-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

2022年年报暨2023年一季报点评:Q1盈利能力大幅改善,业绩超预期

2022年年报暨2023年一季报点评:Q1盈利能力大幅改善,业绩超预期

-

下载次数:

2287 次

-

发布机构:

上海证券有限责任公司

-

发布日期:

2023-04-27

-

页数:

4页

可孚医疗(301087)

投资摘要

事件概述

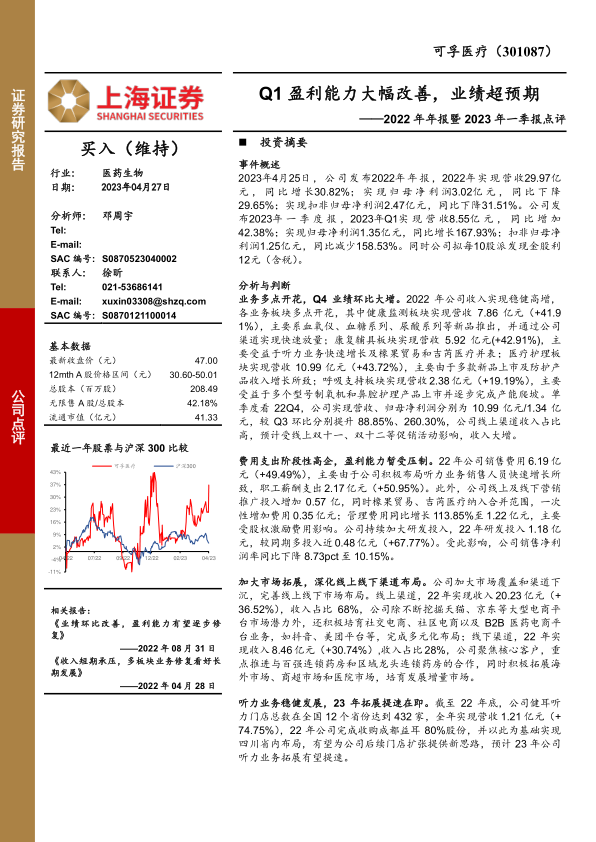

2023年4月25日,公司发布2022年年报,2022年实现营收29.97亿元 , 同 比 增 长30.82%; 实 现 归 母 净 利 润3.02亿 元 , 同 比 下 降29.65%;实现扣非归母净利润2.47亿元,同比下降31.51%。公司发布2023年 一 季 度 报 ,2023年Q1实 现 营 收8.55亿 元 , 同 比 增 加42.38%;实现归母净利润1.35亿元,同比增长167.93%;扣非归母净利润1.25亿元,同比减少158.53%。同时公司拟每10股派发现金股利12元(含税)。

分析与判断

业务多点开花,Q4 业绩环比大增。2022 年公司收入实现稳健高增,各业务板块多点开花,其中健康监测板块实现营收 7.86 亿元(+41.91%),主要系血氧仪、血糖系列、尿酸系列等新品推出,并通过公司渠道实现快速放量;康复辅具板块实现营收 5.92 亿元(+42.91%),主要受益于听力业务快速增长及橡果贸易和吉芮医疗并表;医疗护理板块实现营收 10.99 亿元(+43.72%),主要由于多款新品上市及防护产品收入增长所致;呼吸支持板块实现营收2.38亿元(+19.19%),主要受益于多个型号制氧机和鼻腔护理产品上市并逐步完成产能爬坡。单季度看 22Q4,公司实现营收、归母净利润分别为 10.99 亿元/1.34 亿元,较 Q3 环比分别提升 88.85%、260.30%,公司线上渠道收入占比高,预计受线上双十一、双十二等促销活动影响,收入大增。

费用支出阶段性高企,盈利能力暂受压制。22 年公司销售费用 6.19 亿元(+49.49%),主要由于公司积极布局听力业务销售人员快速增长所致,职工薪酬支出2.17亿元(+50.95%)。此外,公司线上及线下营销推广投入增加 0.57 亿,同时橡果贸易、吉芮医疗纳入合并范围,一次性增加费用 0.35 亿元;管理费用同比增长 113.85%至 1.22 亿元,主要受股权激励费用影响。公司持续加大研发投入,22 年研发投入 1.18 亿元,较同期多投入近0.48亿元(+67.77%)。受此影响,公司销售净利润率同比下降 8.73pct 至 10.15%。

加大市场拓展,深化线上线下渠道布局。公司加大市场覆盖和渠道下沉,完善线上线下市场布局。线上渠道,22年实现收入 20.23 亿元(+36.52%),收入占比 68%,公司除不断挖掘天猫、京东等大型电商平台市场潜力外,还积极培育社交电商、社区电商以及 B2B 医药电商平台业务,如抖音、美团平台等,完成多元化布局;线下渠道,22 年实现收入 8.46亿元(+30.74%),收入占比 28%,公司聚焦核心客户,重点推进与百强连锁药房和区域龙头连锁药房的合作,同时积极拓展海外市场、商超市场和医院市场,培育发展增量市场。

听力业务稳健发展,23 年拓展提速在即。截至 22 年底,公司健耳听力门店总数在全国 12 个省份达到 432 家,全年实现营收 1.21 亿元(+74.75%),22 年公司完成收购成都益耳 80%股份,并以此为基础实现四川省内布局,有望为公司后续门店扩张提供新思路,预计 23 年公司听力业务拓展有望提速。

研发管线丰富并逐步兑现,新增产能打开增长空间。公司下设多个研究院,不断完善研发团队建设、引进和培养优秀人才,22 年研发人员 363人,同比+37.5%。同时,公司积极与高校、医院等科研机构开展产学研合作,共同培育、孵化前沿医疗器械项目。2022 年,公司推出新款制氧机、血氧仪、透明质酸钠敷贴、IVD 类产品等多款畅销产品,增厚公司业绩。此外,公司研发管线中还包含 CGM、呼吸机等多款产品。公司长沙和湘阴两个新生产基地一期项目全部完工并陆续投入运营,生产产能及生产效率大幅提升,为公司业绩增长保驾护航。23Q1 业绩高增叠加盈利大幅改善,超出市场预期。23Q1 公司盈利能力大幅改善,其中毛利率较 22 年底提升 11.66pct 至 51.17%,预计由于公司产品结构优化,高毛利品种如助听器、鼻腔护理产品收入占比提升,同时公司销售净利率也较 22 年底提升 5.44pct 至 15.59%。

投资建议

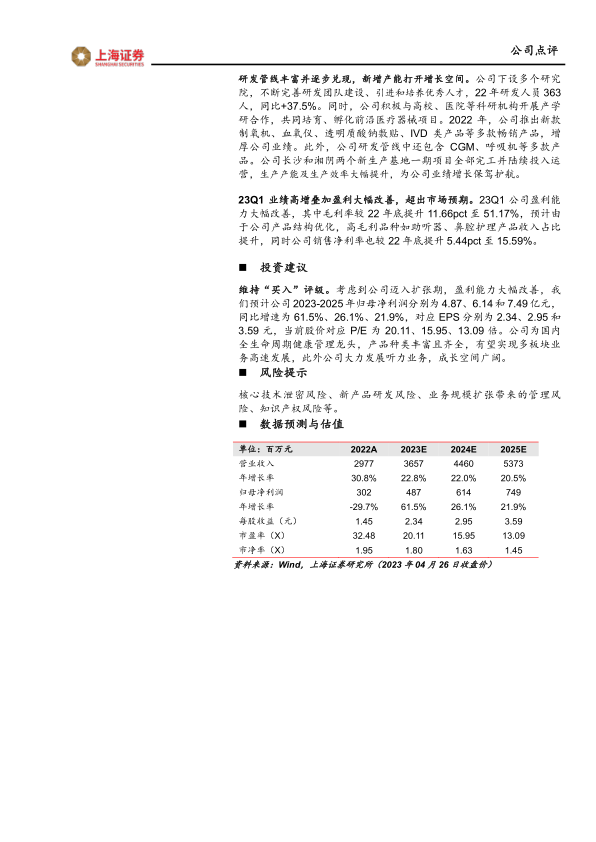

维持“买入”评级。考虑到公司迈入扩张期,盈利能力大幅改善,我们预计公司 2023-2025 年归母净利润分别为 4.87、6.14 和 7.49 亿元,同比增速为 61.5%、26.1%、21.9%,对应 EPS 分别为 2.34、2.95 和3.59 元,当前股价对应 P/E 为 20.11、15.95、13.09 倍。公司为国内全生命周期健康管理龙头,产品种类丰富且齐全,有望实现多板块业务高速发展,此外公司大力发展听力业务,成长空间广阔。

风险提示

核心技术泄密风险、新产品研发风险、业务规模扩张带来的管理风险、知识产权风险等。

中心思想

业绩显著提升与盈利能力优化

可孚医疗在2023年第一季度展现出强劲的业绩增长和显著的盈利能力改善,营收同比增长42.38%至8.55亿元,归母净利润同比大增167.93%至1.35亿元,超出市场预期。这主要得益于公司产品结构的优化,高毛利产品如助听器和鼻腔护理产品收入占比提升,使得毛利率和销售净利率均大幅改善。

多元业务驱动与战略布局成效

公司通过多业务板块的协同发展,包括健康监测、康复辅具、医疗护理和呼吸支持等,实现了稳健的收入增长。同时,公司积极拓展线上线下渠道,深化市场覆盖,并持续加大研发投入和产能建设,为未来的持续增长奠定了坚实基础。听力业务作为新兴增长点,展现出强劲的扩张势头。基于此,分析师维持“买入”评级,看好公司作为全生命周期健康管理龙头的长期发展潜力。

主要内容

财务表现与业务亮点

事件概述:2022年报与2023年一季报回顾

- 2022年年度业绩: 公司实现营收29.97亿元,同比增长30.82%;归母净利润3.02亿元,同比下降29.65%;扣非归母净利润2.47亿元,同比下降31.51%。

- 2023年第一季度业绩: 实现营收8.55亿元,同比增加42.38%;归母净利润1.35亿元,同比增长167.93%;扣非归母净利润1.25亿元,同比增长158.53%。

- 利润分配: 公司拟每10股派发现金股利12元(含税)。

分析与判断:多业务驱动与战略深化

- 业务多点开花,Q4业绩环比大增:

- 2022年公司收入实现稳健高增,各业务板块均有亮眼表现。

- 健康监测板块营收7.86亿元,同比增长41.91%,主要得益于血氧仪、血糖系列、尿酸系列等新品的快速放量。

- 康复辅具板块营收5.92亿元,同比增长42.91%,主要受益于听力业务的快速增长以及橡果贸易和吉芮医疗的并表。

- 医疗护理板块营收10.99亿元,同比增长43.72%,主要由于多款新品上市及防护产品收入增长。

- 呼吸支持板块营收2.38亿元,同比增长19.19%,主要受益于多个型号制氧机和鼻腔护理产品上市并逐步完成产能爬坡。

- 2022年第四季度,公司营收达10.99亿元,归母净利润1.34亿元,环比分别提升88.85%和260.30%,预计受线上“双十一”、“双十二”等促销活动影响。

- 费用支出阶段性高企,盈利能力暂受压制:

- 2022年销售费用6.19亿元,同比增长49.49%,主要由于公司积极布局听力业务导致销售人员快速增长,职工薪酬支出2.17亿元,同比增长50.95%。

- 线上及线下营销推广投入增加0.57亿元,同时橡果贸易、吉芮医疗纳入合并范围,一次性增加费用0.35亿元。

- 管理费用同比增长113.85%至1.22亿元,主要受股权激励费用影响。

- 公司持续加大研发投入,2022年研发投入1.18亿元,较同期多投入近0.48亿元,同比增长67.77%。

- 受上述因素影响,公司2022年销售净利率同比下降8.73个百分点至10.15%。

- 加大市场拓展,深化线上线下渠道布局:

- 线上渠道: 2022年实现收入20.23亿元,同比增长36.52%,收入占比达68%。公司在天猫、京东等大型电商平台持续深耕,并积极培育抖音、美团等社交电商、社区电商以及B2B医药电商平台业务,实现多元化布局。

- 线下渠道: 2022年实现收入8.46亿元,同比增长30.74%,收入占比28%。公司聚焦核心客户,重点推进与百强连锁药房和区域龙头连锁药房的合作,同时积极拓展海外市场、商超市场和医院市场,培育发展增量市场。

- 听力业务稳健发展,23年拓展提速在即:

- 截至2022年底,公司健耳听力门店总数在全国12个省份达到432家,全年实现营收1.21亿元,同比增长74.75%。

- 2022年公司完成收购成都益耳80%股份,并以此为基础实现四川省内布局,有望为公司后续门店扩张提供新思路,预计2023年公司听力业务拓展有望提速。

- 研发管线丰富并逐步兑现,新增产能打开增长空间:

- 公司下设多个研究院,不断完善研发团队建设,引进和培养优秀人才,2022年研发人员363人,同比增长37.5%。

- 公司积极与高校、医院等科研机构开展产学研合作,共同培育、孵化前沿医疗器械项目。

- 2022年,公司推出新款制氧机、血氧仪、透明质酸钠敷贴、IVD类产品等多款畅销产品,增厚公司业绩。

- 公司研发管线中还包含CGM(持续葡萄糖监测)、呼吸机等多款产品。

- 公司长沙和湘阴两个新生产基地一期项目全部完工并陆续投入运营,生产产能及生产效率大幅提升,为公司业绩增长保驾护航。

- 23Q1业绩高增叠加盈利大幅改善,超出市场预期:

- 2023年第一季度公司盈利能力大幅改善,其中毛利率较2022年底提升11.66个百分点至51.17%。

- 预计毛利率提升是由于公司产品结构优化,高毛利品种如助听器、鼻腔护理产品收入占比提升。

- 公司销售净利率也较2022年底提升5.44个百分点至15.59%。

投资建议与风险提示

投资建议:维持“买入”评级

- 考虑到公司迈入扩张期,盈利能力大幅改善,分析师预计公司2023-2025年归母净利润分别为4.87亿元、6.14亿元和7.49亿元,同比增速分别为61.5%、26.1%和21.9%。

- 对应EPS分别为2.34元、2.95元和3.59元,当前股价对应P/E分别为20.11倍、15.95倍和13.09倍。

- 公司作为国内全生命周期健康管理龙头,产品种类丰富且齐全,有望实现多板块业务高速发展,此外公司大力发展听力业务,成长空间广阔。

风险提示:潜在挑战

- 核心技术泄密风险。

- 新产品研发风险。

- 业务规模扩张带来的管理风险。

- 知识产权风险。

数据预测与估值:财务展望

- 营业收入: 预计2023-2025年分别为36.57亿元、44.60亿元、53.73亿元,年增长率分别为22.8%、22.0%、20.5%。

- 归母净利润: 预计2023-2025年分别为4.87亿元、6.14亿元、7.49亿元,年增长率分别为61.5%、26.1%、21.9%。

- 主要盈利能力指标: 毛利率预计从2022年的39.5%提升至2023年的45.0%,并持续稳定在45%以上;净利率预计从2022年的10.1%提升至2023年的13.3%,并持续提升。

- 估值指标: P/E预计从2022年的32.48倍下降至2025年的13.09倍,显示估值吸引力。

总结

可孚医疗在2023年第一季度实现了超预期的业绩增长和显著的盈利能力改善,这主要得益于其多元化的业务布局、产品结构的优化以及线上线下渠道的深度拓展。尽管2022年因费用投入增加导致盈利能力短期承压,但公司在健康监测、康复辅具、医疗护理和呼吸支持等核心业务板块均保持强劲增长,尤其听力业务展现出巨大的发展潜力。公司持续加大研发投入,丰富产品管线,并新增产能以保障未来增长。分析师维持“买入”评级,认为可孚医疗作为全生命周期健康管理龙头,具备广阔的成长空间和持续发展的动力。投资者需关注核心技术、新产品研发、业务扩张管理及知识产权等潜在风险。

-

化工行业2026年度投资策略:周期有望回暖,新兴需求成长可期

-

医药生物行业周报:重庆脑机接口获突破性进展,建立癫痫治疗新范式

-

基础化工行业周报:政策利好化工下游需求,危险化学品安全法通过

-

基础化工行业周报:硫酸行业保供稳价,碳酸锂、PTA涨幅居前

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 化工行业周报:国际原油、环氧丙烷价格上涨,聚合MDI价格下跌

- 医药行业周报:创新出海迎来开门红

- 医药行业周报:脑机接口与AI医疗继续催化,JPM大会在即

- 基础化工周报:万华新疆、韩国韩华TDI临时停车,国内TDI价格上行

- 基础化工行业研究:AI行业渗透底层逻辑思考,大化工投资思考

- 化工行业2026年度投资策略:周期有望回暖,新兴需求成长可期

- 基础化工行业周报:陕西省研究对高耗能行业执行差异化定价,或为反内卷开拓新思路

- 基础化工行业研究:AI系列深度(九):AI材料下游需求洞察,看好AI基建带来的材料增量

- 医药健康行业研究:小核酸驱动制药第三波浪潮,关注下周JPM及业绩预告布局窗口

- 医药日报:礼来Solbinsiran在华获批临床

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送