-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

原料药行业深度分析:从原料药行业现状看河南相关产业发展

原料药行业深度分析:从原料药行业现状看河南相关产业发展

-

下载次数:

1966 次

-

发布机构:

中原证券股份有限公司

-

发布日期:

2024-10-22

-

页数:

15页

投资要点:

2024年中报,中信化学原料药行业实现营业收入907亿元,同比增长2.06%,实现归母净利润95.25亿元,同比下滑4.09%,实现扣非归母净利润82.75亿,同比下滑7.41%,呈现增收不增利的状况,上年一季度高基数以及产品毛利率的下降是净利润同比下滑的主要原因。

近年来,随着集中带量采购、一致性评价、关联审评制度化常态化的深入实施,在节约大量药品采购费用的同时,对上游原料药产品的价格走低也带来了一定的压力。2024年上半年,原料药板块整体毛利率进一步下降。

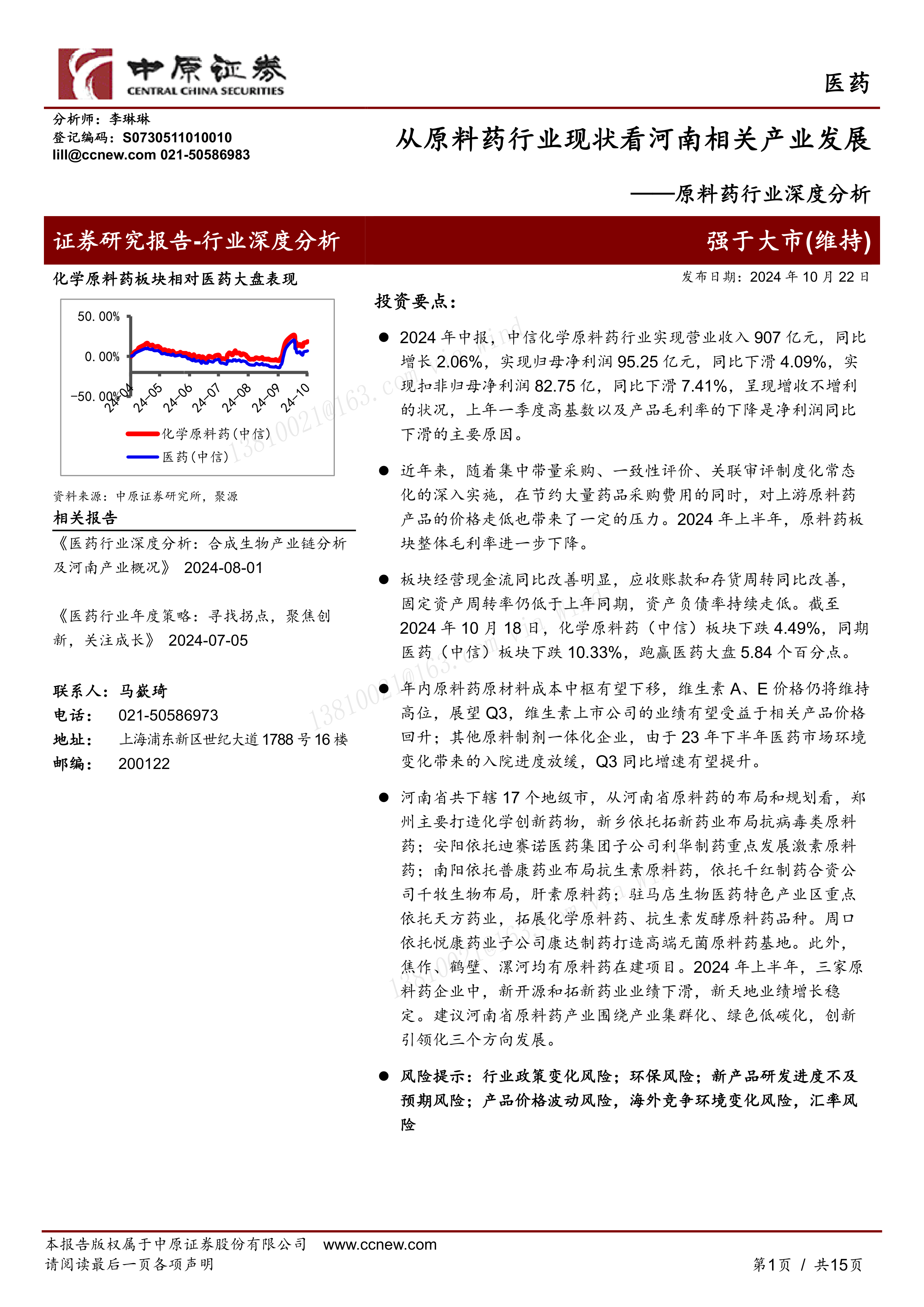

板块经营现金流同比改善明显,应收账款和存货周转同比改善,固定资产周转率仍低于上年同期,资产负债率持续走低。截至2024年10月18日,化学原料药(中信)板块下跌4.49%,同期医药(中信)板块下跌10.33%,跑赢医药大盘5.84个百分点。

年内原料药原材料成本中枢有望下移,维生素A、E价格仍将维持高位,展望Q3,维生素上市公司的业绩有望受益于相关产品价格回升;其他原料制剂一体化企业,由于23年下半年医药市场环境变化带来的入院进度放缓,Q3同比增速有望提升。

河南省共下辖17个地级市,从河南省原料药的布局和规划看,郑州主要打造化学创新药物,新乡依托拓新药业布局抗病毒类原料药;安阳依托迪赛诺医药集团子公司利华制药重点发展激素原料药;南阳依托普康药业布局抗生素原料药,依托千红制药合资公司千牧生物布局,肝素原料药;驻马店生物医药特色产业区重点依托天方药业,拓展化学原料药、抗生素发酵原料药品种。周口依托悦康药业子公司康达制药打造高端无菌原料药基地。此外,焦作、鹤壁、漯河均有原料药在建项目。2024年上半年,三家原料药企业中,新开源和拓新药业业绩下滑,新天地业绩增长稳定。建议河南省原料药产业围绕产业集群化、绿色低碳化,创新引领化三个方向发展。

风险提示:行业政策变化风险;环保风险;新产品研发进度不及预期风险;产品价格波动风险,海外竞争环境变化风险,汇率风险

中心思想

行业现状:挑战与转型并存

本报告深入分析了2024年上半年中信化学原料药行业的运行状况及未来发展趋势,并特别聚焦于河南省相关产业的现状与展望。报告指出,上半年化学原料药行业整体呈现“增收不增利”的局面,营业收入同比增长2.06%达到907亿元,但归母净利润同比下滑4.09%至95.25亿元,扣非归母净利润同比下滑7.41%至82.75亿元。这主要是由于去年同期的高基数效应以及产品毛利率的持续下降,而集中带量采购、一致性评价等政策的常态化实施,对上游原料药产品价格带来了显著压力。尽管面临利润下滑的挑战,行业在经营现金流方面表现出明显改善,同比增长24.72%达到97.11亿元,同时应收账款和存货周转效率提升,资产负债率持续走低,显示出财务状况的稳健性。然而,固定资产周转率的下降也反映出产能利用率的不足。在二级市场表现上,化学原料药板块跑赢医药大盘5.84个百分点,估值水平为54.85倍。

区域发展:河南产业升级路径

展望未来,原料药行业正经历深刻的转型升级。药物专利到期将持续推动仿制药市场增长,从而带动原料药及中间体市场规模的扩大,预计到2028年中国原料药行业规模将超过6800亿元。行业转型路径主要包括丰富产品品类、向下游制剂延伸实现全链条一体化,以及向CMO/CDMO(合同定制研发生产/合同定制生产)服务拓展。成本方面,年内原材料成本中枢有望下移,但受环保政策影响,维生素A、E等特定品种价格预计将维持高位。河南省作为重要的原料药生产基地,其产业布局呈现出区域特色化发展,例如郑州聚焦化学创新药物,新乡侧重抗病毒类原料药,安阳发展激素原料药,南阳布局抗生素和肝素原料药,驻马店和周口则分别拓展化学原料药、抗生素发酵原料药和高端无菌原料药。然而,河南省原料药产业在集群化、绿色低碳化和创新引领方面仍有提升空间。报告建议河南省产业应围绕这三个方向发展,以实现高质量和可持续增长,并积极招引创新龙头企业,构建开放创新生态。

主要内容

全国原料药市场表现与财务分析

2024年上半年行业业绩概览与财务健康度分析

根据中信化学原料药板块2024年中报数据,该行业在报告期内实现营业收入907.14亿元,同比增长2.06%,显示出营收的温和增长。然而,利润端表现不佳,归属于母公司股东的净利润为95.25亿元,同比下滑4.09%;扣除非经常性损益后的归母净利润为82.75亿元,同比下滑7.41%。这种“增收不增利”的状况,主要归因于上年一季度的高基数效应以及产品毛利率的普遍下降。报告指出,近年来随着集中带量采购、一致性评价、关联审评等政策的常态化深入实施,在有效节约药品采购费用的同时,也对上游原料药产品的价格带来了持续的下行压力,导致2024年上半年原料药板块整体毛利率进一步下降。

从细分企业表现来看,在原料药及中间体收入占比超过50%的34家上市企业中,上半年收入超过10亿元的企业有7家,包括新和成、普洛药业、浙江医药、新华制药、津药药业、东诚药业和司太立。其中,新和成和浙江医药作为维生素A和E的主要生产商,以及特色原料药企业新天地和司太立,其业务收入同比增速均超过15%,表现出较强的增长韧性。尽管上半年整体利润承压,但从2024年第二季度单季度数据来看,中信化学原料药板块合计实现营业收入459.57亿元,同比增长5.38%,环比增长2.68%;实现归母净利润51.57亿元,同比下滑3.53%,但环比增长18.05%,表明行业边际回暖的积极信号。

在财务健康度方面,行业表现出多重特征。2024年上半年,中信原料药行业经营现金流入净额达到97.11亿元,同比大幅增长24.72%,显著高于同期净利润,显示出经营现金流的明显改善。同时,运营效率有所提升,存货周转天数为152.45天,同比下降17.43天;应收账款周转天数为62.57天,同比下降2.14天,表明存货和应收账款周转速度加快。然而,固定资产周转率为0.83,较上年同期下降0.11个百分点,反映出整体产能利用率仍然较低。资产负债率持续走低,2024年中报为34.56%,较上年同期下降0.13个百分点,体现了企业财务结构的稳健性。此外,从期间费用率来看,销售费用率、管理费用率和财务费用率均低于近五年(2019-2023年)均值水平,这可能与医疗反腐以及整体经济背景因素有关。研发费用率则较近五年均值提升了近一个百分点,达到5.00%,凸显了在市场竞争加剧背景下,原料药企业对转型升级和技术创新的重视。

行业发展趋势、成本价格分析与Q3业绩展望

原料药行业的发展趋势呈现出多方面特点。首先,药物专利到期是推动原料药及中间体市场持续增长的重要驱动力。预计2020年至2024年间,专利到期药品的销售总额将高达1590亿美元,这将极大地促进国际通用名药物市场的发展,进而带动相关仿制药原料药市场的需求。根据前瞻产业研究院的数据,2022年中国化学原料药行业规模已超过5300亿元,预计到2028年将超过6800亿元;医药中间体市场规模在2020年为2090亿元,预计到2026年有望突破2900亿元。其次,原料药行业转型升级趋势明显。面对日益严格的环保要求、医保控费压力、集采和带量采购带来的成本控制及质量标准提升,以及国际市场减少对海外进口原料药依赖的呼吁,中国原料药产业正加速转型。主要的转型路径包括:通过丰富产品品类、扩充产品管线、增加产能以实现降本增效;选择切入下游制剂,打造上下游一体化全链条生产能力以优化成本;以及依托原有大规模化学合成优势和与药企的良好合作关系,向CMO/CDMO业务拓展。

在成本及价格走势方面,报告分析指出,年内原料药原材料成本中枢有望下移。2024年1月至9月,布伦特原油均价为82.05美元/桶,较上年同期下滑0.93%,考虑到OPEC+年底可能增产,中长期油价中枢或将下移。同时,玉米和大豆等发酵类原料药原材料价格也呈现下降趋势,1月至9月玉米平均价格为2308元/吨,同比下滑17%;大豆平均价格为4503元/吨,同比下滑13%,预计全年价格仍将承压,从而有望降低发酵类原料药的原材料成本。然而,维生素A和E的价格有望维持高位。2024年1月至9月,国内市场VE均价为88.09元/千克,同比上涨21%;维生素A均价为122.90元/千克,同比上涨41%。这主要受到环保政策的影响,特别是浙江省(VA和VE主要生产地,如浙江医药和新和成所在地)在2024年第四季度大气污染防治工作进入决战阶段,可能导致相关产品供应紧张,从而支撑价格高位运行。

对于Q3公司业绩展望,已公布三季报的普洛药业、国邦医药和海森药业均实现了收入和归母净利润的双增长。普洛药业前三季度营收92.90亿元(+9.30%),净利润8.70亿元(+2.15%);国邦医药营收44.18亿元(+9%),净利润5.79亿元(+18.36%);海森药业营收3.20亿元(+13.02%),净利润0.87亿元(+21%)。报告预计,维生素上市公司的业绩有望受益于相关产品价格回升;其他原料制剂一体化企业,由于2023年下半年医药市场环境变化导致的入院进度放缓,Q3同比增速有望提升。报告建议关注维生素A、E龙头企业,以及质量管理规范、技术能力领先、在研品种储备丰富的优质原料药标的。

河南省原料药产业布局与发展策略

河南省原料药产业现状与上市企业业绩分析

河南省作为中国重要的省份之一,其原料药产业布局呈现出明显的区域特色和专业化趋势。全省下辖17个地级市,在原料药领域各有侧重。郑州致力于打造化学创新药物高地;新乡依托拓新药业,重点布局抗病毒类原料药;安阳则依托迪赛诺医药集团子公司利华制药,重点发展激素原料药;南阳依托普康药业布局抗生素原料药,并与千红制药合资公司千牧生物共同布局肝素原料药;驻马店生物医药特色产业区重点依托天方药业,拓展化学原料药和抗生素发酵原料药品种;周口则依托悦康药业子公司康达制药,打造高端无菌原料药基地。此外,焦作、鹤壁、漯河等地也均有原料药在建项目,显示出河南省在原料药领域的积极投入和发展潜力。

然而,从河南省三家化学原料药上市企业2024年上半年的业绩表现来看,情况有所分化。

- 新开源(300109):上半年实现营业收入7.35亿元,同比下滑5.68%;归母净利润2.13亿元,同比下降18.79%。公司主要收入和利润来源是PVP(聚乙烯吡咯烷酮)产品,这是一种广泛应用于日用化工、医药、食品饮料、材料及新能源等领域的精细化工产品。2023年公司PVP销售收入为5.75亿元,同比下滑2.7%,显示出其核心业务面临一定压力。

- 拓新药业(301089):上半年业绩出现大幅下滑,实现营业收入2.19亿元,同比骤降66.70%;归母净利润为-178万元,较上年同期下降100.57%。公司半年报解释称,业绩大幅下降主要系部分抗病毒类原料药产品市场需求发生变化,导致销量和毛利率均大幅减少。拓新药业主要从事核苷(酸)类原料药及医药中间体的研发、生产及销售,在国内该领域具有较强实力,但市场波动对其影响显著。

- 新天地(301277):上半年业绩实现稳步增长,营业收入达到3.97亿元,较上年同期增长18.74%;归母净利润1.12亿元,同比增长18.98%。公司主要从事医药中间体、原料药和化学药品制剂的生产、研发和销售,在手性药物制备技术和绿色制备工艺方面具有优势,并以紧缺型、处于产品导入期和快速放量期的原料药品种作为发展重点,取得了良好的市场表现。

河南省原料药产业未来发展方向与策略建议

针对河南省原料药产业的现状和国家政策导向,报告提出了三个关键的发展方向:

- 产业集群化有待提升:国家发改委和工信部在2021年发布的《关于推动原料药产业高质量发展实施方案的通知》中明确提出,到2025年要打造一批有全球影响力的产业集聚区和生产基地。2022年工信部等九部门印发的《“十四五”医药工业发展规划》也强调,要在具备资源与环境承载能力的区域,建设高标准原料药集中生产基地,实现公共系统共享、资源综合利用、污染集中治理和产业集聚发展。目前,河南省原料药产业的集群化程度相对较低,未来需要加强规划引导,依托现有医药、化工产业园区,推动原料药生产主体集中、区域集聚,提升整体竞争力。

- 绿色低碳化是可持续发展的基础:原料药生产属于环境污染属性相对较强的产业,其可持续发展离不开工艺、产品和装备的绿色化和低碳化。2020年工信部等四部门发布的《推动原料药产业绿色发展的指导意见》提出,到2025年要显著提高绿色工艺生产的原料药比重,突破20项以上绿色关键共性技术,基本实现行业绿色生产技术替代,并建立绿色工厂、绿色园区、绿色管理标准评价体系。与原料药大省浙江相比,尽管浙江可用土地和环境容量指标有限,但其化工园区已步入优中选优阶段,项目水平高、创新能力强、能耗水平优、产业关联度高。河南省虽然环境容量指标相对宽松,但从产业长远可持续发展角度,仍需坚持引导产业绿色低碳化发展,推广绿色低碳技术装备,推动存量项目技术改造升级,形成生产效率高、资源消耗少、环境影响小、碳排放强度低的绿色生产方式。

- 创新助推产业升级:近年来,国家关于原料药的相关政策越来越强调创新的引领作用。《关于推动原料药产业高质量发展实施方案的通知》提到要推动包括工艺创新、模式创新在内的全面创新,培育产学研结合、上下游联动的创新体系,提高产业链供应链自主可控水平。《“十四五”医药工业发展规划》也强调要坚持创新引领,提升原料药创新工艺,促进产业向更高价值链延伸。2023年《质量强国建设纲要》也再次强调了创新在推动原料药高质量发展中的引领作用。目前原料药行业已步入创新引领发展的新阶段,河南省应抓住机遇,积极招引国内原料药创新龙头企业落地,在关键装备、绿色工艺、领军人才等领域提供奖励和支持,从而有望形成开放、活跃的创新生态,助推产业实现更高水平的升级。

总结

本报告对中国化学原料药行业在2024年上半年的表现进行了全面分析,并特别关注了河南省相关产业的发展。报告指出,全国原料药行业面临“增收不增利”的挑战,主要受高基数和政策性降价影响,但经营现金流改善、运营效率提升,显示出行业在转型中的韧性。成本方面,大宗原材料价格有望下行,而维生素A、E等特定品种因环保压力预计将维持高位。行业整体正向产品多元化、上下游一体化及CMO/CDMO服务转型升级。河南省原料药产业已形成区域特色化布局,但仍需在产业集群化、绿色低碳化和创新引领方面加大投入,以应对市场竞争和政策变化带来的风险,实现可持续高质量发展。

-

基础化工行业月报:石化化工行业稳增长工作方案出台,推动行业进一步提质升级

-

基础化工行业深度分析:上半年业绩小幅增长,二季度环比进一步改善

-

2025年中报点评:主业收入大幅增长,毛利率修复

-

基础化工行业月报:化工品价格下跌态势放缓,两个维度布局投资机会

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送