-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

基础化工行业简评报告:硫酸价格涨幅居前,森麒麟2023年归母净利润同比增长70.88%

基础化工行业简评报告:硫酸价格涨幅居前,森麒麟2023年归母净利润同比增长70.88%

-

下载次数:

873 次

-

发布机构:

首创证券股份有限公司

-

发布日期:

2024-03-05

-

页数:

16页

核心观点

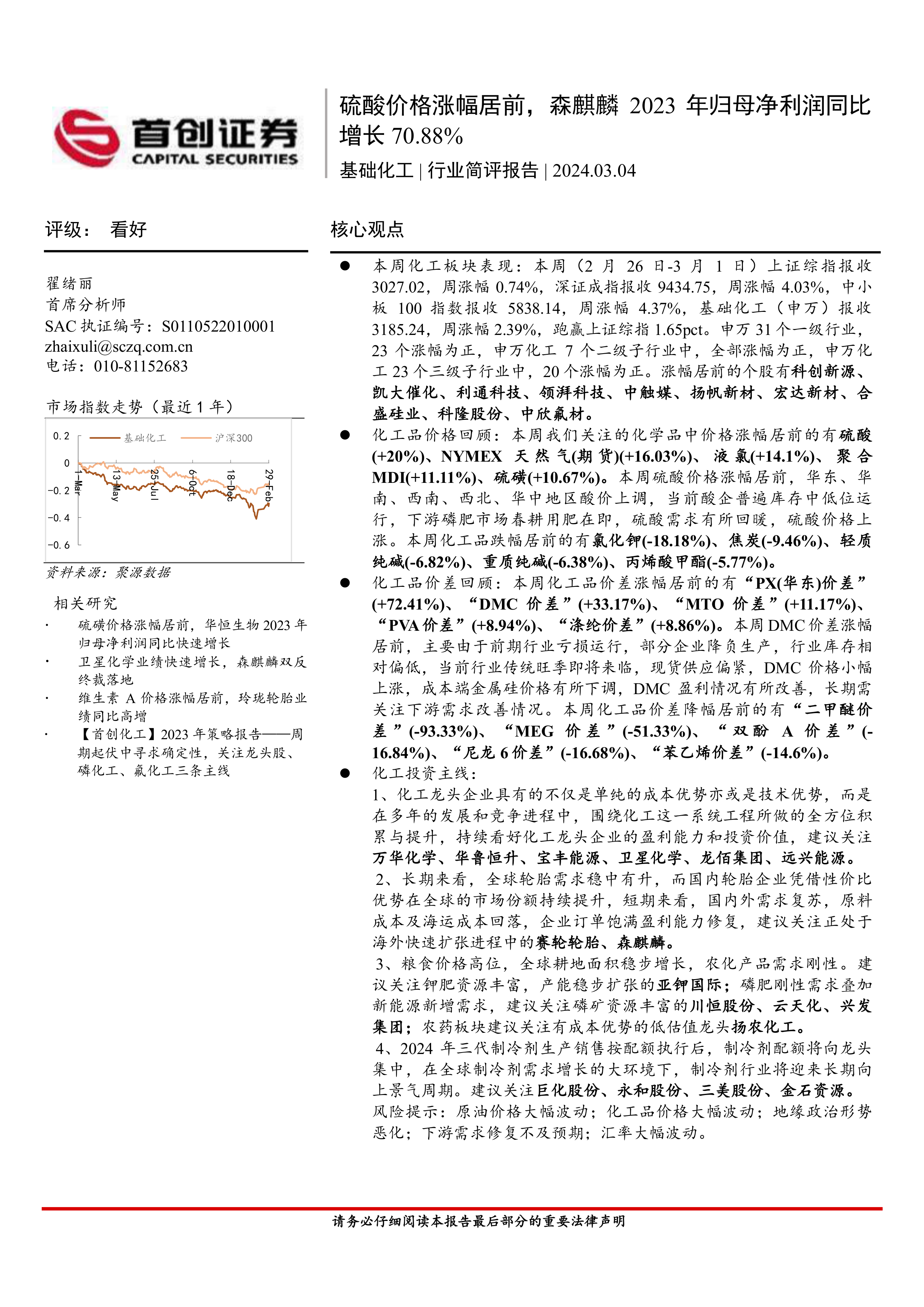

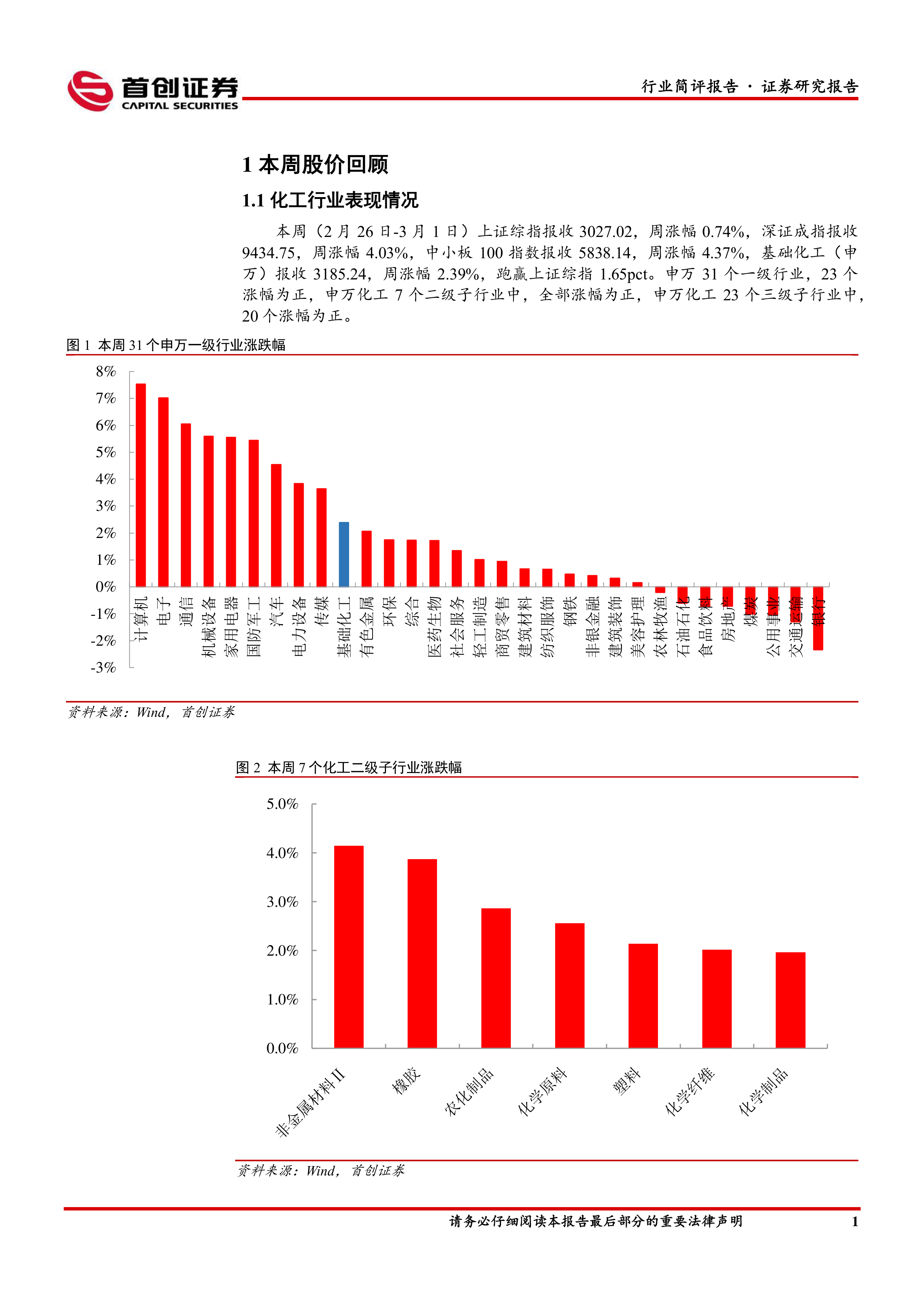

本周化工板块表现:本周(2月26日-3月1日)上证综指报收3027.02,周涨幅0.74%,深证成指报收9434.75,周涨幅4.03%,中小板100指数报收5838.14,周涨幅4.37%,基础化工(申万)报收3185.24,周涨幅2.39%,跑赢上证综指1.65pct。申万31个一级行业,23个涨幅为正,申万化工7个二级子行业中,全部涨幅为正,申万化工23个三级子行业中,20个涨幅为正。涨幅居前的个股有科创新源、凯大催化、利通科技、领湃科技、中触媒、扬帆新材、宏达新材、合盛硅业、科隆股份、中欣氟材。

化工品价格回顾:本周我们关注的化学品中价格涨幅居前的有硫酸(+20%)、NYMEX天然气(期货)(+16.03%)、液氯(+14.1%)、聚合MDI(+11.11%)、硫磺(+10.67%)。本周硫酸价格涨幅居前,华东、华南、西南、西北、华中地区酸价上调,当前酸企普遍库存中低位运行,下游磷肥市场春耕用肥在即,硫酸需求有所回暖,硫酸价格上涨。本周化工品跌幅居前的有氯化钾(-18.18%)、焦炭(-9.46%)、轻质纯碱(-6.82%)、重质纯碱(-6.38%)、丙烯酸甲酯(-5.77%)。

化工品价差回顾:本周化工品价差涨幅居前的有“PX(华东)价差”(+72.41%)、“DMC价差”(+33.17%)、“MTO价差”(+11.17%)、“PVA价差”(+8.94%)、“涤纶价差”(+8.86%)。本周DMC价差涨幅居前,主要由于前期行业亏损运行,部分企业降负生产,行业库存相对偏低,当前行业传统旺季即将来临,现货供应偏紧,DMC价格小幅上涨,成本端金属硅价格有所下调,DMC盈利情况有所改善,长期需关注下游需求改善情况。本周化工品价差降幅居前的有“二甲醚价差”(-93.33%)、“MEG价差”(-51.33%)、“双酚A价差”(-16.84%)、“尼龙6价差”(-16.68%)、“苯乙烯价差”(-14.6%)。

化工投资主线:

1、化工龙头企业具有的不仅是单纯的成本优势亦或是技术优势,而是在多年的发展和竞争进程中,围绕化工这一系统工程所做的全方位积累与提升,持续看好化工龙头企业的盈利能力和投资价值,建议关注万华化学、华鲁恒升、宝丰能源、卫星化学、龙佰集团、远兴能源。2、长期来看,全球轮胎需求稳中有升,而国内轮胎企业凭借性价比优势在全球的市场份额持续提升,短期来看,国内外需求复苏,原料成本及海运成本回落,企业订单饱满盈利能力修复,建议关注正处于海外快速扩张进程中的赛轮轮胎、森麒麟。

3、粮食价格高位,全球耕地面积稳步增长,农化产品需求刚性。建议关注钾肥资源丰富,产能稳步扩张的亚钾国际;磷肥刚性需求叠加新能源新增需求,建议关注磷矿资源丰富的川恒股份、云天化、兴发集团;农药板块建议关注有成本优势的低估值龙头扬农化工。

4、2024年三代制冷剂生产销售按配额执行后,制冷剂配额将向龙头集中,在全球制冷剂需求增长的大环境下,制冷剂行业将迎来长期向上景气周期。建议关注巨化股份、永和股份、三美股份、金石资源。风险提示:原油价格大幅波动;化工品价格大幅波动;地缘政治形势恶化;下游需求修复不及预期;汇率大幅波动。

中心思想

化工板块整体向好,细分领域亮点突出

- 本周基础化工板块表现强劲,跑赢上证综指,申万化工多数二级和三级子行业实现正增长,显示出行业整体的积极态势。

- 硫酸、NYMEX天然气、液氯等关键化工品价格显著上涨,主要驱动因素包括下游需求回暖、库存处于中低位以及成本端变化。

- PX(华东)价差、DMC价差等化工品价差扩大,反映了部分产品盈利能力的修复,尤其DMC受益于前期产能调整和旺季临近。

投资聚焦龙头、轮胎、农化及制冷剂

- 报告持续看好具备成本、技术及全方位积累优势的化工龙头企业,认为其盈利能力和投资价值将持续凸显。

- 轮胎行业在全球需求稳步增长、国内企业市场份额提升以及原料和海运成本回落的背景下,盈利能力有望修复,建议关注海外扩张型企业。

- 农化产品因粮食价格高位和全球耕地面积增长而需求刚性,推荐关注钾肥、磷肥及农药领域的资源型和成本优势企业。

- 制冷剂行业在2024年配额制执行后,配额将向龙头企业集中,预计将迎来长期向上的景气周期。

主要内容

本周化工行业市场表现

- 化工行业整体表现:

- 本周(2月26日-3月1日)上证综指报收3027.02点,周涨幅0.74%;深证成指报收9434.75点,周涨幅4.03%;中小板100指数报收5838.14点,周涨幅4.37%。

- 基础化工(申万)指数报收3185.24点,周涨幅2.39%,跑赢上证综指1.65个百分点。

- 申万31个一级行业中,23个涨幅为正。

- 申万化工7个二级子行业全部涨幅为正。

- 申万化工23个三级子行业中,20个涨幅为正。

- 化工行业个股表现:

- 本周化工行业410家上市公司中,有4家涨幅为正。

- 涨幅前十的个股包括科创新源(+21.29%)、凯大催化(+17.98%)、利通科技(+16.93%)、领湃科技(+16.25%)、中触媒(+15.65%)、扬帆新材(+15.50%)、宏达新材(+15.31%)、合盛硅业(+14.53%)、科隆股份(+14.15%)、中欣氟材(+13.70%)。其中,科创新源作为高新技术企业,主营防水绝缘胶带,是华为、中兴等通信设备龙头厂商的主要供应商。

- 跌幅前十的个股包括安诺其(-17.89%)、瑞华泰(-7.08%)、鹿山新材(-7.01%)、同大股份(-6.65%)、永东股份(-5.93%)、ST红太阳(-5.05%)、海正生材(-4.79%)、华康股份(-4.59%)、聚石化学(-4.41%)、泉为科技(-4.38%)。

化工品价格及价差动态

- 价格涨幅居前产品及原因:

- 硫酸(+20%):华东、华南、西南、西北、华中地区酸价普遍上调,主要由于酸企库存处于中低位运行,且下游磷肥市场春耕用肥需求有所回暖,共同推动硫酸价格上涨。

- NYMEX天然气(期货)(+16.03%)、液氯(+14.1%)、聚合MDI(+11.11%)、硫磺(+10.67%)。

- 价格跌幅居前产品及原因:

- 氯化钾(-18.18%):尽管春季用肥需求稳步推进,但氯化钾开工小幅回暖导致供应较为充足,叠加当前市场库存延续高位,共同导致氯化钾价格有所下滑。

- 焦炭(-9.46%)、轻质纯碱(-6.82%)、重质纯碱(-6.38%)、丙烯酸甲酯(-5.77%)。

- 价差涨幅居前产品及原因:

- “PX(华东)价差”(+72.41%)、“DMC价差”(+33.17%)、“MTO价差”(+11.17%)、“PVA价差”(+8.94%)、“涤纶价差”(+8.86%)。

- DMC价差上涨:主要由于前期行业亏损运行导致部分企业降负生产,行业库存相对偏低。当前行业传统旺季即将来临,现货供应偏紧,DMC价格小幅上涨,同时成本端金属硅价格有所下调,共同促使DMC盈利情况改善。

- 价差跌幅居前产品及原因:

- “二甲醚价差”(-93.33%):当前二甲醚下游需求有限,二甲醚价格维持稳定,但成本端甲醇价格上涨,导致二甲醚盈利能力有所承压。

- “MEG价差”(-51.33%)、“双酚A价差”(-16.84%)、“尼龙6价差”(-16.68%)、“苯乙烯价差”(-14.6%)。

主要上市公司公告概览

- 中核钛白: 公司副董事长沈鑫先生计划通过集中竞价交易方式增持公司股份,计划增持金额合计不低于3亿元。

- 新安股份: 审议通过了对外投资成立合资公司、使用募集资金置换预先投入募投项目及已支付发行费用的自筹资金等八项议案。

- 泰和新材: 同意在未来12个月内,按照持股比例对宁夏信广和在银行金融机构的贷款及授信提供担保,最高额度不超过人民币3亿元。

- 万华化学: 通过全资子公司直接受让铜陵化学工业集团有限公司所持有的安纳达及六国化工部分股权,交易总金额为4.148亿元。

- 云天化: 为平抑生产原料、产品、贸易品价格和汇率波动对公司经营产生的不确定性影响,公司与子公司通过开展期货套期保值业务,最高期货保证金额度为12.3383亿元人民币。

- 森麒麟: 2023年实现营业收入78.42亿元,同比增长24.63%;归母净利润13.69亿元,同比增长70.88%。公司拟以权益分派股权登记日的总股本为基数,每10股派发现金红利4.1元(含税),并以资本公积金向全体股东每10股转增4股。此外,公司部分限售流通股(占公司总股本的12.77%)已于2024年3月1日上市流通。

- 山东海化: 公司决定召开2024第一次临时股东大会。

- 东方盛虹: 预计2024年度公司及子公司互相担保额度不超过等值人民币1181亿元。

- 湖北宜化: 拟按新动能纾困专项合伙投资金额3亿元回购宜化肥业32.43%股权,完成后宜化肥业将成为公司全资子公司。

- 晨光新材: 胜华新能源投资建设的10万吨/年液态锂盐项目装置已安装完毕,通过竣工验收并完成试生产前手续办理及现场确认工作,具备试生产条件,进入试生产阶段。

- 赛轮轮胎: 公司及控股子公司预计年度对外担保总额为217亿元,截至公告披露日实际发生担保额为164.53亿元,分别占公司最近一期经审计净资产的177.59%、134.65%。

重点关注行业价格和价差图示

- 石油化工

- 无机化工

- 精细化工

- 有机原料

- 化肥农药

- 塑料产品

- 化纤产品

- 氟化工产品

风险提示

- 原油价格大幅波动。

- 化工品价格大幅波动。

- 地缘政治形势恶化。

- 下游需求修复不及预期。

- 汇率大幅波动。

总结

本周基础化工板块整体呈现积极增长态势,跑赢大盘,多数细分行业实现正向表现。市场数据显示,硫酸、NYMEX天然气等化工品价格涨幅居前,主要得益于下游磷肥市场需求回暖和企业库存处于中低位。同时,PX(华东)价差和DMC价差的显著扩大,反映了部分产品盈利能力的修复,DMC价差的改善尤其受到前期行业亏损导致产能调整和传统旺季临近的共同影响。然而,氯化钾等少数产品价格因供应充足和库存高位而出现下跌。

在上市公司层面,森麒麟表现亮眼,2023年归母净利润同比增长70.88%,并公布了积极的利润分配及转增方案。此外,中核钛白、万华化学、云天化等多家公司也发布了重要的增持、股权交易、套期保值及业务进展公告,显示出行业内企业积极的战略布局和经营管理。

展望未来,报告建议投资者重点关注具备全方位竞争优势的化工龙头企业、受益于全球需求增长和成本回落的轮胎行业、需求刚性的农化产品领域,以及在配额制下有望迎来长期景气周期的制冷剂行业。同时,投资者需警惕原油及化工品价格大幅波动、地缘政治形势恶化、下游需求修复不及预期以及汇率大幅波动等潜在风险。

-

基础化工行业简评报告:PET切片涨幅居前,凯赛生物定向增发通过审核

-

医药生物行业简评报告:把握结构性机会,继续关注出海方向

-

基础化工行业简评报告:液氯涨幅居前,兴发集团前三季度利润同比快速增长

-

农药行业点评:部分农药价格反弹,关注具有成本优势的龙头企业

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送