-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药行业周报:安徽化学发光集采需求量公布,国产替代有望加速推进

医药行业周报:安徽化学发光集采需求量公布,国产替代有望加速推进

-

下载次数:

231 次

-

发布机构:

太平洋证券股份有限公司

-

发布日期:

2024-12-30

-

页数:

18页

报告摘要

本周我们梳理安徽肿标、甲功化学发光试剂集采的情况。

集采持续推进,主要化学发光品种已实现大部分省份集采

根据德勤统计数据,2021年免疫诊断前五大细分市场分别为:肿标124亿元、甲功79亿元、传染病71亿元、心标52亿元、性激素44亿元,其他细分市场规模合计70亿元。目前化学发光试剂集采已经覆盖主要品种,且传染病和性激素项目的集采方案已于近期在多省份陆续落地执行。

以史为鉴,安徽化学发光集采规则趋稳、降幅温和

窥安徽化学发光集采规律,我们发现:(1)规则趋稳。据安徽医保局交流回复,“以量划杠、带量集采、组套谈判、分步降价”集采法,打破了产品价格虚高的“坚冰”,成为国家医保局首次向中央深改委推荐的地方医保改革案例,得到中央深改办的肯定。在本次化学发光集采中也是继续使用该方法。(2)降幅温和。集采降价程度取决于最高有效申报价和保底降幅两个方面。从安徽历次化学发光集采看,最高有效申报价处于合理水平,50%保底降幅程度温和且固定,总体降价较温和。

内资企业报量结果亮眼,国产替代有望加速

多家国产在室间质评中表现出与罗氏之间更低的偏离度。我们取偏离度小于10%的项目发现,肿标检测试剂中,相较于其他进口产品与罗氏产品的偏离度,国产龙头的产品与罗氏的偏离度更低;甲功检测试剂中,安图生物、迈瑞医疗产品表现出更低的偏离度。

本次集采后市场规模超50亿元。本次集采首年意向采购量约5.5亿人份。其中,肿瘤标志物检测试剂约2.4亿人份;甲状腺功能检测试剂约3.0亿人份。按最高有效申报价降幅50.0%后,算出集采后覆盖省份市场规模超50亿元,其中肿标检测市场规模占比约54.8%。

迈瑞双项目市占率位居第二,多家国产市占率提升。肿标检测试剂采购量前三分别为:罗氏占比32.4%、迈瑞占比14.2%、新产业占比10.4%。将集采肿标检测试剂采购量市占率与2023年肿标室间质评市占率相比发现,迈瑞医疗、新产业、安图生物、迈克生物市占率分别提高约1.8pct、0.2pct、1.2pct、0.2pct。甲功检测试剂采购量前三分别为:罗氏占比29.5%、迈瑞占比13.2%、贝克曼占比11.7%。

相关标的:(1)迈瑞医疗:本次集采双项目国产第一,份额仅次于罗氏;(2)新产业:高速机占比持续提升,规模效应显现;(3)安图生物:流水线、高速机快速装机,看好试剂放量。

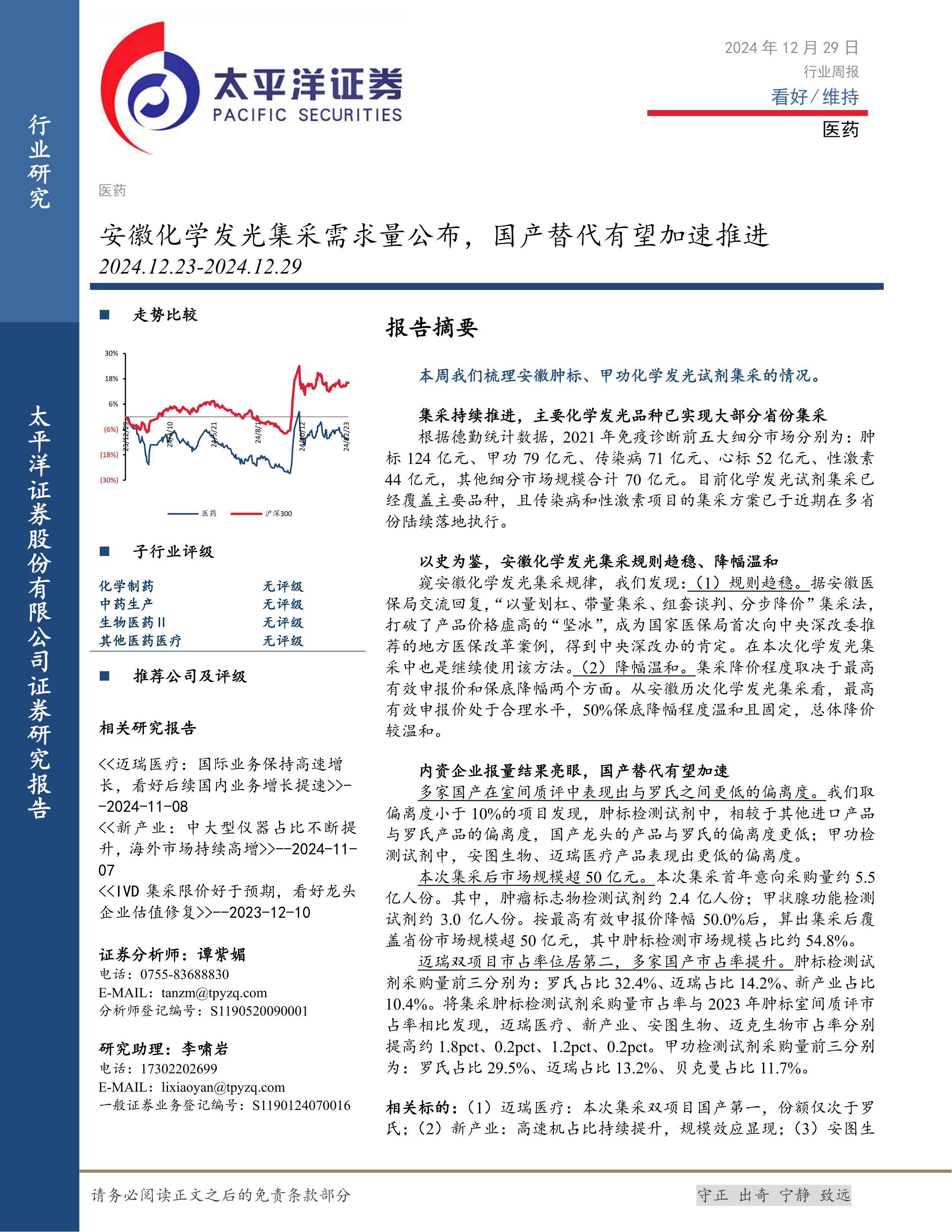

行情回顾:本周医药板块下跌,在所有板块中排名第21位。本周(12月23日-12月27日)医药生物板块下跌1.77%,跑输沪深300指数3.13pct,跑输创业板指数1.56pct,在30个中信一级行业中排名第21位。

本周中信医药子板块全线下跌,其中医疗器械子板块下跌0.14%、跌幅最小,中药饮片子板块下跌6.82%、跌幅最大。

投资建议:把握“关键少数”,寻求“出海掘金+单品创新+政策催化”潜在机遇

(1)出海掘金,拨云见日:创新制药(康方生物、药明合联、乐普生物、宜明昂科、微芯生物、科伦博泰生物)、体外诊断(新产业、亚辉龙、安图生物、万孚生物、华大智造)。

(2)单品创新,渐入佳境:CNS系列(人福医药、恩华药业、丽珠集团、苑东生物)、创新医械(微电生理、惠泰医疗、赛诺医疗)。

(3)设备更新,催化在望:迈瑞医疗、联影医疗、开立医疗、澳华内镜、祥生医疗。

风险提示:行业监管政策变化的风险,贸易摩擦的相关风险,市场竞争日趋激烈的风险,新品研发、注册及认证不及预期的风险,安全性生产风险。

中心思想

安徽集采驱动国产替代加速与市场格局重塑

本报告核心观点指出,安徽省化学发光试剂集中带量采购(集采)的持续推进,以其趋稳的规则和温和的降幅,正显著加速国内体外诊断(IVD)产品的国产替代进程。通过对肿瘤标志物和甲状腺功能检测试剂等主要品种的集采数据分析,内资企业在产品质量(室间质评偏离度)和市场份额(采购量市占率)上均表现亮眼,尤其迈瑞医疗等国产龙头企业市场地位得到巩固和提升。集采后,相关市场规模仍超50亿元,为国产企业提供了广阔的发展空间。

医药行业创新驱动与多元化投资机遇

尽管近期医药生物板块整体表现承压,但报告强调创新仍是医药领域重要的投资主线。在政策催化、技术进步和市场需求等多重因素驱动下,医药行业正呈现出“出海掘金”、“单品创新”和“设备更新”等多元化投资机遇。创新制药和体外诊断领域的国际化拓展,CNS系列和创新医械的单品突破,以及医疗设备更新换代带来的市场复苏,共同构成了未来医药投资的增长潜力。

主要内容

安徽化学发光集采:规则、降幅与国产替代成效

集采范围广泛,覆盖主要化学发光品种

根据德勤统计数据,2021年免疫诊断前五大细分市场规模庞大,其中肿瘤标志物(肿标)市场约124亿元,甲状腺功能(甲功)约79亿元,传染病约71亿元,心肌标志物(心标)约52亿元,性激素约44亿元,其他细分市场合计70亿元。目前,化学发光试剂集采已广泛覆盖这些主要品种,例如传染病和性激素项目已在28个和25个省份陆续落地执行,显示出集采在全国范围内的持续推进和深度覆盖。

集采规则趋稳,降幅温和且可控

安徽省在体外诊断试剂集采方面积累了丰富经验,自2021年起已独立或牵头开展了四次集采,其中三次涉及化学发光试剂。安徽医保局采用的“以量划杠、带量集采、组套谈判、分步降价”模式,已被国家医保局推荐并得到中央深改办肯定,并在本次化学发光集采中继续沿用,体现了规则的稳定性。从历史数据看,安徽历次化学发光集采的降幅较为温和,例如2021年平均降幅53.9%,2023年平均降幅47.0%,且最高有效申报价处于合理水平,50%的保底降幅程度固定,确保了总体降价的温和性,避免了过度竞争对企业利润的侵蚀。

内资企业表现亮眼,国产替代加速推进

产品质量与进口产品差距缩小: 2024年室间质评报告显示,多家国产企业在产品质量上已接近甚至优于部分进口产品。以罗氏产品为基准,国产龙头企业如新产业、迈瑞医疗、安图生物、迈克生物在肿标和甲功检测试剂项目中,与罗氏产品的偏离度更低(偏离度小于10%的项目数量更多),表明其产品性能和检测准确性已达到较高水平。

市场份额显著提升: 本次集采首年意向采购量高达约5.5亿人份,其中肿标检测试剂约2.4亿人份,甲功检测试剂约3.0亿人份。按最高有效申报价降幅50.0%计算,集采后覆盖省份的市场规模仍超50亿元,其中肿标检测市场规模占比约54.8%。在肿标检测试剂采购量市占率方面,罗氏占比32.4%,迈瑞医疗以14.2%位居第二(国产第一),新产业占比10.4%。与2023年室间质评市占率相比,迈瑞医疗、新产业、安图生物、迈克生物的市占率分别提高了1.8pct、0.2pct、1.2pct、0.2pct。在甲功检测试剂采购量市占率方面,罗氏占比29.5%,迈瑞医疗以13.2%位居第二(国产第一),贝克曼占比11.7%。这些数据充分证明了国产企业在集采中获得了显著的市场份额增长,国产替代进程有望加速。

重点推荐标的: 报告特别指出,迈瑞医疗在本次集采双项目中均位居国产第一,份额仅次于罗氏;新产业高速机占比持续提升,规模效应显现;安图生物流水线、高速机快速装机,试剂放量可期。

医药行业投资主线与市场表现

创新驱动多元化投资策略

报告强调,创新是医药领域重要的投资主线,并提出了三大投资策略:

- 出海掘金,拨云见日: 创新制药(如康方生物、药明合联、乐普生物、宜明昂科、微芯生物、科伦博泰生物)和体外诊断(如新产业、亚辉龙、安图生物、万孚生物、华大智造)产品积累从量变到质变,积极迈向海外市场。

- 单品创新,渐入佳境: CNS系列(如人福医药、恩华药业、丽珠集团、苑东生物)有望孕育多个大单品,创新医械(如微电生理、惠泰医疗、赛诺医疗)正从微创新向全面创新稳步迈进。

- 设备更新,催化在望: 全国各省市医疗设备更新项目陆续批复和落地,市场招投标有望持续复苏,利好迈瑞医疗、联影医疗、开立医疗、澳华内镜、祥生医疗等企业。

医药板块近期行情回顾与估值分析

板块整体下跌,医疗器械跌幅较小: 本周(12月23日-12月27日)医药生物板块整体下跌1.77%,跑输沪深300指数3.13pct,跑输创业板指数1.56pct,在30个中信一级行业中排名第21位。子板块全线下跌,其中医疗器械子板块跌幅最小(-0.14%),中药饮片子板块跌幅最大(-6.82%)。

估值下调,溢价率处于历史低位: 截至2024年12月27日,医药板块整体估值(历史TTM,整体法,剔除负值)为26.97,环比前一周下降0.33。医药行业相对沪深300的估值溢价率为118.12%,环比下降7.81个百分点,仍处于历史较低水平。子行业市盈率方面,中药饮片(76.13X)、医疗器械(30.64X)和医疗服务(29.95X)居于前三位。

港股通资金持仓动态: H股医药股持股市值前五为康方生物-B、药明生物、信达生物、石药集团和百济神州。本周净增持金额前三为信达生物、亚盛医药-B和微创医疗,而康方生物-B、药明康德、云顶新耀-B则遭遇净减持。

总结

本报告深入分析了安徽省化学发光试剂集中带量采购对医药市场,特别是体外诊断(IVD)领域的影响。数据显示,安徽集采以其稳定的政策框架和温和的降价策略,成功推动了国产替代进程。国内龙头企业如迈瑞医疗、新产业、安图生物等,在产品质量上已能与国际巨头比肩,并在集采中显著提升了市场份额,尤其在肿瘤标志物和甲状腺功能检测等核心领域表现突出,集采后市场规模仍超50亿元,为国产企业提供了巨大的发展机遇。

尽管近期医药生物板块整体表现疲软,估值处于历史较低水平,但报告强调创新仍是行业长期增长的核心驱动力。未来,医药行业将围绕“出海掘金”、“单品创新”和“设备更新”三大主线,持续释放投资潜力。创新制药和体外诊断的国际化拓展、特定疾病领域(如CNS)的单品突破以及国家政策推动下的医疗设备更新换代,将为相关企业带来新的增长点。投资者应把握这些关键趋势,关注具备创新能力和市场竞争优势的优质标的。

-

医药日报:Enliven在研新药ELVN-001一期临床成功

-

医药日报:礼来Solbinsiran在华获批临床

-

医药日报:GSK在研疗法Bepirovirsen三期临床成功

-

医药日报:默沙东索特西普在华获批上市

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 2025年中国可穿戴医疗设备行业市场研究报告

- 2025年中国母婴医疗服务行业市场研究报告

- 医药日报:Enliven在研新药ELVN-001一期临床成功

- 基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

- 基础化工行业周报:原油、丁二烯价格上涨,关注电子特气

- 化工行业报告:化工板块维持景气度,锰酸锂、电解液(磷酸铁锂)、碳酸锂、二乙二醇、NCM等产品涨幅居前

- 化工行业研究:丁二烯、丙烯腈等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 中国成人癌痛治疗药物行业调研简报|2025/10:国产新药迈入临床,癌痛治疗开辟新路径

- 医疗器械行业快评报告:八部门印发《“人工智能+制造”专项行动实施意见》,加快脑机接口产业化商业化进程

- 数字经济双周报(2026年第1期):前瞻布局未来产业:脑机接口量产与商业化提速

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送