-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

轮胎行业深度:复苏为全年主线,万亿市场景气上行

轮胎行业深度:复苏为全年主线,万亿市场景气上行

-

下载次数:

899 次

-

发布机构:

华西证券股份有限公司

-

发布日期:

2023-09-06

-

页数:

31页

主要观点:

全球轮胎为万亿级别市场,中国轮胎企业有巨大向上发展空间和高成长弹性

2022 年全球轮胎市场销售额超 1868 亿美元,市场空间巨大,且轮胎为消耗品,其消费量与汽车保有量正相关, 2021 年全球汽车保有量为15.31亿辆,且伴随新车销售及电动车或加大轮胎消耗,对应的全球轮胎市场有望持续扩大。就全球竞争格局来看, 2022 年全球轮胎生产商的 CR3 为 38.94%,轮胎市场头部效应显著,且头部胎企可凭借品牌效应长期保持稳定且高的市场份额。我国胎企全球市占率较低, 2022 年,中国仅有 4 家胎企销售额进入全球 TOP20,其合计市占率仅为8.13%,蕴含巨大发展空间,我国轮胎企业有高成长弹性。

我国胎企内外发展环境改善, 轮胎行业迎来跨越式发展机遇,优质胎企有望跻身全球头部

从外部环境来看, 第一,政策推动下, 2023-2025 年国内落后产能有望加速出清, 行业将加快形成差异化的竞争格局,头部企业可“强者愈强”; 第二,我国汽车出口量跃居世界第一,中国轮胎企业有望借力进一步拓展市场及扩大知名度;第三,新能源汽车给国产胎企拉齐起跑线, 后者有望借助中国车企在新能源汽车市场中的领先地位和庞大的出口体量,建立长期综合竞争力。 从内部因素来看, 我国轮胎企业在多国/地区建立海外基地,已具备全球化运营能力,彰显强综合实力,多重优势抬升盈利, 已成功运营海外生产基地的企业有望加快复制升级,打造盈利上升螺旋,优质胎企有望跻身全球头部位置。

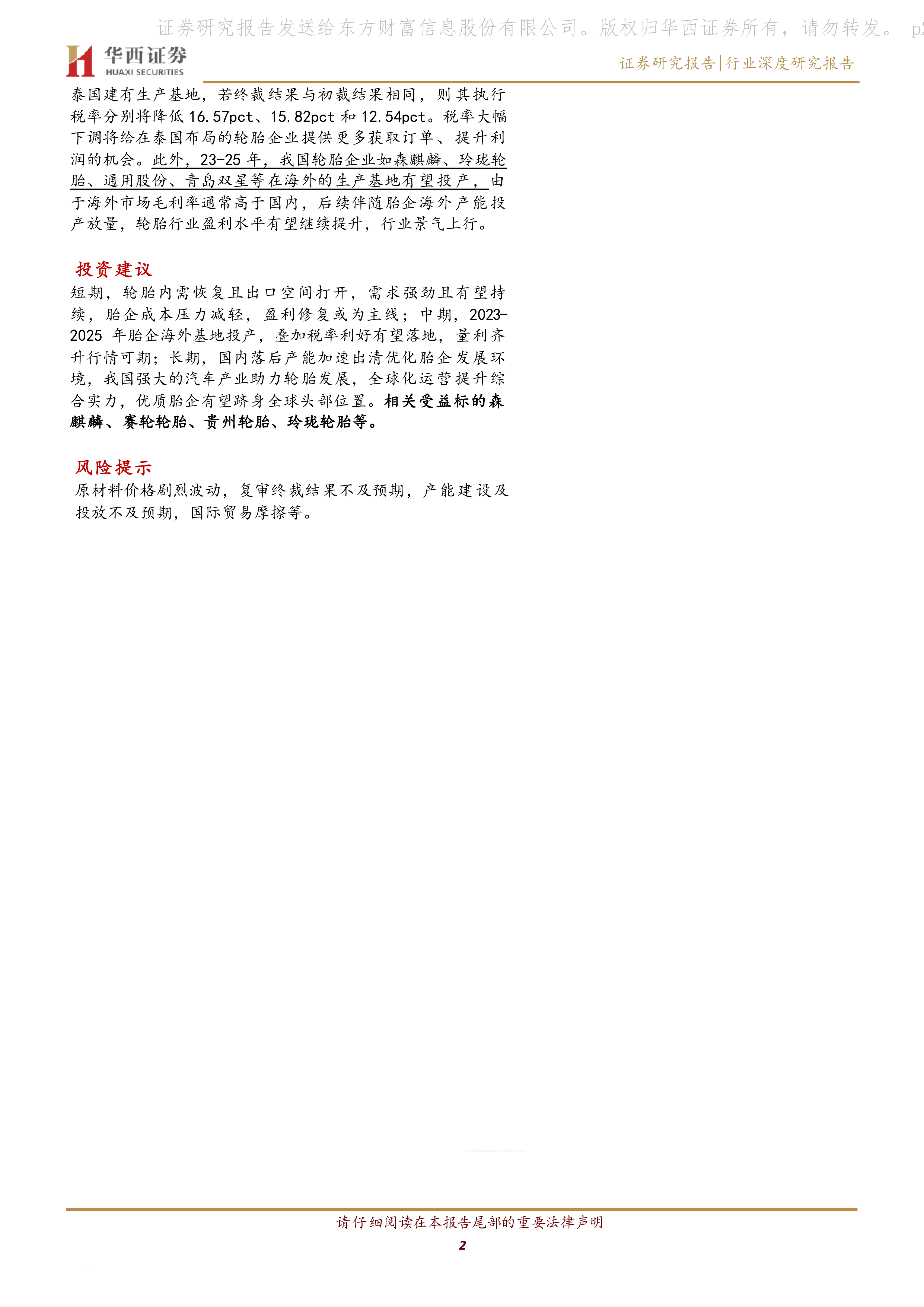

成本&需求改善,复苏为全年主线, 23-25 年景气上行

2023 年轮胎行业开启修复模式,上半年我国轮胎行业开工率、产量、出口量均高位运行。 2023 年以来, 轮胎需求旺盛且有望持续, 我们认为,其原因或有以下四个:一是国内出行稳步修复;二是欧美市场高通胀下,我国高性价比轮胎具有显著优势;三是俄乌冲突对我国轮胎的需求拉动;四是巴西市场贡献需求增量,且中巴AOE已施行,有望持续利好我国轮胎出口。 成本端,前期三大压制因素均以缓解,成本压力减轻。 除此之外, 初裁结果利好&海外基地投产, 23-25 年行业利润有望加速上行。 森麒麟(泰国公司)复审初裁税率为1.24%,日本住友轮胎(泰国公司)为 6.16%,其他泰国出口美国的轮胎企业为 4.52%。玲珑轮胎、森麒麟、通用股份均在泰国建有生产基地,若终裁结果与初裁结果相同,则其执行税率分别将降低 16.57pct、 15.82pct 和 12.54pct。税率大幅下调将给在泰国布局的轮胎企业提供更多获取订单、提升利润的机会。 此外, 23-25 年,我国轮胎企业如森麒麟、玲珑轮胎、通用股份、青岛双星等在海外的生产基地有望投产, 由于海外市场毛利率通常高于国内,后续伴随胎企海外产能投产放量,轮胎行业盈利水平有望继续提升,行业景气上行。

投资建议

短期,轮胎内需恢复且出口空间打开,需求强劲且有望持续,胎企成本压力减轻,盈利修复或为主线;中期, 2023-2025 年胎企海外基地投产,叠加税率利好有望落地,量利齐升行情可期;长期,国内落后产能加速出清优化胎企发展环境,我国强大的汽车产业助力轮胎发展,全球化运营提升综合实力, 优质胎企有望跻身全球头部位置。 相关受益标的森麒麟、赛轮轮胎、贵州轮胎、玲珑轮胎等。

风险提示

原材料价格剧烈波动,复审终裁结果不及预期,产能建设及投放不及预期,国际贸易摩擦等。

中心思想

中国轮胎产业的战略机遇与增长潜力

本报告核心观点指出,全球轮胎市场规模庞大,2022年销售额已超1868亿美元,且作为消耗品,其消费量与全球汽车保有量(2021年达15.31亿辆)正相关,未来市场有望持续扩大。尽管中国胎企在全球市场份额(2022年TOP20合计市占率仅8.13%)相对较低,但其巨大的发展空间和高成长弹性凸显。在外部政策支持、汽车出口强劲增长以及新能源汽车产业蓬勃发展的多重利好下,中国轮胎企业正迎来跨越式发展的历史性机遇。

成本需求改善驱动行业景气上行

报告强调,2023年轮胎行业已开启全面修复模式,并预计在2023-2025年间景气度将持续上行。这主要得益于成本端的改善(原材料价格回落、海运费大幅下降)和需求端的强劲增长(国内出行恢复、欧美市场高性价比轮胎优势、俄乌冲突及巴西市场需求拉动)。此外,美国对泰国乘用车和轻卡轮胎反倾销复审初裁结果大幅降低税率,以及中国胎企海外生产基地的集中投产,将进一步提升企业的盈利能力和全球竞争力,优质胎企有望加速跻身全球头部行列。

主要内容

全球万亿级市场与中国胎企的成长空间

轮胎市场规模与增长驱动因素

全球轮胎市场是一个万亿级别的巨大市场。2022年,全球轮胎市场销售额超过1868亿美元,销量达到17.51亿条。轮胎作为消耗品,其消费量与汽车保有量呈正相关。2012年至2021年,全球汽车保有量从11.15亿辆稳步增长至15.31亿辆,为替换轮胎市场提供了坚实的需求支撑。此外,新车销售持续提供增量需求,而电动汽车的快速发展预计将进一步加大轮胎消耗。数据显示,电动车单车重量普遍高于燃油车,且其出行成本优势可能刺激更高的使用频率,从而加速轮胎磨损,为轮胎市场带来新的增长点。

中国胎企的全球地位与发展潜力

尽管全球轮胎市场头部效应显著,2022年全球前三大生产商(CR3)市占率达38.94%,米其林、普利司通等巨头凭借百年积淀占据主导地位,但中国胎企在全球市场中的份额仍有巨大提升空间。2022年,仅有4家中国胎企(中策橡胶、正新轮胎、玲珑轮胎和赛轮轮胎)销售额进入全球前20名,合计市占率仅为8.13%。这表明中国作为全球最大的汽车轮胎生产及出口国,其胎企在全球竞争格局中仍处于追赶阶段,但同时也蕴含着巨大的成长弹性和发展潜力。

外部机遇与内部实力助推行业升级

政策、汽车出口与新能源汽车的外部驱动

中国轮胎行业正面临多重外部利好。首先,政策层面,山东省等主要轮胎生产省份出台文件,明确推动落后产能加速出清,支持高端轮胎项目发展,预计2023-2025年行业将加快形成差异化竞争格局,头部企业“强者愈强”。其次,中国汽车出口量跃居世界第一,2023年上半年出口量达214.10万辆,超越日本。中国胎企有望借力强大的汽车产业,通过配套体系拓展海外市场,提升品牌知名度。第三,新能源汽车的爆发式增长为国产胎企提供了“拉齐起跑线”的竞争机会。中国车企在新能源汽车领域已建立领先优势,2022年中国新能源汽车销量达688.7万辆,占全球销量的68.25%。国产轮胎品牌已成功进入多家新能源车企的配套体系,有望借助中国新能源汽车的庞大出口体量,进一步提升国际竞争力。

全球化运营与盈利能力提升的内部优势

从内部因素看,中国轮胎企业已具备全球化运营能力,并正通过海外基地布局打造盈利上升螺旋。早期,中国胎企集中布局东南亚(如泰国、越南),以利用当地丰富的天然橡胶资源和较低的人力成本。随着国际贸易环境变化(如美国对东南亚部分国家实施双反调查),中国胎企开始转向多元化布局,将目光投向柬埔寨、摩洛哥、塞尔维亚等地区,以分散关税风险并辐射更广阔的市场。海外建厂不仅能享受原材料和劳动力成本优势,还能规避高额出口关税,且海外市场毛利率通常高于国内。数据显示,2021-2022年我国轮胎企业在建工程持续创新高,表明产能扩张和全球化布局是行业发展的重要方向。成功运营海外基地的企业,将通过经验复制和升级,实现“海外基地成功运营-海外市场拓展-盈利能力提升-充沛现金流-进一步加强海内外建设”的良性循环。

行业复苏与景气上行:2023-2025年展望

行业景气复盘与当前修复态势

回顾2021-2022年,轮胎行业受海运费暴涨急跌、原材料价格高位运行及终端需求下降等三重因素叠加影响,利润承压,处于低基数水平。然而,2023年以来,行业已开启修复模式,景气度持续上行。上半年,我国轮胎行业开工率、产量和出口量均高位运行。半钢胎月均开工率同比提升11.83个百分点至68.70%,全钢胎月均开工率同比提升12.09个百分点至61.01%。上半年橡胶轮胎外胎产量达4.76亿条,同比增长14.02%。

需求端与成本端的改善驱动复苏

当前行业复苏主要得益于需求和成本两方面的改善。需求端,国内出行稳步复苏,上半年公路货运量和周转量均同比增长7%,拉动轮胎需求。出口方面,2023年上半年我国轮胎出口量达428万吨,同比增长13.8%。这主要归因于:1) 欧美市场高通胀下,我国高性价比轮胎优势凸显;2) 俄乌冲突导致多家轮胎厂商退出俄罗斯市场,我国对俄轮胎出口量显著提升,2022年和2023年1-7月分别同比增长78%和116%;3) 巴西市场需求增量,且中巴AEO互认实施,利好轮胎出口,2021-2023年1-7月对巴西出口增速分别为60%、23%、86%。成本端,天然橡胶、合成橡胶和炭黑价格较前期高点有所回落,目前整体平稳。海运费也从高位大幅回落,主要波罗的海集装箱运价指数已处于历史较低水平,重新打开了轮胎出口空间。

税率利好与海外基地投产加速利润增长

美国商务部对泰国乘用车和轻卡轮胎反倾销复审初裁结果显示,森麒麟(泰国公司)税率从17.06%降至1.24%,泰国玲珑从21.09%降至4.52%,通用橡胶(泰国)从17.06%降至4.52%。若终裁结果与初裁相同,将大幅降低在泰国布局的中国胎企的出口税率,为其获取订单和提升利润提供更多机会。此外,2023-2025年将迎来中国胎企海外基地(如森麒麟、玲珑轮胎、通用股份、青岛双星等)的集中投产期。由于海外市场毛利率通常高于国内,伴随海外产能投产放量,轮胎行业盈利水平有望继续提升,行业景气度将加速上行。

重点企业分析

森麒麟:高端智造与全球化布局

森麒麟作为高端轮胎“智造”龙头,产品以出口为主,注重智能制造和全球化布局。公司已在青岛、泰国拥有两大在产基地,并启动西班牙和摩洛哥项目,预计2023-2025年半钢胎实际产能将分别达到2850万条、3300万条和3900万条,全钢胎产能也将增长。2023年上半年,公司实现营业收入35.37亿元,同比增长11.96%;归母净利润6.06亿元,同比增长26.90%。

赛轮轮胎:多品类、液体黄金与产能扩张

赛轮轮胎是国内轮胎制造龙头,拥有半钢胎、全钢胎和非公路胎全品类产线,并进行全球前瞻布局。公司在国内青岛、东营、沈阳、潍坊建有生产基地,海外在越南、柬埔寨拥有两大生产基地。截至2022年底,公司全钢胎产能1195万条、半钢胎5160万条、非公路胎12.46万吨,预计2023年产能将进一步大幅扩张。2023年上半年,公司实现营业收入116.31亿元,同比增长10.84%;归母净利润10.46亿元,同比大增46.26%。其“液体黄金”轮胎技术打破了行业“魔鬼三角”定律,性能优异,为公司塑造长期成长力。

贵州轮胎:商用轮胎领军与双基地优势

贵州轮胎是商用轮胎领军企业,主要产品包括公路型和非公路型轮胎。公司在贵阳和越南建有两大基地,现有轮胎产能900余万条。越南基地已逐渐进入收获期,2023年上半年实现净利润0.60亿元,净利率达13.35%,高于公司平均水平。2023年上半年,公司实现营业收入44.41亿元,同比增长12.45%;扣非归母净利润3.37亿元,同比增长113.25%,主要得益于原材料价格下降、需求提升及越南基地达产。

玲珑轮胎:“7+5”战略与新能源配套领先

玲珑轮胎通过“7+5”全球化战略布局(国内7个工厂,海外5个工厂),致力于打造全球一流轮胎品牌。公司现有轮胎设计产能12056万条,产能位居国内前列。2023年,德州、湖北、吉林基地扩建产能及塞尔维亚基地半钢胎有望试生产,产能将加速释放。公司研发实力突出,拥有“三国七地”全球化研发体系。2020-2023年上半年,公司是中国新能源汽车轮胎配套份额最多的中国轮胎企业。2023年上半年,公司实现营业收入92.37亿元,同比增长9.92%;扣非归母净利润4.99亿元。

总结

本报告深入分析了全球轮胎市场及中国轮胎行业的现状与未来发展趋势。全球轮胎市场规模庞大且持续增长,为中国胎企提供了广阔的发展空间。尽管中国胎企在全球市场份额仍有提升空间,但在政策支持、汽车出口强劲以及新能源汽车产业的推动下,外部发展环境显著改善。同时,中国胎企通过全球化运营、海外基地布局以及技术创新(如“液体黄金”轮胎),不断提升自身综合实力和盈利能力。

展望2023-2025年,轮胎行业将迎来景气上行周期。成本端压力缓解,需求端在国内外市场均呈现强劲增长态势。美国反倾销税率的初裁利好以及海外生产基地的集中投产,将进一步加速中国胎企的利润增长和全球竞争力提升。森麒麟、赛轮轮胎、贵州轮胎、玲珑轮胎等优质企业凭借其高端智造、多品类布局、技术创新和全球化战略,有望在行业复苏中实现量利齐升,并逐步跻身全球头部位置。

然而,行业发展仍面临多重风险,包括原材料价格剧烈波动、复审终裁结果不及预期、产能建设及投放不及预期以及国际贸易摩擦等。投资者需密切关注这些风险因素,以做出审慎的投资决策。总体而言,中国轮胎行业正处于战略性成长阶段,优质胎企的长期发展前景值得期待。

-

CXO行业景气度跟踪&国内CXO公司2022年报&2023年一季报跟踪报告:中长期继续看好国内CXO行业,短中期重点看好海外β个股及仿制药CRO细分

-

医药行业2023年中期投资策略报告:行业复苏势头显著,创新打开未来空间

-

氟化工行业研究报告:配额争夺战结束,供需两旺推升行业景气度

-

海外CXO公司跟踪报告:他山之石:维持对海外市场处于景气度中的判断,继续看好国内CXO

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送