-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药生物周报(25年第11周):TYK2抑制剂银屑病数据读出,持续关注自免适应症临床进展

医药生物周报(25年第11周):TYK2抑制剂银屑病数据读出,持续关注自免适应症临床进展

-

下载次数:

2382 次

-

发布机构:

国信证券股份有限公司

-

发布日期:

2025-03-21

-

页数:

18页

核心观点

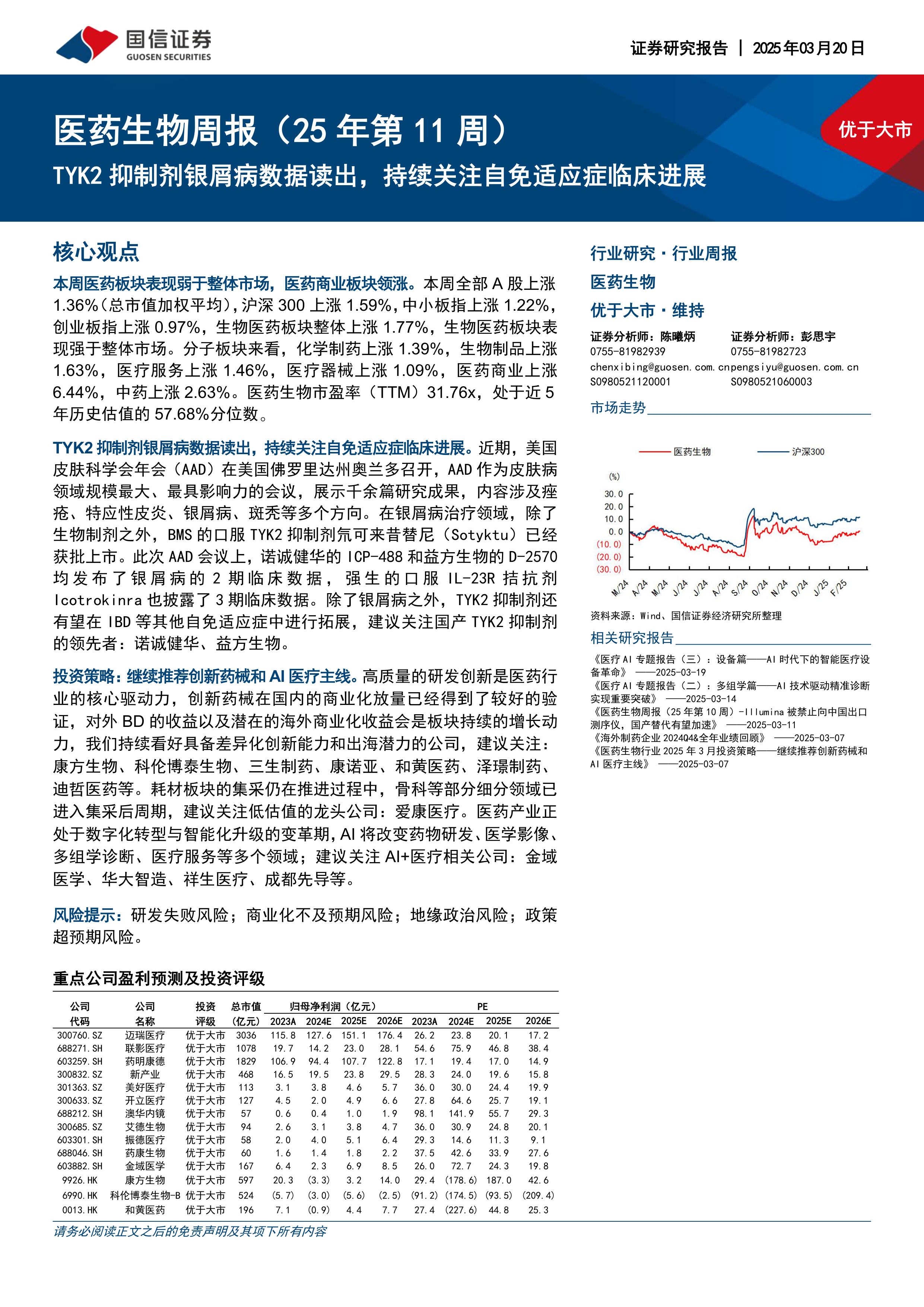

本周医药板块表现弱于整体市场,医药商业板块领涨。本周全部A股上涨1.36%(总市值加权平均),沪深300上涨1.59%,中小板指上涨1.22%,创业板指上涨0.97%,生物医药板块整体上涨1.77%,生物医药板块表现强于整体市场。分子板块来看,化学制药上涨1.39%,生物制品上涨1.63%,医疗服务上涨1.46%,医疗器械上涨1.09%,医药商业上涨6.44%,中药上涨2.63%。医药生物市盈率(TTM)31.76x,处于近5年历史估值的57.68%分位数。

TYK2抑制剂银屑病数据读出,持续关注自免适应症临床进展。近期,美国皮肤科学会年会(AAD)在美国佛罗里达州奥兰多召开,AAD作为皮肤病领域规模最大、最具影响力的会议,展示千余篇研究成果,内容涉及痤疮、特应性皮炎、银屑病、斑秃等多个方向。在银屑病治疗领域,除了生物制剂之外,BMS的口服TYK2抑制剂氘可来昔替尼(Sotyktu)已经获批上市。此次AAD会议上,诺诚健华的ICP-488和益方生物的D-2570均发布了银屑病的2期临床数据,强生的口服IL-23R拮抗剂Icotrokinra也披露了3期临床数据。除了银屑病之外,TYK2抑制剂还有望在IBD等其他自免适应症中进行拓展,建议关注国产TYK2抑制剂的领先者:诺诚健华、益方生物。

投资策略:继续推荐创新药械和AI医疗主线。高质量的研发创新是医药行业的核心驱动力,创新药械在国内的商业化放量已经得到了较好的验证,对外BD的收益以及潜在的海外商业化收益会是板块持续的增长动力,我们持续看好具备差异化创新能力和出海潜力的公司,建议关注:康方生物、科伦博泰生物、三生制药、康诺亚、和黄医药、泽璟制药、迪哲医药等。耗材板块的集采仍在推进过程中,骨科等部分细分领域已进入集采后周期,建议关注低估值的龙头公司:爱康医疗。医药产业正处于数字化转型与智能化升级的变革期,AI将改变药物研发、医学影像、多组学诊断、医疗服务等多个领域;建议关注AI+医疗相关公司:金域医学、华大智造、祥生医疗、成都先导等。

风险提示:研发失败风险;商业化不及预期风险;地缘政治风险;政策超预期风险。

中心思想

医药板块表现与TYK2抑制剂的突破性进展

本周医药生物板块整体表现强于A股大盘,其中医药商业板块领涨。报告特别强调了TYK2抑制剂在银屑病治疗领域取得的积极临床数据,包括强生、诺诚健华和益方生物的最新研究成果,预示TYK2抑制剂在自身免疫疾病治疗中具有广阔的应用前景和市场潜力。

创新药械与AI医疗:未来投资双主线

报告明确指出,高质量的研发创新是医药行业的核心驱动力,并持续看好具备差异化创新能力和出海潜力的创新药械公司。同时,随着AI技术的快速发展,医疗健康产业正经历数字化转型与智能化升级,AI+医疗被视为另一条重要的投资主线,涵盖药物研发、医学影像、多组学诊断等多个应用领域。

主要内容

银屑病临床数据更新

- AAD会议聚焦银屑病新药进展: 2025年美国皮肤科学会年会(AAD)公布了多款银屑病治疗新药的临床数据,包括口服IL-23R拮抗剂和TYK2抑制剂。

- 强生Icotrokinra III期数据积极: 强生开发的口服IL-23R拮抗剂Icotrokinra在治疗中重度斑块状银屑病的III期临床研究中,第16周PASI 90应答率达50%(对照组4%),IGA 0/1应答率达65%(对照组8%),显示出显著疗效。

- 国产TYK2抑制剂表现亮眼: 诺诚健华的ICP-488和益方生物的D-2570两款口服TYK2抑制剂均发布了银屑病II期临床数据。ICP-488在第12周PASI 75应答率最高达78.6%(安慰剂组11.6%),D-2570在第12周PASI 75应答率最高达90.0%(安慰剂组12.5%),均展现出优异的有效性和良好的安全性。

- TYK2抑制剂的拓展潜力: 报告指出,TYK2抑制剂除了银屑病,还有望在炎症性肠病(IBD)等其他自身免疫适应症中进行拓展,建议关注诺诚健华和益方生物等国产领先企业。

本周行情回顾

- 医药板块跑赢大盘: 本周全部A股上涨1.36%,生物医药板块整体上涨1.77%,表现强于整体市场。

- 子板块涨跌幅分化: 医药商业板块以6.44%的涨幅领涨,中药上涨2.63%,生物制品上涨1.63%,医疗服务上涨1.46%,化学制药上涨1.39%,医疗器械上涨1.09%。

- 港股医疗保健表现强劲: 恒生指数下跌1.12%,而港股医疗保健板块上涨1.69%,其中生物科技板块上涨2.65%,表现优于恒生指数。

板块估值情况

- 医药生物估值处于中等水平: 截至本周,医药生物市盈率(TTM)为31.76x,处于近5年历史估值的57.68%分位数。

- 各子板块估值差异: 化学制药市盈率为36.94x,生物制品30.89x,医疗服务38.31x,医疗器械31.33x,医药商业18.37x,中药26.72x。

投资策略

- 创新药械持续受政策支持: 市场风险偏好提升,创新药估值得到修复。政策端持续支持创新药发展,医保腾笼换鸟和商保增量有望为创新药支付端提供支持。

- AI+医疗应用前景广阔: 医疗健康产业正处于数字化转型与智能化升级的关键时期,AI技术在药物研发、医学影像、多组学诊断、医疗服务等多个领域具有广阔的应用机会。

- 重点关注创新药械与AI医疗主线: 报告建议继续推荐具备差异化创新能力和出海潜力的创新药械公司,如康方生物、科伦博泰生物、三生制药等。同时,关注耗材集采后周期的低估值龙头公司爱康医疗。在AI+医疗领域,建议关注金域医学、华大智造、祥生医疗、成都先导等相关公司。

推荐标的

- 创新药械龙头: 迈瑞医疗(国产医疗器械龙头,国际化布局)、联影医疗(高端医学影像设备,拓展海外市场)、药明康德(新药研发全产业链服务平台)、新产业(化学发光免疫分析龙头,进口替代)、开立医疗(“超声+软镜”领军企业)、澳华内镜(国产软镜设备龙头)、艾德生物(肿瘤精准诊断龙头,产品线领先)。

- 平台型与上游企业: 美好医疗(医疗器械精密组件及产品设计开发)、振德医疗(医用敷料行业龙头)、药康生物(实验动物小鼠模型研发生产)。

- 医疗服务与诊断: 金域医学(高端技术平台,医检4.0数字化转型)。

- 港股创新药企: 康方生物(双抗龙头,管线丰富)、科伦博泰生物-B(ADC产品领先,与默沙东合作)、和黄医药(商业化阶段创新型生物医药公司)、康诺亚-B(IL4R单抗已获批多个适应症)、三生制药(生物制药领军企业,多科室药物)。

风险提示

- 研发失败风险

- 商业化不及预期风险

- 地缘政治风险

- 政策超预期风险

总结

本周医药生物板块表现强于整体市场,医药商业板块领涨。TYK2抑制剂在银屑病治疗领域展现出积极的临床数据,预示其在自身免疫疾病治疗中的巨大潜力。报告强调,高质量的研发创新是医药行业的核心驱动力,并持续看好具备差异化创新能力和出海潜力的创新药械公司。同时,AI技术在医疗健康领域的快速发展,使其成为重要的投资主线。投资策略建议继续关注创新药械和AI医疗两大主线,并推荐了一系列在医疗器械、CXO、生命科学上游、医疗服务及港股创新药领域的重点公司。投资者需警惕研发失败、商业化不及预期、地缘政治及政策超预期等风险。

-

创新医疗器械盘点系列(4):肿瘤基因检测的“勇敢者游戏”(上篇)

-

CXO行业系列专题报告(3):小核酸突围,大服务赋能

-

家用医疗器械专题报告(一):健康监测&呼吸治疗篇

-

医药生物行业周报(25年第4周):精锋医疗招股书梳理,关注手术机器人赛道

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 叙利亚必需药品清单(叙利亚-EML)

- 生殖健康服务获取、阻碍与保障:美国2026年运营企业须知

- 化工行业周报:国际油价上涨,分散染料、维生素E价格上涨

- 基础化工行业研究:多产品涨价,继续看好大化工板块投资机会

- 氟化工行业周报:三代制冷剂价格淡季坚挺,新一轮价格上涨或在酝酿;巨化股份、昊华科技等发布2025业绩预增公告

- 医药行业周报:技术加持稳定原料药出口竞争力

- 医药行业周报:创新药BD预期落地,建议关注低位创新药、脑机接口、AI医疗

- 医药健康行业研究:2月将迎来海外CXO龙头密集披露窗口期,行业景气度迎关键验证

- 化工行业周报:关注淡季补库涨价品种粘胶、染料,化工景气度有望持续上行

- 医药行业周报:AI技术赋能,AI医疗市场加速扩张

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送