-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

开放式基金策略双周报:医药生物主题基金表现领跑市场

开放式基金策略双周报:医药生物主题基金表现领跑市场

-

下载次数:

181 次

-

发布机构:

东莞证券股份有限公司

-

发布日期:

2025-06-03

-

页数:

9页

投资要点

基础市场回顾:近两周权益市场整体承压,高股息红利指数出于防御性微幅上涨。具体来看,沪深300、中证50和中证1000指数分别下跌1.26%、0.78%和0.68%,红利指数上涨0.01%。行业方面,涨幅靠前的三个行业分别是医药生物、环保和传媒。近两周国内债券市场整体表现较好,尽管权益市场主要指数出现下跌,转债市场整体表现稳定,信用债指数表现优于国债指数。具体来看,中证全债、中证国债和中证信用债分别上涨0.07%、0.01%和0.13%。

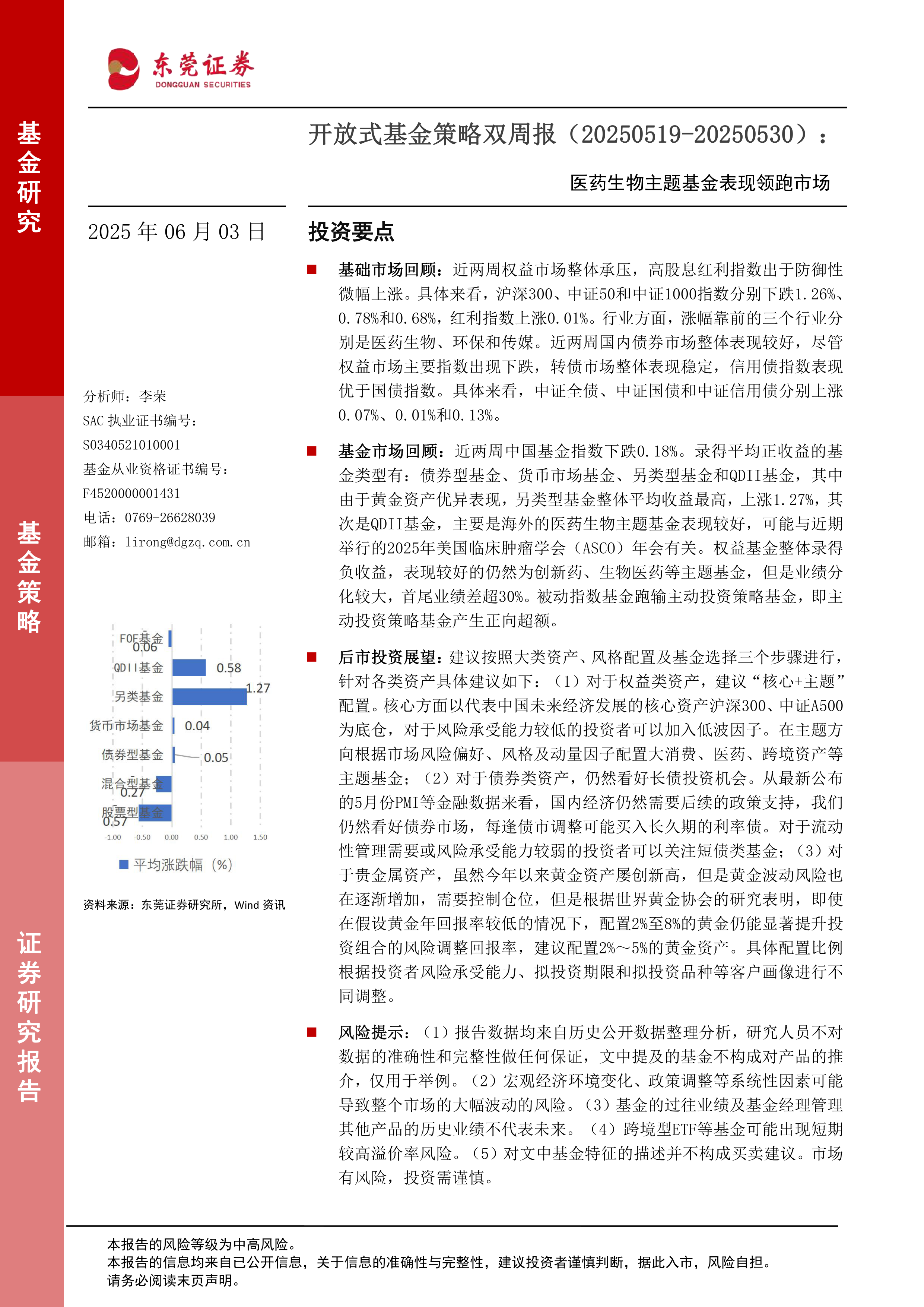

基金市场回顾:近两周中国基金指数下跌0.18%。录得平均正收益的基金类型有:债券型基金、货币市场基金、另类型基金和QDII基金,其中由于黄金资产优异表现,另类型基金整体平均收益最高,上涨1.27%,其次是QDII基金,主要是海外的医药生物主题基金表现较好,可能与近期举行的2025年美国临床肿瘤学会(ASCO)年会有关。权益基金整体录得负收益,表现较好的仍然为创新药、生物医药等主题基金,但是业绩分化较大,首尾业绩差超30%。被动指数基金跑输主动投资策略基金,即主动投资策略基金产生正向超额。

后市投资展望:建议按照大类资产、风格配置及基金选择三个步骤进行,针对各类资产具体建议如下:(1)对于权益类资产,建议“核心+主题”配置。核心方面以代表中国未来经济发展的核心资产沪深300、中证A500为底仓,对于风险承受能力较低的投资者可以加入低波因子。在主题方向根据市场风险偏好、风格及动量因子配置大消费、医药、跨境资产等主题基金;(2)对于债券类资产,仍然看好长债投资机会。从最新公布的5月份PMI等金融数据来看,国内经济仍然需要后续的政策支持,我们仍然看好债券市场,每逢债市调整可能买入长久期的利率债。对于流动性管理需要或风险承受能力较弱的投资者可以关注短债类基金;(3)对于贵金属资产,虽然今年以来黄金资产屡创新高,但是黄金波动风险也在逐渐增加,需要控制仓位,但是根据世界黄金协会的研究表明,即使在假设黄金年回报率较低的情况下,配置2%至8%的黄金仍能显著提升投资组合的风险调整回报率,建议配置2%~5%的黄金资产。具体配置比例根据投资者风险承受能力、拟投资期限和拟投资品种等客户画像进行不同调整。

风险提示:(1)报告数据均来自历史公开数据整理分析,研究人员不对数据的准确性和完整性做任何保证,文中提及的基金不构成对产品的推介,仅用于举例。(2)宏观经济环境变化、政策调整等系统性因素可能导致整个市场的大幅波动的风险。(3)基金的过往业绩及基金经理管理其他产品的历史业绩不代表未来。(4)跨境型ETF等基金可能出现短期较高溢价率风险。(5)对文中基金特征的描述并不构成买卖建议。市场有风险,投资需谨慎。

中心思想

本报告基于东莞证券研究所发布的《开放式基金策略双周报(20250519-20250530)》,利用报告中提供的统计数据,对2025年5月19日至2025年5月30日期间中国基金市场表现进行分析。核心观点如下:

- 市场整体承压: 权益市场整体表现低迷,沪深300、中证50和中证1000指数均下跌,仅高股息红利指数微幅上涨。债券市场表现相对较好,信用债指数涨幅优于国债指数。

- 医药生物主题基金领跑: 尽管权益基金整体负收益,但医药生物主题基金表现突出,部分基金涨幅显著,这可能与ASCO年会有关。主动投资策略基金跑赢被动指数基金。

- 资产配置建议: 报告建议投资者采取“核心+主题”的权益类资产配置策略,同时关注长债投资机会和适度配置黄金资产,具体比例需根据投资者风险承受能力和投资目标进行调整。

主要内容

基础市场回顾:权益市场承压,债券市场表现稳定

报告首先回顾了近两周A股市场的表现。权益市场整体承压,沪深300、中证50和中证1000指数分别下跌1.26%、0.78%和0.68%,显示市场整体风险偏好下降。然而,高股息红利指数上涨0.01%,体现出防御性投资策略的相对优势。行业方面,医药生物、环保和传媒行业涨幅靠前。

债券市场则表现相对稳定,甚至优于权益市场。中证全债、中证国债和中证信用债指数分别上涨0.07%、0.01%和0.13%,其中信用债表现最为突出。这表明在权益市场波动加剧的情况下,债券市场成为相对安全的避险选择。

基金市场表现:医药生物主题基金业绩分化显著

报告详细分析了近两周各类公募基金的业绩表现。中国基金指数下跌0.18%。债券型基金、货币市场基金、另类型基金和QDII基金录得平均正收益。其中,另类型基金受益于黄金资产的优异表现,平均收益最高,达1.27%;QDII基金,特别是海外医药生物主题基金表现也较为亮眼,这可能与2025年美国临床肿瘤学会(ASCO)年会带来的利好消息有关。

权益基金整体录得负收益,但医药生物、创新药等主题基金表现相对较好,然而业绩分化严重,首尾业绩差距超过30%。主动投资策略基金(包括偏股混合型基金和普通股票型基金)跑赢被动指数基金(包括被动指数型基金和指数增强型基金),体现了主动管理策略在市场波动环境下的优势。报告还列举了不同类型基金中表现最佳的几只基金,例如指数增强型基金中的银华中证全指医药卫生增强、天弘中证医药指数增强A和富国中证医药主题指数增强A;普通股票型基金中的红土创新医疗保健、安信医药健康A和东吴医疗服务A;以及偏股混合型基金中的泰信医疗服务A、中信建投医药健康A和华安医疗创新A等。 此外,报告还提到了其他类别业绩表现较好的基金,例如华夏黄金ETF等。

新发基金市场:指数型基金占比高

报告简要介绍了近期新发基金的情况,共有31只基金在售,其中股票型基金16只,混合型基金6只,债券型基金8只,FOF基金1只。值得注意的是,股票型基金中大部分为被动指数型基金或指数增强型基金,这反映了市场对指数化投资策略的偏好。

后市投资展望及投资策略:核心资产+主题配置

报告最后对后市进行了展望,并提出了相应的投资策略建议。建议投资者采取“核心+主题”的资产配置策略,核心资产选择沪深300、中证A500等代表中国未来经济发展的指数,并根据风险承受能力选择是否加入低波因子;主题投资则根据市场风险偏好、风格和动量因子选择大消费、医药、跨境资产等主题基金。

在债券市场方面,报告仍然看好长债投资机会,建议在债市调整时买入长久期利率债,风险承受能力较弱的投资者可以选择短债基金。

对于贵金属资产,报告建议适度配置黄金资产(2%-5%),虽然黄金价格波动风险增加,但根据世界黄金协会的研究,适度配置黄金仍能提升投资组合的风险调整回报率。 具体配置比例需根据投资者自身情况进行调整。

总结

本报告基于东莞证券研究所的双周报,对2025年5月19日至30日期间中国基金市场进行了数据分析。报告显示,权益市场整体承压,但医药生物主题基金表现突出,主动投资策略优于被动投资策略。报告建议投资者采取“核心+主题”的权益类资产配置策略,同时关注债券市场和适度配置黄金资产,以应对市场波动风险。 需要注意的是,报告数据来自历史公开数据,不保证准确性和完整性,文中提及的基金不构成投资建议,投资者需谨慎决策,自行承担投资风险。

-

现代煤化工行业专题报告:契合国家战略,产业集聚发展

-

基础化工行业双周报:《煤炭清洁高效利用重点领域标杆水平和基准水平(2025年版)》发布

-

深度报告:全国性高值医疗器械流通商

-

医药生物行业双周报:29省耗材联盟集采启动

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业周报:政策利好化工下游需求,危险化学品安全法通过

- 医药日报:GSK在研疗法Bepirovirsen三期临床成功

- 医药生物行业跟踪报告:2025FDA新药全景:创新疗法与市场变革

- 医药日报:默沙东索特西普在华获批上市

- 肺动脉高压临床试验教育者的演进与影响

- 农化行业:2025年12月月度观察:钾肥供需紧平衡,储能拉动磷矿石需求,草甘膦价格下行

- 高端膜材料行业点评报告:商务部启动对日反倾销调查,看好高端膜材国产替代

- 基础化工行业研究:周期成长双线轮动,持续看好成长赛道和反内卷大方向

- 氟化工行业:2025年12月月度观察:一季度制冷剂长协价格落地,关注PVDF价格持续修复

- 医药日报:赛诺菲普乐司兰钠在华获批上市

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送