-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

磷化工行业:2025年2月月度观察:春耕备货提高磷肥需求,磷酸氢钙价格上涨

磷化工行业:2025年2月月度观察:春耕备货提高磷肥需求,磷酸氢钙价格上涨

-

下载次数:

1515 次

-

发布机构:

国信证券股份有限公司

-

发布日期:

2025-03-02

-

页数:

24页

核心观点

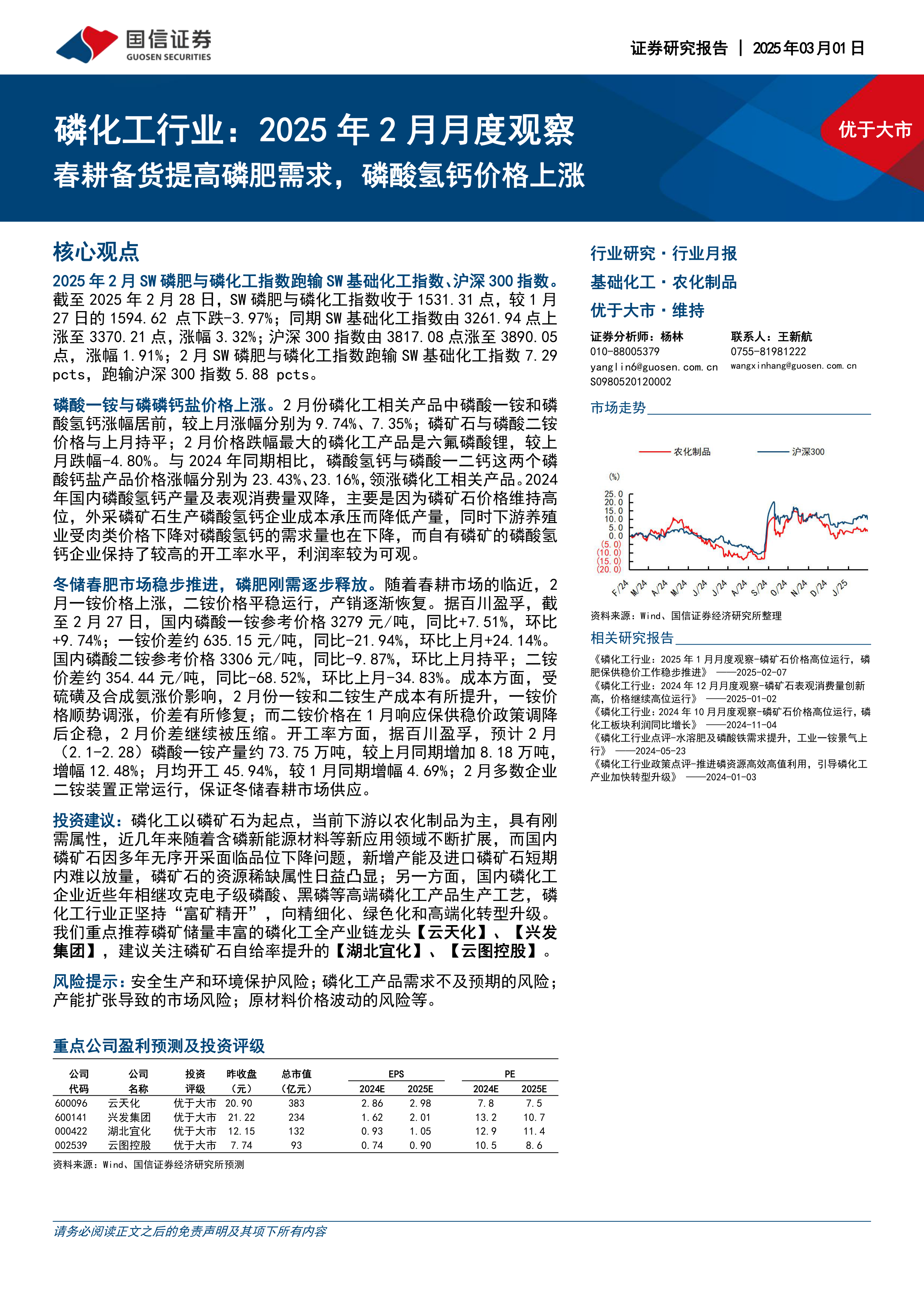

2025年2月SW磷肥与磷化工指数跑输SW基础化工指数、沪深300指数。截至2025年2月28日,SW磷肥与磷化工指数收于1531.31点,较1月27日的1594.62点下跌-3.97%;同期SW基础化工指数由3261.94点上涨至3370.21点,涨幅3.32%;沪深300指数由3817.08点涨至3890.05点,涨幅1.91%;2月SW磷肥与磷化工指数跑输SW基础化工指数7.29pcts,跑输沪深300指数5.88pcts。

磷酸一铵与磷磷钙盐价格上涨。2月份磷化工相关产品中磷酸一铵和磷酸氢钙涨幅居前,较上月涨幅分别为9.74%、7.35%;磷矿石与磷酸二铵价格与上月持平;2月价格跌幅最大的磷化工产品是六氟磷酸锂,较上月跌幅-4.80%。与2024年同期相比,磷酸氢钙与磷酸一二钙这两个磷酸钙盐产品价格涨幅分别为23.43%、23.16%,领涨磷化工相关产品。2024年国内磷酸氢钙产量及表观消费量双降,主要是因为磷矿石价格维持高位,外采磷矿石生产磷酸氢钙企业成本承压而降低产量,同时下游养殖业受肉类价格下降对磷酸氢钙的需求量也在下降,而自有磷矿的磷酸氢钙企业保持了较高的开工率水平,利润率较为可观。

冬储春肥市场稳步推进,磷肥刚需逐步释放。随着春耕市场的临近,2月一铵价格上涨,二铵价格平稳运行,产销逐渐恢复。据百川盈孚,截至2月27日,国内磷酸一铵参考价格3279元/吨,同比+7.51%,环比+9.74%;一铵价差约635.15元/吨,同比-21.94%,环比上月+24.14%。国内磷酸二铵参考价格3306元/吨,同比-9.87%,环比上月持平;二铵价差约354.44元/吨,同比-68.52%,环比上月-34.83%。成本方面,受硫磺及合成氨涨价影响,2月份一铵和二铵生产成本有所提升,一铵价格顺势调涨,价差有所修复;而二铵价格在1月响应保供稳价政策调降后企稳,2月价差继续被压缩。开工率方面,据百川盈孚,预计2月(2.1-2.28)磷酸一铵产量约73.75万吨,较上月同期增加8.18万吨,增幅12.48%;月均开工45.94%,较1月同期增幅4.69%;2月多数企业二铵装置正常运行,保证冬储春耕市场供应。

投资建议:磷化工以磷矿石为起点,当前下游以农化制品为主,具有刚需属性,近几年来随着含磷新能源材料等新应用领域不断扩展,而国内磷矿石因多年无序开采面临品位下降问题,新增产能及进口磷矿石短期内难以放量,磷矿石的资源稀缺属性日益凸显;另一方面,国内磷化工企业近些年相继攻克电子级磷酸、黑磷等高端磷化工产品生产工艺,磷化工行业正坚持“富矿精开”,向精细化、绿色化和高端化转型升级。我们重点推荐磷矿储量丰富的磷化工全产业链龙头【云天化】、【兴发集团】,建议关注磷矿石自给率提升的【湖北宜化】、【云图控股】。

风险提示:安全生产和环境保护风险;磷化工产品需求不及预期的风险;产能扩张导致的市场风险;原材料价格波动的风险等。

中心思想

本报告的核心观点是:2025年2月,磷化工行业整体表现逊于大盘,SW磷肥与磷化工指数跑输SW基础化工指数和沪深300指数。然而,磷酸一铵和磷酸氢钙价格上涨,显示出春耕备货对磷肥需求的提升。磷矿石资源稀缺性日益凸显,长期来看,磷矿石价格中枢有望维持高位。我们推荐磷矿储量丰富的磷化工全产业链龙头企业,并建议关注磷矿石自给率提升的企业。

磷化工行业整体表现疲软,但部分产品价格上涨

2025年2月,SW磷肥与磷化工指数下跌3.97%,跑输SW基础化工指数7.29个百分点和沪深300指数5.88个百分点。与之形成对比的是,磷酸一铵和磷酸氢钙价格分别上涨9.74%和7.35%,这主要归因于春耕备货对磷肥需求的提升。 磷酸氢钙价格同比涨幅更是高达23.43%,领涨磷化工相关产品。然而,2024年磷酸氢钙产量和表观消费量双双下降,这与磷矿石价格高位运行、下游养殖业需求下降有关。

磷矿石资源稀缺性凸显,支撑磷化工行业长期景气度

磷化工行业景气度与磷矿石价格密切相关。由于我国可开采磷矿品位下降,开采难度和成本增加,新增产能投放周期较长,而磷酸铁锂等下游新兴领域需求持续增长,导致国内磷矿石供需格局偏紧,资源稀缺性日益凸显。30%品位磷矿石市场价格已在900元/吨的高价区间运行超过两年。尽管2024年磷矿石产量创下新高,但新增产能和进口磷矿石短期内难以扭转供需偏紧的局面。

主要内容

磷矿石行业基本面分析

报告详细跟踪了磷矿石行业的基本面数据,包括产量、产能利用率、进口量和表观消费量等。数据显示,2024年我国磷矿石产量同比增长7%,创下2018年以来新高,但新增产能短期内难以改变供需偏紧的格局。进口磷矿石数量虽然增加,但占比仍然较低,难以对国内市场产生重大影响。需求端,磷矿石表观消费量持续增长,主要受磷肥、黄磷、草甘膦以及磷酸铁锂等下游产品需求的驱动。磷矿石开采成本相对稳定,毛利率维持在较高水平,这进一步支撑了磷矿石价格的高位运行。

磷肥行业基本面分析

报告分析了磷肥(磷酸一铵和磷酸二铵)的价格、产量、库存、表观消费量和出口量等数据。数据显示,2月份磷酸一铵价格上涨,而磷酸二铵价格持平,这与春耕备货需求和原材料价格波动有关。磷肥产量稳步增长,但出口量有所下降。库存方面,磷酸一铵和磷酸二铵库存均有所增加,但仍处于相对较低水平。

黄磷、饲料级磷酸盐及含磷新能源材料基本面分析

报告分别对黄磷、磷酸氢钙(饲料级磷酸盐)和含磷新能源材料(磷酸铁锂和磷酸铁)进行了基本面分析。黄磷价格处于低位,产量和开工率有所下降,库存持续去化。磷酸氢钙价格上涨,但产量和表观消费量下降,库存有所累积。含磷新能源材料方面,磷酸铁锂和磷酸铁产销量快速增长,但行业产能过剩,价格持续走低,企业普遍亏损。

含磷农药基本面分析

报告分析了草甘膦和其他含磷农药的价格、产量、库存、出口量等数据。草甘膦价格下跌,但出口量持续改善,显示出全球农药去库周期结束,海外需求正在恢复。草甘膦行业开工率下降,库存累积。其他含磷农药价格涨跌互现。

2月份磷化工行业公司重点公告及国信化工观点与盈利预测

报告总结了2月份磷化工行业上市公司的重点公告,例如湖北宜化关于增资和“质量回报双提升”行动方案的公告,以及川发龙蟒关于竞得四川发展天盛矿业有限公司股权和收购天宝动物营养科技股份有限公司股权的公告。最后,报告给出了国信证券的投资建议,重点推荐磷矿储量丰富的磷化工全产业链龙头企业,并建议关注磷矿石自给率提升的企业。

总结

本报告基于2025年2月磷化工行业数据,对磷矿石、磷肥、黄磷、饲料级磷酸盐、含磷新能源材料和含磷农药等多个细分领域进行了深入分析。报告指出,尽管2月份磷化工行业整体表现逊于大盘,但部分产品价格上涨,显示出春耕备货对磷肥需求的提升。磷矿石资源稀缺性日益凸显,长期来看,磷矿石价格中枢有望维持高位,这将支撑磷化工行业的长期景气度。报告最后推荐了部分重点公司,并提示了相关投资风险。 报告中大量使用了图表和数据,对行业现状和未来发展趋势进行了专业的分析和预测。

-

创新医疗器械盘点系列(4):肿瘤基因检测的“勇敢者游戏”(上篇)

-

CXO行业系列专题报告(3):小核酸突围,大服务赋能

-

家用医疗器械专题报告(一):健康监测&呼吸治疗篇

-

医药生物行业周报(25年第4周):精锋医疗招股书梳理,关注手术机器人赛道

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 叙利亚必需药品清单(叙利亚-EML)

- 生殖健康服务获取、阻碍与保障:美国2026年运营企业须知

- 化工行业周报:国际油价上涨,分散染料、维生素E价格上涨

- 基础化工行业研究:多产品涨价,继续看好大化工板块投资机会

- 氟化工行业周报:三代制冷剂价格淡季坚挺,新一轮价格上涨或在酝酿;巨化股份、昊华科技等发布2025业绩预增公告

- 医药行业周报:技术加持稳定原料药出口竞争力

- 医药行业周报:创新药BD预期落地,建议关注低位创新药、脑机接口、AI医疗

- 医药健康行业研究:2月将迎来海外CXO龙头密集披露窗口期,行业景气度迎关键验证

- 化工行业周报:关注淡季补库涨价品种粘胶、染料,化工景气度有望持续上行

- 医药行业周报:AI技术赋能,AI医疗市场加速扩张

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送