-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药生物行业周报:2021医保目录谈判结果公布,平均降价幅度创历史新高

医药生物行业周报:2021医保目录谈判结果公布,平均降价幅度创历史新高

-

下载次数:

1482 次

-

发布机构:

中航证券有限公司

-

发布日期:

2021-12-05

-

页数:

10页

本期行情回顾

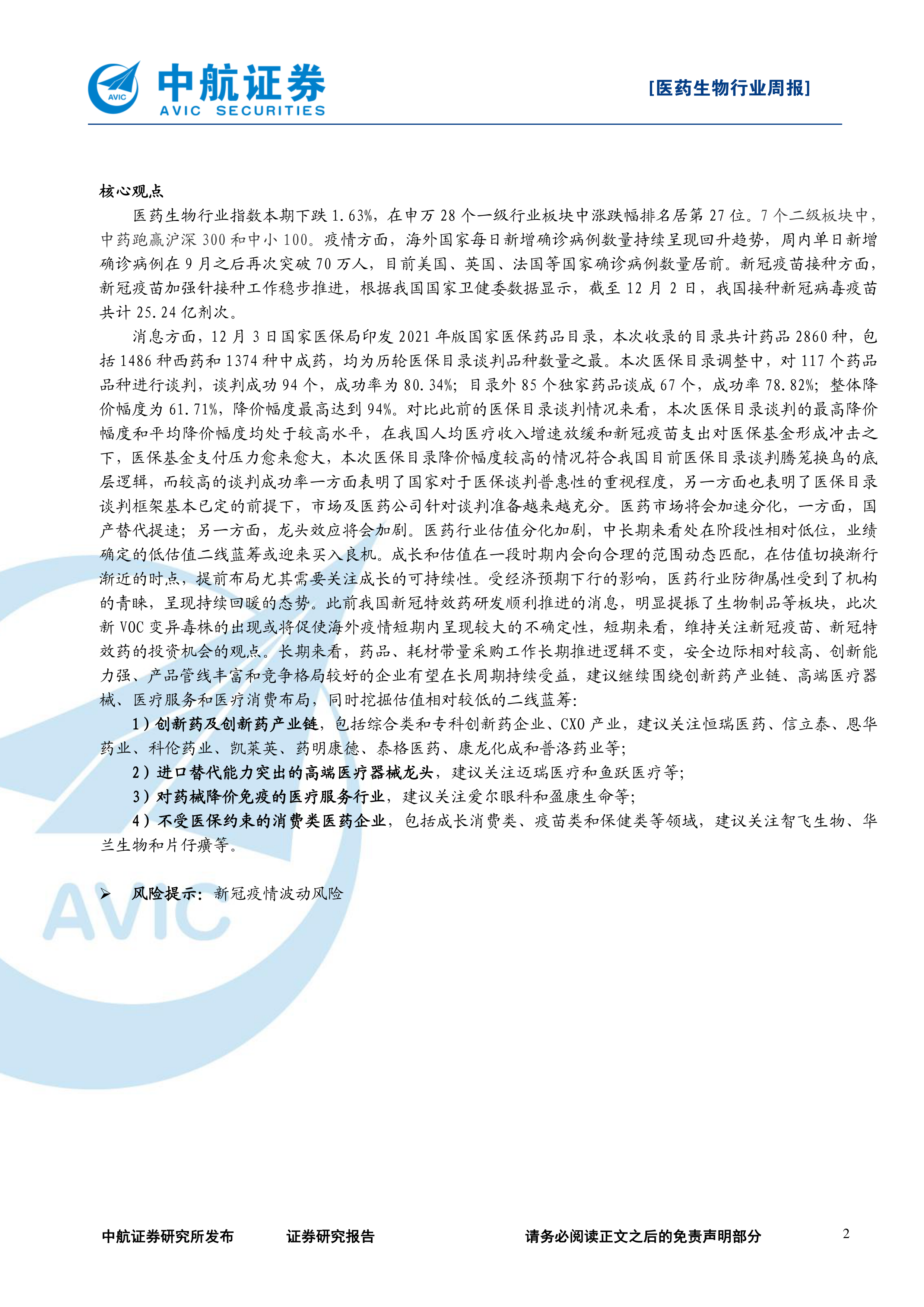

本期(11.29–12.03)上证综指收于3607.43,上涨1.22%;沪深300指数收于4901.02,上涨0.84%;中小100收于9780.34,上涨0.35%;本期申万医药生物行业指数收于11120.71,下跌1.63%,在申万28个一级行业指数中涨跌幅排名居第27位。7个二级板块中,中药跑赢沪深300和中小100。

重要资讯

12月1日,国家药监局药审中心关于发布《基因治疗产品长期随访临床研究技术指导原则(试行)》的通告本指导原则适用于按照《中华人民共和国药品管理法》、《药品注册管理办法》等药品管理相关法规进行研发和注册申报的具备基因治疗属性的产品,如质粒DNA、RNA、基因改造的病毒、细菌或细胞以及基于基因编辑技术的产品等,旨在为该类产品开展长期随访临床研究提供技术指导,确保及时收集迟发性不良反应的信号,识别并降低这类风险,同时获取这类产品长期安全性和有效性的信息。本指导原则是对基因治疗产品开展长期随访临床研究相关技术问题的建议和推荐,不具有强制性的法律约束力。随着基因治疗技术的发展、认知深入和经验积累,本指导原则中的相关内容将不断完善与更新。申请人在研究中应始终坚持具体问题具体分析的原则,并建议及时与药审中心就长期随访研究方案的具体设计和细节进行沟通。

12月3日,国家医保局、人力资源社会保障部印发2021年版国家医保药品目录,《2021年药品目录》收载西药和中成药共2860种,其中西药1486种,中成药1374种。另外,还有基金可以支付的中药饮片892种。本次调整,共计74种药品新增进入目录,11种药品被调出目录。从谈判情况看,本次调整,共计对117个药品进行了谈判,谈判成功94个,总体成功率80.34%。其中,目录外85个独家药品谈成67个,成功率78.82%,平均降价61.71%。74个目录外新增药品涉及21个临床组别,其中,高血压、糖尿病、高血脂、精神病等慢性病用药20种,肿瘤用药18种,丙肝、艾滋病等抗感染用药15种,罕见病用药7种,新冠肺炎治疗用药2种,其他领域用药12种,患者受益面广泛。

核心观点

医药生物行业指数本期下跌1.63%,在申万28个一级行业板块中涨跌幅排名居第27位。7个二级板块中,中药跑赢沪深300和中小100。疫情方面,海外国家每日新增确诊病例数量持续呈现回升趋势,周内单日新增确诊病例在9月之后再次突破70万人,目前美国、英国、法国等国家确诊病例数量居前。新冠疫苗接种方面,新冠疫苗加强针接种工作稳步推进,根据我国国家卫健委数据显示,截至12月2日,我国接种新冠病毒疫苗共计25.24亿剂次。

消息方面,12月3日国家医保局印发2021年版国家医保药品目录,本次收录的目录共计药品2860种,包括1486种西药和1374种中成药,均为历轮医保目录谈判品种数量之最。本次医保目录调整中,对117个药品品种进行谈判,谈判成功94个,成功率为80.34%;目录外85个独家药品谈成67个,成功率78.82%;整体降价幅度为61.71%,降价幅度最高达到94%。对比此前的医保目录谈判情况来看,本次医保目录谈判的最高降价幅度和平均降价幅度均处于较高水平,在我国人均医疗收入增速放缓和新冠疫苗支出对医保基金形成冲击之下,医保基金支付压力愈来愈大,本次医保目录降价幅度较高的情况符合我国目前医保目录谈判腾笼换鸟的底层逻辑,而较高的谈判成功率一方面表明了国家对于医保谈判普惠性的重视程度,另一方面也表明了医保目录谈判框架基本已定的前提下,市场及医药公司针对谈判准备越来越充分。医药市场将会加速分化,一方面,国产替代提速;另一方面,龙头效应将会加剧。医药行业估值分化加剧,中长期来看处在阶段性相对低位,业绩确定的低估值二线蓝筹或迎来买入良机。成长和估值在一段时期内会向合理的范围动态匹配,在估值切换渐行渐近的时点,提前布局尤其需要关注成长的可持续性。受经济预期下行的影响,医药行业防御属性受到了机构的青睐,呈现持续回暖的态势。此前我国新冠特效药研发顺利推进的消息,明显提振了生物制品等板块,此次新VOC变异毒株的出现或将促使海外疫情短期内呈现较大的不确定性,短期来看,维持关注新冠疫苗、新冠特效药的投资机会的观点。长期来看,药品、耗材带量采购工作长期推进逻辑不变,安全边际相对较高、创新能力强、产品管线丰富和竞争格局较好的企业有望在长周期持续受益,建议继续围绕创新药产业链、高端医疗器械、医疗服务和医疗消费布局,同时挖掘估值相对较低的二线蓝筹:

1)创新药及创新药产业链,包括综合类和专科创新药企业、CXO产业,建议关注恒瑞医药、信立泰、恩华药业、科伦药业、凯莱英、药明康德、泰格医药、康龙化成和普洛药业等;

2)进口替代能力突出的高端医疗器械龙头,建议关注迈瑞医疗和鱼跃医疗等;

3)对药械降价免疫的医疗服务行业,建议关注爱尔眼科和盈康生命等;

4)不受医保约束的消费类医药企业,包括成长消费类、疫苗类和保健类等领域,建议关注智飞生物、华兰生物和片仔癀等。

风险提示:新冠疫情波动风险

中心思想

本报告的核心观点如下:

2021年医保目录谈判结果公布,平均降价幅度创历史新高 (61.71%),最高降价幅度达94%。 此举反映了医保基金支付压力加大,以及国家推动医保目录“腾笼换鸟”的政策导向。高谈判成功率(80.34%)则表明医保谈判框架日趋成熟,医药企业应对策略也愈发完善。

医药行业指数本期下跌1.63%,但中药板块跑赢大盘。 海外疫情反复,以及医保目录谈判结果公布,对市场情绪造成一定影响。

医药市场将加速分化,龙头企业优势凸显,国产替代加速。 建议投资者关注创新药产业链、高端医疗器械、医疗服务和医疗消费等领域,并挖掘估值相对较低的二线蓝筹股。

主要内容

2021年医保目录谈判结果分析及市场影响

2021年版国家医保药品目录收录西药1486种,中成药1374种,中药饮片892种,共计2860种药品。本次谈判涉及117个药品,成功94个,成功率达80.34%。其中,目录外85个独家药品,67个谈判成功,成功率为78.82%,平均降价幅度高达61.71%,最高降价幅度甚至达到94%。 这表明医保基金支付压力持续增大,国家正积极通过医保目录调整,优化药品结构,提高性价比。 高成功率也反映出医药企业对医保谈判的准备日益充分,以及国家对医保谈判普惠性的重视。 未来医药市场将加速分化,龙头企业凭借其创新能力和成本控制能力将占据更大优势,国产替代进程也将进一步加快。

医药行业市场表现及个股分析

本期(11.29-12.03)申万医药生物行业指数下跌1.63%,在28个一级行业中排名第27位。七个二级板块中,仅中药板块跑赢沪深300和中小100指数。个股方面,涨幅前五的个股包括国新健康、新诺威、新华制药、九安医疗和兰卫医学;跌幅前五的个股包括润都股份、金城医药、舒泰神、美迪西和众生药业。科创板医药公司表现也呈现分化,悦康药业、南新制药涨幅居前,美迪西、澳华内镜跌幅居前。 市场表现的波动与医保目录谈判结果、海外疫情反复等因素密切相关。

行业新闻及公司公告解读

本周重要新闻包括:河南省公立医疗机构联盟带量采购拟中选结果公布,平均降价幅度较高;国家卫健委印发《医疗废物分类目录(2021年版)》;国家药监局药审中心发布《基因治疗产品长期随访临床研究技术指导原则(试行)》。 公司公告方面,科伦药业公告回购公司股份进展;迪安诊断公告筹划股权激励计划;华润三九、万孚生物发布限制性股票激励计划;康辰药业公告子公司获得境外生产药品临床试验受理通知书。 这些信息进一步佐证了医药行业面临的挑战和机遇并存的局面。

总结

本报告分析了2021年医保目录谈判结果对医药行业的影响,并对本周医药行业市场表现、重要新闻及公司公告进行了详细解读。 医保目录谈判结果显示,降价幅度创历史新高,反映了医保基金支付压力加大以及国家政策导向。 医药市场将加速分化,龙头企业和创新能力强的企业将受益于国产替代和市场集中度提升。 投资者应关注创新药产业链、高端医疗器械、医疗服务和医疗消费等领域,并挖掘估值相对较低的二线蓝筹股。 同时,需关注海外疫情反复以及政策变化带来的不确定性。

-

AI医疗2月月报:AI药物发现提速,国产医疗大模型彰显国际竞争力

-

KC1086获批FDA临床批准,源头创新能力显现

-

2025年三季报点评:业绩维持增长,研发项目稳步推进

-

2025年半年报点评:成本控制能力提升,二季度扣非后归母净利润大幅增长

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送