-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业周观点:炭黑、有机硅,势如破竹

化工行业周观点:炭黑、有机硅,势如破竹

-

下载次数:

2323 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2020-11-27

-

页数:

16页

投资要点

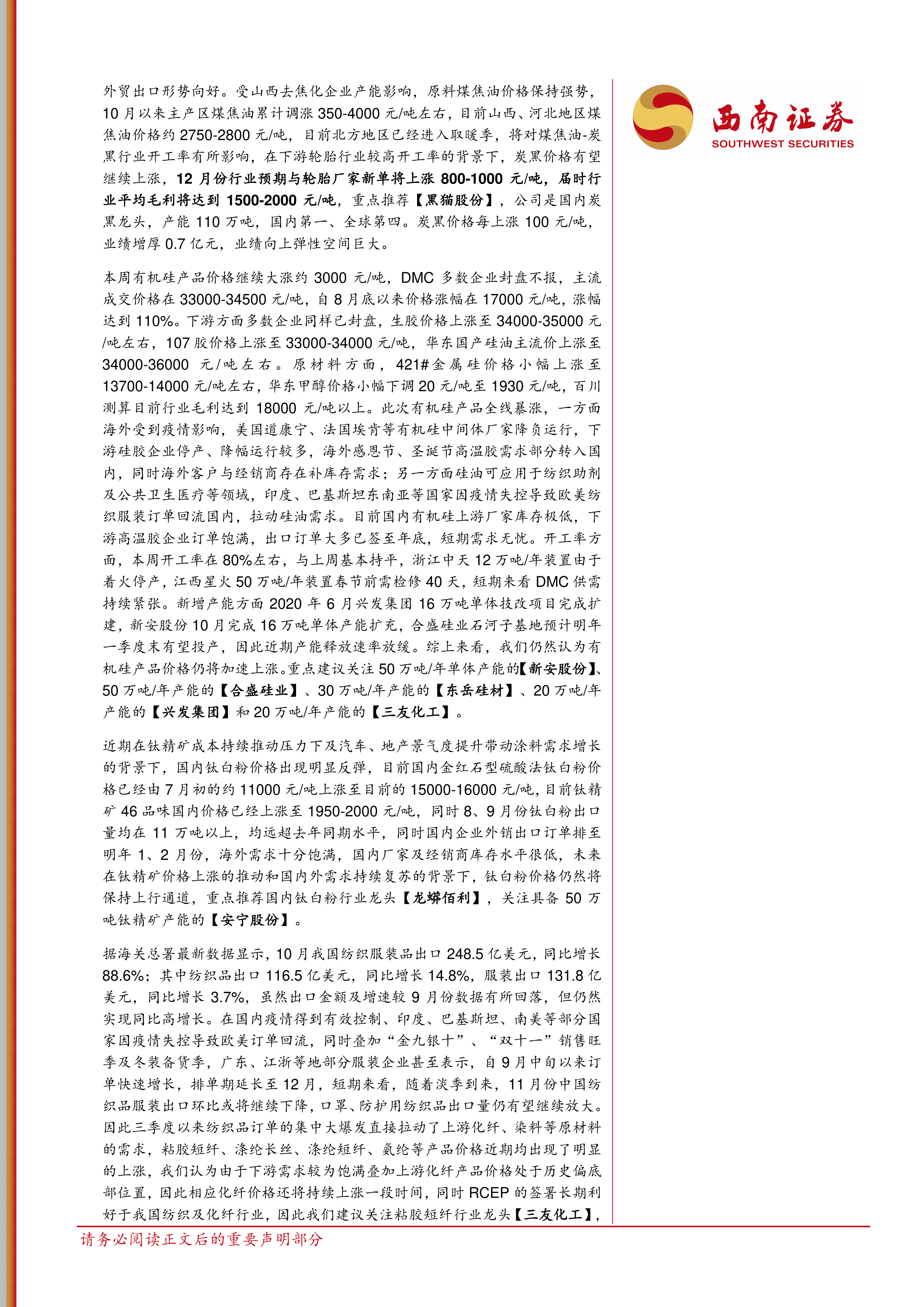

板块回顾:截至本周四(11月26日),中国化工产品价格指数(CCPI)为4291点,较上周4236点上涨1.3%,化工(申万)指数收盘于3589.13,较上周下跌1.19%,落后沪深300指数1.02%。本周化工产品价格涨幅前五的为丙烯腈(28.71%)、丙烯酸异辛酯(16.00%)、丙烯酸丁酯(15.15%)、有机硅DMC(13.79%)、二甲基硅油(13.33%);本周化工产品价格跌幅前五的为维生素K3(-16.44%)、维生素D3(-16.08%)、天然气现货(-15.23%)、聚合MDI(-14.12%)、苯乙烯(-9.78%)。

核心观点:本周国际油价在疫苗进展相关消息和预期OPEC推迟增产期限的背景下继续持续上涨,WTI主力合约期货价格均价为43.5美元/桶,较上周均价上涨2.4美元,布伦特均价为46.3美元/桶,较上周均价上涨2.7美元,市场等待11月30日OPEC会议和12月1日OPEC+会议,普遍期待OPEC+将会把原本从2021年1月1日起上调原油产量至200万桶/日的计划推迟3个月,但仍有不少市场分析人士认为当前减产协议应该延长更多时间或者需要进一步减产,另外据EIA最新公布的数据显示,美国原油库存意外低于预期,也为国际原油市场提供了一定支撑。另一方面,美国大选结果进一步明确,这有助于推进需求恢复预期,因此国际原油期货继续上涨至近8个月来最高。本周国内化工产品价格继续大幅上涨,有机硅中间体及各种硅橡胶、硅油,炭黑等产品价格周度涨幅均在10%以上。我们可以看到本轮化工产品的普遍大幅上涨,是在国内终端需求大幅复苏及下游补库存周期的大背景下,同时由于国外二次疫情导致部分海外化工装置的不可抗力或停产,导致了国内化工产品的海外订单需求进一步提升,同时由于上半年国内疫情及原油价格的暴跌,国内多数化工产品价格上半年下跌到历史低位,导致了行业较低的开工率,引发了化工产品被动去库存,目前多数化工产品库存水平仍然处于较低水平,同时国内经济复苏导致下需求旺盛,部分细分行业海外订单排至明年一季度,而明年国内企业及下游环节也将进入补库存周期,国际油价也处于长周期上行通道,我们继续看多化工行业景气度的持续上行,近期重点关注炭黑、有机硅、钛白粉、氨纶等产品价格的上涨趋势及相关弹性标的。

三季度以来国内炭黑价格持续上涨,背后深层次的原因是轮胎产业链的高景气度和焦化-炭黑产业链的去产能和低开工率。本周山东地区N330炭黑主流出厂价格在6800-7200元/吨,山西地区N330炭黑主流价格上涨至6700-7000元/吨,较上周均价上涨300-400元/吨,卓创资讯测算目前行业毛利约1500元/吨,6月初以来国内炭黑价格上涨超过50%。本周行业平均开工率65%左右,2020-2021年秋冬季大气污染治理政策要求严格,炭黑主产区京津冀及汾渭平原等地区部分炭黑企业开工负荷限产,部分大型企业开工限产2成以上,严重地区炭黑企业开工限产5成,未来炭黑企业开工率预计还将下滑,截止10月底炭黑行业库存为12万吨,较去年同期下降62%,环比下降22%,未来库存水平仍然有望持续走低。下游全钢胎山东地区开工率在73%左右,较去年同期上涨约5个百分点,国内半钢胎企业开工率在70%左右,较去年同期上涨3个百分点,同时海关数据显示,9月份中国轮胎出口量,保持同环比双增长,外贸出口形势向好。受山西去焦化企业产能影响,原料煤焦油价格保持强势,10月以来主产区煤焦油累计调涨350-4000元/吨左右,目前山西、河北地区煤焦油价格约2750-2800元/吨,目前北方地区已经进入取暖季,将对煤焦油-炭黑行业开工率有所影响,在下游轮胎行业较高开工率的背景下,炭黑价格有望继续上涨,12月份行业预期与轮胎厂家新单将上涨800-1000元/吨,届时行业平均毛利将达到1500-2000元/吨,重点推荐【黑猫股份】,公司是国内炭黑龙头,产能110万吨,国内第一、全球第四。炭黑价格每上涨100元/吨,业绩增厚0.7亿元,业绩向上弹性空间巨大。

风险提示:大宗产品价格下滑的风险;原油价格大幅波动的风险;化工产品下游需求不及预期的风险。

中心思想

本报告的核心观点是:受益于国际油价上涨、国内外需求复苏以及部分海外化工装置停产等因素,本周国内化工产品价格普遍大幅上涨,其中炭黑、有机硅涨幅尤为显著。 报告看好化工行业景气度持续上行,并重点推荐了炭黑、有机硅、钛白粉、氨纶等产品及其相关弹性标的股票,例如黑猫股份、新安股份、龙蟒佰利、华峰氨纶等。

化工行业景气度持续上行

本报告认为,国内外宏观经济环境利好化工行业发展。国际油价持续上涨,为化工产品价格提供了支撑;国内经济复苏带动下游需求旺盛,部分细分行业海外订单排至明年一季度,明年国内企业及下游环节也将进入补库存周期;同时,国外二次疫情导致部分海外化工装置停产,进一步提升了国内化工产品的国际竞争力。

重点推荐个股及投资逻辑

报告基于对市场趋势的判断,重点推荐了多家化工企业,并详细阐述了投资逻辑,这些逻辑主要基于公司在特定细分领域的龙头地位、产能优势、成本优势、产业链一体化优势以及受益于特定产品价格上涨等因素。

主要内容

本周化工板块及子板块表现回顾

本周国际油价上涨,WTI和布伦特均价分别上涨2.4美元和2.7美元。国内化工产品价格指数(CCPI)上涨1.3%,但化工(申万)指数下跌1.19%,落后于沪深300指数。涨幅前五的产品为丙烯腈、丙烯酸异辛酯、丙烯酸丁酯、有机硅DMC和二甲基硅油;跌幅前五的产品为维生素K3、维生素D3、天然气现货、聚合MDI和苯乙烯。 有机硅中间体、硅橡胶、硅油和炭黑等产品价格周度涨幅均超过10%。

炭黑价格上涨分析

三季度以来,国内炭黑价格持续上涨,主要原因是轮胎产业链高景气度和焦化-炭黑产业链的去产能和低开工率。本周山东和山西地区N330炭黑价格均上涨,行业毛利约1500元/吨。行业平均开工率约65%,受环保政策影响,部分企业限产,库存持续下降。下游轮胎行业开工率较高,外贸出口形势向好,预计炭黑价格将继续上涨。

有机硅价格暴涨分析

本周有机硅产品价格大涨约3000元/吨,DMC价格涨幅达到110%。海外疫情影响导致部分海外有机硅中间体厂家减产,海外需求部分转入国内,同时存在补库存需求,国内有机硅上游厂家库存极低,下游订单饱满,短期需求无忧。虽然新增产能陆续释放,但短期供需仍紧张,价格预计将继续上涨。

钛白粉价格反弹分析

近期国内钛白粉价格反弹,主要原因是钛精矿成本持续上涨和汽车、地产景气度提升带动涂料需求增长。国内金红石型硫酸法钛白粉价格上涨至15000-16000元/吨,钛精矿价格也持续上涨。钛白粉出口订单排至明年1、2月份,库存水平很低,价格预计将保持上行通道。

MDI价格波动分析

本周国内聚合MDI价格下滑,主要原因是北方进入冬季,下游需求减弱。但全球范围内,由于不可抗力及检修,MDI市场供应紧张,价格仍处于长期上涨周期。

其他化工子板块表现

报告还分析了己二酸-PA66、氨纶、丁辛醇、环氧丙烷、碳酸二甲酯、涤纶长丝、油脂化工和农药等多个化工子板块的表现,并对相关产品的价格走势和行业发展前景进行了预测。

强烈推荐个股及投资逻辑

报告强烈推荐万华化学、扬农化工、三友化工、龙蟒佰利、黑猫股份和华峰氨纶等公司,并详细分析了每家公司的投资逻辑,包括公司在行业中的地位、产能规模、成本优势、产业链一体化程度以及未来发展前景等。

总结

本报告基于对化工行业市场现状、发展趋势以及相关公司基本面的分析,认为化工行业景气度将持续上行。国际油价上涨、国内外需求复苏以及部分海外化工装置停产等因素共同推动了本周国内化工产品价格的普遍上涨。报告重点推荐了多家化工企业,投资者应根据自身情况谨慎决策,并注意报告中提到的风险提示。 报告中提供的价格数据和市场分析仅供参考,不构成投资建议。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送