-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

氟化工行业:2024年11月月度观察:年末空调排产双位数增长,R125、R134a价格进一步上涨

氟化工行业:2024年11月月度观察:年末空调排产双位数增长,R125、R134a价格进一步上涨

-

下载次数:

2195 次

-

发布机构:

国信证券股份有限公司

-

发布日期:

2024-12-06

-

页数:

27页

核心观点

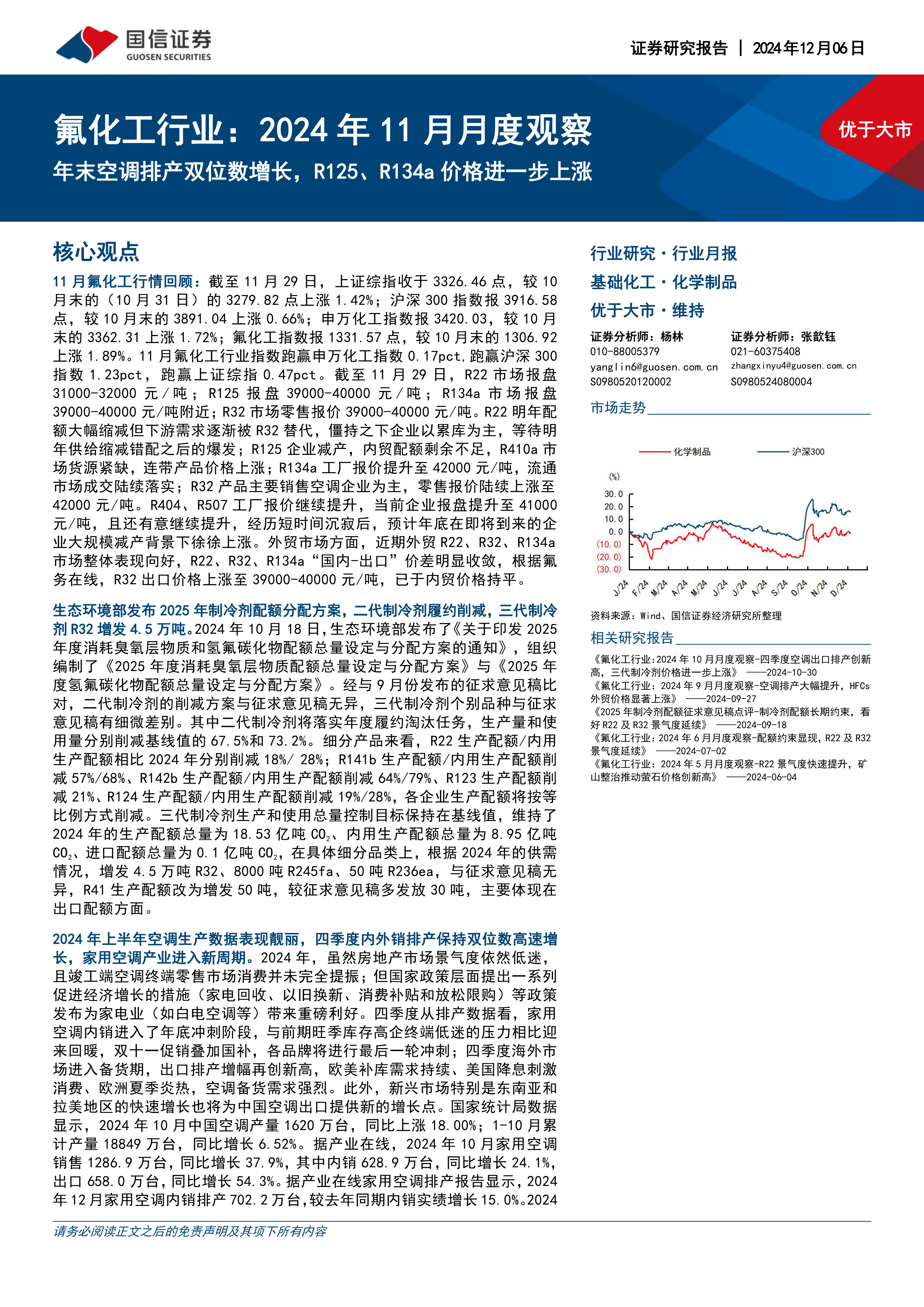

11月氟化工行情回顾:截至11月29日,上证综指收于3326.46点,较10月末的(10月31日)的3279.82点上涨1.42%;沪深300指数报3916.58点,较10月末的3891.04上涨0.66%;申万化工指数报3420.03,较10月末的3362.31上涨1.72%;氟化工指数报1331.57点,较10月末的1306.92上涨1.89%。11月氟化工行业指数跑赢申万化工指数0.17pct,跑赢沪深300指数1.23pct,跑赢上证综指0.47pct。截至11月29日,R22市场报盘31000-32000元/吨;R125报盘39000-40000元/吨;R134a市场报盘39000-40000元/吨附近;R32市场零售报价39000-40000元/吨。R22明年配额大幅缩减但下游需求逐渐被R32替代,僵持之下企业以累库为主,等待明年供给缩减错配之后的爆发;R125企业减产,内贸配额剩余不足,R410a市场货源紧缺,连带产品价格上涨;R134a工厂报价提升至42000元/吨,流通市场成交陆续落实;R32产品主要销售空调企业为主,零售报价陆续上涨至42000元/吨。R404、R507工厂报价继续提升,当前企业报盘提升至41000元/吨,且还有意继续提升,经历短时间沉寂后,预计年底在即将到来的企业大规模减产背景下徐徐上涨。外贸市场方面,近期外贸R22、R32、R134a市场整体表现向好,R22、R32、R134a“国内-出口”价差明显收敛,根据氟务在线,R32出口价格上涨至39000-40000元/吨,已于内贸价格持平。

生态环境部发布2025年制冷剂配额分配方案,二代制冷剂履约削减,三代制冷剂R32增发4.5万吨。2024年10月18日,生态环境部发布了《关于印发2025年度消耗臭氧层物质和氢氟碳化物配额总量设定与分配方案的通知》,组织编制了《2025年度消耗臭氧层物质配额总量设定与分配方案》与《2025年度氢氟碳化物配额总量设定与分配方案》。经与9月份发布的征求意见稿比对,二代制冷剂的削减方案与征求意见稿无异,三代制冷剂个别品种与征求意见稿有细微差别。其中二代制冷剂将落实年度履约淘汰任务,生产量和使用量分别削减基线值的67.5%和73.2%。细分产品来看,R22生产配额/内用生产配额相比2024年分别削减18%/28%;R141b生产配额/内用生产配额削减57%/68%、R142b生产配额/内用生产配额削减64%/79%、R123生产配额削减21%、R124生产配额/内用生产配额削减19%/28%,各企业生产配额将按等比例方式削减。三代制冷剂生产和使用总量控制目标保持在基线值,维持了2024年的生产配额总量为18.53亿吨CO2、内用生产配额总量为8.95亿吨CO2、进口配额总量为0.1亿吨CO2,在具体细分品类上,根据2024年的供需情况,增发4.5万吨R32、8000吨R245fa、50吨R236ea,与征求意见稿无异,R41生产配额改为增发50吨,较征求意见稿多发放30吨,主要体现在出口配额方面。

2024年上半年空调生产数据表现靓丽,四季度内外销排产保持双位数高速增长,家用空调产业进入新周期。2024年,虽然房地产市场景气度依然低迷,且竣工端空调终端零售市场消费并未完全提振;但国家政策层面提出一系列促进经济增长的措施(家电回收、以旧换新、消费补贴和放松限购)等政策发布为家电业(如白电空调等)带来重磅利好。四季度从排产数据看,家用空调内销进入了年底冲刺阶段,与前期旺季库存高企终端低迷的压力相比迎来回暖,双十一促销叠加国补,各品牌将进行最后一轮冲刺;四季度海外市场进入备货期,出口排产增幅再创新高,欧美补库需求持续、美国降息刺激消费、欧洲夏季炎热,空调备货需求强烈。此外,新兴市场特别是东南亚和拉美地区的快速增长也将为中国空调出口提供新的增长点。国家统计局数据显示,2024年10月中国空调产量1620万台,同比上涨18.00%;1-10月累计产量18849万台,同比增长6.52%。据产业在线,2024年10月家用空调销售1286.9万台,同比增长37.9%,其中内销628.9万台,同比增长24.1%,出口658.0万台,同比增长54.3%。据产业在线家用空调排产报告显示,2024年12月家用空调内销排产702.2万台,较去年同期内销实绩增长15.0%。2024年12月家用空调出口排产1088万台,同比+48.5%。

本月氟化工要闻:内蒙古萤合矿业资源有限公司全资收购喀喇沁旗蓬隆矿业有限公司,预计新增年产25-30万吨萤石精粉产能规模、兴发集团以2亿元竞拍得到180万吨资源量萤石矿、中国科学技术大学康彦彪团队突破PFAS低温高效降解、牛津大学Véronique Gouverneur课题组报道了一种直接从萤石制备含氟化合物的方法。

相关标的:供给端2025年制冷剂配额方案发放,二代制冷剂履约加速削减,三代制冷剂R32同比增发4.5万吨,R22、R32等品种行业集中度高;需求端今年受以旧换新政策刺激、局部区域高温、欧美补库、东南亚等新兴区域需求增长等因素影响,海内外空调生产、排产大幅提升。二代制冷剂R22等品种在供给快速收缩、空调维修市场的支撑下,供需偏紧;三代制冷剂R32供给同比小幅提升,但需求端也呈现快速增长,预计将保持供需紧平衡。我们认为,制冷剂配额约束收紧为长期趋势方向,在此背景下,我们看好R22、R32、R125、R134a等二代、三代制冷剂景气度将延续,产品价格长期仍有较大上行空间;对应二代、三代制冷剂配额龙头企业有望保持长期高盈利水平。建议关注产业链完整、基础设施配套齐全、制冷剂配额领先以及工艺技术先进的氟化工龙头企业及上游资源龙头。相关标的:巨化股份、三美股份、昊华科技、金石资源等公司。

风险提示:氟化工产品需求不及预期;政策风险(氟制冷剂环保政策趋严、升级换代进程加快、配额发放政策变更等);全球贸易摩擦及出口受阻;地产周期景气度低迷;各公司项目投产进度不及预期;原材料价格上涨;化工安全生产风险等。

中心思想

本报告的核心观点是:2024年11月氟化工行业整体表现优于大市,主要得益于年末空调排产的双位数增长,以及R125、R134a等制冷剂价格的进一步上涨。2025年制冷剂配额方案的发布,二代制冷剂履约削减,三代制冷剂R32增发,将进一步影响市场供需格局,长期来看,R22、R32等制冷剂景气度将延续,价格仍有较大上行空间。建议关注产业链完整、基础设施配套齐全、制冷剂配额领先以及工艺技术先进的氟化工龙头企业。

氟化工行业指数跑赢大市

11月氟化工行业指数跑赢申万化工指数0.17pct,跑赢沪深300指数1.23pct,跑赢上证综指0.47pct,体现了行业整体的强劲增长势头。国信化工氟化工价格指数和制冷剂价格指数也分别较10月底上涨3.27%和6.87%,进一步佐证了这一趋势。

制冷剂价格上涨驱动行业增长

R22、R125、R134a、R32等主要制冷剂价格在11月均出现上涨,其中R125和R134a价格涨幅尤为显著。价格上涨的主要原因是:年末空调排产双位数增长导致需求增加;部分企业减产检修导致供给减少;以及2025年制冷剂配额方案的预期影响。

主要内容

11月氟化工行业整体表现

11月氟化工行业整体表现优于大市,行业指数跑赢主要市场指数。制冷剂价格指数显著上涨,反映了市场供需关系的变化。

11月制冷剂行情回顾

制冷剂价格与价差表现

报告详细分析了近三年来主要制冷剂(R22、R32、R125、R134a等)的价格走势,指出2024年以来,受空调需求旺盛、企业减产等因素影响,制冷剂价格持续上涨,内外贸价差收敛。

制冷剂出口数据跟踪

报告跟踪了主要制冷剂的出口量和出口单价,发现虽然整体出口量不及往年,但近期外贸市场表现向好,价格与内贸价格差距缩小。

主要制冷剂开工率及产量数据跟踪

报告提供了主要制冷剂的开工率和产量数据,反映了行业生产状况的变化。

我国下游各行业制冷剂使用比例

报告分析了制冷剂在空调、冷链、汽车等下游行业的应用比例,指出R32在空调行业中的应用比例持续提升。

2025年制冷剂配额方案发布,看好R22及R32景气度延续

生态环境部发布2025年制冷剂配额方案

报告解读了生态环境部发布的2025年制冷剂配额方案,指出二代制冷剂配额将严格削减,三代制冷剂R32增发,这将对市场供需格局产生深远影响。

HCFCs配额削减

方案中,HCFCs(如R22)的生产和使用配额将大幅削减,这将导致R22价格上涨。

HFCs配额调整

方案中,HFCs(如R32)的配额略有增加,但需求增长也很快,预计供需仍将保持紧平衡。

空调/汽车/冰箱排产数据及出口数据跟踪

报告跟踪了空调、汽车、冰箱等下游行业的排产和出口数据,发现空调行业表现尤为亮眼,四季度内外销排产均保持双位数增长,这直接推动了制冷剂需求的增加。汽车出口持续增长,冰箱内销排产同比提升。

含氟聚合物

报告简要介绍了含氟聚合物(PTFE、PVDF、FEP等)的市场行情,指出供给增加,需求增速不及供给增速,市场供过于求。

11月氟化工相关要闻

报告总结了11月份氟化工行业的几条重要新闻,包括萤石矿产能扩张、PFAS降解技术突破等。

国信化工观点及盈利预测

报告对氟化工行业未来发展趋势进行了展望,认为制冷剂配额约束将长期存在,R22、R32等制冷剂景气度将延续,价格仍有上涨空间。建议关注相关龙头企业。

总结

本报告通过对11月份氟化工行业数据的分析,以及对2025年制冷剂配额方案的解读,得出结论:氟化工行业整体表现优于大市,主要制冷剂价格上涨,空调等下游行业需求旺盛,推动了行业增长。2025年配额方案的实施将进一步影响市场供需格局,长期来看,部分制冷剂景气度将延续,价格仍有较大上行空间。投资者应关注相关龙头企业,但需注意行业面临的需求不及预期、政策风险、贸易摩擦等风险。

-

农化行业:2026年1月月度观察:钾肥合同价上涨,储能拉动磷矿需求,草铵膦将取消出口退税

-

创新医疗器械盘点系列(4):肿瘤基因检测的“勇敢者游戏”(上篇)

-

CXO行业系列专题报告(3):小核酸突围,大服务赋能

-

家用医疗器械专题报告(一):健康监测&呼吸治疗篇

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业周报:原油、涤纶长丝价格上涨,关注地缘局势

- 医疗卫生行业:新冠肺炎全球风险评估-第9版

- 农化行业:2026年1月月度观察:钾肥合同价上涨,储能拉动磷矿需求,草铵膦将取消出口退税

- 医药日报:Lirafugratinib向FDA递交NDA

- 2025年中国生物创新药市场跟踪报告:司美格鲁肽2025年第一季度市场回顾

- 医药产业研究第9期:AlphaGenome首次揭开基因“暗物质”;中美创新药,监管比拼“全球首发”

- 医药生物行业周报:多家公司业绩预喜,创新药进入盈利兑现期

- 深耕骨科机器人领域,耗材和服务业务或迎飞跃

- 叙利亚必需药品清单(叙利亚-EML)

- 生殖健康服务获取、阻碍与保障:美国2026年运营企业须知

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送