-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

基础化工行业简评报告:硫酸涨幅居前,云图子公司竞得阿居洛呷磷矿探矿权

基础化工行业简评报告:硫酸涨幅居前,云图子公司竞得阿居洛呷磷矿探矿权

-

下载次数:

2943 次

-

发布机构:

首创证券股份有限公司

-

发布日期:

2023-08-11

-

页数:

17页

核心观点

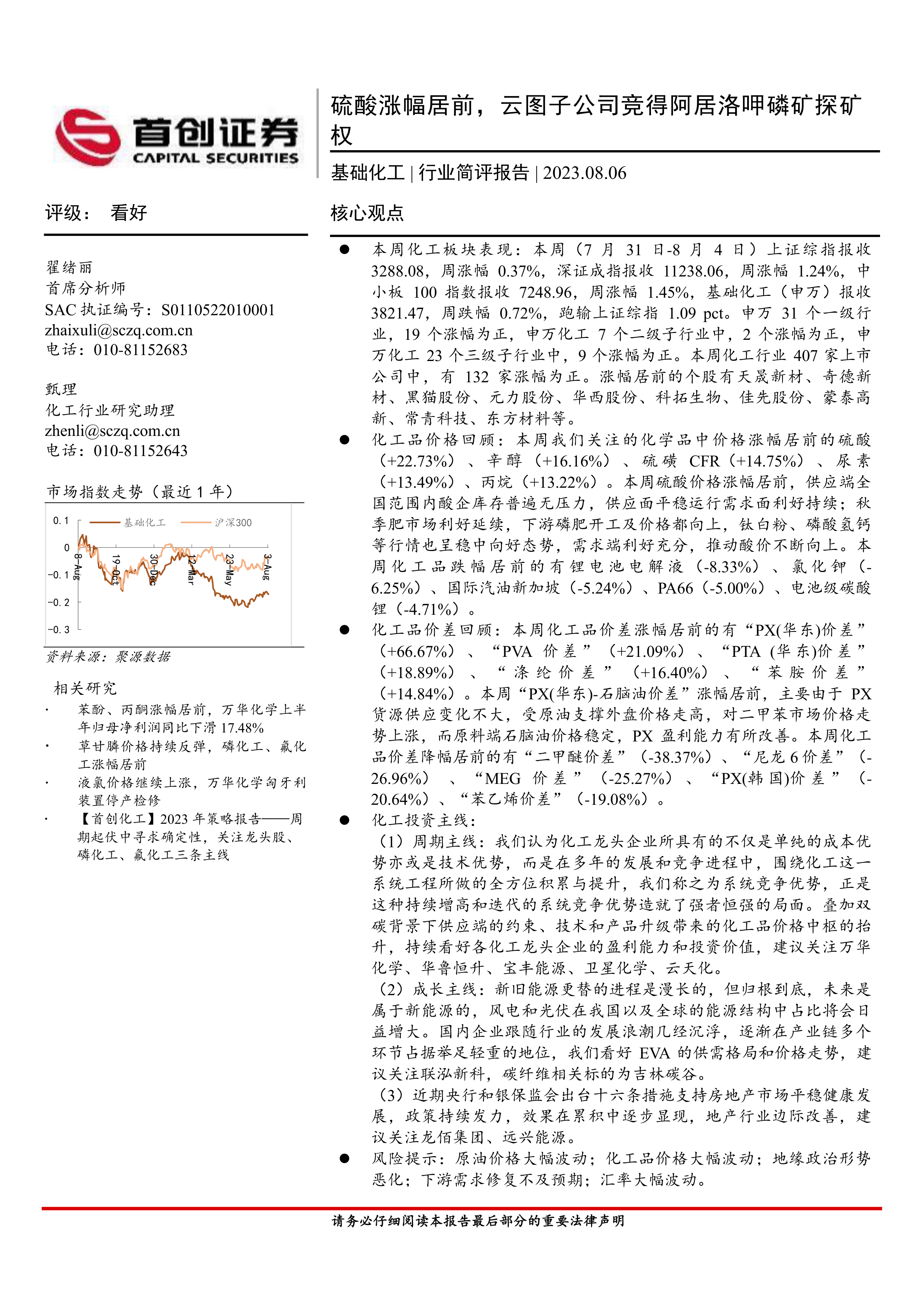

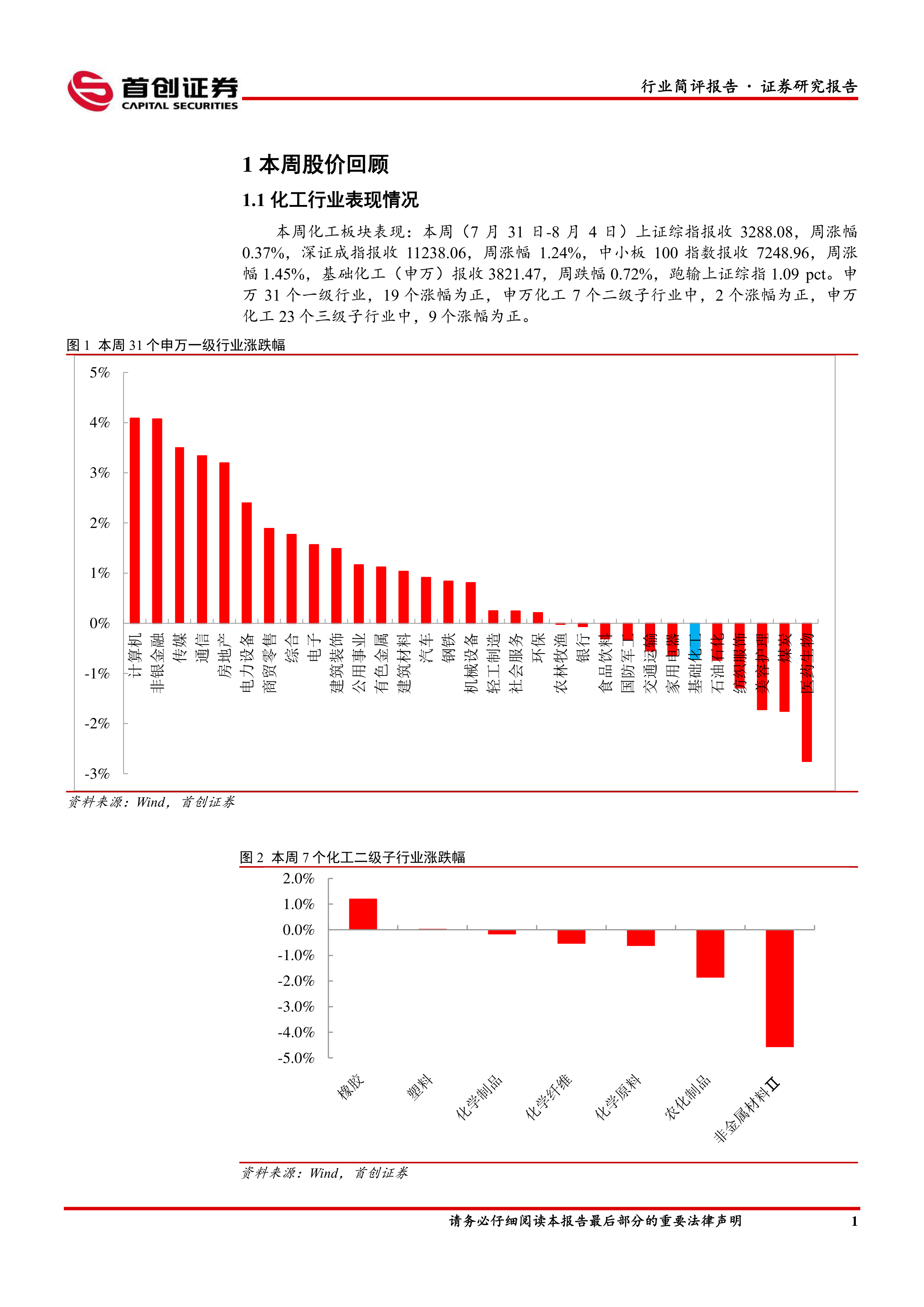

本周化工板块表现:]本周(7月31日-8月4日)上证综指报收3288.08,周涨幅0.37%,深证成指报收11238.06,周涨幅1.24%,中小板100指数报收7248.96,周涨幅1.45%,基础化工(申万)报收3821.47,周跌幅0.72%,跑输上证综指1.09pct。申万31个一级行业,19个涨幅为正,申万化工7个二级子行业中,2个涨幅为正,申万化工23个三级子行业中,9个涨幅为正。本周化工行业407家上市公司中,有132家涨幅为正。涨幅居前的个股有天晟新材、奇德新材、黑猫股份、元力股份、华西股份、科拓生物、佳先股份、蒙泰高新、常青科技、东方材料等。

化工品价格回顾:本周我们关注的化学品中价格涨幅居前的硫酸(+22.73%)、辛醇(+16.16%)、硫磺CFR(+14.75%)、尿素(+13.49%)、丙烷(+13.22%)。本周硫酸价格涨幅居前,供应端全国范围内酸企库存普遍无压力,供应面平稳运行需求面利好持续;秋季肥市场利好延续,下游磷肥开工及价格都向上,钛白粉、磷酸氢钙等行情也呈稳中向好态势,需求端利好充分,推动酸价不断向上。本周化工品跌幅居前的有锂电池电解液(-8.33%)、氯化钾(-6.25%)、国际汽油新加坡(-5.24%)、PA66(-5.00%)、电池级碳酸锂(-4.71%)。

化工品价差回顾:本周化工品价差涨幅居前的有“PX(华东)价差”(+66.67%)、“PVA价差”(+21.09%)、“PTA(华东)价差”(+18.89%)、“涤纶价差”(+16.40%)、“苯胺价差”(+14.84%)。本周“PX(华东)-石脑油价差”涨幅居前,主要由于PX货源供应变化不大,受原油支撑外盘价格走高,对二甲苯市场价格走势上涨,而原料端石脑油价格稳定,PX盈利能力有所改善。本周化工品价差降幅居前的有“二甲醚价差”(-38.37%)、“尼龙6价差”(-26.96%)、“MEG价差”(-25.27%)、“PX(韩国)价差”(-20.64%)、“苯乙烯价差”(-19.08%)。

化工投资主线:

(1)周期主线:我们认为化工龙头企业所具有的不仅是单纯的成本优势亦或是技术优势,而是在多年的发展和竞争进程中,围绕化工这一系统工程所做的全方位积累与提升,我们称之为系统竞争优势,正是这种持续增高和迭代的系统竞争优势造就了强者恒强的局面。叠加双碳背景下供应端的约束、技术和产品升级带来的化工品价格中枢的抬升,持续看好各化工龙头企业的盈利能力和投资价值,建议关注万华化学、华鲁恒升、宝丰能源、卫星化学、云天化。

(2)成长主线:新旧能源更替的进程是漫长的,但归根到底,未来是属于新能源的,风电和光伏在我国以及全球的能源结构中占比将会日益增大。国内企业跟随行业的发展浪潮几经沉浮,逐渐在产业链多个环节占据举足轻重的地位,我们看好EVA的供需格局和价格走势,建议关注联泓新科,碳纤维相关标的为吉林碳谷。

(3)近期央行和银保监会出台十六条措施支持房地产市场平稳健康发展,政策持续发力,效果在累积中逐步显现,地产行业边际改善,建议关注龙佰集团、远兴能源。

风险提示:原油价格大幅波动;化工品价格大幅波动;地缘政治形势恶化;下游需求修复不及预期;汇率大幅波动。

行业简评报告:硫酸涨幅居前,云图控股竞得磷矿探矿权

中心思想

- 本报告的核心观点是:本周基础化工行业整体表现疲软,但部分细分领域,如硫酸、辛醇等化工品价格出现显著上涨。同时,云图控股竞得阿居洛呷磷矿探矿权,反映了行业内的积极动态。

- 报告分析了本周化工行业的市场表现,包括行业整体表现、个股涨跌情况、重点化工品价格变动以及主要上市公司公告。

- 报告还对石油化工、无机化工、精细化工、有机原料、化肥农药、塑料产品、化纤产品和氟化工产品等多个细分领域的市场价格进行了分析,并提供了风险提示。

主要内容

1. 行业整体表现与个股分析

1.1 行业整体表现

- 本周(7月31日-8月4日)上证综指上涨0.37%,深证成指上涨1.24%,中小板100指数上涨1.45%,而基础化工(申万)下跌0.72%,跑输上证综指1.09个百分点。

- 申万31个一级行业中,19个上涨;申万化工7个二级子行业中,2个上涨;申万化工23个三级子行业中,9个上涨。

- 本周化工行业407家上市公司中,132家上涨。

1.2 个股表现

- 涨幅居前的个股包括天晟新材、奇德新材、黑猫股份等。

- 跌幅居前的个股包括天安新材、石英股份、福莱新材等。

2. 化工品价格回顾

2.1 价格上涨的化工品

- 硫酸(+22.73%)、辛醇(+16.16%)、硫磺CFR(+14.75%)、尿素(+13.49%)、丙烷(+13.22%)等。

- 硫酸价格上涨主要受益于供应端平稳、需求端利好(秋季肥市场、磷肥开工、钛白粉等)。

2.2 价格下跌的化工品

- 锂电池电解液(-8.33%)、氯化钾(-6.25%)、国际汽油新加坡(-5.24%)等。

- 锂电池电解液价格下跌主要由于上游扩张过快,原料过剩。

2.3 价差变动

- “PX(华东)-石脑油价差”(+66.67%)涨幅居前,主要由于PX货源供应变化不大,受原油支撑外盘价格走高。

- “二甲醚-1.4甲醇价差”(-38.37%)跌幅居前,主要由于原料端甲醇价格维持高位震荡。

3. 主要上市公司公告

- 云图控股竞得阿居洛呷磷矿探矿权。

- 多家公司发布回购股份、股东质押、增资等公告。

4. 重点关注行业的价格和价差

- 报告提供了石油化工、无机化工、精细化工、有机原料、化肥农药、塑料产品、化纤产品和氟化工产品等多个细分领域的市场价格走势图。

总结

本报告分析了本周化工行业的市场表现,指出行业整体表现疲软,但部分化工品价格上涨,云图控股竞得磷矿探矿权。报告详细分析了化工品价格的涨跌情况,并提供了重点关注行业的价格和价差图表。同时,报告也提示了原油价格、化工品价格、地缘政治、下游需求和汇率等方面的风险。

-

基础化工行业简评报告:PET切片涨幅居前,凯赛生物定向增发通过审核

-

医药生物行业简评报告:把握结构性机会,继续关注出海方向

-

基础化工行业简评报告:液氯涨幅居前,兴发集团前三季度利润同比快速增长

-

农药行业点评:部分农药价格反弹,关注具有成本优势的龙头企业

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送