-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

拟发行可转债建设产能及研发“乌灵+X”产品,支撑长期成长

拟发行可转债建设产能及研发“乌灵+X”产品,支撑长期成长

-

下载次数:

939 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2025-12-03

-

页数:

3页

佐力药业(300181)

投资要点

事件1:公司拟向不特定对象发行可转债,募集金额不超过15.6亿元,主要用于1)智能化中药大健康工厂(一期)(募集资金使用金额10.9亿元);2)“乌灵+X”产品研发项目(募集资金使用金额2.2亿元);3)补充流动资金2.5亿元。

事件2:公司发布三年(25-27年)股东回报规划:在当年盈利的条件下,公司每年以现金方式分配的利润应当不少于当年实现的可分配利润的10%,且公司发展阶段属成熟期且无重大资金支出安排的,进行利润分配时,现金分红在本次利润分配中所占比例最低应达到80%。

推进核心品种产能建设,保障长期增长需求:乌灵系列与百令系列是公司核心产品,近年来,乌灵胶囊在医院端的覆盖与销售规模持续提升。2024年,其产量与销量分别达到4,417.76万盒和4,172.00万盒,同比增长32.78%和22.62%。同时,公司的百令系列2025年1-9月营业收入比上年同期增长29.58%,具有良好的增长潜力。预计在未来一段时间内,公司乌灵胶囊与百令胶囊的生产规模仍将持续增长,本项目新建生产基地、扩大产能规模,是保障市场供应、巩固行业地位、支撑战略目标的必要举措。

加大研发投入,丰富乌灵系列产品群:公司此次募集项目二主要用于乌灵系列创新药物及大健康产品研发。在药品领域重点拓展肠胃消化、男科泌尿等患者基数大、临床需求迫切的领域,以丰富产品管线并开拓市场空间;在大健康领域新建研发实验室和中试平台,配备先进的研发设备,构建专业的大健康产品研发体系,增强公司市场竞争力并促进可持续发展。

着眼长远发展,制度化利润分配保障股东回报:公司持续重视股东回报,自2022年以来,公司始终维持80%附近股利支付率,股利支付率处于行业前列。本次公告对利润分配做出制度性安排,以保证利润分配政策的连续性和稳定性,充分彰显公司对股东回报的重视。

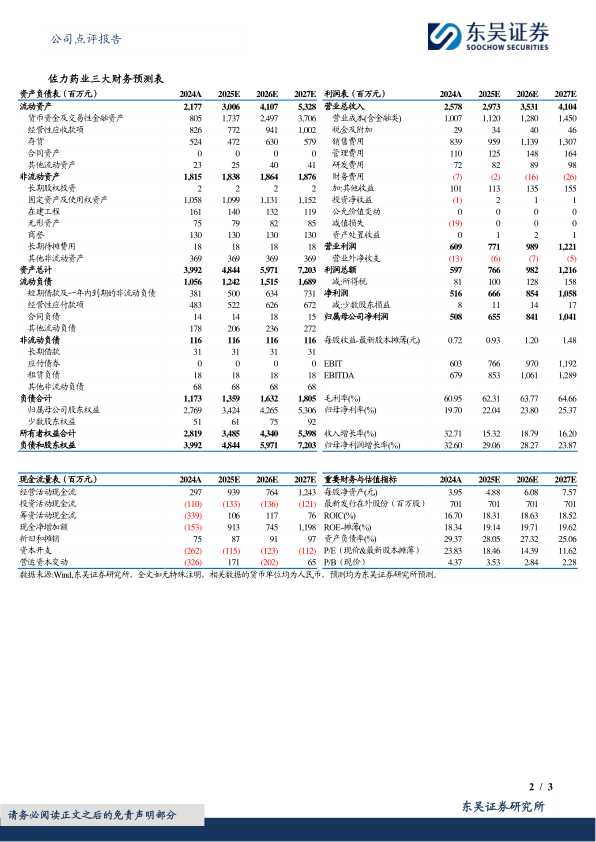

盈利预测与投资评级:我们维持公司2025-2027年归母净利润为6.55/8.41/10.41亿元,当前市值对应PE为18/14/12X,考虑到公司兼具高成长与高分红,且26年核心品种业绩有望持续释放,维持“买入”评级。

风险提示:集采后放量不及预期风险,行业政策风险,市场竞争加剧风险等。

-

医药生物行业跟踪周报:mRNA疫苗龙头释放积极临床数据信号,建议关注悦康药业、康希诺等

-

基础化工周报:受极寒天气影响,美国天然气价格大幅上涨

-

基础化工周报:万华新疆、韩国韩华TDI临时停车,国内TDI价格上行

-

医药生物行业跟踪周报

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

- 基础化工行业研究:部分化工品涨价,在谈板块预期差

- 医药行业周报:服务价格立项指南出台,手术机器人行业有望加速发展

- 医药行业周报:2025年药品BD出海回顾,显著提速,关注双抗、ADC、GLP-1RA、小核酸等方向

- 医药生物行业跟踪周报:mRNA疫苗龙头释放积极临床数据信号,建议关注悦康药业、康希诺等

- 2025全球罕见病行业发展报告:政策演进、市场趋势与领先企业布局

- 基础化工周报:受极寒天气影响,美国天然气价格大幅上涨

- 基础化工行业深度报告:AI发展驱动PCB升级,上游材料迎发展良机

- 化工行业周报:国际油价、海外天然气价格上涨,分散染料、制冷剂R125价格上涨

- 基础化工行业研究:涨价行情成为主线,周期仍然聚焦龙头

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送