-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

公司业绩逐步改善,新产品放量可期

公司业绩逐步改善,新产品放量可期

-

下载次数:

2696 次

-

发布机构:

华金证券股份有限公司

-

发布日期:

2025-11-09

-

页数:

5页

开立医疗(300633)

投资要点

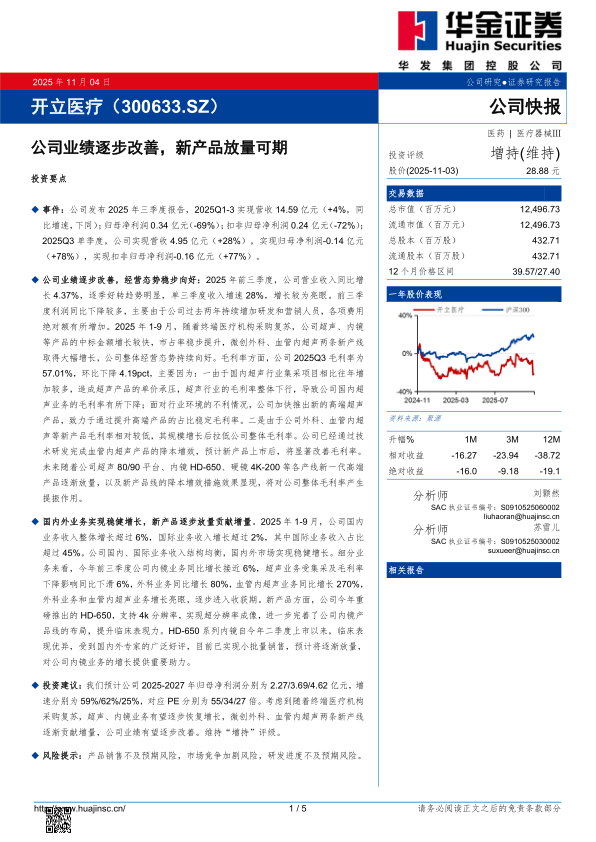

事件:公司发布2025年三季度报告,2025Q1-3实现营收14.59亿元(+4%,同比增速,下同);归母净利润0.34亿元(-69%);扣非归母净利润0.24亿元(-72%);2025Q3单季度,公司实现营收4.95亿元(+28%),实现归母净利润-0.14亿元(+78%),实现扣非归母净利润-0.16亿元(+77%)。

公司业绩逐步改善,经营态势稳步向好:2025年前三季度,公司营业收入同比增长4.37%,逐季好转趋势明显,单三季度收入增速28%,增长较为亮眼。前三季度利润同比下降较多,主要由于公司过去两年持续增加研发和营销人员,各项费用绝对额有所增加。2025年1-9月,随着终端医疗机构采购复苏,公司超声、内镜等产品的中标金额增长较快,市占率稳步提升,微创外科、血管内超声两条新产线取得大幅增长,公司整体经营态势持续向好。毛利率方面,公司2025Q3毛利率为57.01%,环比下降4.19pct,主要因为:一由于国内超声行业集采项目相比往年增加较多,造成超声产品的单价承压,超声行业的毛利率整体下行,导致公司国内超声业务的毛利率有所下降;面对行业环境的不利情况,公司加快推出新的高端超声产品,致力于通过提升高端产品的占比稳定毛利率。二是由于公司外科、血管内超声等新产品毛利率相对较低,其规模增长后拉低公司整体毛利率。公司已经通过技术研发完成血管内超声产品的降本增效,预计新产品上市后,将显著改善毛利率。未来随着公司超声80/90平台、内镜HD-650、硬镜4K-200等各产线新一代高端产品逐渐放量,以及新产品线的降本增效措施效果显现,将对公司整体毛利率产生提振作用。

国内外业务实现稳健增长,新产品逐步放量贡献增量。2025年1-9月,公司国内业务收入整体增长超过6%,国际业务收入增长超过2%,其中国际业务收入占比超过45%。公司国内、国际业务收入结构均衡,国内外市场实现稳健增长。细分业务来看,今年前三季度公司内镜业务同比增长接近6%,超声业务受集采及毛利率下降影响同比下滑6%,外科业务同比增长80%,血管内超声业务同比增长270%,外科业务和血管内超声业务增长亮眼,逐步进入收获期。新产品方面,公司今年重磅推出的HD-650,支持4k分辨率,实现超分辨率成像,进一步完善了公司内镜产品线的布局,提升临床表现力。HD-650系列内镜自今年二季度上市以来,临床表现优异,受到国内外专家的广泛好评,目前已实现小批量销售,预计将逐渐放量,对公司内镜业务的增长提供重要助力。

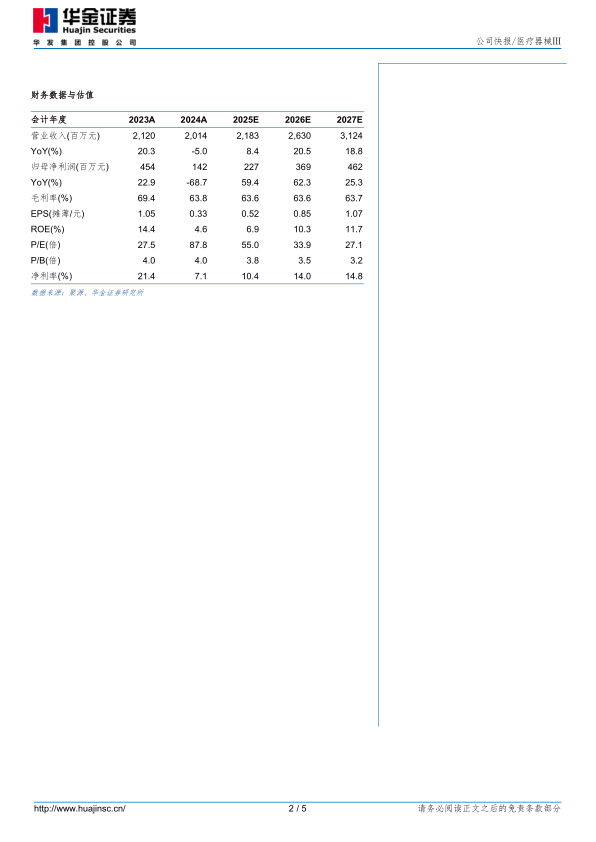

投资建议:我们预计公司2025-2027年归母净利润分别为2.27/3.69/4.62亿元,增速分别为59%/62%/25%,对应PE分别为55/34/27倍。考虑到随着终端医疗机构采购复苏,超声、内镜业务有望逐步恢复增长,微创外科、血管内超声两条新产线逐渐贡献增量,公司业绩有望逐步改善。维持“增持”评级。

风险提示:产品销售不及预期风险,市场竞争加剧风险,研发进度不及预期风险。

-

基础化工行业深度报告:SAF助力航空减排,国内具备UCO特色优势

-

新股覆盖研究:海圣医疗

-

医药行业周报:AI技术赋能,AI医疗市场加速扩张

-

新股覆盖研究:爱得科技

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送