-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

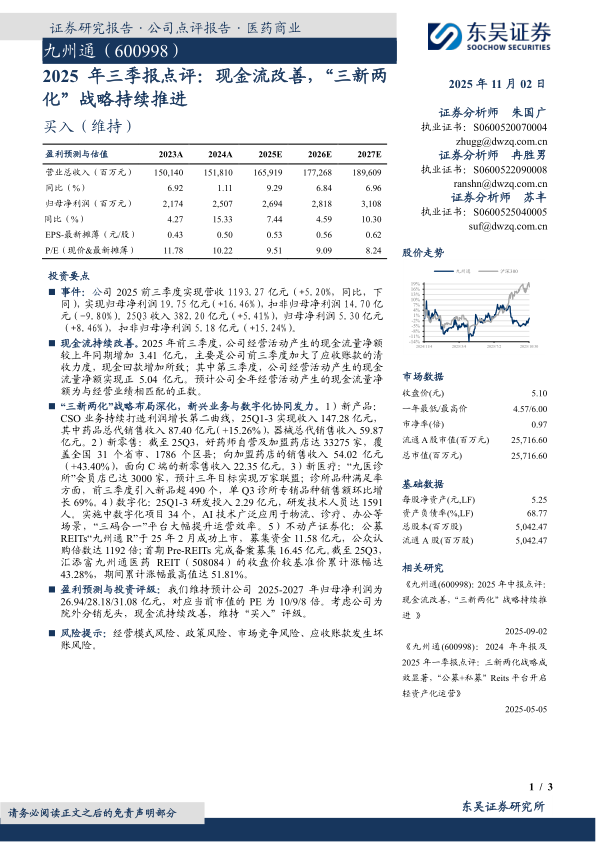

2025年三季报点评:现金流改善,“三新两化”战略持续推进

2025年三季报点评:现金流改善,“三新两化”战略持续推进

-

下载次数:

1037 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2025-11-02

-

页数:

3页

九州通(600998)

投资要点

事件:公司2025前三季度实现营收1193.27亿元(+5.20%,同比,下同),实现归母净利润19.75亿元(+16.46%),扣非归母净利润14.70亿元(-9.80%)。25Q3收入382.20亿元(+5.41%),归母净利润5.30亿元(+8.46%),扣非归母净利润5.18亿元(+15.24%)。

现金流持续改善。2025年前三季度,公司经营活动产生的现金流量净额较上年同期增加3.41亿元,主要是公司前三季度加大了应收账款的清收力度,现金回款增加所致;其中第三季度,公司经营活动产生的现金流量净额实现正5.04亿元。预计公司全年经营活动产生的现金流量净额为与经营业绩相匹配的正数。

“三新两化”战略布局深化,新兴业务与数字化协同发力。1)新产品:CSO业务持续打造利润增长第二曲线,25Q1-3实现收入147.28亿元,其中药品总代销售收入87.40亿元(+15.26%),器械总代销售收入59.87亿元。2)新零售:截至25Q3,好药师自营及加盟药店达33275家,覆盖全国31个省市、1786个区县;向加盟药店的销售收入54.02亿元(+43.40%),面向C端的新零售收入22.35亿元。3)新医疗:“九医诊所”会员店已达3000家,预计三年目标实现万家联盟;诊所品种满足率方面,前三季度引入新品超490个,单Q3诊所专销品种销售额环比增长69%。4)数字化:25Q1-3研发投入2.29亿元,研发技术人员达1591人。实施中数字化项目34个,AI技术广泛应用于物流、诊疗、办公等场景,“三码合一”平台大幅提升运营效率。5)不动产证券化:公募REITs“九州通R”于25年2月成功上市,募集资金11.58亿元,公众认购倍数达1192倍;首期Pre-REITs完成备案募集16.45亿元。截至25Q3,汇添富九州通医药REIT(508084)的收盘价较基准价累计涨幅达43.28%,期间累计涨幅最高值达51.81%。

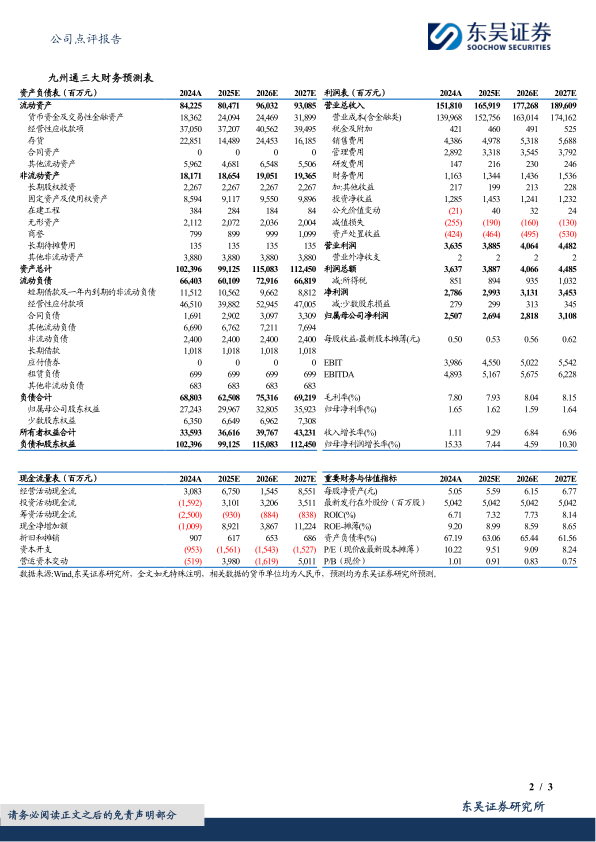

盈利预测与投资评级:我们维持预计公司2025-2027年归母净利润为26.94/28.18/31.08亿元,对应当前市值的PE为10/9/8倍。考虑公司为院外分销龙头,现金流持续改善,维持“买入”评级。

风险提示:经营模式风险、政策风险、市场竞争风险、应收账款发生坏账风险。

-

医药生物行业跟踪周报:2026版基药目录调整在即,利好拟纳入目录的中药标的

-

医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

-

泰格医药:临床CRO龙头,扬帆启航新征程

-

医药生物行业跟踪周报:分子胶海外风起,国内管线蓄势破局

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送