-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

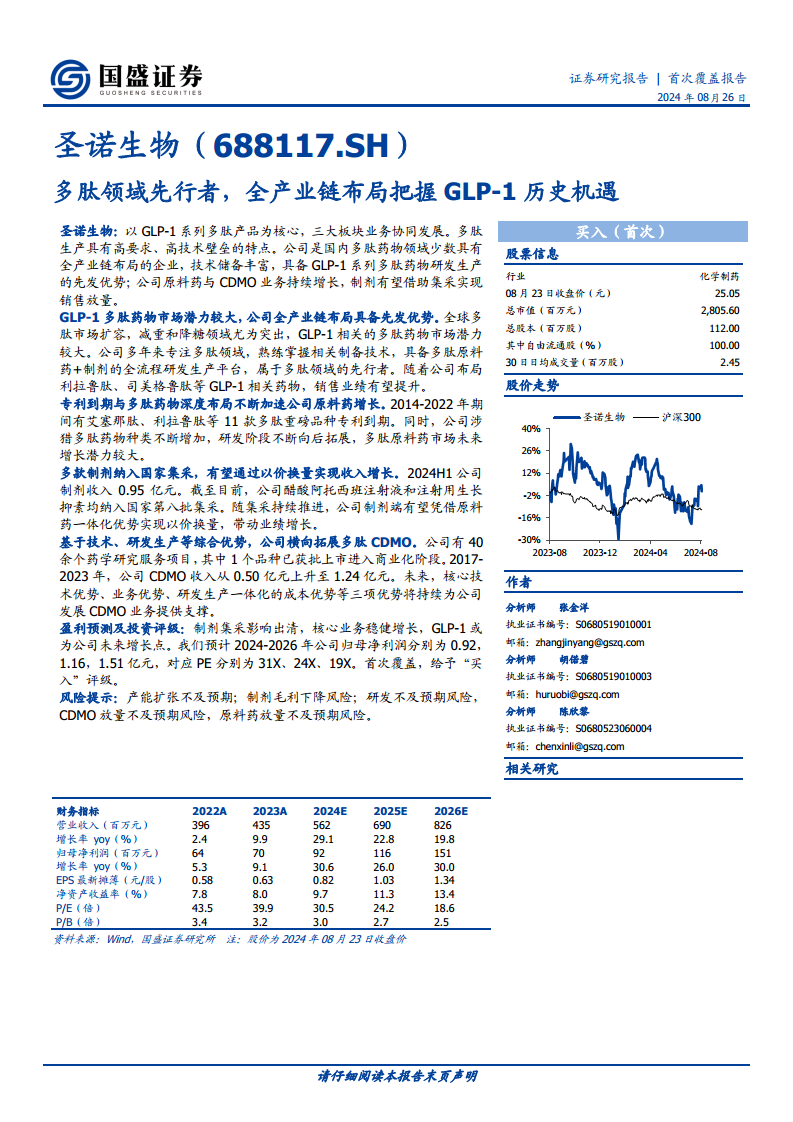

圣诺生物(688117):多肽领域先行者,全产业链布局把握GLP-1历史机遇

圣诺生物(688117):多肽领域先行者,全产业链布局把握GLP-1历史机遇

-

下载次数:

2794 次

-

发布机构:

国盛证券

-

发布日期:

2024-08-26

-

页数:

27页

中心思想

多肽领域全产业链布局与GLP-1战略核心

圣诺生物作为国内多肽药物领域的先行者,凭借二十余年深耕和全产业链布局(涵盖原料药、制剂、CDMO服务),已构建起核心竞争优势。公司以GLP-1系列多肽产品为核心,积极把握全球减重和降糖市场扩容带来的历史性机遇。

集采驱动制剂放量,CDMO与原料药共促增长

公司多款制剂产品成功纳入国家集采,有望通过以价换量实现销售放量和市场份额提升。同时,其CDMO业务凭借技术优势持续增长,而原料药业务则受益于全球GLP-1药物的产能缺口及公司自身的产能扩建,预计将实现快速增长,共同驱动公司业绩稳健提升。

主要内容

市场机遇与核心竞争力分析

业务板块协同发展与未来增长展望

1. 国内多肽先行者,二十余年专注多肽领域,经营稳步向好

1.1 深耕多肽领域二十余载,原料药+制剂+CDMO服务协同发展

圣诺生物成立于2001年,于2021年上市,是国内较早的多肽药物生产企业之一。公司业务聚焦多肽医药领域,提供多肽原料药、多肽制剂、多肽创新药CDMO服务、受托加工服务及多肽药物生产技术转让服务。公司拥有自主多肽合成和修饰核心技术,并积累了大量非专利技术。在多肽创新药CDMO服务方面,已为客户提供了40余个项目,其中2个品种已获批上市进入商业化阶段,1个进入申报生产阶段,20个进入临床试验阶段。多肽原料药方面,公司拥有19个自主研发品种,国内14个品种获得生产批件或激活备案(如恩夫韦肽、卡贝缩宫素为国内首仿),国外10个品种获得美国DMF备案。多肽制剂产品均使用自产原料药,已在全国31个省、自治区、直辖市销售。

1.2 管理团队专业,股权激励计划鼓动员工积极性

公司实际控制人文永均先生是国内多肽药物领域的领军专家,曾主持研发国内首个获得新药证书的多肽药物胸腺五肽。文永均夫妇合计持股38.48%,股权结构稳定。为激发员工积极性,公司于2023年6月推出股权激励计划,以15.93元/股授予224万股限制性股票,并设定了2023-2025年EBITDA或营收分别同比增长20%、135%、86%(目标值)的业绩考核目标,彰显了公司对未来发展的信心。

2. 业绩稳步增长,原料药与CDMO提供新动力

公司业绩持续稳步增长,2017-2023年营业收入从1.94亿元增长至4.35亿元,复合年增长率(CAGR)达14.41%。2024年上半年,公司实现营业收入1.99亿元(同比+14.44%),归母净利润0.22亿元(同比+8.14%)。短期内,制剂产品陆续中标国家集采有望通过以价换量提高销售收入。长期来看,中国多肽药物市场需求持续增长,以及国家政策(如《关于促进医药产业健康发展的指导意见》)的支持,将进一步推动行业发展。2023年公司毛利率为64%,基本与2022年持平,集采对毛利率的下降趋势有所放缓。分产品看,制剂是公司核心业务(2023年营收占比41%),多肽原料药和CDMO服务是公司收入增长的主要动力。分区域看,境内收入为主(占比70%以上),境外收入逐步提升。

3. 技术领先配合行业专利到期浪潮,打造制剂长期增长潜力

3.1 多肽药物具备独特药效学优势

多肽药物介于小分子化药和蛋白质药物之间,兼具高生物活性、强特异性、低毒性、靶标亲和力高等优点。相较于小分子化药,其生物活性高、特异性强;与蛋白质药物相比,其稳定性较好、免疫原性低、纯度高、成本相对低。多肽可直接、主动被机体快速吸收,并具有优先性。

3.2 多个重磅产品专利陆续到期,多肽仿制药市场迎来机会

2014-2022年是多肽药物重磅品种专利到期的高峰期,包括格拉替雷、利拉鲁肽、艾塞那肽、戈舍瑞林等全球销售额超10亿美元的品种。这些专利到期为国内仿制药企业和上游多肽原料药市场带来了巨大的发展机遇。

3.3 多肽生产技术领先,产品储备深厚

公司目前多款多肽药物已取得国内上市批件,适应症广泛。公司制剂产品均使用自产原料药生产,具有质量可靠、稳定性好等特点,已在全国31个省、自治区、直辖市销售。

3.4 多款制剂纳入国家集采,制剂收入有望通过以价换量实现提升

截至目前,公司有3款产品中选国家集采:醋酸奥曲肽注射液(第七批)、醋酸阿托西班注射液和注射用生长抑素(第八批)。集采有利于解决公司制剂上市时间晚、市占率低的问题,扩大销售规模,从而提升制剂销售收入。

3.4.1 阿托西班:宫缩抑制剂国内最大市场

阿托西班是合成多肽类宫缩素类似物,用于推迟早产,是国内市场份额最大的宫缩抑制剂。圣诺生物的醋酸阿托西班注射液以21.2元/支(0.9ml:6.75mg)中选第八批集采,有望实现销售快速增长。

3.4.2 生长抑素:适应症布局广泛

生长抑素是人体内自然合成的多肽类激素,用于严重急性食道静脉曲张出血、胃或十二指肠溃疡出血、胰胆肠瘘辅助治疗、胰腺手术并发症预防等。公司注射用生长抑素(3mg)以7.88元/瓶中选第八批集采。

3.4.3 奥曲肽:调价有望进一步提高渗透率

奥曲肽是人工合成的八肽化合物,为人生长抑素类似物。公司奥曲肽于2022年7月进入国家集采,价格为84.10元(5支/盒),2024年4月调整至8.99元/支,有望进一步提高市场渗透率。

4. CDMO业务持续增长,技术优势助力CDMO发展

公司专门针对多肽创新药提供CDMO服务,项目数量位居全国前列。2017-2023年,公司CDMO收入从0.50亿元上升至1.03亿元,营收占比从2018年的12%上升至2023年的24%。公司CDMO业务具备多项优势,包括:1)多肽合成和修饰核心技术优势,掌握长链肽偶联技术等八项核心技术;2)质量稳定、收率高、规模化生产能力的业务优势;3)从初始物料到原料药、制剂的研发生产一体化需求的成本优势。

4.1 受托加工服务营收稳步提升,左西孟旦注射液销售或将增长

公司受托加工服务以左西孟旦注射液为主,与北京海合天合作,圣诺生物持有该产品原料药和制剂相关GMP证书和药品生产注册批件。2017-2023年,公司受托加工服务收入从0.02亿元稳步增长至0.32亿元,毛利从0.02亿元上升至0.29亿元。

5. 原料药:减肥药产能即将落地,有望快速助力业绩增长

5.1 减重和降糖市场扩展,GLP-1重磅单品频出

全球肥胖人口持续增长,预计2030年将高达10.25亿,中国成年居民超重肥胖率超过50%,减重市场需求巨大。GLP-1RA(胰高血糖素样肽受体激动剂)因其良好的安全有效性,已成为减重药物主流。GLP-1重磅单品如Semaglutide(2023年销售额突破200亿美元)和礼来Tizepatide销售额位居多肽药物前列,推动多肽药物市场规模扩增。

5.2 GLP-1全球产能缺货,原料药缺口较大

司美格鲁肽(Wegovy, Ozempic)在全球多地(包括澳大利亚、欧洲、美国)出现供应短缺,甚至影响到糖尿病患者的用药,利拉鲁肽(Saxenda)也面临短缺。这表明GLP-1原料药存在巨大的全球产能缺口。

5.3 公司产能扩建项目相继落地,可用于GLP-1原料快速

-

国盛证券医药生物周周题、周观点

-

公牛集团(603195):营收及业绩降幅环比收窄,现金流健康

-

海康威视(002415):基本面企稳回暖,AI赋能企业数字化已进入落地阶段

-

仙乐健康(300791):环比加速,业绩亮眼

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工:2026年“两会”召开,重点关注“反内卷”、新质生产力、碳排放双控等议题

- 医药行业研究:靶蛋白降解:下一代颠覆性治疗范式迎来商业化元年

- 中国兽药产业全景透视:政策演进研发流程与市场格局

- 化工行业2月月报:中东局势升级

- 基础化工:天然气、甲醇等原料价格大涨,赢创调涨蛋氨酸价格

- 基础化工行业周报:地缘冲突扰动全球能化供应链,看好中国化工稳定供应全球

- 蛋氨酸行业快评:能源价格大幅推高成本,中国蛋氨酸竞争力凸显

- 医药行业周报:预期修正,关注长期价值

- 医药生物行业深度报告:投融资与出海双轮驱动,CXO迎来景气度修复与全球化新周期

- 新兴生物技术专题报告:小核酸药物方兴未艾,海外创新与国内崛起共振

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送