-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

非金属新材料行业研究周报:康宁进军太阳能产业链,持续关注卡脖子材料

非金属新材料行业研究周报:康宁进军太阳能产业链,持续关注卡脖子材料

-

下载次数:

1871 次

-

发布机构:

天风证券

-

发布日期:

2024-11-03

-

页数:

20页

中心思想

非金属新材料市场展望与投资机遇

本报告深入分析了非金属新材料行业的长期发展趋势与投资机遇,强调在碳纤维、显示材料和新能源材料等关键领域,国产替代和技术创新是核心驱动力。尽管部分子行业面临价格竞争和盈利压力,但折叠屏手机、海风风电等新兴应用市场的高速增长,以及“卡脖子”材料的战略重要性,为行业提供了持续的增长空间。

关键材料国产替代与技术创新

报告指出,在碳纤维原丝、光刻胶及高频高速CCL上游原材料等领域,国内企业正积极推进国产替代进程,有望获得相应溢价。同时,全固态电池、碳纤维复合材料在轨道交通和汽车轻量化中的应用,以及新型显示技术的发展,均体现了材料技术创新的重要性,预示着行业将持续受益于技术进步和应用拓展。

主要内容

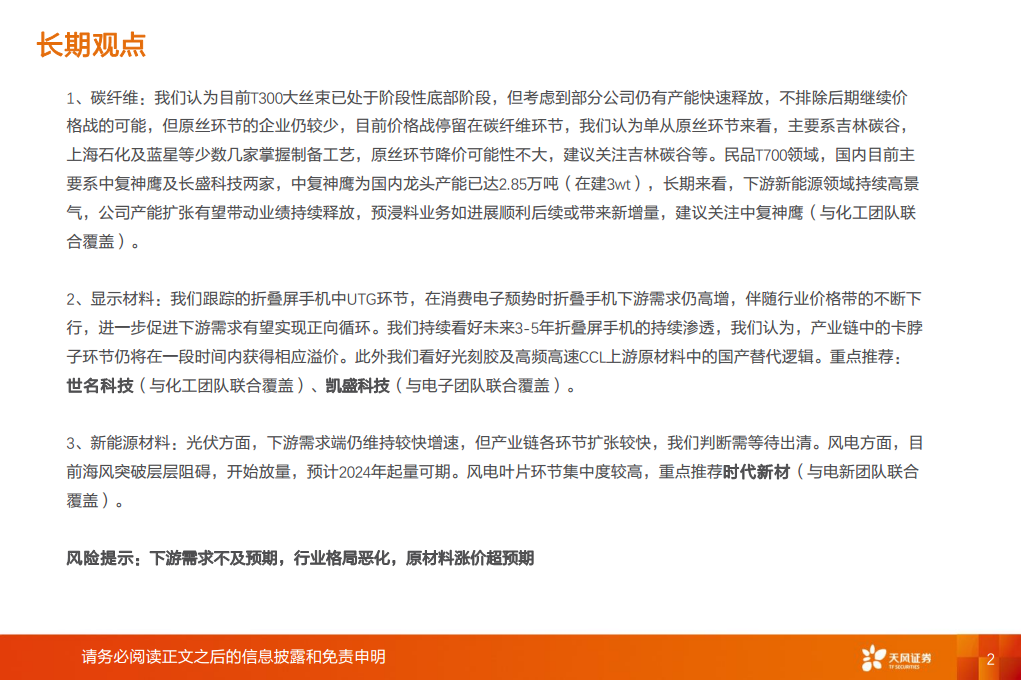

长期观点:子行业发展趋势与重点关注

碳纤维、显示材料及新能源材料前景分析

在碳纤维领域,T300大丝束产品已处于阶段性底部,但产能释放可能导致价格战。原丝环节因技术壁垒高,企业数量少,降价可能性不大,建议关注吉林碳谷。民品T700领域,中复神鹰作为国内龙头,产能持续扩张,受益于下游新能源领域的高景气度,预浸料业务有望带来新增量。 显示材料方面,折叠屏手机需求持续高增,伴随价格带下行,市场渗透率有望进一步提升。产业链中的“卡脖子”环节将获得溢价。同时,光刻胶及高频高速CCL上游原材料的国产替代逻辑受到看好,重点推荐世名科技、凯盛科技。 新能源材料中,光伏行业下游需求增速快,但各环节扩张迅速,需等待市场出清。风电特别是海风领域,在突破阻碍后开始放量,预计2024年起量可期,风电叶片环节集中度高,推荐时代新材。报告提示了下游需求不及预期、行业格局恶化和原材料涨价超预期等风险。

行情回顾:新材料板块表现概览

市场与个股表现分析

本周(截至2024年11月01日),新材料指数涨跌幅为-0.4%,跑赢沪深300指数1.3个百分点。各子板块中,碳纤维指数、半导体材料指数、OLED材料指数、膜材料指数和涂料油墨指数均呈现下跌。个股表现方面,本周新材料板块中87.5%的个股实现正收益,表现占优的个股包括杭氧股份(+13.6%)、佛塑科技(+12.4%)、斯迪克(+8.4%)、金发科技(+6.7%)和吉林化纤(+6.6%)。

子版块跟踪-碳纤维:价格、需求与盈利状况

碳纤维市场价格稳定与盈利压力

本周(2024年10月25日-2024年10月31日),碳纤维市场价格僵持维稳,均价为85元/千克,与上周持平。T700-12K价格为110元/kg,T300-24/25K价格为75元/kg,T300-48/50K价格为70元/kg,周环比均持平。原料丙烯腈市场价格坚挺运行,华东港口主流自提价格8900元/吨,较上周上涨200元/吨,导致碳纤维企业生产成本承压,盈利水平不断下滑。

下游需求平平与毛利变化

需求端,碳纤维下游需求气氛平平,风电方面稳定执行订单,体育器材和碳碳复材行业表现一般,其他下游需求用量有限。成本端,国内碳纤维原丝价格稳定,丙烯腈价格坚挺。毛利方面,本周自产原丝的碳纤维厂家平均利润减少,T700-12K和T300-48/50K的利润(去除丙烯腈影响)周环比均有所下降。毛利拆分显示,原丝端利润略减,碳丝端利润持平。

碳纤维近期重要事件

近期,东洋纺开发出CfC纱线,具有出色的抗冲击性和耐候性。安罗高速黄河特大桥首次采用内置光纤碳纤维复合材料斜拉索,实现桥梁健康监测。中国中车表示碳纤维复合材料是未来轨道交通装备升级的绝佳解决方案。小米SU7 Ultra量产版似乎采用了更大尺寸的碳纤维尾翼。

子版块跟踪-新能源材料:光伏与风电市场动态

光伏辅材市场弱稳与库存压力

本周国内光伏玻璃市场整体成交一般,库存缓增。2.0mm镀膜面板主流订单价格12-12.5元/平方米,3.2mm镀膜主流订单价格20-20.5元/平方米,环比持平。全国光伏玻璃在产生产线共计481条,日熔量合计102370吨/日,环比下降0.87%。样本库存天数约38.31天,环比增加0.72%。硅片价格弱稳运行,p型M10、p型G12和n型M10单晶硅片主流价格环比下跌,n型G12单晶硅片主流价格持平。厂商排产普遍下调,下游电池片开工维持低位。光伏胶膜方面,EVA光伏料市场看涨情绪强烈,POE光伏料价格企稳,11月光伏胶膜价格企稳。高纯石英砂价格维持稳定,坩埚企业采购较少,库存小幅上升。

风电装机加速与海风发展

2023年全国新增风电并网装机容量75.66GW,同比上升101%。2024年1-9月新增装机容量33.61GW,同比增长16.30%。随着核准、用海、环评等制约因素逐步消退,国内海风项目加速推进,预计2024年或迎来交付大年。

新能源材料近期重要事件

国内首条全固态锂电池量产线正式投产,纯锂新能源和上海屹锂新能源科技公司均有项目落地。国务院总理李强强调光伏项目的重要性,预测2050年可再生能源占比将高达79%,光伏发电占32%。隆基绿能自主研发的晶硅组件效率达到25.4%,打破世界纪录。荣盛石化38万吨/年聚醚装置中的首套年产2.5万吨聚合物多元醇装置投产。美国康宁公司计划在密歇根州中部投资9亿美元建设太阳能硅片生产厂,进军太阳能产业链上游。

子版块跟踪-显示材料:折叠屏手机市场表现

全球与中国折叠屏手机市场高速增长

据TrendForce集邦咨询研究,2023年全球折叠手机出货量1590万支,年增25%;2024年预估约1770万支,年增11%。IDC报告显示,2024年第二季度中国折叠屏手机市场保持三位数同比增长幅度,出货量达到257万台,预计下半年中国市场仍将快速增长,表现优于全球市场。

显示材料近期重要事件

三星显示计划于2026年实现8.6代IT用OLED产线量产。小米15系列手机发布,搭载定制M9发光材料,实现超窄“真”四等边和功耗降低。Chemtronics将于11月完成IT产品第8代OLED后处理蚀刻工厂建设。Tecno品牌推出AR娱乐套装Pocket Go,其AR眼镜搭载0.71英寸Micro OLED屏。TCL电子2024年前三季度电视产品全球出货量达到2001万台,同比增长12.9%。

总结

本报告对非金属新材料行业进行了全面分析,指出碳纤维、显示材料和新能源材料是当前及未来重要的增长点。尽管碳纤维市场面临价格和盈利压力,但原丝环节的稀缺性和下游新能源应用的拓展仍具潜力。显示材料领域,折叠屏手机市场持续高速增长,中国市场表现尤为突出,同时“卡脖子”材料的国产替代进程加速。新能源材料方面,光伏辅材市场面临库存和价格压力,但风电特别是海风项目加速推进,预计2024年将迎来交付大年。康宁进军太阳能产业链等事件预示着行业格局的潜在变化。整体而言,非金属新材料行业在技术创新和国产替代的推动下,仍具备长期投资价值,但需关注市场竞争加剧和原材料成本波动带来的风险。

-

迪瑞医疗(300396):国内短期承压,海外市场呈现良好增长态势

-

特步国际(01368):索康尼延续高质量成长

-

新天药业(002873):业绩短期承压,增资汇伦医药强化创新研发

-

金达威(002626):再论辅酶Q10全球龙头的大健康全球化之路

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送