-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药行业:跨国处方药企:MNC重磅产品专利悬崖下众生相:危与机并存,龙头各显神通

医药行业:跨国处方药企:MNC重磅产品专利悬崖下众生相:危与机并存,龙头各显神通

-

下载次数:

490 次

-

发布机构:

交银国际证券

-

发布日期:

2024-07-19

-

页数:

57页

中心思想

全球药企专利悬崖下的挑战与应对

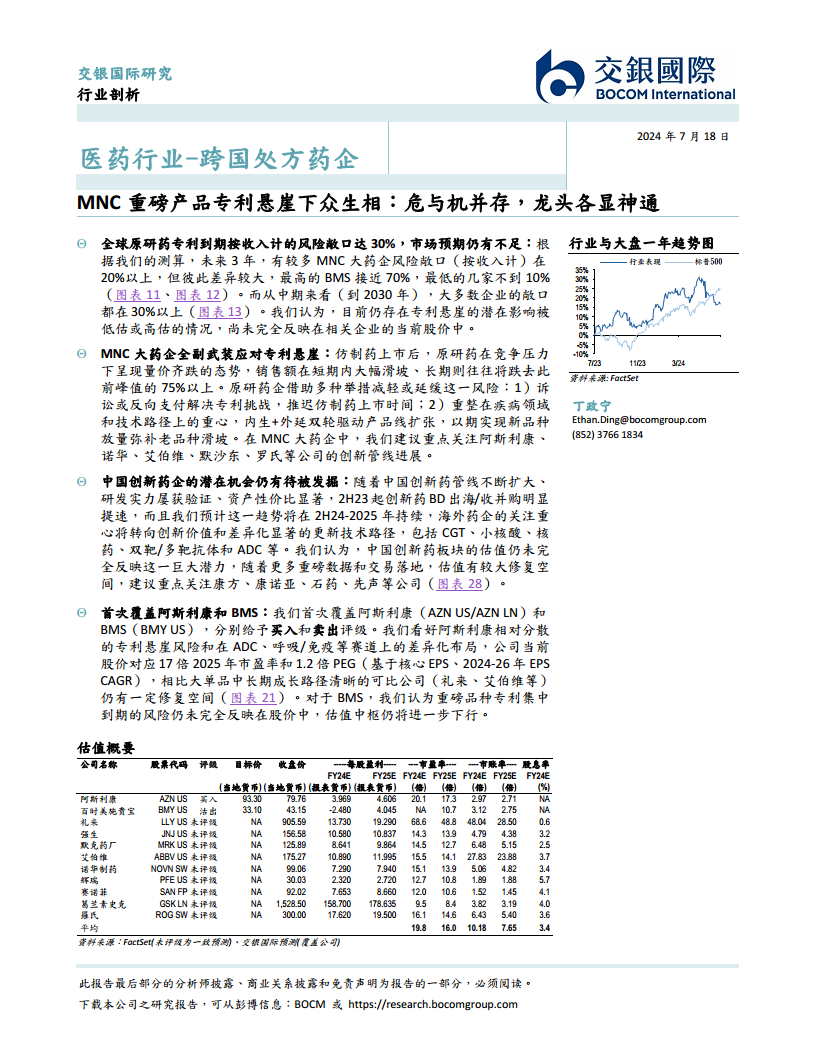

本报告深入分析了全球跨国处方药企(MNC)在重磅产品专利到期后面临的巨大风险与挑战,即“专利悬崖”。据测算,未来三年内,全球原研药专利到期按收入计的风险敞口高达30%,部分MNC大药企的风险敞口甚至接近70%。面对这一严峻形势,MNC药企正积极采取多元化策略,包括法律诉讼以延缓仿制药上市、通过内生研发与外延式收并购/业务拓展(BD)来扩张产品管线,以及开发新剂型以延长产品生命周期,以期通过新品种的快速放量来弥补老品种的销售下滑。然而,市场对专利悬崖的潜在影响评估仍存在不足,尚未完全反映在相关企业的当前股价中。

中国创新药企的战略机遇

报告指出,在MNC药企寻求管线扩张以应对专利悬崖的背景下,中国创新药企迎来了前所未有的出海合作机遇。随着中国创新药研发实力的提升、管线日益丰富以及资产性价比的凸显,中国正逐步从医药产品引进方转变为创新技术的输出方。海外药企对中国高性价比创新药资产的关注度显著提升,尤其是在ADC、CGT、小核酸、核药等前沿技术路径领域。预计未来中国创新药板块的估值有望修复,并建议重点关注具有强出海预期和差异化创新价值的中国药企。报告还首次覆盖了阿斯利康(AZN US)并给予“买入”评级,看好其分散的专利风险和差异化布局;同时首次覆盖百时美施贵宝(BMY US)并给予“沽出”评级,认为其重磅品种专利集中到期风险尚未完全反映在股价中。

主要内容

重磅品种专利悬崖接踵而至,悬在MNC 药企头上的达摩克利斯之剑会否落下?

专利悬崖的直接影响——产品销售会呈现怎样的变化?

- 全球风险敞口巨大:根据Evaluate Pharma预测,2023-2028年全球医药行业将迎来专利悬崖高峰,原研药专利到期带来的总风险敞口将达到3,540亿美元(按产品销售额计),占2022年全球医药市场总规模的32%。

- 销售额断崖式下滑:专利到期后,仿制药/生物类似药上市的第一年,原研药销售额平均下降37%,第二年将继续下降60%以上,销售额仅为专利到期前峰值的25-30%。

- 案例分析:

- Lipitor(阿托伐他汀):2011年专利到期后,一年内迎来5款仿制药竞争,销售额从2010年的107亿美元快速跌至2013年的23亿美元,2023年相比峰值跌去88%。

- Nexium(埃索美拉唑)和Advair/Seretide(氟替卡松/沙美特罗吸入剂):销售下滑速度相对较慢,主要得益于竞品上市节奏不同(如Nexium欧洲专利早于美国到期,Advair/Seretide有给药装置专利保护),但长期来看,2023年销售额相比峰值仍分别跌去82%和78%。

- 结论:原研药专利到期后的销售下滑节奏主要取决于竞品数量和上市节奏,重磅药物通常面临短期内量价齐跌,而专利保护较好的产品下滑相对平缓。

MNC大药企面临的专利悬崖风险不尽相同,收入敞口最高接近70%

- 短期风险(未来3年):多家MNC大药企风险敞口(按收入计)超过20%,其中百时美施贵宝(BMS)最高,接近70%。艾伯维、诺华、阿斯利康、罗氏、强生等公司也面临25%以上的风险敞口。

- 中期风险(到2030年):大多数企业的风险敞口都在30%以上。

- 公司具体情况:

- BMS:风险敞口最大,核心产品Revlimid(来那度胺)和Eliquis(阿哌沙班)面临仿制药竞争或销售爬坡末期。Revlimid销售已跌至峰值一半以下,Eliquis仿制药最早可能于2028年在美国上市。Opdivo专利也将于2028年到期。

- 艾伯维:Humira(阿达木单抗)2023年销售下滑32%,但144亿美元的绝对销售额仍占公司总收入近30%,未来仍有100亿美元以上下滑空间。

- 诺华:Entresto(沙库比曲/缬沙坦)年销售额超60亿美元,其在美国的专利将在2025-2027年间到期。

- 阿斯利康:Farxiga在2023年贡献公司13%收入,但整体专利悬崖敞口分布较为分散,中期风险可控。

- 罗氏:曾经的明星产品“三驾马车”MabThera/Rituxan、Herceptin和Avastin专利已相继到期,2023年合计销售额仍占公司整体11%,相比峰值跌去74%。Actemera/RoActemra生物类似药已在欧洲上市,Perjeta美国专利将于2024年到期。

诉讼或可延后专利悬崖,但终不是长久之计

- 专利挑战机制:许多国家和地区引入专利挑战方案以加速首仿药上市,并设置首仿药独占期(美国180天,中国12个月)。

- 遏制期:原研药企可向法院申诉仿制药企侵权,FDA对ANDA的批准需推迟一定时间(美国30个月,中国9个月)。

- 提前上市机会:通过专利挑战制度,美国/中国首仿药上市时间可分别提前2.5年/2.25年。

- 原研药企抵御策略:

- 反向支付协议:原研药企向仿制药企支付费用以延迟其进入市场。在美国ANDA诉讼中,57.9%以和解结案,专利权人胜诉率仅14.6%。

- 案例:Celgene与多家仿制药企就Pomalyst达成反向支付和解,推迟仿制药上市时间至不早于2026年第一季度。阿斯利康成功抵御Crestor专利挑战,法院判定其化合物专利有效。

收并购、BD、内生管线扩张,MNC 药企各显神通

- 创新是核心驱动力:新品种销售增长是解决专利悬崖风险最有效途径。

- 阿斯利康:

- 策略:致力于新一代靶点/技术路径药物研发和引进,聚焦肿瘤、呼吸免疫、罕见病等核心领域。

- 成果:Tagrisso、Imfinzi、Farxiga等自研/合作大单品快速放量,有效对冲老品种专利悬崖影响。

- 前瞻布局:重心转向ADC、细胞治疗、IO双抗/TCE、基因治疗和基因编辑、核药等下一代新药开发路径。

- 外延扩张:2023年以来完成9笔10亿美元以上收购/BD交易,涵盖多疾病领域和技术路径,聚焦早中期管线补强。

- BMS:

- 策略:2023年收购Karuna、Mirati、RayzeBio等公司,总交易对价约240亿美元,力争保持肿瘤、血液学、心血管领域领先地位,并加码免疫和神经领域,重点布局细胞治疗、靶向蛋白降解和核药。

- 挑战:新上市产品放量速度不及预期,专利悬崖下短期业绩不确定性高。后续管线对专利悬崖抵御能力有限,ADC布局相对薄弱且交易对价高,投资回报率存在不确定性。

- 艾伯维:

- 策略:通过开发Skyrizi、Rinvoq等自免领域新品种市场潜力(预计2027年合计年销售额270亿美元),收购Allergan获得医美、CNS、眼科产品线,并在肿瘤、自免、CNS等优势领域进行收并购+BD(如2023年收购ImmunoGen)。

- 诺华:

- 策略:转型为“纯粹的”创新药企业,专注心血管、免疫、神经、实体瘤、血液瘤五大疾病领域,以及xRNA、放射配体和CGT三大技术平台赋能的自主研发。

- 成果:1Q23对研发管线进行全面评估和调整,终止/授出10%项目。通过BD和收并购引进Lutathera、Pluvicto、DLL3 CAR-T、RNAi疗法等。预计2023-2028年收入复合年增长率(CAGR)达到5%。

- 新剂型替代:开发新剂型是延长产品生命周期的重要手段,如Advair/Seretide的粉雾剂和气雾剂专利到期时间差异,以及PD-(L)1皮下剂型的布局(罗氏Tecentriq SC已获批)。

- 研发费用率和回报率:MNC药企通常维持20%左右甚至更高的研发费用率(默沙东2023年达51%)。提升研发效率和投资回报率是关键。

对中国企业的启示——把握专利悬崖下催生的出海合作机会

2024年海外药企或将继续“扫货”,关注高性价比创新药资产

- 中国创新药地位提升:中国创新药管线不断扩大,研发实力获验证,资产性价比显著,成为全球重要“研发中心”。

- 出海交易提速:2023年下半年起,创新药BD出海/收并购明显提速,2023年至2024年上半年合计完成23个总规模在10亿美元以上的BD交易,其中17个发生在2023年第四季度后。

- 交易加速原因:中国生物科技企业研发能力提升(ADC、CGT、双抗等),中国资本市场估值处于历史低位,美联储加息概率下降,MNC药企急需新产品弥补专利悬崖。

- 未来趋势:预计2024-2025年海外药企将继续关注中国创新药资产,尤其是有较大专利悬崖风险的MNC药企有强烈的收并购和BD引进需求。

- 重点关注方向:肿瘤、免疫、神经、心血管等治疗领域,以及ADC、核药、小核酸、蛋白降解等新技术路径。

- 新技术路径和靶点:

- ADC:MNC药企布局已基本成型,未来将转向更新的靶点(HER3、FRα、5T4、PTK7、c-MET、Muc1、CD79B等)、新型有效载荷以及双靶点/多靶点ADC。重点关注百奥赛图、宜联生物、普方生物、荣昌生物、恒瑞医药等。

- CGT:2023年下半年起海外投融资热情复苏,MNC青睐创新管线。未来布局将转向差异化更显著的靶点和药理机制,包括CAR-NK、TIL、TCR-T、基因疗法等。重点关注信念医药、朗信生物、沙砾生物、香雪制药等。

- 核药:诺华Lutathera和Pluvicto的商业成功点燃了全球药企布局热情。礼来和BMS已正式进军核药赛道。2024-2025年重点关注恒瑞医药、东诚药业、先通国际医药、蓝纳成等公司。

- 小核酸药物:诺华Leqvio在非罕见病领域获批,中国瑞博生物、圣诺医药、舶望制药、圣因生物等企业有较好管线布局。2024年1月中国已发生两起20亿美元以上的小核酸药物BD出海交易。

中国药企中,重点关注短期有强出海预期的标的

- 建议关注:康诺亚、先声药业、石药集团等公司的重磅license-out交易机会,以及康方生物、和黄医药、传奇生物等公司已授权出海项目的持续推进情况。

附录:药品专利及保护机制

美国药品专利和市场独占(exclusivity)的基本概念及异同

- 专利:由美国专利与商标局(USPTO)授予,保护发明者在有限时间内(通常20年)阻止他人制造、使用、销售发明。

- 独占期:由美国食品药物管理局(FDA)授予,阻止ANDA的提交或批准,旨在平衡创新和仿制药竞争。新化学实体(NCE)有5年独占期,孤儿药7年,儿科独占额外6个月,首仿药180天。

中国、美国、欧洲和日本的专利保护制度对比

- 试验数据保护制度:日本最早实行(1979年),美国1984年,欧盟1987年。中国尚处于意见征求阶段,拟对创新药提供6年保护期。

- 专利期补偿制度:美国1984年,日本1987年,欧盟1992年,中国2024年起施行。补偿期限通常≤5年,日本允许每个药品获得多个专利期补偿,且批准后剩余专利期期限最多达20年。

- 专利链接制度:美国最完善(1984年),中国2021年正式引入。欧盟和日本未引入。该制度旨在仿制药上市前解决专利纠纷。

药品专利的种类

- 原料药(活性成分)专利:壁垒最强,保护力度最大。

- 药品(制剂/配方)专利和使用方法专利:保护力度较弱,较易被仿制药企挑战。

公司分析

阿斯利康 (AZN US) :成熟品种+创新研发共同驱动高成长新篇章,首予买入评级

- 评级与目标价:首次覆盖,给予“买入”评级,目标价93.3美元/14,700英镑。

- 核心观点:市场明显低估了公司肿瘤管线(乳腺癌和肺癌)的长期价值和关键品种的销售放量节奏。公司在乳腺癌和肺癌等大瘤种上形成完整产品矩阵,各治疗线数和疾病亚型均有覆盖,产品间产生联用机会和协同效应。IO双抗、新靶点ADC、细胞治疗等新技术路径布局渐入佳境。

- 短期催化剂:2024年下半年至2025年,肿瘤领域(Enhertu、Tagrisso、Imfinzi、Dato-Dxd)和呼吸/免疫领域(Fasenra、Tezspire)将迎来多项重磅临床数据读出和审批决定。

- 财务预测:预计2024-2030年产品销售收入/核心稀释EPS CAGR分别达到5.2%/11.3%,高于市场一致预期。

- 估值:当前股价对应2025年市盈率17倍和PEG 1.2倍,相比可比公司仍有修复空间。

百时美施贵宝 (BMY US): 大品种相继面临专利悬崖,不确定性陡增;首予沽出评级

- 评级与目标价:首次覆盖,给予“沽出”评级,目标价33.1美元。

- 核心观点:部分新品(Sotyktu、Camzyos)放量受市场准入影响较大,短期内或继续承压。中长期专利悬崖风险(未来5年内产品专利到期带来的收入风险总敞口在60%以上)仍未完全反映在股价中。

- 挑战:Revlimid、Pomalyst、Yervoy、Sprycel等大单品持续承压,2028年起Eliquis、Opdivo等核心品种将面临仿制竞品上市。新产品放量速度和峰值销售额或不及预期。

- 外延扩张:近期加速收购Karuna、Mirati、RayzeBio等公司,并BD引进百利天恒双靶点ADC,但这些收购对弥补专利悬崖作用有限,且入局ADC等赛道较晚,投资回报率存在不确定性,短期内将拉低公司整体利润率。

- 财务预测:预计公司整体收入下滑将持续至2030年以后。2024-2026年non-GAAP EPS预测低于市场一致预期。

- 估值:给予2025年5.5倍市盈率,低于过去十年均值约2个标准差,反映公司中长期增速中枢下滑且低于市场预期,估值中枢将相应下滑。

总结

本报告深入剖析了全球医药行业在重磅原研药专利到期背景下,跨国药企(MNC)所面临的严峻“专利悬崖”挑战。通过数据分析,报告揭示了未来几年内高达30%的全球原研药收入面临专利到期风险,部分MNC药企的风险敞口甚至接近70%,且市场对此风险的评估可能存在不足。

为应对这一挑战,MNC药企正积极采取多元化策略:

- 法律与市场策略:通过诉讼和反向支付协议延缓仿制药上市,并利用首仿药独占期和遏制期机制。

- 创新与管线扩张:加大内生研发投入,并通过收并购和业务拓展(BD)快速补充和迭代产品管线,尤其是在ADC、细胞治疗、基因疗法、核药和小核酸药物等前沿技术领域。

- 产品生命周期管理:开发新剂型以延长现有重磅产品的市场独占期。

报告特别强调了中国创新药企在全球专利悬崖背景下的战略机遇。随着中国创新药研发实力的提升和资产性价比的凸显,中国正成为全球医药创新的重要输出方。海外药企对中国高性价比创新药资产的“扫货”趋势明显加速,尤其关注肿瘤、免疫、神经、心血管等治疗领域以及ADC、CGT、核药、小核酸等新技术路径。

在公司层面,报告对阿斯利康和百时美施贵宝进行了首次覆盖分析:

- 阿斯利康:因其分散的专利风险、在肿瘤和呼吸免疫领域的差异化布局以及积极的创新研发策略,被给予“买入”评级,预计其业绩将由成熟品种和创新研发共同驱动高成长。

- 百时美施贵宝:由于重磅品种专利集中到期、新品放量不及预期以及外延扩张难以完全弥补收入缺口,被给予“沽出”评级,认为其股价仍面临下行风险。

总体而言,专利悬崖既是MNC药企的巨大挑战,也为全球医药产业格局带来了深刻变革,并为中国创新药企提供了“出海”发展的黄金机遇。

-

海吉亚医疗(06078):1H25承压但边际改善信号已现,前置投入驱动新增长,维持买入

-

康方生物(09926):依沃西达到首个OS终点,医保覆盖推动商业化版图扩张;上调目标价

-

康诺亚-b(02162):1H25核心品种市场渗透加速,差异化布局,上调目标价

-

德琪医药-b(06996):CLDN18.2ADC数据再证同类最佳,TCE平台价值远被低估,上调目标价

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 医药日报:Enliven在研新药ELVN-001一期临床成功

- 化工行业周报:国际原油、环氧丙烷价格上涨,聚合MDI价格下跌

- 医药行业周报:创新出海迎来开门红

- 医药行业周报:脑机接口与AI医疗继续催化,JPM大会在即

- 基础化工行业周报 · 基础化工行业:碳酸锂、丁二烯价格上行,关注结构性机会

- 医药生物行业周报(1月第1周):AI赋能医药制造业战略升级

- 2025年中国乙脑病毒疫苗行业洞察报告:国家免规政策升级驱动市场扩容,“辽宁成大-成都生物制品研究所-康泰生物”三强地位形成稳态,新兴市场如何破局(精华版)

- 医药生物行业周报:医药生物行业双周报2026年第1期总第150期脑机接口推荐性标准立项促进行业规范化《第四批鼓励仿制药品目录》发布

- 医药生物行业周报:手术机器人行业或进入商业化和政策加速期,关注天智航、微创机器人-B

- 医药生物行业周报(26年第1周):脑机接口、AI医疗行情火热,关注相关产业链投资机会

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送