-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药生物-医药生物行业:Vertex JPM会议更新:关注国内企业疼痛和肾病领域进展

医药生物-医药生物行业:Vertex JPM会议更新:关注国内企业疼痛和肾病领域进展

-

下载次数:

610 次

-

发布机构:

广发证券

-

发布日期:

2025-01-20

-

页数:

25页

中心思想

创新药驱动增长:Vertex双引擎战略布局

本报告核心观点指出,全球生物制药巨头Vertex公司凭借其在囊性纤维化(CF)领域的深厚积累和持续创新,实现了营收和利润的稳健增长。展望未来,Vertex正积极拓展其创新管线,尤其是在疼痛和肾病两大高潜力领域,通过开发新型Nav1.8抑制剂Suzetrigine和BAFF/APRIL双重拮抗剂Povetacicept,有望开辟新的增长极。这些创新产品不仅代表了前沿的治疗理念,也预示着公司未来业绩的持续驱动力。

疼痛与肾病:两大潜力市场的新突破

报告强调,疼痛管理市场规模持续扩大,但传统阿片类药物的成瘾性问题日益突出,亟需更安全有效的非成瘾性止痛方案。Nav1.8靶点因其独特的机制优势,被视为解决这一痛点的关键。Vertex的Suzetrigine在此领域取得了突破性进展,其上市申请的PDUFA日期临近,有望成为首款Nav1.8抑制剂。同时,IgA肾病作为全球常见的原发性肾小球疾病,其治疗需求巨大且未被充分满足。Povetacicept在IgA肾病治疗中展现出“同类最佳”(BIC)的潜力,并通过与再鼎医药的合作,有望加速其在中国市场的开发和商业化进程。国内众多企业也已积极布局这两个创新领域,预示着激烈的市场竞争和巨大的发展机遇。

主要内容

Vertex:囊性纤维化领域的领导者与多元化战略

公司概况与核心业务 Vertex公司成立于1989年,长期致力于创新药物的研发,在医药行业中展现出强大的影响力。公司主要聚焦于罕见病和严重疾病的突破性疗法,尤其在囊性纤维化(CF)领域,Vertex已确立其全球领导地位。其研发的囊性纤维化跨膜传导(CFTR)调节剂,如TRIKAFTA/KAFTRIO,显著改善了患者的肺功能和生活质量。根据Wind数据,Vertex在2023年实现了接近百亿美元的营业收入,其中高达90%的收入来源于其CF治疗产品TRIKAFTA/KAFTRIO。这充分体现了公司在CF领域的市场主导地位和产品线的强大盈利能力。

创新管线布局与前沿探索 除了在CF领域的卓越成就,Vertex近年来也在多个其他疾病领域积极探索,以实现业务的多元化发展。公司创新性地开发了新型Nav1.8抑制剂,旨在解决现有阿片类药物的成瘾性问题,为疼痛管理带来新的解决方案。此外,Vertex还在肾脏相关疾病(如Povetacicept)、1型糖尿病和贫血等适应症领域进行了创新管线布局。在药物机制方面,公司不仅专注于小分子药物的研发,还持续在基因治疗、干细胞治疗等前沿疗法上进行深入探索,以期为患者提供更广泛、更先进的治疗选择。

JPM会议揭示未来增长点:多款创新产品蓄势待发

JPM会议进展更新 近期,在备受瞩目的摩根大通医疗健康大会(J.P. Morgan Healthcare Conference)上,Vertex公司详细更新了其最新的业务和研发进展。根据公司在JPM大会上展示的文件,自2012年以来,Vertex已有5款囊性纤维化产品成功获批上市,这些产品是公司过去几年营收和利润持续增长的核心驱动力。

未来商业化产品展望 展望2024年至2028年,Vertex预计将有多款已进入三期及后期审评阶段的创新型产品有望进入商业化阶段,这将为公司带来新的业绩增长点。这些关键产品包括:

- CASGEVY:一种用于治疗镰刀型红细胞贫血(SCD)和β-地中海贫血(TDT)的基因疗法。

- Suzetrigine:一种新型Nav1.8抑制剂,用于治疗疼痛。

- Povetacicept:一种用于治疗肾脏相关疾病的药物。 此外,Vertex在早期阶段也布局了多款具有潜力的创新产品,这些产品有望在2028年之后为公司贡献新的业绩增量,确保公司长期可持续发展。

疼痛市场规模持续扩张与阿片类药物的挑战

全球疼痛管理市场概览 疼痛是一种由实际或潜在组织损伤引起的生理感受,根据持续时间可分为急性疼痛和慢性疼痛。急性疼痛通常随疾病治愈而好转,而慢性疼痛持续时间超过3个月,被视为一种独立疾病。根据Mordor Intelligence的预测,全球疼痛管理市场规模预计将从2024年的781.2亿美元增长至2027年的931.9亿美元,复合年增长率(CAGR)达到3.59%。目前,北美地区是最大的市场,而亚太地区正逐渐成为增长最快的市场。

阿片类药物的市场地位与成瘾性困境 当前,疼痛治疗药物种类繁多,主要包括乙酰氨基酚、非甾体类抗炎药(NSAIDs)和阿片类药物等。对于中重度疼痛,镇痛效果更强的阿片类药物被世界卫生组织推荐为首选。全球阿片类药物市场规模预计将从2024年的239.4亿美元增长至2027年的287.8亿美元,CAGR为3.75%。在中国,几种主流阿片类药物在2023年样本医院的销售额已超过50亿元人民币。 然而,阿片类药物的成瘾性问题日益突出,成为其广泛应用的主要障碍。根据Vertex在JPM大会上的演示文件,全球每年有4000万急性疼痛患者使用阿片类药物,其中78%的医护人员对阿片类药物的成瘾性表示担忧。约有10%的患者在治疗过程中会长期依赖阿片类药物,每年约有8.5万人因使用阿片而发展成药物使用障碍,这导致医疗系统每年因阿片相关问题额外产生100亿至200亿美元的费用。因此,市场迫切需要一种更安全、非成瘾且有效的替代疗法。

Nav1.8靶点的机制优势 Nav1.8因其天然的机制优势,有望成为非成瘾性止痛的关键靶点。离子通道是调节细胞膜电压电位的关键蛋白,其改变是疼痛发生的重要分子机制。电压门控离子通道(Nav)家族共有九种亚型(Nav1.1-Nav1.9),其中Nav1.3、Nav1.7、Nav1.8、Nav1.9与疼痛密切相关。值得注意的是,Nav1.8主要分布在外周神经系统,针对该靶点的药物有望避免对神经中枢的影响,从而显著降低药物的成瘾性,为疼痛患者带来全新的治疗希望。

Suzetrigine:Nav1.8抑制剂在急性疼痛领域的突破性进展

Suzetrigine(VX-548)的研发进展 Vertex在JPM会议上重点更新了其在疼痛领域,特别是新型Nav1.8抑制剂Suzetrigine的最新进展。Suzetrigine(VX-548)是Vertex在Nav1.8靶点上进展最快的产品,其急性疼痛适应症已提交上市申请,PDUFA日期定于2025年1月30日。这意味着VX-548有望成为全球首款上市的Nav1.8抑制剂药物,具有里程碑式的意义。 Vertex在止痛药物开发方面拥有长期兴趣和投入。早期分子VX-150因选择性局限和安全性风险较高而被优化。Vertex随后开发出VX-548,其对Nav1.8的选择性超过31000倍,远高于VX-150,从而在临床试验中能以更低的有效剂量实现治疗效果,显著提升了安全性。JPM会议还透露,新一代Nav1.8抑制剂VX-993的口服剂型已进入2期临床,注射剂进入1期临床,显示了Vertex在该领域的持续投入。

急性疼痛三期临床结果 Suzetrigine在急性疼痛领域的三期临床试验中展现出卓越的安全性和有效性,有望填补现有疗法在安全性和有效性方面的空白。该研究包括腹部整形手术和拇囊炎切除术两项试验,以及一项广泛的手术和非手术疼痛患者的单臂安全性和有效性研究。

- 有效性:在腹部整形手术患者中,Suzetrigine达到了主要终点,与安慰剂相比,SPID48(48小时内时间加权疼痛总和强度差异)显著降低,平均差异为48.4(95% CI:33.6,63.1;P<0.0001)。患者在手术48小时后的NPRS评分(数字疼痛评定量表)也显著降低。在拇囊炎切除术患者中,该疗法同样达到主要终点,SPID48的平均差异为29.3(95% CI:14.0,44.6;P=0.0002)。从实际评分结果看,Suzetrigine在48小时内实现了快速、持续且具有临床意义的疼痛缓解。在腹部整形手术中,其起效迅速,0.5小时内即与安慰剂组和氢可酮/对乙酰氨基酚组拉开差距。

- 安全性:Suzetrigine在三期临床试验中显示出良好的安全性和耐受性。大多数不良事件(AEs)为轻中度,未发生与治疗相关的严重不良事件(SAEs)。总体而言,Suzetrigine的不良事件发生率低于安慰剂。这些数据表明,Suzetrigine在安全性和有效性方面均表现出色,且基于Nav1.8靶点的天然优势,有望解决阿片类药物的成瘾问题,为急性疼痛患者提供更安全有效的新疗法。

周围神经病理性疼痛(PNP)进展 全球约有超过千万名PNP患者,包括慢性神经痛、坐骨神经痛和糖尿病周围神经痛等细分适应症,市场潜力巨大。现有药物的停药率高、用药复杂和不一致等问题,加速了Nav1.8抑制剂在该领域的开发机会。

- 糖尿病周围神经痛(DPN):Suzetrigine在DPN的二期临床中取得了强劲结果,三期临床正在入组阶段。

- 坐骨神经痛(LSR):LSR的二期临床已完成。结果显示,相较于基线,Suzetrigine显示出具有统计学意义和临床意义的变化(第12周时NPRS平均变化为-2.02)。然而,该研究并未在Suzetrigine和安慰剂组之间拉开统计学差异(安慰剂组第12周NPRS平均变化为-1.98)。公司正在积极与FDA讨论三期临床方案,旨在通过优化试验设计来规避安慰剂效应,以提升三期临床的成功率。在LSR二期临床中,Suzetrigine同样展现出良好的耐受性,不良事件发生率(22.9%)低于安慰剂组(32.4%),且无严重不良事件导致治疗中断。

国内Nav1.8抑制剂研发格局与Follow策略

全球竞争格局 根据智慧芽新药数据库,Vertex在Nav1.8靶点领域的布局遥遥领先。目前,除上海济煜的产品曾进入二期阶段(但其海外合作方已终止海外临床)外,其他公司的Nav1.8抑制剂药物大多处于一期或临床前阶段,这充分说明了该靶点药物设计的复杂性和难度。然而,随着Suzetrigine临床结果的验证,预计该靶点的研究热度将在未来持续增加。

国内企业布局与Follow策略 从国内Nav1.8靶点药物的临床进展来看,多数为Vertex早期分子VX-150和后期分子VX-548的“跟随”(Follow)分子。

- VX-150的Follow者:恒瑞医药的HRS4800(WO2020151728)曾布局,但后续并未继续推进。其他如海博为、费米子、人福医药等公司的对应药物已推进到一期临床。然而,考虑到Vertex已放弃VX-150而全力推进VX-548,VX-150的Follow分子成功概率可能相对较低。

- VX-548的Follow者:Vertex于2021年6月10日公开了VX-548的化合物结构(WO2021113627)。这一信息对国内企业的Follow策略产生了重大影响。恒瑞医药迅速做出决断,放弃HRS4800,转而全力Follow VX-548,其2024年2月29日公开的专利WO2024041613即为VX-548的Follow。同时,在止痛领域有深厚研究基础的海思科也快速响应,于2024年7月11日公布了专利WO2024146632,同样是VX-548的Follow。此外,汇伦医药的专利WO2024046253也显示出对VX-548的Follow。这表明国内药企对Nav1.8靶点的关注度极高,并迅速调整研发策略以追随国际前沿进展。

Povetacicept:IgA肾病治疗的“同类最佳”潜力

Vertex在肾病领域的战略布局 Vertex在JPM会议上还重点更新了其在肾病领域的进展,显示出在多个适应症上的广泛布局。目前,公司有两款产品已进入三期临床阶段:一是用于治疗APOL1介导的肾病(AMKD)的APOL1抑制剂Inaxaplin;二是用于治疗IgA肾病等多个B细胞相关疾病的Povetacicept。此次会议重点更新了Povetacicept的进展。

Povetacicept的机制与BIC潜力 Povetacicept(ALPN-303)是Vertex通过2024年4月以约49亿美元现金收购Alpine Immune Sciences公司获得的核心产品。该药物是一款高效的BAFF(B细胞活化因子)和APRIL(增殖诱导配体)细胞因子双重拮抗剂。在针对IgA肾病(IgAN)的二期临床试验中,Povetacicept展现出了“同类最佳”(Best in Class, BIC)的潜在疗效。

IgA肾病三期临床进展与二期临床数据 根据Vertex在JPM大会上的演示文件,Povetacicept用于治疗IgA肾病已进入三期临床阶段(RAINIER全球三期)。该研究计划入组约480名IgA肾病患者,在标准治疗基础上,比较Povetacicept 80mg与安慰剂的有效性和安全性。研究将进行预先计划的中期分析,评估一定数量患者完成36周治疗后的尿蛋白与肌酐比值(UPCR)。如果中期分析结果积极,有望支持Povetacicept在美国加速获批。公司计划于2025年完成中期分析以支持加速获批。 Vertex此前在美国肾脏病学会(ASH)2024年会上披露的Povetacicept用于治疗IgA肾病的二期临床结果显示,接受Povetacicept 80mg治疗的IgA肾病患者,在第48周时尿蛋白平均减少66%,平均尿蛋白肌酐比(UPCR)从基线的1.3g/g显著降至0.5g/g。同时,63%的参与者在第48周达到了临床缓解。这些数据充分支持了Povetacicept的BIC潜力。

原发膜性肾病(PMN)治疗潜力 除了IgA肾病,Povetacicept在原发膜性肾病(PMN)的治疗中也显示出较强潜力。根据公司2024年三季报业绩演示文稿,Povetacicept 80mg组中,第24周患者的UPCR相较于基线下降62%,同时肾功能保持稳定。在3例患者中,有2名在第24周达到了部分缓解,进一步验证了其在肾病领域的广泛应用前景。

再鼎医药合作加速国内布局与IgA肾病市场机遇

再鼎医药与Vertex的战略合作 再鼎医药与Vertex宣布达成战略协议,在大中华区(中国内地、香港、澳门和台湾地区)和新加坡开发和商业化Povetacicept。根据协议条款,Vertex将获得一笔预付款,以及基于注册的里程碑付款和再鼎医药重点区域净销售额的分级特许权使用费。再鼎医药将负责推进该产品在许可区域的临床研究和注册递交,并在药物获批后负责许可区域内的所有商业化活动。此次合作有望显著加速Povetacicept在中国市场的开发进程,使其更快惠及国内患者。

IgA肾病市场需求与国内研究进展 IgA肾病是全球范围内最常见的原发性肾小球疾病之一,在我国及东亚国家尤为常见。该病以IgA为主的免疫球蛋白在肾脏沉积并导致系膜增生为病理特征,临床表现为血尿、不同程度的尿蛋白或高血压。IgA肾病是导致青年人终末期肾病的最常见病因,给家庭和社会带来了沉重的疾病负担。一项针对我国IgA肾病患者长期预后的队列研究显示,即使尿蛋白控制良好的患者(0.5~1 g/d),仍有22%的患者在10年内发生肾衰竭;而尿蛋白持续超过1 g/d的患者,10年肾脏生存率仅为36%。这表明现有诊疗模式下IgA肾病患者的预后远比普遍认为的更为严峻,因此,IgA肾病的治疗急需新型药物和更新的治疗理念。 国内IgA肾病的研究正快速推进。云顶新耀的布地奈德(耐赋康)已于2023年底获批上市。除再鼎与Vertex合作的Povetacicept外,荣昌生物的泰它西普(与Povetacicept机制相同,均为APRIL/BAFF双靶点抑制剂)和智康弘仁的SC-0062也已进入三期临床阶段。此外,恒瑞医药、翰森制药、海思科、复星医药等国内多家企业的相关产品也已进入二期临床阶段,显示出国内企业在该领域的积极布局和巨大的市场潜力。

关注Nav1.8与IgA肾病领域投资机会

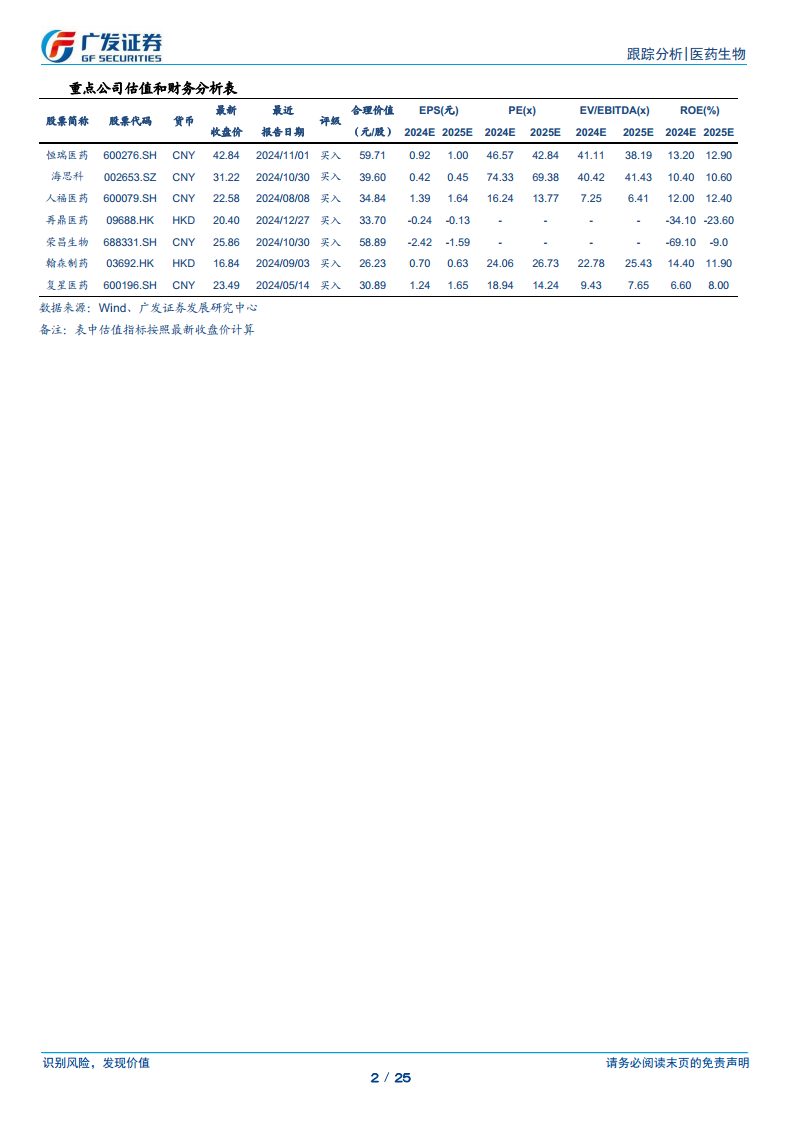

Nav1.8靶点投资建议 Vertex的VX-548在Nav1.8靶点上的成功,为非成瘾性止痛药物的开发提供了新的曙光。基于Nav1.8靶点先天的机制优势,其有望为疼痛患者带来全新的、更安全有效的治疗方法。因此,本报告看好该靶点未来的发展潜力,建议投资者关注国内已布局该靶点且在镇痛领域拥有丰富研发和商业化经验的企业,包括恒瑞医药、海思科、人福医药等。

IgA肾病领域投资建议 IgA肾病领域的市场规模潜力正逐渐显现,而Povetacicept已展现出优异的治疗潜力。再鼎医药与Vertex的合作有望加速该产品在国内的开发进程,进一步释放市场价值。此外,国内有多家企业积极布局IgA肾病领域,形成多元化的竞争格局。建议投资者关注相关进展较快的企业,如再鼎医药、荣昌生物、恒瑞医药、海思科、翰森制药、复星医药等。

药品研发与商业化面临的多重风险

药品审评进度低于预期风险 尽管当前医药改革背景下药品审评审批速度有所提升,但仍不排除个别因素导致部分新药申报和审批速度低于预期的风险。特别是对于Nav1.8靶点这类尚无获批上市产品的创新领域,药品审核可能需要更长的周期,增加了不确定性。

商业化进度不及预期风险 新药上市后的推广过程中,可能面临多种商业化风险。例如,产品入院进展可能不及预期,学术推广活动效果不佳,或市场接受度低于预期,这些因素都可能导致产品放量不及预期,进而对公司的收入和盈利能力造成不利影响。

研发进展不及预期风险 医药产品研发具有周期长、投入大、风险高等特点。受多种不可控因素影响,研发项目可能出现进展不及预期甚至失败的风险。对于Nav1.8靶点这类缺乏丰富产品开发经验的全新领域,研发失败的风险相对较大,投资者需充分认识并评估相关风险。

总结

本报告深入分析了医药生物行业中Vertex公司的最新进展及其在疼痛和肾病两大创新领域的战略布局。Vertex凭借其在囊性纤维化领域的领导地位,持续推动营收增长,并通过JPM会议更新,展示了Suzetrigine(Nav1.8抑制剂)和Povetacicept(BAFF/APRIL双重拮抗剂)等创新产品在未来商业化方面的巨大潜力。

在疼痛管理领域,全球市场规模持续扩大,但阿片类药物的成瘾性问题亟待解决。Nav1.8靶点因其非成瘾性优势成为关键突破口,Vertex的Suzetrigine在急性疼痛三期临床中表现出卓越的安全性与有效性,并有望于2025年初获批上市,开启镇痛新篇章。尽管在周围神经病理性疼痛(LSR)二期临床中与安慰剂未拉开显著差异,但公司仍看好其潜力并积极与FDA沟通三期方案。国内恒瑞医药、海思科等企业也正积极布局Nav1.8抑制剂的研发。

在肾病领域,IgA肾病作为常见且预后严峻的疾病,治疗需求迫切。Povetacicept在IgA肾病二期临床中展现出“同类最佳”的潜力,尿蛋白平均减少66%,并已进入三期临床。Vertex与再鼎医药的战略合作将加速Povetacicept在大中华区的开发和商业化进程。国内云顶新耀、荣昌生物、智康弘仁等企业也在此领域积极推进,市场竞争与机遇并存。

综合来看,Nav1.8靶点和IgA肾病领域均展现出巨大的

-

港股行业研究系列:一键布局稀缺创新药标的

-

医疗保健行业:创新拓展空间,低估值有望迎修复

-

数据资产价值重估,AI技术驱动创新应用场景拓展

-

CD38 单抗:MM 放异彩,开辟自免新蓝海

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 2025年中国可穿戴医疗设备行业市场研究报告

- 2025年中国母婴医疗服务行业市场研究报告

- 医药日报:Enliven在研新药ELVN-001一期临床成功

- 基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

- 基础化工行业周报:原油、丁二烯价格上涨,关注电子特气

- 化工行业报告:化工板块维持景气度,锰酸锂、电解液(磷酸铁锂)、碳酸锂、二乙二醇、NCM等产品涨幅居前

- 化工行业研究:丁二烯、丙烯腈等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 中国成人癌痛治疗药物行业调研简报|2025/10:国产新药迈入临床,癌痛治疗开辟新路径

- 医疗器械行业快评报告:八部门印发《“人工智能+制造”专项行动实施意见》,加快脑机接口产业化商业化进程

- 数字经济双周报(2026年第1期):前瞻布局未来产业:脑机接口量产与商业化提速

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送