-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

国投证券医药产业链数据库之:血制品批签发,24年白蛋白批签发稳步增长,静丙批签发小幅提升

国投证券医药产业链数据库之:血制品批签发,24年白蛋白批签发稳步增长,静丙批签发小幅提升

-

下载次数:

1091 次

-

发布机构:

国投证券

-

发布日期:

2025-01-23

-

页数:

13页

中心思想

2024年血制品市场整体稳健增长,结构性分化显著

2024年中国血制品批签发市场整体呈现稳健增长态势,其中人血白蛋白、静注人免疫球蛋白(静丙)、狂犬病人免疫球蛋白以及人凝血因子Ⅷ等主要产品批签发量均实现同比增长。国产白蛋白批签发量同比增长11%,进口白蛋白同比增长10%,显示出市场需求的持续旺盛。静丙批签发量小幅增长2%,但行业长期成长空间广阔。特免产品中,狂犬病人免疫球蛋白批签发量同比大幅增长23%,而乙型肝炎人免疫球蛋白则因市场需求萎缩而持续下滑。凝血因子类产品表现分化,人凝血因子Ⅷ批签发量增速较快,同比增长26%,而人凝血酶原复合物(PCC)和人纤维蛋白原则面临一定压力,批签发量分别同比下降17%和1%。

重点企业市场份额集中,批签发数据揭示竞争格局

在主要血制品品类中,市场份额向头部企业集中的趋势明显。天坛生物、华兰生物、泰邦生物、上海莱士等企业在白蛋白、静丙、特免及凝血因子类产品批签发方面均位居前列,占据了各细分市场的重要份额。例如,2024年国产白蛋白市场中,上述四家企业合计占据约59%的份额。静丙市场中,这四家企业也占据约59%的份额。凝血因子Ⅷ市场中,上海莱士、华兰生物、派林生物、泰邦生物四家企业合计占据约69%的份额。这些数据不仅反映了各企业的生产和批签发能力,也揭示了当前血制品行业的竞争格局和市场集中度。

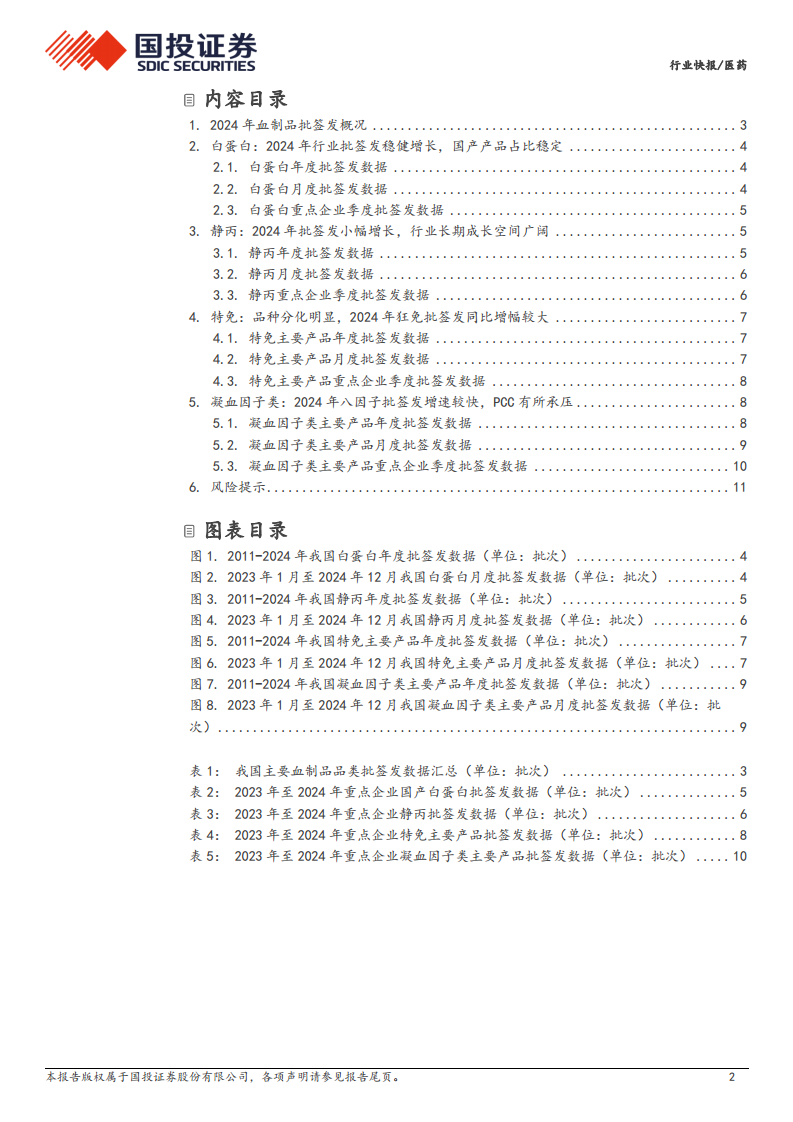

主要内容

1. 2024年血制品批签发概况

- 白蛋白批签发稳步增长: 2024年,国产人血白蛋白批签发1793批次,同比增长11%;进口人血白蛋白批签发3677批次,同比增长10%。2024年第四季度,国产白蛋白批签发480批次,同比增长27%;进口白蛋白批签发914批次,同比增长15%。

- 静丙及肌丙批签发表现: 2024年,静注人免疫球蛋白(pH4)累计批签发1359批次,同比增长2%;人免疫球蛋白(肌丙)累计批签发96批次,同比增长25%。2024年第四季度,静丙批签发350批次,同比增长37%;肌丙批签发31批次,同比增长107%。

- 特免产品批签发分化: 2024年,乙型肝炎人免疫球蛋白累计批签发26批次,同比增长8%;破伤风人免疫球蛋白累计批签发142批次,同比持平;狂犬病人免疫球蛋白累计批签发152批次,同比增长23%;组织胺人免疫球蛋白累计批签发65批次,同比增长63%。2024年第四季度,乙免批签发6批次,同比增长20%;破免批签发37批次,同比增长3%;狂免批签发28批次,同比下降30%;组免批签发22批次,同比增长214%。

- 凝血因子类产品批签发: 2024年,人凝血因子Ⅷ累计批签发574批次,同比增长26%;人凝血酶原复合物(PCC)累计批签发252批次,同比下降17%;人纤维蛋白原累计批签发281批次,同比下降1%;人凝血因子Ⅸ累计批签发118批次,同比增长53%。2024年第四季度,人凝血因子Ⅷ批签发150批次,同比增长32%;PCC批签发52批次,同比下降2%;纤原批签发53批次,同比下降20%;人凝血因子Ⅸ批签发12批次,同比下降8%。

2. 白蛋白:2024年行业批签发稳健增长,国产产品占比稳定

2.1. 白蛋白年度批签发数据

- 2011-2024年,我国白蛋白批签发批次持续增长,复合年均增长率(CAGR)为11.4%。

- 其中国产白蛋白2011-2024年CAGR为5.9%,进口白蛋白2011-2024年CAGR为16.7%。

- 2024年,国产白蛋白和进口白蛋白分别获批签发1793批次和3677批次,合计5470批次,同比增长10.4%。

2.2. 白蛋白月度批签发数据

- 2024年,国产白蛋白月度批签发批次整体呈现波动上升趋势,月均批签发149批次,其中11月批签发量最大,为196批次。

- 进口白蛋白月度批签发批次整体维持高位震荡,月均批签发306批次,其中4月批签发量最大,为369批次。

2.3. 白蛋白重点企业季度批签发数据

- 2024年,白蛋白总批签发5470批次,其中国产白蛋白批签发批次占比为33%,与2023年持平。

- 按批签发批次口径,天坛生物(373批次)、华兰生物(241批次)、泰邦生物(224批次)、上海莱士(214批次)四家企业占据国产白蛋白市场约59%的份额。

- 2024年第四季度,天坛生物、华兰生物、泰邦生物、上海莱士的国产白蛋白批签发量同比分别增长38%、27%、10%、20%。

3. 静丙:2024年批签发小幅增长,行业长期成长空间广阔

3.1. 静丙年度批签发数据

- 2011-2024年,我国静丙批签发批次总体呈现上升趋势,CAGR为8.4%。

- 肌丙批签发批次在2023年至2024年间处于历史相对高位。

- 2024年,我国静丙批签发1359批次,肌丙批签发96批次。

3.2. 静丙月度批签发数据

- 2024年,静丙月度批签发批次整体呈现波动上升趋势,月均批签发113批次,其中6月批签发量最大,为145批次。

- 肌丙月度批签发整体维持低位震荡,月均批签发约8批次,其中11月批签发量最大,为16批次。

3.3. 静丙重点企业季度批签发数据

- 2024年,静丙总批签发1359批次。

- 按批签发批次口径,天坛生物(344批次)、上海莱士(181批次)、泰邦生物(148批次)、华兰生物(129批次)四家企业占据静丙市场约59%的份额。

- 2024年第四季度,天坛生物、泰邦生物、华兰生物的静丙批签发量同比分别增长37%、33%、68%。

4. 特免:品种分化明显,2024年狂免批签发同比增幅较大

4.1. 特免主要产品年度批签发数据

- 破伤风人免疫球蛋白: 2011-2022年批签发批次整体上升,CAGR为15.5%。2024年批签发142批次,同比持平。

- 狂犬病人免疫球蛋白: 2011-2019年批签发批次整体增长,CAGR高达21.5%。2024年批签发152批次,同比增长22.6%。

- 乙型肝炎人免疫球蛋白: 受乙肝预防与治疗手段完善影响,市场需求萎缩,2024年批签发26批次,整体呈现下滑趋势。

4.2. 特免主要产品月度批签发数据

- 乙免: 2024年月度批签发维持低位震荡,月均2批次,10月批签发量最大,为6批次。

- 破免: 2024年月度批签发波动较大,月均12批次,9月批签发量最大,为22批次。

- 狂免: 2024年月度批签发波动较大,月均13批次,9月批签发量最大,为25批次。

4.3. 特免主要产品重点企业季度批签发数据

- 乙免: 2024年批签发26批次。天坛生物、远大蜀阳、华兰生物、泰邦生物四家企业占据约92%的份额。

- 破免: 2024年批签发142批次。华兰生物、天坛生物、派林生物、远大蜀阳四家企业占据约79%的份额。

- 狂免: 2024年批签发152批次。华兰生物、远大蜀阳、泰邦生物、上海莱士四家企业占据约74%的份额。

5. 凝血因子类:2024年八因子批签发增速较快,PCC有所承压

5.1. 凝血因子类主要产品年度批签发数据

- 人凝血因子Ⅷ: 2011-2024年批签发批次整体波动增长,CAGR为13.6%。2024年累计批签发574批次,同比增长25.9%。

- 人凝血酶原复合物(PCC): 2011-2023年批签发批次整体波动增长,CAGR为14.6%。2024年累计批签发252批次,同比下降16.6%。

- 人纤维蛋白原: 2011-2022年批签发批次快速增长,CAGR达22.3%。2023-2024年略有承压,2024年累计批签发281批次,同比下降1.1%。

5.2. 凝血因子类主要产品月度批签发数据

- 八因子: 2024年月度批签发波动较大,月均48批次,3月批签发量最大,为85批次。

- PCC: 2024年月均批签发21批次,7月批签发量最大,为31批次。

- 纤原: 2024年月均批签发23批次,8月批签发量最大,为39批次。

5.3. 凝血因子类主要产品重点企业季度批签发数据

- 八因子: 2024年批签发574批次。上海莱士、华兰生物、派林生物、泰邦生物四家企业占据约69%的份额。

- PCC: 2024年批签发252批次。华兰生物、泰邦生物、南岳生物、天坛生物四家企业占据约83%的份额。

- 纤原: 2024年批签发281批次。上海莱士、博雅生物、泰邦生物、华兰生物四家企业占据约80%的份额。

6. 风险提示

- 批签发数据披露滞后风险: 批签发数据可能因地方检验所披露滞后而存在统计偏差。

- 血液制品销售不及预期风险: 宏观经济、产业政策、市场环境等不利变化可能导致销售不及预期。

- 原材料供应不足风险: 健康人血浆供应量直接决定生产规模,新设浆站不及预期或献浆意愿下降可能影响生产。

- 国家政策变化风险: 行业受严格监管,政策变化可能影响公司生产经营和盈利。

- 产品安全性潜在风险: 人源性血液制品理论上仍存在未能识别并去除某些未知病原体的可能性。

总结

2024年中国血制品市场整体呈现积极增长态势,主要产品批签发量稳步提升,显示出行业韧性和市场需求支撑。人血白蛋白批签发量国产和进口均实现10%以上的增长,国产产品占比保持稳定,头部企业市场份额集中。静注人免疫球蛋白批签发量小幅增长2%,但其长期成长空间依然广阔。特免产品中,狂犬病人免疫球蛋白表现突出,批签发量同比增长23%,而乙型肝炎人免疫球蛋白则持续萎缩。凝血因子类产品表现分化,人凝血因子Ⅷ批签发量增速显著,同比增长26%,而人凝血酶原复合物和人纤维蛋白原则面临一定压力。

市场竞争格局方面,天坛生物、华兰生物、泰邦生物、上海莱士等领先企业在多个血制品细分市场中占据主导地位,其批签发数据反映了强大的生产能力和市场影响力。尽管行业整体向好,但仍需关注批签发数据滞后、销售不及预期、原材料供应不足、国家政策变化以及产品安全性等潜在风险。未来,血制品行业有望在稳健增长中持续优化产品结构,并进一步巩固头部企业的市场地位。

-

康诺亚-B(02162):司普奇拜单抗顺利商业化,多个差异化早期管线快速推进中

-

康缘药业(600557):创新药研发加速,多个产品有望取得关键临床进展

-

映恩生物-B(09606):携手BioNTech引领二代IO+ADC时代浪潮,HER2ADC进入兑现阶段

-

亚盛医药-B(06855):奥雷巴替尼持续放量,Lisaftoclax国内获批成为新增量

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 医药日报:Enliven在研新药ELVN-001一期临床成功

- 化工行业周报:国际原油、环氧丙烷价格上涨,聚合MDI价格下跌

- 医药行业周报:创新出海迎来开门红

- 医药行业周报:脑机接口与AI医疗继续催化,JPM大会在即

- 基础化工行业周报 · 基础化工行业:碳酸锂、丁二烯价格上行,关注结构性机会

- 医药生物行业周报(1月第1周):AI赋能医药制造业战略升级

- 2025年中国乙脑病毒疫苗行业洞察报告:国家免规政策升级驱动市场扩容,“辽宁成大-成都生物制品研究所-康泰生物”三强地位形成稳态,新兴市场如何破局(精华版)

- 医药生物行业周报:医药生物行业双周报2026年第1期总第150期脑机接口推荐性标准立项促进行业规范化《第四批鼓励仿制药品目录》发布

- 医药生物行业周报:手术机器人行业或进入商业化和政策加速期,关注天智航、微创机器人-B

- 医药生物行业周报(26年第1周):脑机接口、AI医疗行情火热,关注相关产业链投资机会

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送