-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

森萱医药(830946):国资赋能,研发创新,拓展原料药及中间体多元发展

森萱医药(830946):国资赋能,研发创新,拓展原料药及中间体多元发展

-

下载次数:

785 次

-

发布机构:

江海证券

-

发布日期:

2025-01-22

-

页数:

31页

中心思想

国资赋能与研发创新驱动多元发展

森萱医药作为首批北交所上市公司,在南通市国资委的控股下,获得了坚实的资源支持和战略指引。公司通过持续的研发创新,致力于在原料药、医药中间体和新材料领域实现多元化发展,并积极布局创新药及仿制药市场,以期成为国内一流、全球认可的原料药制造企业。

稳健经营与市场拓展潜力

尽管面临需求下滑和国际市场调整的压力,公司2024年前三季度业绩保持稳健,毛利率和净利率维持在较高水平。通过多个新项目投产、新药注册进展以及向专利原料药转型的战略,森萱医药展现出未来业绩增长的潜力,尤其是在抗病毒药物等新兴市场。

主要内容

公司概述

企业发展历程与核心优势

- 历经二十余载,首批北交所上市公司: 江苏森萱医药成立于2003年,2014年新三板挂牌,2021年首批北交所上市。公司拥有精华制药南通等五家子公司,并在江苏如东、山东滕州、宁夏平罗等地设有生产基地。公司已获得国家级“专精特新”和“高新技术企业”认定,2024年荣获“金牛小巨人奖”。

- 公司股权结构清晰,国资控股战略引领: 控股股东为精华制药,实际控制人为南通市国资委,持股比例达72.31%。国资背景为公司提供了资源、战略与管理优势,支持其高质量发展。

- 公司管理层从业经验丰富: 公司拥有一支专业的管理团队,在医药研发、生产、销售和管理方面经验丰富,为公司发展提供全面支持。

- 公司客户稳定,2023年前五大客户销售占比27.27%: 公司客户群体广泛,包括国内外知名制药和医药化工企业,致力于提供质量稳定、价格优惠的产品。截至2023年度,公司掌握150项专利技术,持续提升产品质量和降低生产成本。

多元化产品布局与财务表现

- 公司做精原料药,做专中间体,做大新材料,布局创新药及仿制药: 公司专注于化学原料药、医药中间体及含氧杂环类化工中间体的研发、生产及销售。

- 致力于国内一流、全球认可的原料药制造企业: 2024年上半年,原料药销售收入占主营业务收入的55.75%,近五年营收占比稳定在50%以上。公司拥有20余种原料药注册批件,多种产品获得国内外权威认证。主要产品包括氟尿嘧啶、保泰松、吡罗昔康、苯巴比妥和扑米酮等,其中扑米酮为国内独家通过GMP认证的生产企业。多个新项目和新药注册进展为未来增长奠定基础,例如“年产40吨利托那韦、60吨琥布宗原料药”项目预计2025年获批上市。

- 公司是国内最大的二氧五环及二氧六环生产供应商之一: 含氧杂环类化工中间体产品(二氧五环和二氧六环)2024年上半年销售收入为6704.04万元,占营业收入的24.64%,近五年营收占比维持20%以上。公司致力于成为世界一流的含氧杂环类化工中间体生产供应商。

- 进一步优化医药中间体产品结构: 2024年上半年,医药中间体销售收入为5019.14万元,占营业收入的18.45%,近五年营收占比稳中有升。公司专注抗艾滋病(利托那韦项目接近竣工)、抗癫痫和抗肿瘤三类医药中间体,以提供技术支撑和市场开发。

- 公司财务近年承压,2024Q3归母净利润跌幅收窄: 2024年前三季度,公司累计实现营收3.88亿元,归母净利润9136.67万元,同比分别下滑12.76%和11.57%,但整体发展稳健。毛利率和净利率分别为43.54%和24.11%,销售毛利率整体保持在40%以上。研发费用率逐年攀升,显示公司对研发创新的重视。

行业发展

全球医药市场趋势与人口结构影响

- 全球医药行业市场规模持续增长: 预计到2027年,全球医药市场规模将达到约1.9万亿美元,年复合增长率达3%-6%。新兴市场如拉丁美洲、亚太地区、中东和非洲市场预计未来五年支出增长将从35%到55%不等,中国药品市场支出预计增长约20%。

- 全球人口增长与老龄化趋势凸显: 全球人口预计到2080年代中期达到约103亿的峰值,老龄化问题日益加剧。中国老龄化问题尤为突出,国务院发布《关于发展银发经济增进老年人福祉的意见》,为医药行业带来显著市场需求增长,特别是在慢性疾病治疗领域。

细分产品市场分析与竞争格局

- 公司主要产品细分行业分析:

- 抗肿瘤药物市场概况: 2023年全球肿瘤药物市场规模为2017.5亿美元,预计到2032年将增长至5182.5亿美元,复合年增长率为11.3%。公司涉及氟尿嘧啶原料药和卡培他滨医药中间体。

- 解热镇痛抗炎药市场概况: 2012年至2019年我国非甾体类抗炎药销售额年复合增长率为12.33%。公司涉及保泰松、吡罗昔康和替诺昔康等原料药,主要应用于关节疾病领域。

- 抗癫痫药物市场概况: 全球约有5000万癫痫患者。2012年至2019年我国抗癫痫药销售额年增长率保持在10%以上,预计2023年销售额约73亿元,2028年将达93亿元。公司涉及苯巴比妥和扑米酮等原料药。

- 抗艾滋病药物市场概况: 2023年全球艾滋病药物市场规模为341.3亿美元,预计到2032年将增长至582.4亿美元,复合年增长率为6.2%。公司涉及利托那韦医药中间体。

- 公司多领域药物市场竞争态势分析: 公司在抗艾滋病药物市场面临上海迪赛诺和万全万特(厦门)的竞争。在抗心血管病药物市场与特一药业、华润双鹤和亚宝药业竞争。在解热镇痛抗炎、抗肿瘤、抗癫痫原料药以及医药中间体领域,与奥翔药业、博腾股份、普洛药业、海翔药业、九洲药业、美诺华、天宇股份、同和药业和新华制药等公司存在直接或间接竞争。

盈利预测及估值

财务业绩预测与增长驱动

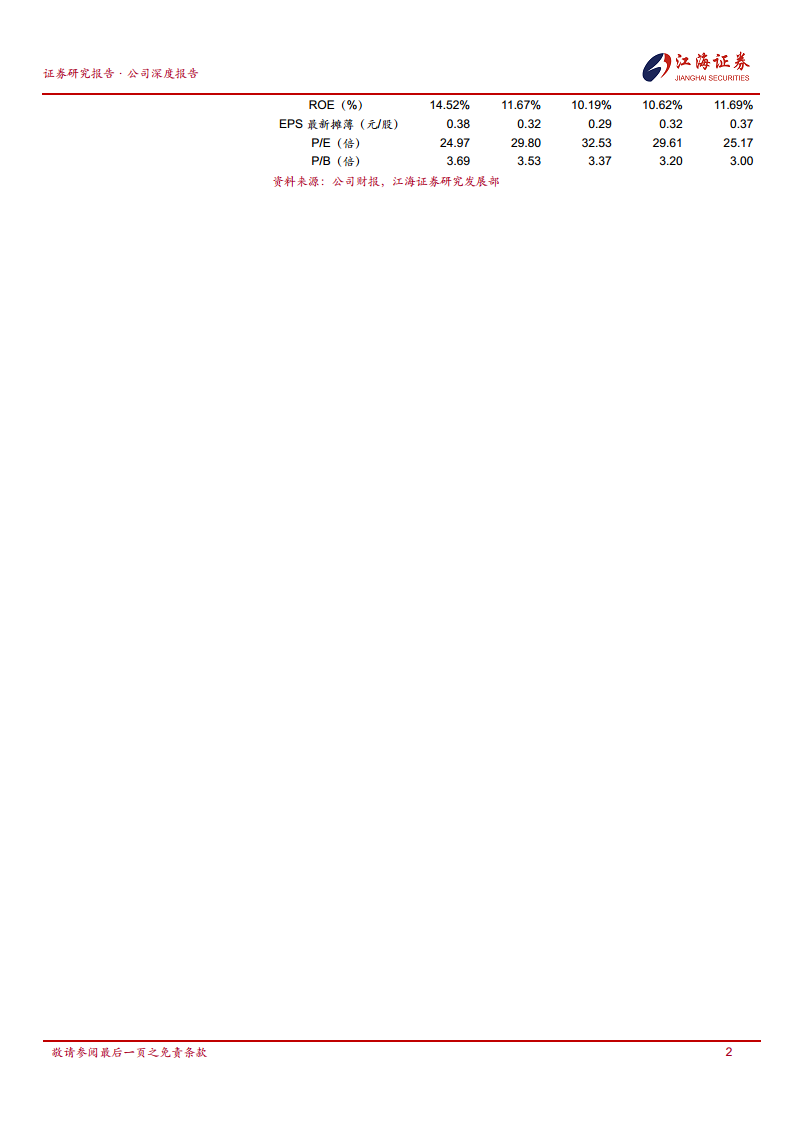

- 盈利预测: 预计2024-2026年公司营业收入分别为5.34亿元、6.22亿元和7.18亿元,同比增长-9.50%、16.66%和15.38%。归母净利润分别为1.23亿元、1.35亿元和1.59亿元,同比增长-8.39%、9.87%和17.62%。

- 原料药: 预计2024-2026年收入增速分别为-15.00%、20.00%和18.00%,毛利率分别为52.87%、50.91%和50.08%。新药琥布宗在欧洲多国注册及新原料药来特莫韦通过CDE评审,将带动业绩增长。

- 医药中间体: 预计2024-2026年收入增速分别为-15.00%、20.00%和15.00%,毛利率分别为24.40%、25.66%和27.60%。利托那韦项目接近竣工,产能提升有望驱动业绩。

- 含氧杂环类化工中间体: 预计2024-2026年收入增速分别为10.00%、8.00%和10.00%,毛利率分别为33.41%、30.33%和30.33%。公司通过“国内国际双循环”策略和新品研发,有望稳定改善业绩。

- 综合毛利率与费用率: 预计2024-2026年公司综合毛利率分别为42.57%、41.14%和41.28%。销售费用率预计保持稳定,研发费用率逐年攀升,管理费用率有望改善。

估值分析与投资建议

- 估值: 当前市值对应2024-2026年PE分别为32.53倍、29.61倍和25.17倍。

- 投资建议: 鉴于公司明确的发展战略、良好的市场前景以及向专利原料药转型的潜力,首次覆盖给予“持有”评级。

风险提示

- 汇率变动风险: 人民币对外币汇率波动可能导致汇兑损失,影响公司出口产品竞争力。

- 原材料价格波动风险: 化工产品作为主要原材料,其价格波动可能对公司盈利水平产生不利影响。

- 安全、环保风险: 化学原料药和化工医药中间体生产需遵循严格标准,存在因管理疏漏或设备老化引发安全、环保事故的风险。

- 国际贸易摩擦的风险: 国际贸易保护主义抬头可能对公司出口业务和经营业绩造成不利影响。

总结

森萱医药作为一家拥有国资背景和深厚研发实力的北交所上市公司,正积极实施“做精原料药、做专中间体、做大新材料、布局创新药及仿制药”的多元化发展战略。尽管2024年前三季度业绩受市场环境影响有所下滑,但公司通过新项目投产、新药注册进展以及向专利原料药转型等举措,展现出稳健的经营韧性和未来的增长潜力。在全球医药市场持续增长、人口老龄化趋势凸显的背景下,公司在抗肿瘤、解热镇痛抗炎、抗癫痫和抗艾滋病等细分市场拥有核心产品和竞争优势。预计未来几年,随着新产品放量和市场拓展,公司营收和净利润将恢复增长。综合考虑其战略布局、市场前景及行业竞争态势,本报告首次覆盖给予森萱医药“持有”评级,并提示投资者关注汇率、原材料价格、安全环保及国际贸易摩擦等潜在风险。

-

锦波生物(920982):2025年三季报点评:推广费用增加,三季度业绩承压

-

森萱医药(920946):2025Q3业绩修复,新产品已形成商业化订单

-

医药生物行业:2025年第三季度营收利润承压,需加速产能释放

-

医药生物行业:2025三季报业绩营收净利超预期,ODM和自有品牌业务同时发力

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送