-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

饮料行业系列专题(一):推新大年,健康引领

饮料行业系列专题(一):推新大年,健康引领

-

下载次数:

493 次

-

发布机构:

国盛证券

-

发布日期:

2025-06-11

-

页数:

16页

中心思想

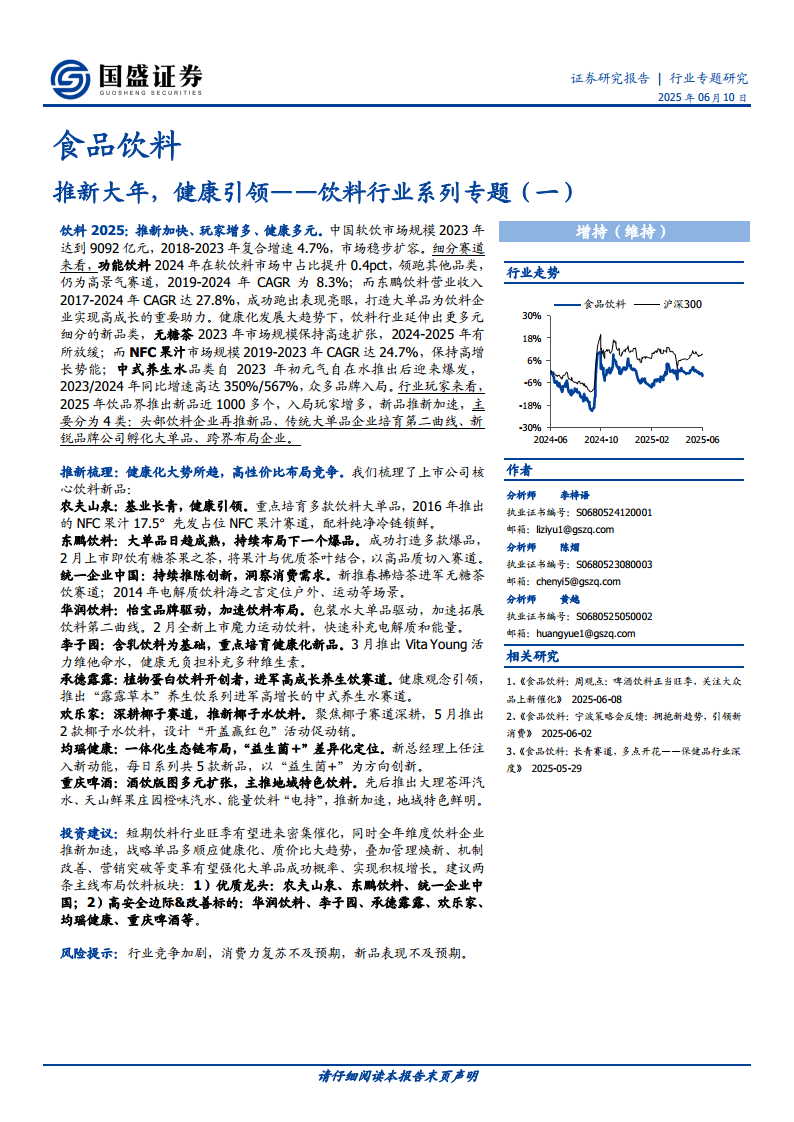

饮料行业:健康化引领下的推新与竞争加速

本报告深入分析了中国饮料市场在2025年的发展趋势,核心观点聚焦于市场规模的稳步扩容、健康化消费浪潮的推动以及由此带来的新品加速推出和市场竞争的加剧。

- 市场稳步扩容与结构优化: 中国软饮市场规模持续增长,功能饮料、NFC果汁和中式养生水等细分品类表现出高景气度,尤其功能饮料在软饮料市场中占比提升,显示出消费者对特定功能饮品需求的增加。

- 健康化趋势驱动创新: 消费者健康意识的提升是饮料行业创新的核心驱动力。无糖、低脂、无添加、药食同源等健康理念催生了大量新品类和新产品,如无糖茶、NFC果汁和中式养生水等,这些新品类正成为市场增长的新引擎。

- 推新加速与多元竞争格局: 2025年饮料行业新品推出数量接近千款,市场参与者日益增多,形成了包括优质龙头企业、传统大单品公司、新锐品牌和业外跨界玩家在内的多元化竞争格局。各类型企业均通过推新来巩固市场地位、培育第二增长曲线或寻求差异化突破。

- 投资机遇与风险并存: 报告指出,在旺季催化、推新加速以及健康化、质价比趋势下,饮料板块有望实现积极增长。建议关注优质龙头企业和高安全边际及改善型标的,但同时需警惕行业竞争加剧、消费力复苏不及预期及新品表现不确定性等风险。

创新驱动与品类细分:市场增长新引擎

在健康化大趋势下,饮料行业通过产品创新和品类细分,不断满足消费者日益多样化的需求,从而驱动市场持续增长。

- 功能饮料持续高景气: 随着生活节奏加快和健康意识增强,消费者对能量补充和营养元素的需求持续增加,功能饮料市场规模稳步扩张,成为软饮料市场中增长最快的品类之一。

- 新兴健康品类爆发式增长: 中式养生水品类自2023年起呈现爆发式增长,NFC果汁也保持高增长势能,无糖茶市场规模持续扩张,这些都印证了健康化、天然化、功能化是当前饮料市场最显著的创新方向。

- 企业推新策略多元化: 无论是农夫山泉、东鹏饮料等优质龙头,还是李子园、承德露露等传统大单品公司,亦或是重庆啤酒等跨界玩家,都在积极布局新品,且多顺应健康化、质价比的大趋势,通过产品差异化和营销创新来抢占市场份额。

主要内容

饮料市场概览:规模扩容、品类分化与竞争加剧

软饮市场稳步扩容,功能饮料领跑增长

根据华润饮料招股书,中国即饮软饮市场规模在2023年达到9092亿元,2018-2023年复合增速为4.7%,显示出市场稳步扩容的态势。软饮料核心品类包括功能饮料、茶饮料、果汁类饮料、包装饮用水、咖啡饮料、碳酸饮料、蛋白饮料等。勤策消费研究数据显示,2024年功能饮料、茶饮料、果汁类饮料和包装饮用水的销售额占比均有所提升,其中功能饮料占比提升0.4个百分点,领跑其他品类,仍为高景气赛道。

功能饮料赛道的成长得益于供需双重推动。需求端,随着生活节奏加快和消费者健康意识增强,对能量补给和营养元素补充的特定功能饮品需求持续增加。供给端,行业领先企业如东鹏饮料的推广加深了消费者认知,多元化的消费场景进一步拓宽了消费人群。中国功能饮料市场规模从2019年的1119亿元增长至2024年的1665亿元,复合年均增长率(CAGR)为8.3%。东鹏饮料在此期间表现尤为亮眼,其营业收入在2017-2024年间实现27.8%的CAGR,成功打造大单品,成为饮料企业实现高成长的重要助力。

健康饮品多元化发展,新兴品类爆发式增长

健康化是饮料行业发展的大趋势,催生了更多元细分的新品类。

- 无糖茶市场: 根据马上赢数据,2023年无糖茶市场规模保持高速扩张,农夫山泉、三得利等品牌引领市场,同时“果子熟了”、“茶开”等新锐品牌涌现。然而,预计2024-2025年无糖茶市场增速将有所放缓。

- NFC果汁市场: 凭借新鲜、无添加等优势,NFC果汁契合健康消费需求。全食在线数据显示,2023年中国NFC果汁市场规模达到48.3亿元,2019-2023年CAGR高达24.7%,在较高体量下仍保持高增长势能。农夫山泉、汇源果汁、盒马、山姆等均有布局。

- 中式养生水品类: 自2023年初元气自在水推出后,中式养生水品类迎来爆发。2023年市场规模同比增速高达350%,随着好望水、果子熟了、盒马等品牌纷纷入局,2024年市场规模扩张至30亿元,同比增长567%,预计高增长有望延续,有望孵化更多大单品。

2025年以来,饮料行业竞争明显加剧,新品推出数量接近1000个,入局玩家增多,主要分为四类:

- 优质饮料龙头: 以农夫山泉、东鹏饮料、统一企业中国为代表,这些企业已具备完善的产品矩阵,通过持续推新来应对旺季竞争,致力于打造下一个大单品。

- 传统大单品公司: 以华润饮料、李子园、承德露露、欢乐家、均瑶健康等公司为例,这些公司已培育出1-2个大单品,正加大推新力度,致力于发展第二增长曲线,完善产品布局。

- 新锐品牌玩家: 以果子熟了为代表,这类公司体量较小但发展迅速,其入局显著加剧了行业竞争。

- 业外跨界玩家: 以重庆啤酒等公司为例,这些公司主业并非饮料,但由于饮料行业空间广阔而跨行从事饮料业务。

饮料企业推新策略:健康化与高性价比并重

龙头企业与传统品牌推新策略

本报告梳理了多家上市公司的核心饮料新品情况,展现了企业在健康化大势和高性价比竞争下的布局。

- 农夫山泉:基业长青,健康引领。 作为包装水行业的龙头,农夫山泉在2024年实现营业收入428.96亿元,2019-2024年CAGR达12.2%。公司不仅在包装水领域领先,还重点培育饮料大单品,茶食品、功能性食品、果汁饮料等收入占比合计已超过包装水。其于2016年推出的NFC果汁“17.5°”是其在健康饮品领域的代表作,采用100%非浓缩还原果汁,配料纯净(不加水、不加糖、不加任何添加剂),全程冷链运输,保留果汁营养与风味,单价约15.7元/500ml。

- 东鹏饮料:大单品日趋成熟,持续布局下一个爆品。 东鹏饮料作为能量饮料的先行者之一,2024年营业收入达158.39亿元,2019-2024年CAGR达30.4%。其能量饮料收入占比高达84%。公司于2025年2月上市的即饮有糖茶“果之茶”,包括西柚茉莉、蜜桃乌龙、柠檬红茶三种口味,1L装建议零售价5元/瓶(单价2.5元/500ml),以高品质切入赛道,将果汁与优质茶叶结合,旨在打造下一个爆品。

- 统一企业中国:持续推陈创新,洞察消费需求。 作为领先的饮料和方便面制造商,统一企业中国2024年营业收入303.32亿元,2019-2024年CAGR达6.4%。其茶饮料、果汁、奶茶等品类收入占主营业务收入比重较高。公司于2025年推出无糖茶饮“春拂焙茶”(500ml装,单价约2.97元/500ml),采用三重焙火工艺,真茶萃取,0糖、0脂肪、0茶粉、0能量,契合健康趋势。此外,2014年推出的电解质饮料“海之言”也持续推新,提供多种口味和规格,含有钠离子、钾离子等元素,0脂肪、低钠低负担,适用于运动、户外等场景。

- 华润饮料:怡宝品牌驱动,加速饮料布局。 华润饮料是中国第二大包装饮用水企业,2024年营业收入135.21亿元,2021-2024年CAGR达6.0%。公司正加速拓展饮料第二曲线,2024年包装水和饮料收入占比分别为90%和10%。2025年2月全新上市的“魔力”运动饮料(柠檬味、柚子味,550ml/1L装,单价约3.86元/500ml),特别添加电解质、氨基酸、GLU葡萄糖和维生素B6,能快速补充电解质和能量,并采用运动盖广口瓶设计,契合运动场景。

- 李子园:含乳饮料为基础,重点培育健康化新品。 李子园以甜牛奶乳饮料系列为基石,2024年营业收入14.15亿元,2019-2024年CAGR达7.7%。公司致力于培育第二增长曲线,含乳饮料收入占比96%。2025年3月推出的“Vita Young活力维他命水”(500ml装,单价约4.73元/500ml),首创“中国6零极简配方”(0糖、0脂、0卡、0防腐剂、0香精、0添加色素),包含复合维B系列和高倍维C系列,旨在健康无负担地补充多种维生素。

- 承德露露:植物蛋白饮料开创者,进军高成长养生饮赛道。 承德露露是植物蛋白饮料的开创者,以“露露”杏仁露为大单品,2024年营业收入32.87亿元,2019-2024年CAGR为7.8%。公司顺应消费者健康、养生需求,推出“露露草本”养生饮系列,包括枸杞桑葚饮、枇杷秋梨饮、陈皮乌梅饮、桂圆姜枣饮等4款SKU(330ml装,终端定价5元/瓶),精选天然草本食材,药食同源,低糖0脂无任何添加剂,契合消费者对健康、便捷养生的追求。

- 欢乐家:深耕椰子赛道,推新椰子水饮料。 欢乐家聚焦椰子赛道,2024年营业收入18.55亿元,2019-2024年CAGR为5.4%。其椰子汁和罐头产品收入占比分别为52%和36%。2025年5月,公司推出2款椰子水饮料新品(500ml装,定价5元/瓶),一款是可嚼着喝的椰果椰子水,另一款是含VB的椰子水,主打加班熬夜、健身运动等场景,并配合“开盖赢红包”活动(中奖率高达80%)促进动销。

- 均瑶健康:一体化生态链布局,“益生菌+”差异化定位。 均瑶健康以“味动力”常温乳酸菌为根基,2024年营业收入14.58亿元,2019-2024年CAGR为3.2%。公司通过“原料-产品-渠道”一体化生态链拓展,并以“益生菌+”为产品创新方向。新任总经理俞巍先生的加入为公司注入新动能。公司每日系列共5款新品,添加多种健康功效菌株,如主打护眼、助眠功能的每日睛彩、每日美梦,旨在打造差异化功能性饮品。

新兴与跨界玩家的差异化布局

- 重庆啤酒:酒饮版图多元扩张,主推地域特色饮料。 重庆啤酒拥有丰富的啤酒品牌矩阵,2024年营业收入146.45亿元,2020-2024年CAGR达7.6%。公司着力开拓非啤酒业务,加速饮料推新,并主推地域特色饮料。2024年底在云南推出“大理苍洱汽水”(575ml装,定价5元/瓶),具有清甜鲜橙风味、清爽气泡感,0卡0脂、不含酒精。2025年4月推出“天山鲜果庄园橙味汽水”,主打低糖、低负担。2025年5月上市能量饮料“电持”(250ml罐装,定价6元/罐),主打低糖型,融入新疆地域特色的天山雪莲提取物,并推出一元换购活动(中奖率高达55%)助力动销。

总结

中国饮料市场正经历一个“推新大年”,在健康化消费趋势的强劲引领下,市场规模持续稳步扩容。功能饮料、NFC果汁和中式养生水等新兴健康品类呈现爆发式增长,成为行业增长的新引擎。市场竞争日益加剧,各类玩家(包括优质龙头、传统大单品公司、新锐品牌和跨界企业)纷纷加速新品推出,以顺应健康化、高性价比的消费需求,并通过产品创新、渠道优化和营销突破来巩固市场地位并寻求新的增长点。

报告建议投资者关注两条主线:一是农夫山泉、东鹏饮料、统一企业中国等优质龙头企业,它们凭借完善的产品矩阵和持续创新能力,有望在激烈的市场竞争中保持领先;二是华润饮料、李子园、承德露露、欢乐家、均瑶健康、重庆啤酒等高安全边际及改善型标的,这些企业通过培育第二增长曲线、差异化定位和管理机制改善,有望实现积极增长。然而,投资者也需警惕行业竞争加剧、消费力复苏不及预期以及新品表现不确定性等潜在风险。整体而言,饮料行业在健康化和创新驱动下,仍具备良好的发展前景和投资机会。

-

国盛证券医药生物周周题、周观点

-

公牛集团(603195):营收及业绩降幅环比收窄,现金流健康

-

海康威视(002415):基本面企稳回暖,AI赋能企业数字化已进入落地阶段

-

仙乐健康(300791):环比加速,业绩亮眼

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工:2026年“两会”召开,重点关注“反内卷”、新质生产力、碳排放双控等议题

- 医药行业研究:靶蛋白降解:下一代颠覆性治疗范式迎来商业化元年

- 中国兽药产业全景透视:政策演进研发流程与市场格局

- 化工行业2月月报:中东局势升级

- 基础化工:天然气、甲醇等原料价格大涨,赢创调涨蛋氨酸价格

- 基础化工行业周报:地缘冲突扰动全球能化供应链,看好中国化工稳定供应全球

- 蛋氨酸行业快评:能源价格大幅推高成本,中国蛋氨酸竞争力凸显

- 医药行业周报:预期修正,关注长期价值

- 医药生物行业深度报告:投融资与出海双轮驱动,CXO迎来景气度修复与全球化新周期

- 新兴生物技术专题报告:小核酸药物方兴未艾,海外创新与国内崛起共振

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送