-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

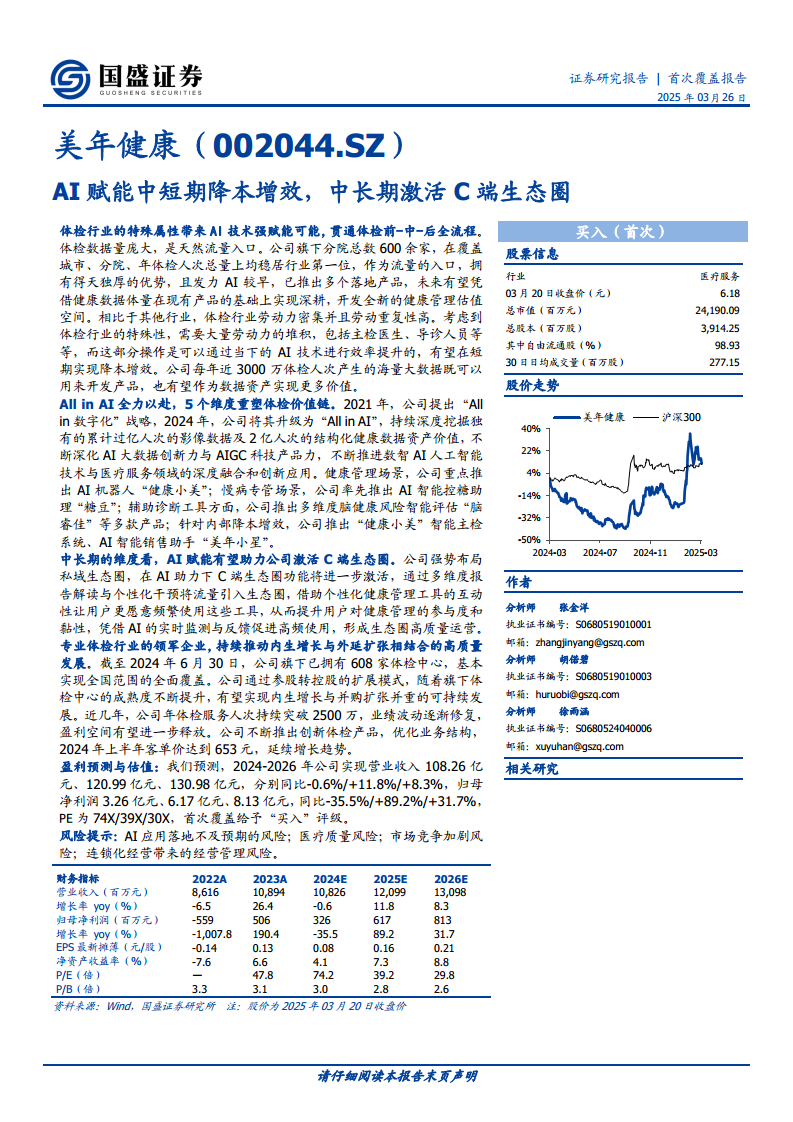

美年健康(002044):AI赋能中短期降本增效,中长期激活C端生态圈

美年健康(002044):AI赋能中短期降本增效,中长期激活C端生态圈

-

下载次数:

2403 次

-

发布机构:

国盛证券

-

发布日期:

2025-03-27

-

页数:

25页

中心思想

AI赋能核心战略

- 美年健康将“All in数字化”战略升级为“All in AI”,旨在通过AI技术贯穿体检前、中、后全流程,实现中短期降本增效,并中长期激活C端生态圈。

- 公司凭借其庞大的健康数据量(累计过亿人次影像数据及2亿人次结构化健康数据)和劳动力密集型体检行业的特性,为AI技术应用提供了得天独厚的优势和广阔空间。

行业领先与增长潜力

- 作为中国健康体检行业的领军企业,美年健康在覆盖城市、分院数量和年体检人次总量上均稳居行业第一,拥有600余家分院和每年近3000万体检人次。

- 在人口老龄化加剧和居民健康意识增强的背景下,健康体检市场需求持续释放,公司通过创新产品、优化服务和数字化转型,有望实现内生增长与外延扩张相结合的高质量发展,盈利能力持续修复。

主要内容

AI变革对美年健康的赋能

AI赋能的突出优势

- 数据体量优势: 美年健康拥有累计过亿人次的影像数据和2亿人次的结构化健康数据,每年近3000万体检人次产生海量大数据,为AI产品开发和数据资产价值挖掘奠定基础。

- 行业特性契合: 体检行业劳动力密集且重复性高,AI技术可有效提升主检医生、导诊人员等环节的效率,短期内实现降本增效。

- 战略升级: 公司将2021年提出的“All in数字化”战略升级为2024年的“All in AI”,深化AI大数据创新力与AIGC科技产品力。

内部降本增效实践

- 智能主检系统: 2025年3月上线,基于AI大语言模型,整合2亿+人次健康体检数据、10亿+医学文献及3.5万名专家经验,实现体检报告智能化生成与质控。

- 效率提升: 截至2025年2月底,已在66家体检中心上线,生成11万份报告,问题分类精准率达99.8%,结论合并精准率93.9%,主检建议精准率92.9%。预计每年可节省超200万小时医生人工审阅时间。

- 质量优化: 优化三大结节(肺结节、乳腺结节、甲状腺结节)等复杂合并问题,实现重点图文报告结果OCR自动识别提取,并建立AI报告质控系统。

- AI智能销售助手“美年小星”: 辅助销售人员提升接待能力与业务转化率。在杭州试点一个月内,直接代运营511人企微账号,41位客户完成交易,转化率8%,累计销售金额61,183元,平均客单价1492元。

- 人力成本优化: 2018-2023年间,公司应付职工薪酬增长119%,显著高于收入增速,AI应用有望缓解人力成本压力。

健康管理场景应用

- AI机器人“健康小美”: 2024年8月上线,由美年、华为云与润达医疗合作研发,提供全天候一对一健康管理服务。

- 核心功能: 全流程赋能体检(检前定制、检中提醒、检后档案/咨询),建立全生命周期数字健康档案,提供个性化健康计划和就医方案指导,全天候专业健康咨询。

- 技术支撑: 学习3.5万名美年健康预防医学人才20年经验积累,过亿量级结构化健康数据,并接受华为盘古大模型与润达医疗大模型双重赋能。

慢病专管场景创新

- AI智能控糖助理“糖豆”: 2024年8月上线,采用“三师共管”(医师、营养师、运动指导师)模式,定制个性化血糖管理方案。

- 主要功能: 智能信息采集生成动态健康档案,制定个性化生活方式干预方案,应用智能图像识别技术进行饮食分析,智能推送控糖减脂知识,CGM持续葡萄糖检测与家庭端蓝牙体脂秤数据实时同步预警,24小时在线服务支持长周期随访与实时答疑。

- 市场需求: 我国慢性病发病率上升,死亡人数占居民总死亡人数的88%,人口老龄化与慢性病患病率上升将持续刺激慢病管理需求。

辅助诊断工具发展

- “脑睿佳”: 2022年9月发布,全国首款聚焦脑卒中与阿尔茨海默症早筛创新产品,应用影像AI分析技术和中国健康人群全年龄段全脑标准数据库。

- 核心项目: 包含头颅MRI平扫、脑容积MRI平扫、100+脑区智能医学脑检评估、脑卒中风险自测量表、APOE基因检测等。

- 其他AI创新产品: 肺结宁(肺结节全程化闭环管理,分为399元“甄选版”和1299元“尊享版”),CT冠脉钙化积分(无创冠心病风险筛查)。

- 创新产品贡献: 创新产品对客单价贡献约10%,有助于攻克优质订单,例如成都某大客订单因包含“脑睿佳”项目,人均客单价达2000元,总金额约1000万元。

数据资产价值挖掘

- 数据规模: 公司每年近3000万体检人次产生海量多模态大数据,已成为中国规模最大的个人健康数据中心。

- 潜在应用方向: 数据交易与共享(如与保险公司合作开发精准保险产品),数据驱动的产品和服务(如慢性病管理平台),助力AI和大模型开发。

- 挑战与案例: 医疗数据存在标准不统一、完整性差、隐私保护等挑战。2024年11月,首都医科大学宣武医院完成北京市首笔公立医院数据交易(颈动脉支架手术数据集,2550条数据),为数据资产变现提供借鉴。

- 公司规划: 在合规前提下,强化数据资产体系,与研发机构、药企、医院等推动合作,实现医疗数据的商业化。

市场需求持续释放

老龄化与健康意识提升

- 人口老龄化: 截至2023年底,中国60周岁及以上老年人口达2.97亿,占总人口比重21.1%,为健康体检行业带来新的增长点。

- 健康消费增长: 2012-2024年间,居民人均医疗保健支出从838元增长至2547元,十年复合增长率达9.32%。城乡居民医疗保健支出占比分别从6.4%和8.7%提升至8.6%和10.54%。

体检行业市场概况

- 市场规模: 行业市场规模从2015年的940亿元增长至2023年的2356亿元。

- 体检人次: 2012-2022年期间,全国体检人次从3.7亿提升至5.0亿,2021年同比激增27.33%。

- 民营机构崛起: 民营机构市场份额从2015年的14%提升至2022年的21%,服务量年复合增长率13.8%,显著高于公立机构的5.5%。

政策引导与行业变革

- 政策支持: 国家政策(如《关于促进社会办医持续健康规范发展的意见》、《健康中国行动(2019-2030年)》)鼓励社会办医、预防为主,推动体检服务向全生命周期健康管理延伸。

- 服务模式升级: 行业逐步形成公立机构、社会办医协同发展格局,服务模式将从单一检查向“检前预警-检中干预-检后管理”全链条升级。

民营体检龙头高质量发展

公司发展历程与品牌布局

- 成立与品牌: 公司成立于2004年,拥有“美年大健康”、“慈铭”、“慈铭奥亚”、“美兆”四大品牌,构建多层次、多品牌的战略布局。

- 战略演进: 经历区域深耕期、资本扩张期、生态升级期,通过并购(如慈铭、美兆)和引入战略投资(如阿里巴巴),实现从区域服务向全国布局、从单一体检向综合健康管理的转型。

- 品牌营收结构: 2023年,“美年大健康”品牌营收占比77.4%,“慈铭”和“奥亚”占比20.9%,“美兆”占比1.7%。

经营业绩与盈利能力

- 营收增长: 2016-2023年复合增速19.8%,2023年实现收入109亿元,同比增长28%。

- 利润表现: 2023年归母净利润5.06亿元,同比扭亏。

- 毛利率: 2023年毛利率回升至42.79%,盈利情况明显好转。

- 费用率: 销售费用率基本维持在24%左右,管理费用率有望随精细化运营和数字化转型(扁鹊系统、星辰系统)进一步优化。

业务结构与客单价提升

- 体检人次: 2017-2023年接待体检人次波动增长,2021年回升至1860万人。

- 客单价: 2019年客单价为501.36元,2024年上半年提升至653元,得益于客户结构优化和创新体检项目推出。

- 客户结构: 2022年团检与个检客户占比分别为83%和17%,2024年上半年个人客户收入占比提升至33%,个检客单价通常高于团检,有望支撑整体客单价提升。

门店网络与扩张模式

- 门店数量: 截至2024年6月30日,公司旗下体检中心总数608家,其中控股体检中心310家,参股体检中心298家。

- 扩张模式: 扩张速度放缓但结构优化,通过“参股转控股”模式稳步推进体检中心整合与优化,控股门店数量从2019年的266家增至2024年上半年的310家。

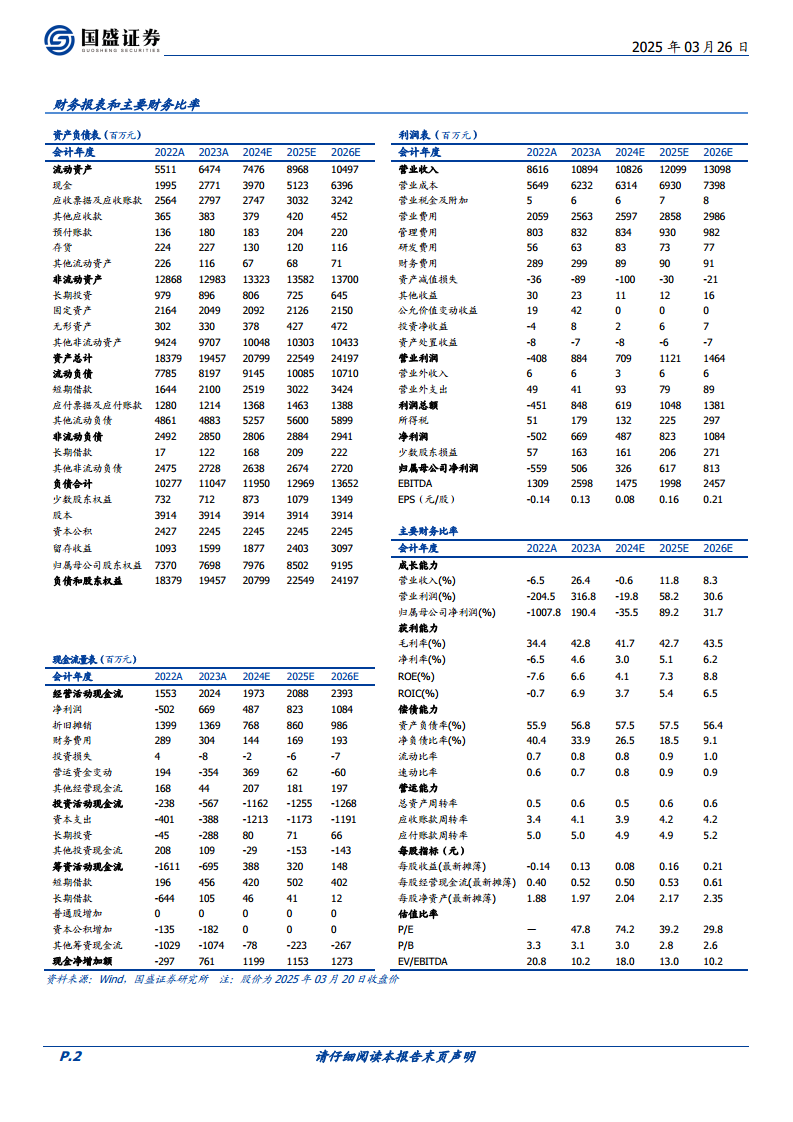

盈利预测与估值

核心假设与财务预测

- 客单价: 预计2024-2026年公司客单价增速分别为7.7%/7.8%/7.6%,因定价提升空间和创新产品推出。

- 体检人次: 预计2024-2026年公司体检总人次增速分别为-1.2%/5.1%/5.2%,其中控股门店人次增速分别为-3.8%/3.3%/3.9%,参股门店人次增速分别为3.1%/7.8%/7.0%。

- 营收预测: 预计2024-2026年营业收入分别为108.26亿元、120.99亿元、130.98亿元,同比增速分别为-0.6%/+11.8%/+8.3%。

- 净利润预测: 预计2024-2026年归母净利润分别为3.26亿元、6.17亿元、8.13亿元,同比增速分别为-35.5%/+89.2%/+31.7%。

- 费用率: 预计2024-2026年销售费用率保持在22%~24%左右,管理费用率分别为7.70%、7.69%、7.50%,均呈稳定下降趋势。

估值分析与投资评级

- PE估值: 预测2024-2026年公司PE分别为74X/39X/30X。

- 可比公司: 选择爱尔眼科、通策医疗、普瑞眼科作为可比公司,其2024-2026年平均PE分别为121X、39X、30X。

- 投资评级: 考虑到公司作为中国健康体检行业的领军企业,AI赋能打开利润空间,首次覆盖给予“买入”评级。

风险提示

- AI应用落地不及预期的风险。

- 医疗质量风险,可能导致漏检、误检及医疗纠纷。

- 市场竞争加剧风险,包括市场容量增长不及预期或新资本介入。

- 连锁化经营带来的经营管理风险,如标准化执行、人员培训和资源配置等挑战。

总结

美年健康作为中国健康体检行业的领军企业,正通过“All in AI”战略实现全面升级。公司凭借其庞大的健康数据资产和劳动力密集型行业特性,为AI技术在中短期降本增效和中长期激活C端生态圈提供了坚实基础。AI智能主检系统和AI智能销售助手“美年小星”已在内部运营中展现出显著的效率提升和成本节约潜力,例如智能主检系统预计每年可节省超200万小时医生人工审阅时间。在健康管理和慢病专管场景,AI机器人“健康小美”和AI智能控糖助理“糖豆”等产品,结合华为盘古大模型等先进技术,为用户提供个性化、全流程的健康管理服务。此外,“脑睿佳”等辅助诊断工具和创新体检项目不仅提升了服务质量,也有效推动了客单价的增长。

在市场层面,中国人口老龄化加剧和居民健康意识的普遍提升,持续释放了巨大的健康体检消费需求。体检行业市场规模已达2356亿元,民营机构市场份额持续上升,政策支持也为行业发展注入了新动能。美年健康通过“美年大健康”、“慈铭”等四大品牌构建了多层次服务体系,2023年营收达109亿元,同比增长28%,并实现归母净利润5.06亿元的扭亏为盈。公司客单价稳步增长至653元,个人客户收入占比提升至33%,且通过“参股转控股”模式优化门店网络,控股体检中心数量稳定增长至310家。

根据盈利预测,公司未来几年营收和净利润有望持续增长,预计2025年归母净利润同比增长89.2%。尽管面临AI应用落地、医疗质量、市场竞争和连锁化经营等风险,但鉴于公司在行业中的领先地位、AI赋能带来的利润空间以及市场需求的持续释放,其发展前景值得期待。

-

国盛证券医药生物周周题、周观点

-

公牛集团(603195):营收及业绩降幅环比收窄,现金流健康

-

海康威视(002415):基本面企稳回暖,AI赋能企业数字化已进入落地阶段

-

仙乐健康(300791):环比加速,业绩亮眼

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工:2026年“两会”召开,重点关注“反内卷”、新质生产力、碳排放双控等议题

- 医药行业研究:靶蛋白降解:下一代颠覆性治疗范式迎来商业化元年

- 中国兽药产业全景透视:政策演进研发流程与市场格局

- 化工行业2月月报:中东局势升级

- 基础化工:天然气、甲醇等原料价格大涨,赢创调涨蛋氨酸价格

- 基础化工行业周报:地缘冲突扰动全球能化供应链,看好中国化工稳定供应全球

- 蛋氨酸行业快评:能源价格大幅推高成本,中国蛋氨酸竞争力凸显

- 医药行业周报:预期修正,关注长期价值

- 医药生物行业深度报告:投融资与出海双轮驱动,CXO迎来景气度修复与全球化新周期

- 新兴生物技术专题报告:小核酸药物方兴未艾,海外创新与国内崛起共振

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送