-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

受益于GLP-1景气度,业绩持续高增长

受益于GLP-1景气度,业绩持续高增长

-

下载次数:

1037 次

-

发布机构:

信达证券股份有限公司

-

发布日期:

2025-04-24

-

页数:

5页

诺泰生物(688076)

事件:2025年4月22日,公司发布2024年年度报告&2025年第一季度报告。2024年公司实现营业收入16.25亿元,同比增长57.21%;实现归母净利润4.04亿元,同比增长148.19%;实现归母扣非净利润4.08亿元,同比增长142.60%。2025年Q1公司实现营业收入5.66亿元,同比增长58.96%;实现归母净利润1.53亿元,同比增长130.10%;实现归母扣非净利润1.52亿元,同比增长131.79%。

点评:

业绩持续高增长,受益于GLP-1多肽药物景气度。

1)从收入拆分来看:按照产品拆分,2024年公司自主选择产品实现营业收入11.29亿元,同比增长79.49%;定制类产品及技术服务实现营业收入4.94亿元,同比增长22.34%。按照业务拆分,2024年CDMO/CMO实现营业收入4.73亿元,原料药及中间体实现营业收入9.44亿元,制剂实现营业收入1.84亿元,技术服务费实现营业收入0.21亿元。按照区域划分,2024年公司国内实现营业收入5.97亿元,同比增长2.05%;国外实现营业收入10.26亿元,同比增长129.10%。

2)从盈利能力来看:2024年和2025年Q1公司利润增速显著高于收入增速,盈利能力大幅提升,主要得益于毛利率的提升和期间费用的摊薄。2024年公司主营业务(医药制造业)毛利率67.78%,同比提升6.81pct;分产品来看,自主选择产品毛利率72.85%,同比提升8.42pct,定制类产品及技术服务毛利率56.21%,同比提升0.63pct。2024年公司销售费用同比增加7.63%,管理费用同比增加30.62%,研发费用同比增加82.12%。

我们认为,公司是国内少数聚焦多肽药物的原料药&CDMO龙头,业绩高增长主要得益于全球GLP-1多肽药物高景气度,从2025年Q1经营趋势来看,2025年有望延续2024年业绩表现。

BD储备战略合作,客户资源丰富。

凭借强大的国际化BD团队,2024年公司签订大量战略合作,包括但不限于:国内多个重磅GLP-1创新药原料药及制剂战略合作;MNC重磅创新药ADC战略合作;MNC多肽动物创新药CDMO战略合作;重磅寡核苷酸CDMO战略合作;拉美口服司美格鲁肽原料药战略合作,并逐步达成北美、东南亚客户全方面合作;司美格鲁肽制剂全球战略合作;同多家国际仿制药企业达成替尔泊肽战略合作。客户资源方面,公司自主开发的原料药已销往美国、欧洲、加拿大、印度、中东等国家或地区,并与Krka、Chemo、Cipla、Apotex、Mylan、Sandoz等知名制药公司达成合作关系;公司CDMO业务的客户主要包括Incyte、Gilead、Vertex、MSD、前沿生物等国内外知名创新药企,服务包括Biktarvy、Ruxolitinib、艾博韦泰等一大批知名创新药项目。从客户分布来看,2024年前五大客户销售额贡献均超过1亿元,合计贡献收入占比47.62%。我们认为,公司在多肽领域具备国际竞争力,原料药和CDMO两大业务协同发展,战略合作关系紧密,储备客户资源丰富,对单一客户依赖度较低,有望持续受益于行业需求的高景气度。

产能建设趋于完善,生产体系得到国际认证。

公司目前有连云港、建德两个现代化的生产基地。建德工厂现有产能147万升,可以提供从实验室级到吨级的定制生产服务;连云港工厂现有多个多肽、小分子化药原料药及制剂生产车间,现有吨级多肽原料药产能;第四代规模化吨级多肽生产车间601车间已经正式投产,实现多肽产能5吨/年,公司预计602多肽车间将于2025年上半年完成建设;寡核苷酸吨级商业化生产车间于2024年底正式动工,公司预计2025年10月完成建设,将形成年产寡核苷酸1000公斤,PMO100公斤、PEG偶联环肽200公斤的优质产能。公司面向全球市场,已经建立符合国际法规市场标准的生产质量管理体系;替尔泊肽、利拉鲁肽原料药生产线通过欧盟GMP符合性检查;连云港工厂接受美国FDA的cGMP飞行检查并第四次顺利通过;子公司诺泰诺和在成立两年后接受美国FDA的cGMP现场检查并顺利通过。我们认为,随着公司新建601车间和602车间陆续投入使用,产能建设趋于完善,生产体系得到国际认可,受益于GLP-1多肽药物需求旺盛,公司有望承接更多订单。

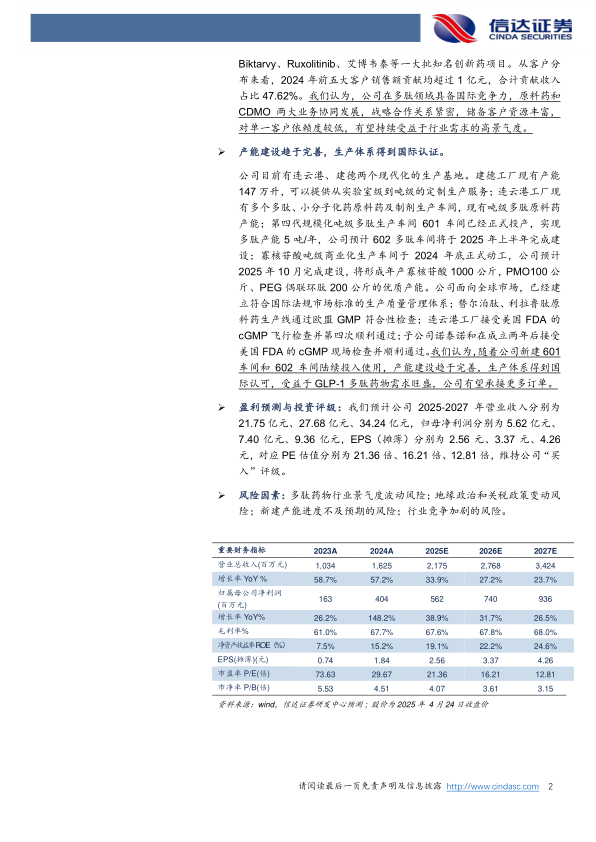

盈利预测与投资评级:我们预计公司2025-2027年营业收入分别为21.75亿元、27.68亿元、34.24亿元,归母净利润分别为5.62亿元、7.40亿元、9.36亿元,EPS(摊薄)分别为2.56元、3.37元、4.26元,对应PE估值分别为21.36倍、16.21倍、12.81倍,维持公司“买入”评级。

风险因素:多肽药物行业景气度波动风险;地缘政治和关税政策变动风险;新建产能进度不及预期的风险;行业竞争加剧的风险。

中心思想

GLP-1市场景气度驱动业绩持续高增长

诺泰生物(688076)作为国内多肽药物原料药及CDMO领域的领先企业,其2024年及2025年第一季度业绩实现显著增长,主要得益于全球GLP-1多肽药物市场的强劲景气度。公司通过自主选择产品和定制类产品及技术服务的协同发展,以及国际市场的快速扩张,实现了营收和利润的双重提升。

国际化战略与产能扩张奠定未来发展基础

公司凭借强大的国际化BD团队,积极拓展战略合作,积累了丰富的国内外客户资源,降低了对单一客户的依赖。同时,公司持续完善产能建设,新建吨级多肽和寡核苷酸生产车间,并获得了多项国际生产体系认证,为承接更多订单和巩固市场地位提供了坚实保障。

主要内容

业绩持续高增长,受益于GLP-1多肽药物景气度

诺泰生物于2025年4月22日发布2024年年度报告及2025年第一季度报告,显示公司业绩持续高增长。

- 2024年业绩表现:

- 营业收入达16.25亿元,同比增长57.21%。

- 归母净利润为4.04亿元,同比增长148.19%。

- 归母扣非净利润为4.08亿元,同比增长142.60%。

- 2025年第一季度业绩表现:

- 营业收入达5.66亿元,同比增长58.96%。

- 归母净利润为1.53亿元,同比增长130.10%。

- 归母扣非净利润为1.52亿元,同比增长131.79%。

- 收入拆分分析(2024年):

- 按产品: 自主选择产品实现营业收入11.29亿元,同比增长79.49%;定制类产品及技术服务实现营业收入4.94亿元,同比增长22.34%。

- 按业务: CDMO/CMO实现营业收入4.73亿元;原料药及中间体实现营业收入9.44亿元;制剂实现营业收入1.84亿元;技术服务费实现营业收入0.21亿元。

- 按区域: 国内实现营业收入5.97亿元,同比增长2.05%;国外实现营业收入10.26亿元,同比增长129.10%。

- 盈利能力分析:

- 2024年和2025年Q1公司利润增速显著高于收入增速,盈利能力大幅提升。

- 2024年主营业务(医药制造业)毛利率为67.78%,同比提升6.81个百分点。

- 分产品看,自主选择产品毛利率72.85%,同比提升8.42个百分点;定制类产品及技术服务毛利率56.21%,同比提升0.63个百分点。

- 期间费用方面,2024年销售费用同比增长7.63%,管理费用同比增长30.62%,研发费用同比增长82.12%。

- 核心驱动因素: 公司业绩高增长主要得益于全球GLP-1多肽药物的高景气度,预计2025年有望延续2024年的业绩表现。

BD储备战略合作,客户资源丰富

公司凭借强大的国际化BD团队,积极拓展战略合作,积累了丰富的客户资源。

- 战略合作: 2024年签订了大量战略合作,包括国内多个重磅GLP-1创新药原料药及制剂战略合作、MNC重磅创新药ADC战略合作、MNC多肽动物创新药CDMO战略合作、重磅寡核苷酸CDMO战略合作、拉美口服司美格鲁肽原料药战略合作,并逐步达成北美、东南亚客户全方面合作;司美格鲁肽制剂全球战略合作;同多家国际仿制药企业达成替尔泊肽战略合作。

- 客户资源:

- 自主开发的原料药已销往美国、欧洲、加拿大、印度、中东等国家或地区,并与Krka、Chemo、Cipla、Apotex、Mylan、Sandoz等知名制药公司达成合作关系。

- CDMO业务客户主要包括Incyte、Gilead、Vertex、MSD、前沿生物等国内外知名创新药企,服务项目包括Biktarvy、Ruxolitinib、艾博韦泰等。

- 客户分布: 2024年前五大客户销售额贡献均超过1亿元,合计贡献收入占比47.62%。公司在多肽领域具备国际竞争力,原料药和CDMO两大业务协同发展,战略合作关系紧密,储备客户资源丰富,对单一客户依赖度较低,有望持续受益于行业需求的高景气度。

产能建设趋于完善,生产体系得到国际认证

公司持续推进产能建设,并获得了多项国际生产体系认证。

- 生产基地: 拥有连云港、建德两个现代化生产基地。

- 建德工厂: 现有产能147万升,可提供从实验室级到吨级的定制生产服务。

- 连云港工厂: 现有多个多肽、小分子化药原料药及制剂生产车间,现有吨级多肽原料药产能。

- 新建产能:

- 第四代规模化吨级多肽生产车间601车间已正式投产,实现多肽产能5吨/年。

- 预计602多肽车间将于2025年上半年完成建设。

- 寡核苷酸吨级商业化生产车间于2024年底正式动工,预计2025年10月完成建设,将形成年产寡核苷酸1000公斤、PMO100公斤、PEG偶联环肽200公斤的优质产能。

- 国际认证:

- 已建立符合国际法规市场标准的生产质量管理体系。

- 替尔泊肽、利拉鲁肽原料药生产线通过欧盟GMP符合性检查。

- 连云港工厂接受美国FDA的cGMP飞行检查并第四次顺利通过。

- 子公司诺泰诺和在成立两年后接受美国FDA的cGMP现场检查并顺利通过。

- 未来展望: 随着新建601车间和602车间陆续投入使用,产能建设趋于完善,生产体系得到国际认可,受益于GLP-1多肽药物需求旺盛,公司有望承接更多订单。

盈利预测与投资评级

信达证券预计公司未来业绩将持续增长,并维持“买入”评级。

- 盈利预测:

- 2025-2027年营业收入预计分别为21.75亿元、27.68亿元、34.24亿元。

- 2025-2027年归母净利润预计分别为5.62亿元、7.40亿元、9.36亿元。

- 对应EPS(摊薄)分别为2.56元、3.37元、4.26元。

- 对应PE估值分别为21.36倍、16.21倍、12.81倍。

- 投资评级: 维持公司“买入”评级。

风险因素

报告提示了以下潜在风险:

- 多肽药物行业景气度波动风险。

- 地缘政治和关税政策变动风险。

- 新建产能进度不及预期的风险。

- 行业竞争加剧的风险。

总结

诺泰生物在2024年及2025年第一季度展现出强劲的业绩增长势头,营业收入和归母净利润均实现大幅提升,这主要得益于全球GLP-1多肽药物市场的蓬勃发展。公司通过优化产品结构、拓展国际市场,并凭借其在多肽原料药及CDMO领域的领先地位,实现了盈利能力的显著增强。同时,公司积极布局战略合作,积累了丰富的国内外客户资源,并持续完善产能建设,获得了多项国际生产体系认证,为未来的可持续发展奠定了坚实基础。尽管面临行业景气度波动、地缘政治及产能建设等风险,但信达证券仍维持其“买入”评级,预计公司未来业绩将持续高增长。

-

医药生物行业深度报告:“政策引导&技术支持”助力AI医疗崛起,蚂蚁阿福或成C端应用范例

-

公司深度报告:深耕血液净化黄金赛道,内生外延构建长期成长曲线

-

CXO行业跟踪报告:高景气度有望持续,JPM大会更新要点解读

-

RAY1225成功授权,国内商业化前景可期

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送