-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

VE底部反转,出口制剂有望突破

VE底部反转,出口制剂有望突破

-

下载次数:

1111 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2018-01-11

-

页数:

24页

中心思想

维生素业务底部反转,驱动公司业绩增长

本报告核心观点指出,浙江医药的维生素业务正迎来底部反转的积极局面。短期内,受巴斯夫柠檬醛装置停车影响,维生素A(VA)和维生素E(VE)市场供给均出现刚性缺口,导致价格持续上行。中期来看,帝斯曼在VE市场的战略布局有望增强行业掌控力,促使VE价格实现底部反转。公司作为维生素生产龙头,拥有2万吨VE油产能和逐步释放的VA产能(在建1500吨VA油),将显著受益于产品价格上涨和行业格局优化,预计生命营养品板块盈利能力大幅提升。

医药制造业务蓄势待发,创新与出口双轮驱动

报告强调,浙江医药的医药制造业务具备巨大的成长空间。公司在传统抗生素领域(如替考拉宁、左氧氟沙星、万古霉素)保持稳定市场份额,并积极布局创新产品。特别是喷雾干燥粉针剂技术作为平台型技术,已成功应用于注射用盐酸万古霉素和注射用达托霉素,并获得FDA同意以505b2方式提交NDA申请,有望实现出口制剂的重大突破。此外,创新药如定点偶联HER2抗体ADC药物AS269偶联注射液也进展顺利,为公司未来发展注入新动力。随着昌海基地稳产达产和激励机制的完善,公司整体生产经营有望持续向好,业绩低点已过。

主要内容

1. 公司简介

1.1. 营养品和医药制造是公司的核心业务

- 公司概况与业务结构: 浙江医药股份有限公司(600216)成立于1997年,1999年上市,总部位于浙江绍兴。公司核心业务涵盖营养品、医药制造、医药商业和保健品四大板块。医药制造又细分为国内制剂、出口原料药、出口制剂和创新药。生产基地主要集中在新昌和昌海。

- 生命营养品板块: 公司是国内最早进入维生素生产领域的企业之一,已成为合成维生素E的生产龙头。产品线丰富,包括合成维生素E、合成维生素A、天然维生素E、维生素H、维生素D3、辅酶Q10、β-胡萝卜素和斑蝥黄等脂溶性维生素和类胡萝卜素产品。其中,天然VE、生物素、辅酶Q10等品种在国内率先实现产业化。目前,公司在合成维生素E、天然维生素E、β-胡萝卜素和斑蝥黄素产量方面均居国内首位。

- 医药制造板块: 公司的原料药业务主要围绕抗感染类药物布局,涉及喹诺酮类、抗耐药菌、糖肽类抗生素,以及抗疟疾药、糖苷酶抑制剂类糖尿病药物和营养补充剂类药物。未来重点研发方向包括抗感染药物、维生素类药物、糖尿病药物和抗肿瘤药物。

- 出口制剂业务: 随着喷雾干燥粉针剂技术的成功应用,公司出口制剂业务前景广阔。注射用盐酸万古霉素喷雾干燥粉针剂项目已报备FDA,有望于2018年通过认证,该平台型技术具有广阔的拓展空间。

1.2. 公司历史业绩波动较大,未来有望改善

- 历史业绩表现: 2013-2016年,公司营业收入复合增长率为2.29%,归母净利润复合增长率为-0.15%,业绩波动较大。2016年,受益于维生素E和维生素A市场好转,公司生命营养类产品销售收入同比增长37.28%,显著改善了业绩。然而,2017年上半年,维生素E价格持续下行导致公司业绩同比下滑。

- 收入结构分析: 按产品分类,社会产品配送和合成维生素E是主要收入来源;按行业分类,生命营养品和医药商业产品是主要收入来源。2016年,由于较高的研发和销售费用投入,医药制造类业务仍处于亏损状态。

- 业绩波动原因: 主要有三点:一是袍江基地搬迁和昌海基地建设对生产经营造成影响,昌海基地于2016年9月陆续投用;二是主营产品维生素E行业格局变化导致价格波动较大,2017年上半年价格大幅回落;三是出口制剂和创新药业务属于高投入、高风险品种,研发和销售费用投入较高。

- 未来改善展望: 随着昌海基地营养品和医药制造业务产能逐步释放,且面临维生素价格上行契机,以及喷雾干燥盐酸万古霉素制剂项目认证在即,公司生产经营低点已过,未来有望持续转好。

2. VE有望反转,VA盈利大幅度提升

- 维生素行业概览: 维生素下游需求主要为饲料添加,刚性且增长稳定。生产工艺复杂,环保门槛高,环保趋严促使小企业退出,行业秩序好转,周期性弱化。短期内,受环保压力和海外装置检修影响,维生素市场火爆,VA、VE、生物素等产品涨价。长期看,龙头企业控价能力增强,维生素价格有望长期走强。

- 公司维生素业务: VE是生命营养板块主要利润贡献者。未来积极因素包括VE底部反转确定性高,以及VA、VD3、β-胡萝卜素等品种稳步上量且价格处于景气上升周期。

2.1. VA存在刚性缺口,格局稳步向好

- 市场格局: 维生素A是行业供给秩序较好的大吨位维生素品种,需求平稳增长,供给高度集中于帝斯曼、巴斯夫、新和成等六大企业。

- 短期展望: 巴斯夫路德维希柠檬醛工厂火灾导致其自身、安迪苏及部分国内企业原料供应受阻,市场供给存在刚性缺口,价格有望持续上行。

- 中期展望: 帝斯曼入股Amyris并终止能特与Amyris合作,预示行业格局将进一步固化,龙头企业控价能力增强,价格暴跌风险降低。

- 公司产能: 浙江医药袍江基地有800吨VA油名义产能,昌海基地1500吨VA油处于试生产阶段。由于VA易氧化,昌海基地VA粉生产线调试需时,当前产能利用率较低。未来将关注昌海基地VA粉产能释放节奏,袍江基地产能或逐步关停。

2.1.1. 维生素A生产集中度高,供需格局较为稳定

- 全球供需: 据博亚和讯统计,2015年全球维生素A总产能约3万吨(折50万IU),总产量约2.56万吨,总需求量约2.45万吨,供需基本平衡。

- 生产商分布: 全球主要有6家生产商,包括国外的帝斯曼、巴斯夫、安迪苏,以及国内的新和成、浙江医药、金达威。2015年,国内三家公司年产量约9600吨,占全球总供应量的38%。

- 产能扩张: 维生素A供应格局稳定,基本无新进入者。在建产能均来自现有厂商,如金达威的800吨VA油(折合4000吨50万IU)和巴斯夫的1500吨(折合8400吨50万IU)扩产项目。短期内供应格局相对稳定。

- 需求增长: 维生素A需求稳定增长,年增速约2%。主要应用于饲料(82%)和食品医药(18%)。2015年全球需求2.45万吨,2016年约2.5万吨。中国需求占比22%,年需求量约5500吨。

2.1.2. 维生素A技术壁垒较高

- 产品形式: 维生素A(视黄醇)不稳定,市场上主要以视黄醇乙酸酯、视黄醇棕榈酸酯形式存在。

- 合成工艺: 主要有Roche(C14+C6)和BASF(C15+C5)两种工艺。

- Roche工艺: 技术成熟,收率稳定,中间体立体构形清晰,但原辅材料种类多。

- BASF工艺: 反应步骤少,路线短,收率高,但乙炔化、低温无水等技术壁垒高,核心难点是Witting反应及剧毒光气实现三苯磷循环利用。巴斯夫和安迪苏采用此工艺。

- 浙江医药工艺: 采用C15+C5工艺,流程较短,环境污染较小。

2.1.3. 未来应关注中间体柠檬醛的供应格局

- 柠檬醛供应集中: 维生素A关键原料中间体柠檬醛产能高度集中,主要掌握在德国、日本少数企业手中。巴斯夫曾是全球最大供应商,产能占比超60%。

- 巴斯夫火灾影响: 巴斯夫路德维希工厂柠檬醛装置多次发生火灾(2014、2016、2017),导致柠檬醛供应紧张和维生素A价格上涨。2017年10月31日火灾后,巴斯夫预计柠檬醛工厂最早于2018年3月启动,人类和动物营养业务恢复供应需数月,亚洲供货排位靠后。

- 供应短缺持续: 柠檬醛供应短缺可能持续到2018年第二季度末,影响巴斯夫、安迪苏及国内部分企业的维生素A生产,导致市场出现刚性缺口。

- 公司应对: 浙江医药的柠檬醛主要采购自日本,并掌握配套生产技术,预计受巴斯夫事故影响较小。

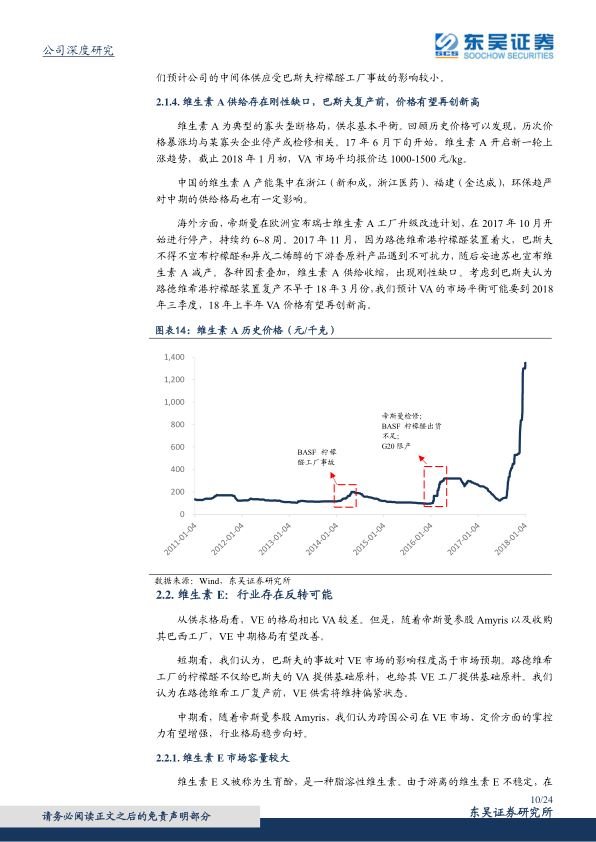

2.1.4. 维生素A供给存在刚性缺口,巴斯夫复产前,价格有望再创新高

- 寡头垄断格局: 维生素A市场为典型的寡头垄断,供求基本平衡。历史价格暴涨均与寡头企业停产或检修相关。2017年6月下旬起,维生素A开启新一轮上涨,截至2018年1月初,市场平均报价达1000-1500元/kg。

- 供给收缩因素: 中国维生素A产能集中在浙江、福建,环保趋严影响中期供给。海外方面,帝斯曼瑞士工厂升级改造停产(2017年10月),巴斯夫柠檬醛装置火灾(2017年11月)导致其宣布不可抗力,安迪苏也减产。

- 价格展望: 多重因素叠加导致维生素A供给收缩,出现刚性缺口。鉴于巴斯夫柠檬醛装置复产不早于2018年3月,预计市场平衡可能要到2018年三季度,2018年上半年维生素A价格有望再创新高。

2.2. 维生素E:行业存在反转可能

- 供求格局: 维生素E的供求格局 historically 相比VA较差。然而,帝斯曼参股Amyris并收购其巴西工厂,有望改善VE中期格局。

- 短期影响: 巴斯夫柠檬醛火灾对VE市场的影响程度高于市场预期,因柠檬醛也是其VE工厂的基础原料。预计在路德维希工厂复产前,VE供需将维持偏紧状态。

- 中期展望: 帝斯曼参股Amyris有望增强跨国公司在VE市场和定价方面的掌控力,促使行业格局稳步向好。

2.2.1. 维生素E市场容量较大

- 产品特性: 维生素E(生育酚)是一种脂溶性维生素,通常以乙酰化后的维生素E醋酸酯形式销售,因游离维生素E不稳定。

- 全球供需: 维生素E是全球需求量最大的维生素品种之一。据博亚和讯统计,2015年全球产能(折算成油)约9.3万吨,产量约7.18万吨,全球需求约6.5万吨,其中中国需求约1万吨,整体市场供大于求。

- 生产商分布: 国外主要为帝斯曼和巴斯夫,国内供应量占比约54%。近年来产能增长较多,新和成、浙江医药、北沙制药产量增幅大。西南合成于2016年停产,福建海欣药业、能特科技等新厂家投建产能带来不确定性。能特科技2万吨产能于2017年3月对外销售。

- 需求结构: 全球64%的维生素E用于饲料添加,其次是医药化妆品和食品饮料。中国厂商生产的VE主要用于饲料,而巴斯夫和帝斯曼的VE在医药食品添加比重较大。

2.2.2. 技术创新带动维生素E格局变化

- 合成工艺: 合成维生素E工艺路线多样,分为异植物醇合成、三甲基氢醌合成和维生素E合成三个工段。异植物醇占成本的65%,三甲基氢醌占35%。

- 三甲基氢醌合成: 传统以间甲酚为原料,受制于技术,间甲酚生产集中在Merisol、巴斯夫、三菱等企业,大量依赖进口。新和成改用丙酮为原料的异氟尔酮工艺,能特科技采用对二甲苯,浙江医药主要以间甲酚为原料。近年来间甲酚价格下跌,三种路线成本相差不大。

- 异植物醇合成: 普遍采用丙酮与乙炔工艺(芳樟醇工艺),安全风险较大。巴斯夫主要采用柠檬醛和丙酮缩合制备异植物醇,因此其路德维希柠檬醛

-

医药生物行业跟踪周报:2026版基药目录调整在即,利好拟纳入目录的中药标的

-

医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

-

泰格医药:临床CRO龙头,扬帆启航新征程

-

医药生物行业跟踪周报:分子胶海外风起,国内管线蓄势破局

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业研究:多品种涨价,涨价/通胀后成为主线

- 氟化工行业周报:三代制冷剂报价全面上调,氟材料底部复苏迹象明显,四氯乙烯价格大幅上涨

- 医药日报:Zongertinib获FDA加速批准

- 医药行业周报:医药供给端变量增加

- 医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

- 公司信息更新报告:2025年业绩表现亮眼,经营态势稳步向好

- 基础化工行业周报:节后化纤价格普遍上涨,看好磷化工战略价值重估

- 化工行业周报:国际油价上涨,TDI、黄磷价格上涨

- 基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

- 医药健康行业研究:创新器械进入加速新阶段,看好国产龙头发展机遇

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送