-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

进军微生物蛋白蓝海,原料药主业困境反转

进军微生物蛋白蓝海,原料药主业困境反转

-

下载次数:

418 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2024-10-16

-

页数:

20页

富祥药业(300497)

投资要点

替代蛋白前景广阔,微生物蛋白相较其他蛋白优势显著:2050年世界人口将达到约100亿,食品蛋白需求增量达到2.65亿吨,缺口达40%。按我国14亿人口每人每日消耗100g蛋白质计算,中国每年蛋白质需求超5000万吨。经我们测算,国内替代蛋白市场将以17.25%的年复合增速,从2024年的118亿元增长至2023年的508亿元。微生物蛋白相较其他蛋白具备以下优势:1)高效率,微生物蛋白合成效率是养殖效率的上千倍,成本相较牛肉降低60%;2)健康性,生产过程不使用抗生素、低脂低糖、高蛋白、高膳食纤维、零胆固醇;3)可降碳,生产1公斤微生物蛋白碳排放量仅为肉类10%。

海外合作与自研结合,微生物蛋白专利及产能布局全国领先:公司已完全拥有全球第3株菌、中国第1株菌“富祥短柄镰刀菌”,并申请发明专利“短柄镰刀菌在生产菌丝体蛋白中的应用”,已于2024年10月公告获批。公司是国内首家实现丝状真菌蛋白吨级产业化的企业,截至2024H1已有产能1200吨/年,在手订单1200吨。预计2024年底建成年产2万吨微生物蛋白产能,对应4亿产值以上,公司正在建设年产20万吨微生物蛋白及资源综合利用项目,我们预计在2027年后建成。

原料药主业边际改善,原材料价格见顶:2023年度他唑巴坦、舒巴坦主要原材料6-APA2023年价格相较2021年涨幅达60%,至约350元/千克。随着印度6-APA产能的投产,原材料价格有望见顶回落。同时公司积极进行技改与工艺替代,降本增效举措效果已现,亦向下游延伸,不断开拓新产品,有望为传统原料药板块带来增量。2024H1原料药业务毛利率同比提升10.6Pct,我们预计至2026年仍有10Pct以上毛利率提升空间。

电解液添加剂产能扩张,新品上量+降本增效有望扭亏:2023年全球锂离子电池电解液出货量同比增长25.8%,锂电池电解液行业仍在持续扩容。公司通过VC产品2024年5月开始新设备调试,产能爬坡,预计达2025年20000吨产能,FEC产品预计2025年5000吨产能。公司已决定投资建设年产2万吨硫酰氟和1万吨双氟磺酰亚胺锂项目,完成后将扩展公司新能源方面产品矩阵,提高市占率,增厚公司业绩。

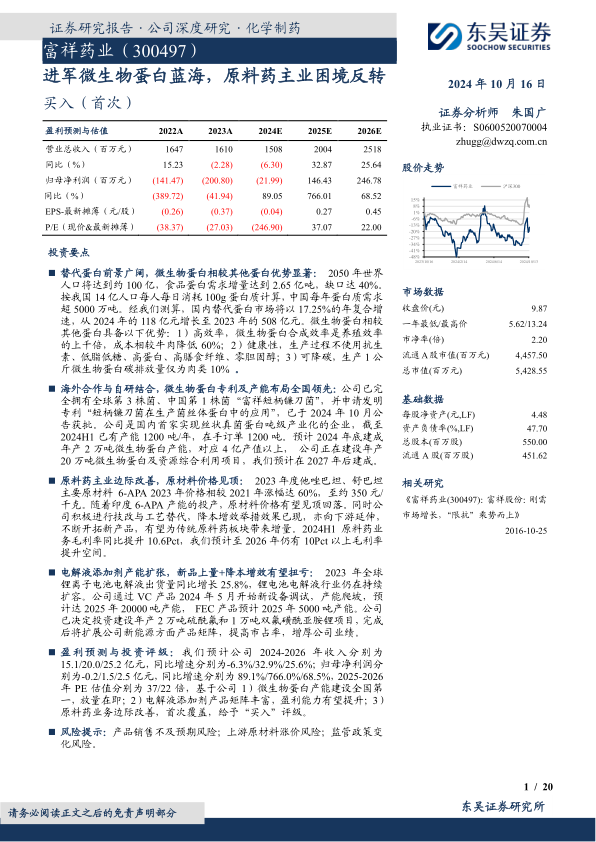

盈利预测与投资评级:我们预计公司2024-2026年收入分别为15.1/20.0/25.2亿元,同比增速分别为-6.3%/32.9%/25.6%;归母净利润分别为-0.2/1.5/2.5亿元,同比增速分别为89.1%/766.0%/68.5%,2025-2026年PE估值分别为37/22倍,基于公司1)微生物蛋白产能建设全国第一,放量在即;2)电解液添加剂产品矩阵丰富,盈利能力有望提升;3)原料药业务边际改善,首次覆盖,给予“买入”评级。

风险提示:产品销售不及预期风险;上游原材料涨价风险;监管政策变化风险。

中心思想

战略转型与业绩拐点显现

富祥药业正经历从传统抗感染原料药企业向微生物蛋白和新能源电解液添加剂领域多元化发展的战略转型。公司在微生物蛋白领域拥有领先的专利和产能布局,有望抓住全球蛋白质需求缺口扩大的市场机遇。同时,传统原料药业务通过成本优化和产品结构调整实现边际改善,新能源电解液添加剂业务也伴随市场扩容而逐步扭亏为盈。

新增长引擎驱动未来发展

公司预计在2024年实现减亏,并在2025-2026年实现归母净利润的显著增长,主要得益于微生物蛋白产能的逐步释放、电解液添加剂业务盈利能力的提升以及原料药业务的持续改善。这些新增长点将共同驱动公司业绩走出低谷,实现困境反转。

主要内容

抗感染原料药起家,微生物蛋白、新能源业务驱动新增长

- 公司概况与业务布局: 富祥药业成立于2002年,2015年上市,主营β-内酰胺酶抑制剂和碳青霉烯类原料药。自2020年起,公司战略性布局微生物合成蛋白质和锂电池电解液添加剂(VC/FEC)业务,并于2022年实现量产,成为新的增长点。公司产品面向制剂、新能源电解液和食品生产厂商。

- 股权结构与管理层信心: 截至2024年上半年,董事长包建华先生为最大股东,持股19.71%。公司管理层于2024年2月集体增持股份,彰显对公司内在价值和未来发展的坚定信心。

- 财务表现与盈利能力改善: 公司营业收入从2019年的13.54亿元增长至2023年的16.1亿元,年复合增长率3.52%。2024年上半年收入6.82亿元,同比下降20.25%。归母净利润从2019年的3.06亿元下滑至2023年亏损2.01亿元,2024年上半年亏损额同比减少3.72亿元,减亏显著。公司通过工艺优化、原料替代、溶剂回收及费用管控,2024年上半年医药板块原料药业务毛利率同比提升0.71个百分点至10.4%,净利率提升3.98个百分点至-3.96%,盈利能力边际改善,预计短期内将扭亏为盈。

- 收入结构优化: 电解液添加剂业务收入从2022年的1.47亿元增长至2023年的2.75亿元,同比增速87.07%,占总收入比重从8.93%提升至17.08%。该业务毛利亏损从2022年的0.47亿元收窄至2023年的0.19亿元,预计2025年扭亏为盈。微生物蛋白业务在2023年实现吨级产业化,并获得1200吨订单,预计2024年将贡献收入增量。

微生物蛋白先行者,进军百亿蓝海市场

- 合成生物学在食品领域的应用与公司布局: 合成生物学通过工程微生物等方式提高食品生产效率,减少传统农牧业弊端,生产的食品更健康、安全。联合国粮农组织将微生物蛋白定义为“替代蛋白质”之一。富祥药业差异化布局微生物蛋白,其样品具有独特的菌丝体结构。

- 蛋白质缺口扩大与替代蛋白前景: 预计2050年世界人口将达100亿,食品蛋白需求增量2.65亿吨,缺口达40%。中国每年蛋白质需求超5000万吨。替代蛋白市场前景广阔,BCG报告预计全球替代蛋白市场到2035年将达9700万吨,价值2700亿美元。经测算,国内替代蛋白市场将以17.25%的年复合增速,从2024年的118亿元增长至2032年的508亿元。

- 资金涌入与政策支持: 全球替代蛋白领域投资持续升温,2020年投资额达32亿美元,2022年虽市场遇冷,仍达29亿美元。亚太地区投资逆势增长43%至5.62亿美元,占比提升至19%。各国政府,包括中国,均出台政策鼓励替代蛋白发展,将其视为“大食物观”和“新质生产力”的重要组成部分。

- 微生物蛋白的显著优势与战略意义: 中国大豆对外依存度常年高于80%,植物蛋白原料短缺。发展微生物蛋白符合国家粮食安全战略,可提高蛋白制造效率,提升国民健康水平。微生物蛋白相比植物蛋白和细胞培养蛋白具有高效率(合成效率是养殖千倍,成本降低60%)、健康性(高蛋白、高膳食纤维、低脂肪、零胆固醇、无抗生素)、可降碳(碳排放量仅为肉类10%)和可持续性等显著优势。

- 专利与产能的前瞻性布局: 公司通过海外合作与自主研发,拥有全球第3株、中国第1株菌“富祥短柄镰刀菌”,并已获得发明专利批准,同时在9个国家和地区申请国际专利保护。该菌种在质量和工艺上优于国际通用的X镰刀菌,被鉴定为国际领先水平。公司是国内首家实现丝状真菌蛋白吨级产业化的企业,截至2024年上半年产能1200吨/年,在手订单1200吨。预计2024年底建成2万吨/年微生物蛋白产能(对应4亿产值),并计划在2027年后建成20万吨/年项目。公司已与多家国内外食品企业签订战略合作协议,积极推进产品研发与市场推广。

上下游边际改善,传统原料药业务盈利能力提升

- 原材料价格趋势: 他唑巴坦、舒巴坦主要原材料6-APA价格在2023年相较2021年涨幅达60%,至约350元/千克,但随着印度产能投产,预计价格将见顶回落。培南产品起始中间体4-AA价格在2023年四季度有所回升,但整体波动较大。

- 产品结构与成本优化: 公司舒巴坦市场份额全球第一,需求旺盛,且进入第八批集采,预计有涨价空间。他唑巴坦类产品通过调整销售市场结构,国内规范市场销售占比提升,带动整体售价上涨。美罗培南产品价格已低于盈亏平衡点,预计将进入修复期,同时公司通过工艺改进进一步压缩成本。

- 技改与新品上市: 公司成功开发三氮唑工艺的他唑巴坦,提升生产安全、药品品质并降低成本(预期成本下降20%),并获批无菌冻干原料药他唑巴坦钠。这些举措已在2024年一季度带来业绩大幅改善,归母净利润同比增长104.87%。此外,西他沙星原料药(2023年5月)和盐酸帕罗西汀(2023年11月)的获批上市,有望为传统原料药板块带来新增量。预计至2026年,原料药板块毛利率仍有10个百分点以上提升空间。

电解液市场持续扩容,添加剂有望伴随景气

- 市场扩容与添加剂需求: 2023年全球锂离子电池电解液出货量达131.2万吨,同比增长25.8%,其中中国出货量113.8万吨,同比增长27.7%,行业持续扩容。电解液添加剂能显著改善电池性能,其中成膜添加剂(如VC、FEC)最为常见。

- 业务发展与成本优势: 公司电解液添加剂业务收入从2022年的1.47亿元增长至2023年的2.75亿元,同比增速87.07%,占公司收入比重提升至17.08%。尽管2024年上半年毛利仍为亏损,但亏损额已大幅收窄,预计2025年将扭亏为盈。公司通过工艺改进、自动化提升等措施,成本控制能力已处于行业第一梯队。

- 产能扩张与产品矩阵: VC产品新设备于2024年5月调试,预计2025年产能达20000吨。FEC产品预计2025年产能达5000吨。公司还决定投资建设年产2万吨硫酰氟和1万吨双氟磺酰亚胺锂项目,以扩展新能源产品矩阵,提高市占率,增厚业绩。

盈利预测与投资评级

- 收入拆分与预测:

- 原料药和中间体板块:预计2024-2026年收入增速分别为-11%/16%/11%,毛利率预计从2023年的13%提升至2026年的24%。

- 电解液添加剂板块:预计2024-2026年收入增速分别为13%/92%/33%,毛利率预计从2023年的-7%提升至2026年的20%。

- 微生物蛋白板块:预计2024年销售800吨,2025-2026年收入增速分别为150%/402%,毛利率预计从2024年的17%提升至2026年的29%。

- 其他业务:预计2024-2026年收入增速为-7%/0%/0%。

- 整体财务预测: 预计公司2024-2026年总收入分别为15.1/20.0/25.2亿元,同比增速分别为-6.3%/32.9%/25.6%。归母净利润分别为-0.2/1.5/2.5亿元,同比增速分别为89.1%/766.0%/68.5%。

- 估值与评级: 2025-2026年PE估值分别为37/22倍,高于可比原料药公司平均水平(19/16/13X)。考虑到公司在微生物蛋白领域的领先地位和新能源业务的反转潜力,以及其符合国家战略和“新质生产力”概念,公司估值溢价具备合理性。首次覆盖,给予“买入”评级。

风险提示

- 产品销售不及预期风险:微生物蛋白、电解液添加剂处于商业化初期,销售可能不及预期。

- 上游原材料涨价风险:如6-APA等中间体价格上涨,可能影响原料药成本。

- 监管政策变化风险:微生物蛋白作为新食品原料,存在监管政策变化的风险。

总结

富祥药业正处于关键的战略转型期,通过积极布局微生物蛋白和新能源电解液添加剂两大新兴业务,并持续优化传统原料药业务,展现出困境反转的潜力。公司在微生物蛋白领域拥有核心专利和全国领先的产能规划,有望抓住全球蛋白质需求缺口和国家粮食安全战略带来的巨大市场机遇。同时,电解液添加剂业务伴随市场扩容和自身成本优势,预计将实现盈利能力提升。传统原料药业务通过技术改造和产品结构调整,盈利能力也逐步改善。尽管公司在2024年仍面临亏损,但预计2025-2026年将实现显著的业绩增长,新业务将成为未来业绩增长的主要驱动力。公司管理层增持股份,也体现了对未来发展的信心。投资者需关注产品销售、原材料价格及监管政策变化等潜在风险。

-

医药生物行业跟踪周报:2026版基药目录调整在即,利好拟纳入目录的中药标的

-

医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

-

泰格医药:临床CRO龙头,扬帆启航新征程

-

医药生物行业跟踪周报:分子胶海外风起,国内管线蓄势破局

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送