-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

迎来管理和经营双拐点

迎来管理和经营双拐点

-

下载次数:

300 次

-

发布机构:

申港证券股份有限公司

-

发布日期:

2021-02-08

-

页数:

21页

信邦制药(002390)

管理变革聚焦核心业务。2020年,公司剥离中肽生化,并拟进行第二轮实际控制人变更。自此,公司走上了聚焦医疗服务,协同发展医药流通和医药工业的新阶段。公司非公开发行已于近日获证监会审核通过,随着后续发行工作的完成,公司可实现管理权和所有权的统一。

具备流通基因的医疗服务公司。

集团覆盖医药行业全产业链,主要分为医疗服务、医药流通、医疗工业三大板块。2016~2019年,公司营业收入规模从51.5亿增长到66.5亿,期间CAGR8.9%。

医药流通贡献了大部分公司营收,且比重基本稳定在58%左右,毛利率水平持续增长,从2016年地10.4%增长到2019年的16.9%。

集团旗下医院都是优质资产。公司拥有贵州省肿瘤医院、贵州医科大学附属白云医院、贵州医科大学附属乌当医院三家大型三级医院,均为贵州医科大学附属医院。此外拥有贵医安顺医院、仁怀新朝阳医院、六枝博大医院、六盘水安居医院等二级医疗机构,合计床位5000张。

流通与医疗服务共振有望提升盈利水平。流通板块协同医疗服务存在进一步利润释放预期。参照同行业中同样具备流通资源属性的华润医疗,其自营医院的分布利润贡献率达到17%,即使是仅提供IOT服务的非并表医院,其分部利润贡献率也可以达到12%。我们认为,公司流通属性将帮助下属医院的盈利水平得到充分释放。

投资建议:存量医院床位使用率和经营质量的提升,是公司中短期业绩提升的关键因素。流通和医疗服务板块的共振是盈利水平提升的关键因素。基于上述假设,我们预计2020-2022年,公司营业收入分别为60亿元、67亿元和73亿元,归母净利润分别为1.7亿、2.6亿元和3.3亿元,对应EPS分别为0.101元、0.130元、0.165元。当前股价对应PE为96、75、59,给与买入评级。

风险提示:1、公司存量医院床位使用率的提升虽然具有确定性,但单床收入水平的提高有可能受限于贵州当地医保政策而速度缓慢。2、流通业务和医疗服务板块业务的共振能够提升医院的盈利水平,但带量采购政策的逐步深化将给这一预期带来一定不确定性。

中心思想

战略转型与核心业务聚焦

信邦制药正经历管理和经营的双重拐点,通过剥离非核心业务(中肽生化)并完成实际控制人变更,公司战略重心已明确聚焦于医疗服务,并协同发展医药流通和医药工业。此次管理重构旨在理顺公司发展思路,实现管理权与所有权的统一,为公司未来的高质量发展奠定坚实基础。

优质医疗资产驱动业绩增长

公司旗下拥有贵州省肿瘤医院、贵州医科大学附属白云医院等多家优质三级医院资产,合计床位规模庞大且具备显著的业绩增长潜力。在贵阳市医疗资源稀缺的背景下,这些医院通过集团化管理机制和流通板块的协同效应,有望大幅提升床位使用率、单床收入及整体盈利水平,成为公司未来业绩增长的核心驱动力。

主要内容

1. 管理重构聚焦核心业务

- 公司发展历程与战略调整: 信邦制药成立于1995年,2010年上市。2020年,公司剥离了业绩欠佳的中肽生化,并启动了第二轮实际控制人变更,标志着公司进入聚焦医疗服务,协同发展医药流通和医药工业的新阶段。

- 管理权与所有权统一: 随着非公开发行获得证监会审核通过,金域实业及其关联方将成为公司实际控制人,安怀略、安吉直成为公司实际控制人,实现了管理权和所有权的统一,有助于优化资产负债结构,稳定核心团队。

- 消除历史股价压制因素: 公司股价此前受前任实控人资金链断裂和中肽生化巨额商誉减值等因素压制。随着这些不确定性因素的消除,公司股价有望进入修复期。

2. 具备流通基因的医疗服务公司

- 全产业链布局与营收结构: 信邦制药集团覆盖医药行业全产业链,包括医疗服务、医药流通和医药工业三大板块。2016年至2019年,公司营业收入从51.5亿元增长至66.5亿元,年复合增长率(CAGR)为8.9%。

- 医药流通业务贡献稳定: 医药流通板块贡献了公司大部分营收,比重稳定在58%左右。其毛利率持续增长,从2016年的10.4%提升至2019年的16.9%。

- 医疗服务板块快速发展: 医疗服务板块发展迅猛,业务占比从2016年的23.2%增长到2020年中报的33%。

- 医药制造板块趋势: 医药制造板块业务占比有所萎缩,从17.5%下降到9%。

- 盈利能力与费用控制: 公司主营业务盈利能力保持稳健,期间费用率(管理费用率、销售费用率、财务费用率)基本稳定,显示出良好的成本控制能力。

3. 掌握优质医疗资产 业绩弹性空间大

- 3.1 集团旗下医院都是优质资产

- 医院网络布局: 公司拥有贵州省肿瘤医院、贵州医科大学附属白云医院、贵州医科大学附属乌当医院三家大型三级医院,均为贵州医科大学附属医院。此外,还拥有贵医安顺医院、仁怀新朝阳医院、六枝博大医院、六盘水安居医院等二级医疗机构,合计床位5000张,分布在贵阳、遵义、安顺、六盘水等地。

- 顶级三甲贵州省肿瘤医院: 成立于2007年,是集医疗、教学、科研、预防、保健、康复、宁养于一体的三级甲等肿瘤专科医院。拥有1500张开放床位,35个临床科室,是贵州省肿瘤放疗质控中心和肿瘤疾病质量控制中心,并获得肿瘤专业临床试验机构资格(GCP)。医院现有职工1656人,高级职称119人,是全国少数开展医师多点执业、民营资本参与PPP模式并恪守公立医院办院标准的医院之一。

- 发展潜力巨大的白云医院: 成立于2011年,是经省卫计委批准设立的非营利性公益性三级综合医院。设住院床位1000张(可扩建至3000张),现有26个临床科室。是国家卫计委脑卒中筛查与防控基地,并成为西京消化病医院贵阳协作中心。

- 贵州医科大学附属乌当医院: 经贵州省卫生和计划生育委员会批准设立的非营利性三级综合医院。规划床位1000到1200张,已开放床位502张,设有31个临床科室,并着力打造乳腺科等重点特色专科。

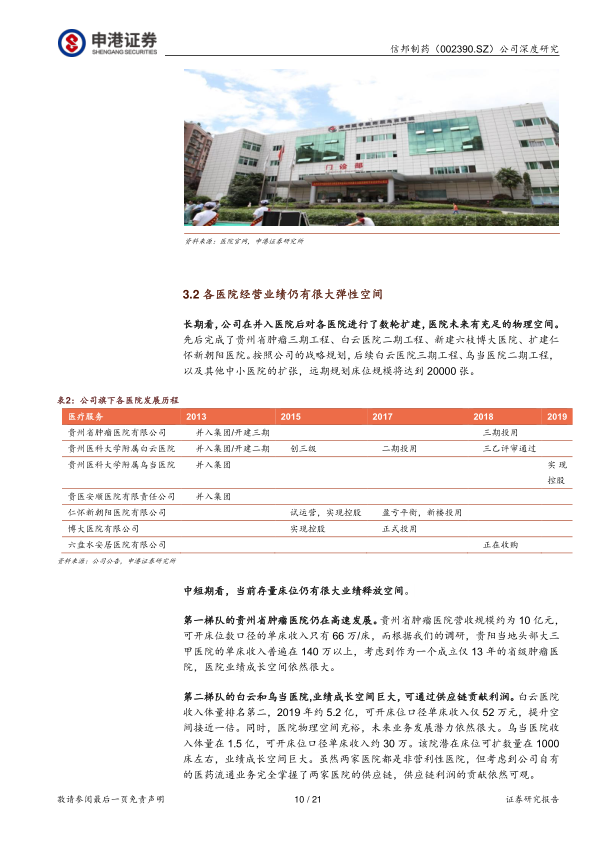

- 3.2 各医院经营业绩仍有很大弹性空间

- 长期扩建规划: 公司已完成贵州省肿瘤三期工程、白云医院二期工程等,并规划白云医院三期、乌当医院二期及其他中小医院扩张,远期规划床位规模将达到20000张。

- 存量床位业绩提升空间:

- 贵州省肿瘤医院: 营收规模约10亿元,可开床位数口径的单床收入为66万元/床,远低于贵阳当地头部大三甲医院普遍140万元/床以上的水平,成长空间巨大。

- 白云医院: 收入体量约5.2亿元,单床收入仅52万元,提升空间接近一倍,且物理空间充裕,发展潜力大。

- 乌当医院: 收入体量1.5亿元,单床收入约30万元,潜在床位可扩数量在1000张左右,业绩成长空间巨大。

- 第三梯队医院: 仁怀朝阳医院收入超1.1亿元,安居医院净利率超9%,未来收入体量和盈利水平仍有巨大释放空间。

- 供应链利润贡献: 尽管白云和乌当医院为非营利性,但公司自有医药流通业务完全掌握其供应链,可带来可观的供应链利润贡献。

- 3.3 贵阳医疗市场给各主要医院发展留足空间

- 人口增长与医疗需求: 贵阳市人口规模约500万,且持续保持人口净流入,医疗资源需求不断扩充。

- 医疗资源稀缺: 贵阳市医疗卫生资源严重稀缺。在全国省会城市中,人均GDP(7.0万元)排名第18位,千人口床位数(7.1张)排名第17位,均处于中下游水平。

- 三甲医院资源不足: 贵阳全市仅有15家三级医院,在全国各省会中排名倒数第三,远低于全国平均水平7.5%,三级医院资源严重不足。

- 3.4 集团化管理机制赋能医院经营发展

- 专家团队与管理模式: 公司拥有稳定的专家骨干团队和管理队伍,并在贵阳三家大医院推行同质化发展、一体化管理模式。

- 学科协同与资源共享: 临床学科实行首席专家负责制,整合医疗人员、设备和病人资源,专家骨干轮动执业,提升医疗服务质量。以肿瘤医院、白云医院和乌当医院为基础,发挥特色学科优势,实现医疗资源共享、病患共享,提升服务半径和床位周转率,降低运行成本。

- 集约化管理: 医技学科实行中心化管理,人员统筹调配,设备集约化管理,提高效率,减少重复投入。医保、信息化、经营计划、采购、工程、后勤等共同性事务由集团管控,并逐步推广至其他医院。

- 3.5 流通板块协同下存在利润释放预期

- 协同效应: 参照同行业具备流通资源属性的华润医疗,其自营医院分部利润贡献率达17%,IOT服务非并表医院分部利润贡献率达12%。信邦制药的流通属性有望充分释放下属医院的盈利水平。

- 远期利润测算: 考虑公司当前5000张床位,贵阳三甲大医院总营收有望超过30亿元,其他下属医院总营收有望超过40亿元。若按15%的净利润水平计算,公司医疗服务板块仅当前床位规模中期有望实现净利润超过6亿元。

4. 医药流通业务创造供应链利润空间

- 贵州省龙头地位: 公司流通业务是贵州省龙头,具备药品、耗材、器械、试剂、精麻药品配送资质全覆盖,流通网络覆盖全省88个县。

- 专业化服务转型: 应对“两票制”等政策变化,公司通过加强财务风险管控(应收款项管理、与优质客户合作、催收超期应收款、回收医院保证金)和强化专业服务能力(打造为医院提供“买卖”之外综合服务的专业公司)来提升流通板块的发展质量和韧性。

- 营收与盈利展望: 流通板块营收增长受“两票制”和疫情影响,2018-2019年收入增长率为-9%,2020年受疫情影响下降幅度较大。公司将流通板块定位为医疗服务板块的配套业务,并向精细化、专业化迈进,预计业务收入规模将保持稳健,专业化服务将有助于保持盈利水平稳定。

5. 医药制造板块提供稳定营收

- 丰富产品线与稳健业绩: 公司医药制造板块主要包括中成药和中药饮片两部分,以长期慢病用药为主,经营业绩稳健。2020年上半年受疫情影响业务下滑,但后续业绩修复确定性强。

- 中成药优势: 拥有17个国家基药目录品种(如益心舒胶囊、脉血康胶囊、维血宁颗粒等)和24个国家医保目录品种,其中关节克痹丸为独家品种,为公司提供稳定的利润贡献。

- 中药饮片发展: 中药饮片生产原药材实现产地基地化、可追溯,通过与江苏省中医院合作,保证中药饮片质量。中药饮片业务持续快速增长,2019年销售收入突破亿元大关,预计将保持稳健增长。

6. 盈利预测与估值讨论

- 6.1 营收预测

- 医疗服务板块: 各医院均处于业绩爬坡期。肿瘤医院未来2-3年将通过提高入住率、周转率、优化病人结构来提升单床产出;白云医院规划逐步增加床位至3000张;乌当医院、仁怀新朝阳医院重点提升床位使用率和周转率;安顺医院与白云医院联动提升品牌影响力;安居医院将实现小而精,提升单床产值;博大医院将重点放在贵阳市内医院特色学科建设。

- 流通板块: 预计受疫情和政策影响,后续业务规模增长速度不会太快,假设年平均增速为5%。

- 医药制造板块: 短期受疫情影响将得到修复,但产品线相对成熟,假设年平均增速为5%。

- 综合预测: 基于上述假设,预计2020-2022年,公司营业收入分别为60亿元、67亿元和73亿元,归母净利润分别为1.7亿元、2.6亿元和3.3亿元,对应EPS分别为0.101元、0.130元、0.165元。当前股价对应PE为96、75、59。

- 6.2 估值讨论

- 估值比较优势: 与爱尔眼科、美年健康、通策医疗等医疗服务相关标的相比,信邦制药在经营持续边际改善下,估值比较优势凸显。

- 稀缺医疗资产价值: 公司旗下的贵州省肿瘤医院、白云医院、乌当医院等均为极为稀缺的顶级医院资产,成长确定性极强。在公司管理一体化机制催化下,有望成为未来服务版图扩张的基石。

- 中期市值展望: 中期维度看,公司存量医院资产释放利润空间在6亿元左右,这类稀缺医疗资产的合理PE应在40-50倍左右。叠加医药流通和医药制造板块的存量利润,中期维度公司的合理市值预计在250-350亿元之间。

7. 风险提示

- 医保政策限制: 公司存量医院床位使用率的提升具有确定性,但单床收入水平的提高可能受限于贵州当地医保政策而速度缓慢。

- 带量采购不确定性: 流通业务和医疗服务板块业务的共振能够提升医院的盈利水平,但带量采购政策的逐步深化将给这一预期带来一定不确定性。

总结

信邦制药正通过管理重构和战略聚焦,迎来新的发展机遇。公司已明确将医疗服务作为核心业务,并协同发展医药流通和医药工业。旗下拥有的贵州省肿瘤医院、贵州医科大学附属白云医院等优质三级医院资产,在贵阳市医疗资源稀缺的背景下,具备巨大的业绩增长潜力和市场空间。通过集团化管理机制和流通板块的协同效应,公司有望大幅提升医院的运营效率和盈利能力。尽管面临医保政策和带量采购等风险,但公司战略转型清晰,核心资产价值突出,中期业绩增长确定性强,估值具备吸引力,未来市值增长空间广阔。

-

首次覆盖报告:本土眼部护理龙头 彩妆驱动高增长

-

医药生物行业点评报告:政策与市场双重驱动,SPD行业迎来新一轮发展机遇

-

泽璟制药半年报点评:多纳非尼商业化稳步推进 产品矩阵进一步优化

-

医药生物行业点评报告:透过现象看本质 人口结构变化决定医改方向

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送