-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

首次覆盖报告:本土眼部护理龙头 彩妆驱动高增长

首次覆盖报告:本土眼部护理龙头 彩妆驱动高增长

-

下载次数:

2243 次

-

发布机构:

申港证券股份有限公司

-

发布日期:

2023-11-22

-

页数:

34页

丸美股份(603983)

投资摘要:

发展逻辑:战略转型初见成效研发实力赋能品牌发展第二增长曲线凸显

线上渠道铺设成功。2023年H1,公司线上渠道实现营业收入8.45亿元,收入占比79.78%,同比增长58.97%,以抖音为主的线上直营同比增119.53%,线上转型战略初现成效。

第二增长曲线凸显。2021年7月公司推出爆款产品“看不见粉底液”,凭借,迅速获得市场认同,高品质极简底妆心智稳步构建,依托差异化产品路线在流量成本日趋高涨的外部环境下实现销量与盈利双增长。2023年H1,第二品牌PL恋火实现收入3.07亿,占丸美营收的29%,同比超速增长211.42%。线上业务方面,618期间,恋火线上销售同比增长327%,抖音、快手增长超4倍。

研发实力赋能品牌发展。公司发现了重组双胶原蛋白与天然胶原蛋白呈现出高度相似的三螺旋结构,以1:1配比嵌合I型和III型胶原蛋白。丸美围绕重组双胶原蛋白这一核心成分,对整个产品体系进行了重塑,淘汰了200个SKU。丸美在“小红笔眼霜”和“小金针次抛精华”两大超级大单品加入了重组胶原蛋白成分,使产品得到了全面的升级。此外,丸美还推出了重组胶原蛋白产品系列,并推出了相应的新品。借助重组胶原蛋白这一成分,公司对旗下产品进行了升级。

重视流量运营,助推品牌强势出圈。邀请明星、网红代言,实现百亿曝光。丸美营销重视与用户产生共鸣,营销多次破圈。围绕特定群体,丸美设计了独特的品牌营销方案。通过高曝光、广种草、强转化,打造全方位营销体系。

成长逻辑:产品矩阵丰富+重视研发+建设线上自播业务+深耕高增长领域

产品矩阵丰富,覆盖多元抗衰需求。产品布局聚焦胶原蛋白、胜肽等抗衰老成分,其中双胶原系列、弹力蛋白凝时系列致力于应对衰老引起的各类胶原蛋白流失;红钻多态系列与小红笔家族系列针对熬夜修复;另有巧克力焕颜丝滑系列、多肽蛋白臻颜系列等结构性抗衰产品,产品矩阵丰富,涵盖不同价位与用户需求。恋火旗下有“看不见”、“蹭不掉”、“星钻”三大产品系列,“看不见”系列为干皮专研,“蹭不掉”系列为油皮专研,满足不同的肤质的客户的需求。“星钻”系列为线下专享产品,定位高端路线,与前两大系列形成互补,或未来恋火进军高端底妆市场奠定基础。

线上推动品牌自播,线下多元化发展。2022年,公司的自播全年占比超过达播,对达人的依赖度逐渐降低,在流量成本增加的趋势下有望进一步降低线上营销成本;天猫逐季优化,直播渗透率有明显提升。2023年H1,公司线上渠道实现营业收入8.45亿元,收入占比79.78%,同比增长58.97%,以抖音为主的线上直营同比增长119.53%,线上转型战略初现成效。线下渠道稳步推进,提升用户消费体验感,如主打以艺术家IP联名套盒、恋火品牌进驻调色师、KKV等千个线下网点,强化线下体验,提高用户忠诚度与品牌效应。

进军医美领域,铺设未来业绩点。9月23日,丸美首款重组胶原蛋白[械字号]产品发布,专注医美术后/创面护理,开启胶原直充新时代,预计2026年丸美生物将推出重组胶原蛋白水光针三类医疗器械产品;2028年将推出重组胶原蛋白填充类三类医疗器械产品;2030年将推出重组胶原蛋白人工角膜和人工关节;2032年将推出第一款重组胶原蛋白3D打印的人体器官。重组胶原蛋白将推动公司开发医美业务线,打造业绩新增长点。

抗衰老市场规模继续扩大,抗衰护肤品市场潜在需求旺盛。2016年至2021年,全球抗衰老市场规模从1500亿美元增长至2236亿美元,增长了735亿美元,增长率达49%。国内用户对于抗衰老需求强烈,同时间段内,中国抗衰市场规模增长了50.3亿美元,增速高达86%,我国抗衰市场规模增速高于全球增速,加之老龄化趋势加深,我国抗衰市场有望进一步增大。

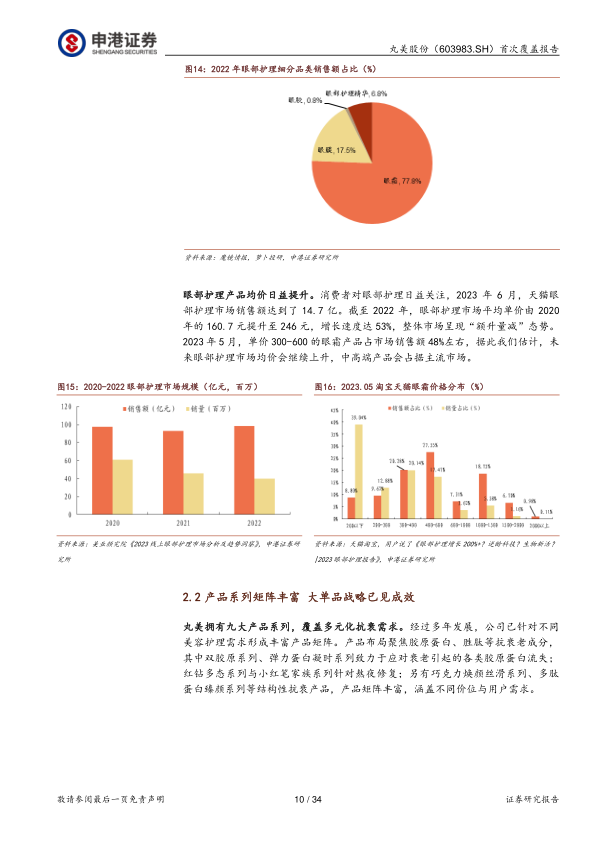

眼部和面部为抗衰关注重点,眼部护理市场呈现中高端走向。消费者抗衰追求局部精细化,进行分区抗衰,主要部位有眼部、面部、前额、颈部、唇周。在抗衰部位上,更为关注眼部和面颊,针对这些部位的护理。除面部护理外,眼部护理已在消费市场位居第二,在整个行业占额逐渐增多,整体市场潜力较大。

投资建议:预计公司2023年~2025年EPS分别为0.76元、1.09元、1.46元,当前股价市盈率分别为35.05倍、24.49倍、18.32倍,首次覆盖给予“买入”评级。

风险提示:主要原材料价格波动风险、汇率波动风险、环保风险、销售不及预期风险。

中心思想

战略转型与多品牌驱动增长

丸美股份通过成功的线上渠道转型和多品牌战略,实现了业绩的显著增长和利润修复。以“丸美”品牌深耕中高端抗衰老市场,并凭借“恋火”品牌在底妆领域异军突起,打造了公司的第二增长曲线。公司在研发、营销和渠道方面持续投入,有效提升了市场竞争力。

研发创新赋能市场拓展

公司在重组胶原蛋白等核心生物科技领域取得突破性进展,不仅赋能了现有产品体系的升级,更以此为基础积极布局医美赛道,为未来业绩增长开辟了广阔空间。通过产学研医检协同平台,丸美股份不断强化技术壁垒,巩固其在抗衰老和医美领域的领先地位。

主要内容

1. 丸美股份:深耕抗衰邻域 坚定战略转型

品牌多元化与股权结构

丸美股份自2002年成立以来,以眼部护理起家,凭借“弹弹弹,弹走鱼尾纹”的广告语深入人心。2013年获得LVMH旗下L Capital基金战略投资,并于2019年A股上市。公司旗下拥有“丸美”、“恋火”和“春纪”三大品牌,分别定位中高端抗衰护肤、新锐彩妆和大众化功能性护肤,形成差异化品牌矩阵以满足多元消费需求。“丸美”品牌被誉为“眼部护理大师”,连续8年被评为“抗衰老品类TOP1”。“恋火”品牌自2017年收购后,已成为公司业绩增长的重要动力。截至2023年第三季度末,公司股权结构集中,创始人孙怀庆和妻子王晓蒲合计持股80.8%。

线上转型成效显著,业绩触底反弹

公司在2020-2022年受宏观因素影响业绩承压,但自2023年起,随着线上渠道转型战略的成功推进和“恋火”品牌的爆发,业绩实现强劲回暖。2023年上半年,公司线上渠道实现营业收入8.45亿元,收入占比高达79.78%,同比增长58.97%,其中以抖音为主的线上直营同比增长119.53%,显示出线上转型战略的初步成效。2023年前三季度,公司营收达到15.36亿元,同比增长34.34%,归母净利润同比增长44.84%,恢复了原有增长态势。利润方面,2023年第一至第三季度毛利率和净利率分别为70.84%和11.31%,同比分别提升2.87和0.82个百分点,主要得益于大单品策略简化产品线以及销售模式由经销向自营的切换。

2. 丸美品牌深耕抗衰领域 打造全面产品矩阵

抗衰市场潜力巨大,眼部护理高端化趋势明显

全球抗衰老市场规模持续扩大,2016年至2021年从1500亿美元增长至2236亿美元,增幅达49%。中国抗衰市场增速更为迅猛,同期增长50.3亿美元,增速高达86%,且随着老龄化趋势加深,市场潜力巨大。消费者对抗衰老的需求呈现年轻化趋势,26-35岁人群占比高达53.2%,其中62.4%的消费者选择使用护肤品进行抗衰。在局部精细化抗衰方面,眼部和面颊是关注重点。眼部护理市场作为护肤品类第二大细分市场,2022年中国销售额为4.62亿美元,预计2027年将达到5.65亿美元,与美国市场(15.46亿美元)相比仍有较大增长空间。眼霜是眼部护理市场的主流品类,2022年占比77.8%,2023年6月天猫眼霜市场份额占比87%。眼部护理产品均价日益提升,2020年至2022年平均单价从160.7元提升至246元,增幅达53%,中高端产品将占据主流市场。

丰富产品矩阵与核心技术优势

丸美品牌拥有九大产品系列,聚焦胶原蛋白、胜肽等抗衰老成分,覆盖多元化抗衰需求,如双胶原系列、弹力蛋白凝时系列、红钻多态系列等。公司产品相较国际大牌具有价格优势(丸美眼霜集中在200-400元价位段,国际品牌400-4000元),且在国内市场性能突出,性价比强劲。公司通过“小红笔眼霜”等大单品策略成功出圈,并围绕其打造了涵盖多肽、视黄醇、重组胶原蛋白的抗衰大单品体系。第二代小红笔眼霜通过加入重组胶原蛋白和25%定制胜肽,全面提升了淡黑、淡纹、紧致功效,荣登天猫舒缓眼霜热销榜TOP1。成分升级也带动了丸美产品均价的提升,2023年第三季度眼部类、护肤类产品均价同比分别提升7.71%和35%,进一步巩固了高端品牌定位。2022年,丸美5大核心单品销售占比高达61.10%,2023年上半年小红笔眼霜GMV达1.07亿元,同比增长超355%,小金针次抛精华GMV达9013万元,同比增长155%,大单品战略成效显著。

公司在研发方面实力强劲,建立了全球化合作体系和五大研发中心,掌握世界前沿技术。已储备80余款原料,完成450余项核心技术,发表近30篇学术论文。在重组胶原蛋白研发上取得突破,发现了与天然胶原蛋白高度相似的三螺旋结构,并以1:1黄金比例嵌合I型和III型胶原蛋白,运用“翻译暂停”技术和C-pro稳固扣环确保高活性和稳定性。公司还建立了“产学研医检”协同平台,推动技术产业转化和行业标准规范。中国重组胶原蛋白市场潜力巨大,预计2027年市场规模将达到1738亿元,其中重组胶原蛋白产品市场规模预计从2022年的185亿元增至2027年的1083亿元,复合年增长率达42.4%。丸美已围绕重组双胶原蛋白重塑产品体系,淘汰200个SKU,并将其应用于小红笔眼霜、小金针次抛精华等核心大单品及新推出的胶原蛋白系列产品中。

精准营销策略提升品牌影响力

丸美股份高度重视流量运营和品牌营销。通过邀请陈洁、梁朝伟、周迅、蔡康永、彭于晏等明星和网红拍摄系列态度短片,建立与消费者的情感链接,实现百亿曝光。公司营销策略注重与用户产生共鸣,如“眼光高错了吗”情感营销,并入选抖音X巨量引擎X时尚芭莎“了不起的中国成分3”,子话题曝光超2亿。公司打造了“高曝光、广种草、强转化”的全方位营销体系,通过KOL/KOC合作、工厂溯源、深度绑定心智达人等方式,在小红书、抖音、快手等平台进行广泛种草。同时,通过线上旗舰店、抖小店和线下双胶原直充站、路演等方式实现销售收割。

3. 恋火打造第二增长曲线 营销助推品牌成长

底妆市场广阔,国货品牌竞争力凸显

恋火(Passional Lover)品牌于2017年被丸美股份收购,成为公司进军国内彩妆市场的重要布局。底妆作为妆容根基,市场规模巨大。2020年中国底妆市场规模已达360亿元,预计2023年将达到562亿元,2025年有望突破600亿元。粉底(液/膏、粉饼、BB霜)是面部底妆的主品类,占市场份额的55%,其中粉底液/膏占比35%。年轻女性是底妆产品的主要关注对象,18-34岁用户在小红书平台占比约75%。国货底妆品牌竞争力日益增强,恋火在MAT2023天猫面部底妆销售额TOP20品牌中排名第15位,较去年上升25位,销售额达1.83亿元,同比增长超170%,表现亮眼。

恋火品牌业绩爆发,成为第二增长极

恋火品牌通过“看不见”、“蹭不掉”、“星钻”三大产品系列,覆盖干皮、油皮等不同肤质需求,并定位高端线下市场,形成互补。其中,“看不见”系列是核心爆品,GMV销量已突破300万支。恋火坚持“底妆第一品牌”的战略定位,成功打造了爆品路线,2022年CR5贡献总销量90%以上。自2021年起,恋火品牌强势破圈,销售额大幅提升,成为拉动公司业绩的第二增长曲线。2023年上半年,恋火实现收入3.07亿元,

-

医药生物行业点评报告:政策与市场双重驱动,SPD行业迎来新一轮发展机遇

-

泽璟制药半年报点评:多纳非尼商业化稳步推进 产品矩阵进一步优化

-

医药生物行业点评报告:透过现象看本质 人口结构变化决定医改方向

-

医药生物行业研究周报:药监局会议强调支持创新医疗器械及中药创新

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送