-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

公司首次覆盖报告:深耕临床CRO业务,全方位服务药物临床开发

公司首次覆盖报告:深耕临床CRO业务,全方位服务药物临床开发

-

下载次数:

2002 次

-

发布机构:

开源证券股份有限公司

-

发布日期:

2023-06-01

-

页数:

27页

诺思格(301333)

深耕临床 CRO 业务,全方位服务药物临床开发

历时 15 年发展,诺思格已建立了符合国际标准的药物临床研发全流程一体化服务平台。 诺思格旗下共设有 10 家子公司,业务覆盖医药临床研究各个阶段, 公司已搭建具备国际视野的管理团队与专业的科学家团队, 拥有丰富的临床试验研究资源网, 并与多家国内外知名医疗机构及药企建立合作关系。 短期看,公司新增合同数量快速增加, 2022 年新增合同金额达 8.13 亿元, 业绩增长确定性强。中长期看,公司一体化布局,各业务协同发展, 数统等高盈利业务的快速发展,有望推动公司业绩持续向好。 我们看好公司的长期发展,预计 2023-2025 年公司的归母净利润为 1.50/1.90/2.36 亿元, EPS 为 2.50/3.17/3.93 元,当前股价对应 PE为 39.9/31.5/25.4 倍,估值合理,首次覆盖,给予“买入”评级。

政策助推中国新药临床试验高速高质发展, 国内临床 CRO 市场快速崛起

政策端推动中国医药产业向创新升级转型,新药临床试验项目数量呈现高增长、质量稳步提升,外包需求的扩大催生本土临床 CRO 企业快速成长。新药研发临床阶段资金投入高、失败风险高,专业性与系统性更强的 CRO 公司能够帮助药企实现降本增效。根据 Frost&Sullivan 数据统计, 2020 年中国临床 CRO 市场规模为 263 亿元,预计于 2025 年达到 835 亿元, 2020-2025 年复合增长率为 25.99%,市场正处于快速扩容期。

综合服务+专项服务, 6 大业务板块协同发展, 推动公司经营持续向上

公司能够为客户提供 I 至 IV 期综合型临床试验运营服务, 也可以根据客户的需求灵活高效地提供一项或多项临床试验专项服务。 CO 服务覆盖了临床试验项目各个阶段, 是目前公司发展的核心业务, 2022 年营收 3.00 亿元,占比 47.00%。专项服务中, SMO、 DM/ST 与 CP 业务成长性较高,其中 DM/ST 与 CP 业务具备较强的盈利能力。 公司 DM/ST 业务拥有多个成功案例, 已协助多款海内外新药成功上市,有望成为打开海外市场的敲门砖,并推动公司盈利进一步向上。

风险提示: 国内政策变动、核心技术成员流失、药物临床研发服务市场需求下降。

中心思想

核心竞争力与市场地位

诺思格(301333.SZ)作为一家深耕临床合同研究组织(CRO)业务15年的公司,已成功构建符合国际标准的药物临床研发全流程一体化服务平台。公司凭借其强大的专家团队、丰富的临床试验资源网络以及与国内外知名医疗机构及药企的紧密合作,在行业内建立了优质口碑和领先地位。其全链条服务药物临床开发的能力,通过10家子公司协同发展,覆盖了临床试验运营、现场管理、数据管理与统计分析、生物样本检测、临床药理学及咨询服务等六大核心业务板块,形成了坚实的护城河。

增长潜力与投资价值

在国家政策持续推动中国医药产业向创新升级转型、新药临床试验高速高质发展以及临床CRO市场快速崛起的背景下,诺思格展现出强劲的增长潜力和投资价值。公司新增合同数量和金额持续高增长,2022年新增合同金额达8.13亿元,业绩增长确定性强。特别是数据管理与统计分析(DM/ST)和临床药理学(CP)等高盈利业务的快速发展,有望持续推动公司业绩向好。报告首次覆盖给予“买入”评级,预计2023-2025年归母净利润分别为1.50/1.90/2.36亿元,当前估值合理,具备长期投资价值。

主要内容

1、深耕临床CRO业务,以专业服务打造优质口碑

1.1、全力打造临床CRO一体化服务平台

诺思格成立于2008年,历经15年发展,已建立了覆盖全国的服务网络,并全力打造符合国际标准的药物临床研发全流程一体化服务平台。公司旗下设有10家子公司,主营业务覆盖临床试验运营、现场管理(SMO)、数据管理与统计分析(DM/ST)、生物样本检测(BA)、临床药理学(CP)及临床试验咨询服务等六大板块,实现全链条服务药物临床开发。截至2023年第一季度,诺思格最大股东为艾仕联合投资控股有限公司(持股28.68%),创始人武杰为实际控制人。公司通过石河子康运福、石河子瑞明与石河子瑞嘉三个员工持股平台,建立了长效激励机制,确保核心人才的稳定。公司拥有丰富的临床试验研究资源网,截至2022年7月,已与全国790多家医疗机构(包括湘雅医院、北京协和医院等知名三甲医院)开展合作,并在国内十余个城市建立网点。凭借优质服务,公司已为国内外约750家客户提供专业服务,累计服务项目超3300个,与复星医药、君实生物等知名药企建立了合作关系。

1.2、强大的专家团队,打造更专业的服务

诺思格拥有一支具备国际视野的管理团队和专业的科学家团队。创始人武杰具有丰富的公司管理经验。首席科学官陈刚博士曾任职于FDA肿瘤药审中心与强生肿瘤药物研发临床生物统计部门,拥有30余年医药行业生物统计经验,并参与起草了CDE《药物临床试验适应性设计指导原则》征求意见稿,在行业内具有较强影响力。公司高管团队均具备丰富的药物临床研发经验。截至2022年底,公司员工数量达到1926人,同比增长2.83%;其中本科及以上学历员工占比超75%。研发人员达250人,同比增长16.28%,其中本科及以上学历占比达70%,高学历人才的持续加入为公司未来发展提供了核心动力。

1.3、立足国内临床CRO市场,业绩稳健增长

诺思格通过不断提升服务能力和拓展临床CRO产业链,近年来业绩保持稳健增长。2022年,公司实现营收6.38亿元,同比增长4.78%;扣非归母净利润1.02亿元,同比增长7.75%。尽管2022年及2023年第一季度受疫情管控放开及春节假期影响,业绩短期承压,但公司毛利率整体稳定(2022年为36.85%),期间费用率从2017年的21.18%下降至2022年的17.81%,扣非归母净利率从2017年的11.44%提升至2022年的15.96%,盈利能力稳步增强。公司高品质的临床服务增强了客户粘性,新增合同数量保持高增长,2022年新增合同金额达8.13亿元,2019-2022年复合增长率达17.47%,为短期业绩增长提供了确定性。客户结构持续优化,合同金额“小于100万”客户占比从2019年的58.67%提升至2021年的67.25%,前5大客户收入占比从2019年的37.40%下降至2022年的27.91%,经营稳定性逐渐增强。目前公司主要面向国内市场,2022年境内收入达6.05亿元,占比94.90%。2019年成立的诺思格美国(R&G US)已与20余家欧美客户建立合作,支持近40个I-IV期临床试验项目,海外业务有望打开增量空间。

2、中国临床试验开展迈入新阶段,临床CRO市场快速崛起

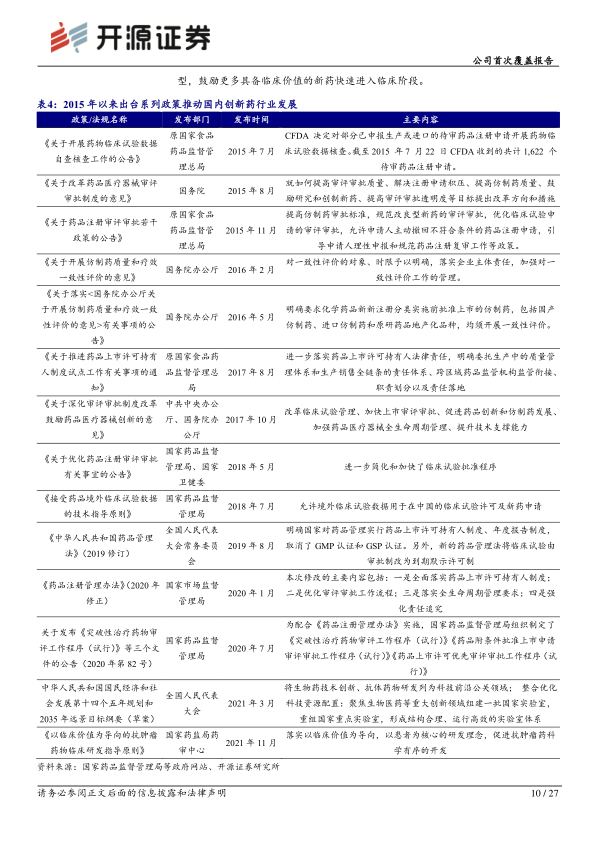

2.1、政策助推中国新药临床试验高速高质发展

中国医药行业具有较强的政策导向性。自2015年以来,国家出台了一系列政策,如仿制药一致性评价、优化审评审批制度、推出“重大新药创制”专项等,推动国内医药产业由仿制药向创新药升级转型,鼓励更多具备临床价值的新药快速进入临床阶段。药审改革后,新药审批速度加快,国内创新药IND(新药临床试验申请)与NDA(新药上市申请)申报数量显著增加,2022年分别达到600个和64个,2017-2022年复合增长率分别为20.5%和7.8%。2017年中国加入ICH(国际人用药品注册技术协调会),中国新药研发与国际接轨,由中国公司发起的国际多中心临床试验数量从2017年的11个增长至2019年的60个。同时,跨国药企在中国开展的国际多中心临床试验数量也从2017年的61个增长至2019年的156个。中国临床试验质量稳步提升,2021年中国核心临床数量达到233个,已超越欧洲和日本,仅次于美国。在政策助推下,中国医药研发开支稳健增长,预计2024年将达到476亿美元,其中临床阶段研发投入将达321亿美元。2021年临床登记数量达到1490个,同比增长47.96%,其中关键性III期临床开设数量达341个,占比22.89%,同比增长40.91%。

2.2、新药研发临床阶段投入大风险高,临床CRO助力药企降本增效

创新药研发具有难度大、周期长、投入高等特点。根据《2020年中国新药研发行业分析报告》,I期临床药物最终获批概率仅11.30%,即使进入III期临床成功率也只有53.40%,而临床阶段的费用占比却高达70%。高额的资金投入与较高的失败风险率已成为新药研发的最大障碍。为实现降本增效,越来越多的药企倾向与系统性、专业性更强的CRO公司合作。临床CRO公司能够帮助药企解决临床阶段高投入、高风险的难题,节约项目管理时间成本并提高数据管理质量,有望享受到新药研发产业链的最大红利。全球Biotech公司数量预计将从2017年的76.0%提升至2029年的81.2%,这些公司通常将大部分融资投入核心研发,对外包服务的需求更加突出。中国药品研发市场的外包率持续提升,预计从2020年的36.8%提升至2026年的52.2%。基于创新药企业研发投入的持续增长和外包渗透率的提升,中国临床CRO市场规模预计从2020年的263亿元增长至2025年的835亿元,2020-2025年复合增长率达25.99%,市场正处于快速扩容期。

3、全方位布局临床CRO,多业务协同发展加深公司护城河

3.1、综合服务+专项服务,6大业务板块覆盖临床CRO全流程

诺思格能够为客户提供I至IV期一站式临床试验运营(CO)综合性服务,协助医药及医疗器械企业开展临床试验。同时,公司也可根据客户需求灵活高效地提供一项或多项临床试验专项服务,包括临床试验现场管理(SMO)服务、数据管理与统计分析(DM/ST)服务、生物样本检测(BA)服务、临床药理学(CP)服务、临床试验咨询服务等5个子业务,全面覆盖临床CRO全流程。

3.2、以临床试验运营服务为核心,各子业务协同高速发展

3.2.1、CO服务:创新药项目占比稳步提升,经营稳健增长

CO服务涵盖临床试验全过程,是诺思格的核心业务。2022年,CO服务营收3.00亿元,占总营收的47.00%。公司临床运营团队经验丰富,已与数百家国家药监局认证的临床试验机构及各疾病领域专家建立合作,管理过500余项I至IV期临床试验,覆盖肿瘤、心血管等多个治疗领域。截至2022年7月,诺思格已顺利通过60多个项目的国家药品监管部门CFDI核查,经公司申报的项目成功率高达100%。随着中国医药行业向创新转型,公司承接的创新药项目收入占比从2019年的69.01%提升至2021年的89.08%,单一项目价值量得到有效提升。2017-2022年,CO业务复合增长率达8.73%,经营稳健增长。

3.2.2、SMO服务:全国化布局已完成,业务快速成长

SMO服务通过提供经验丰富的临床研究协调员(CRC),协助研究者和研究中心完成临床试验中非医学判断类的事务性工作,以确保临床研究过程符合GCP和研究方案的规定,提高临床试验整体的质量与效率。根据Frost & Sullivan数据,中国SMO市场规模预计从2019年的2.62亿美元增长至2024年的13.68亿美元,复合增长率达39.2%,处于快速扩容期。诺思格SMO业务主要由全资子公司圣兰格(北京)运营,截至2022年7月,圣兰格拥有近1000人的专业化团队,在全国100多个城市设有SMO服务点,为全国500多个研究中心提供专业服务,累计拥有800多个临床研究项目操作经验。2022年,SMO业务营收达1.54亿元,2017-2022年复合增长率达40.61%,业务快速成长。

3.2.3、DM/ST服务:高成长性+高毛利率,开拓海外市场的敲门砖

DM/ST服务是临床CRO业务中的核心细分板块,提供药物开发策略制定、临床试验设计、统计方法咨询、CRF设计、EDC数据库建立、统计编程与分析、统计分析报告撰写等统计科学支持。根据Frost & Sullivan数据,中国DM/ST市场规模预计将于2024年达到15.24亿美元,2019-2024年复合增长率达25.7%,增速高于美国市场。诺思格DM/ST业务主要以诺思格美国为国际窗口吸引海外订单,以南京艾克曼(AMIT)为执行中心开展项目。AMIT在南京、合肥两地建立了数据统计科学中心,拥有近200人的专业团队,已为200余家客户提供超400项I-IV期DM/ST服务,协助客户完成了30余项符合国际临床数据交换标准协会(CDISC)标准的NDA/BLA申报。公司DM/ST团队在多个成功案例中展现了创新性设计理念,如协助盛诺基医药核心产品淫羊藿素软胶囊成功获得NMPA上市批准。2022年,DM/ST业务营收0.73亿元,2017-2022年复合增长率达46.55%,营收占比从2017年的3.96%迅速提升至2022年的11.38%,成长性较高。该板块毛利率基本维持在60%左右(2022年为54.48%),盈利能力强,有望成为公司打开海外市场的敲门砖。

3.2.4、BA服务:积极拓展创新药业务,有望迎来新的增长点

BA服务主要对临床试验过程中收集到的生物样本进行检测,以反映试验用药物在人体内的吸收、分布、代谢、排泄(ADME)等情况。随着国内集采政策的推进以及仿制药一致性评价需求的增加,CDE收到的一致性评价申报数量从2016年的32个上升至2021年的2674个,推动国内BA服务快速发展。诺思格的BA服务主要由子公司苏州海科运营,截至2022年7月,苏州海科拥有近80人的专业团队和约3000平方米实验室,已完成60余项新药临床前ADME研究,为国内外近200家药企提供300余项临床试验生物分析检测,助力50多个品种顺利通过仿制药一致性评价。为顺应行业发展,公司积极向创新药业务拓展,BE(生物等效性)项目收入占比从2018年的85.2

-

公司信息更新报告:2025年业绩高增,“深耕+出海+授权”驱动成长

-

北交所信息更新:仿制药糖尿病、高血压类稳增,DYX116(降糖)I期完成在即

-

基础化工行业周报:地缘冲突扰动全球能化供应链,看好中国化工稳定供应全球

-

医药生物行业周报:签单加速增长,继续推荐国内临床前CRO板块

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 2026政府工作报告首提“未来能源”,氢能行业如何抢占先机?

- 农化行业:2026年2月月度观察:钾肥价格平稳上涨,储能拉动磷矿需求,草甘膦快速涨价

- 公司信息更新报告:2025年业绩高增,“深耕+出海+授权”驱动成长

- 创新药进入收获期,仿制药CRO/CDMO困境反转

- 产品结构优化和自动化等提升毛利率,静待需求恢复

- 化工行业周报:两会关注化工反内卷&高能耗,地缘溢价助推化工品进入普涨窗口

- 基础化工行业周报:中东局势推涨原油价格,化工品价格全面上涨

- 基础化工行业研究:国际柴油、燃料油等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 医药生物行业周报:罗伐昔替尼达成高额独家授权协议,创新药BD交易持续活跃

- 公司事件点评报告:核心品种APL-1702获批上市,公司发展迈入新阶段

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送