-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

业绩短期承压,多点开花助力公司长期发展

业绩短期承压,多点开花助力公司长期发展

-

下载次数:

2485 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2023-04-24

-

页数:

31页

新和成(002001)

事件描述

4月20日晚,公司发布2022年度报告及2023年一季度报告,2022年全年实现营业收入159.34亿元,同比增长6.82%;实现归母净利润36.20亿元,同比减少16.89%;实现扣非归母净利润35.86亿元,同比减少14.19%;实现基本每股收益1.17元/股。2023年一季度实现营业收入36.12亿元,同比减少16.15%;实现归母净利润6.43亿元,同比减少46.55%;实现扣非归母净利润5.86亿元,同比减少48.68%。

维生素行业整体需求疲软,业绩短期承压

公司业绩短期承压,主要是维生素行业需求疲软所致。2022年全年实现营业收入159.34亿元,同比增长6.82%;实现归母净利润36.20亿元,同比减少16.89%;实现扣非归母净利润35.86亿元,同比减少14.19%。单季度来看,公司2022Q4季度实现营收40.24亿元,同比减少6.02%,环比增长8.90%;实现归母净利润6.09亿元,同比减少36.41%,环比减少23.58%,2023年Q1季度实现营收36.12亿元,同比减少16.15%,环比减少10.23%;实现归母净利润6.43亿元,同比减少46.55%,环比增长5.57%。目前国内维生素整体价格处于历史低位,根据百川资讯,截至2023年4月20日,VA价格为91元/公斤,较2022年年初下降66.9%,VE价格为78元/公斤,较2022年年初下降10.34%,2022年我国维生素行业整体较为疲软,主要是由于国内维生素产能持续扩张导致国内市场供大于需,这也是公司业绩短期承压的主要原因,此外受宏观因素影响,公司部分原辅材料价格上涨导致产品成本有所上升,随着未来维生素库存消解,下游需求恢复,公司业绩有望恢复增长。

维生素景气有望反转,蛋氨酸等项目投产有望提供业绩增量

维生素供给收缩内需复苏,公司有望集中受益。维生素方面,供给端海外维生素巨头近期宣布停产,成本端上游原材料价格节节攀升预计将对维生素E价格形成支撑,需求端国内猪周期即将开启上行通道,目前维生素库存有所消解,在供给收缩、内需复苏背景下,公司有望集中受益。氨基酸方面,国内蛋氨酸市场需求广阔,液体蛋氨酸市场渗透率有望提升,国内企业逐步打破海外壁垒,公司二期15万吨固体蛋氨酸将于今年6月投产,同时拟与中石化成立合资公司建设18万吨/年液体蛋氨酸(折纯)的生产装置,所有项目建成后,我国蛋氨酸市场份额将进一步提升,此外公司5000吨/年维生素B6、3000吨/年维生素B12正常销售,3万吨牛磺酸项目开始试车,多个项目陆续投产有望为公司提供业绩增量。

全球香精香料产业向亚非地区转移,公司成本优势助力拓展市场份额

香精香料产业东移,公司不断拓展香精香料新品类,有望抓住机遇。香精香料种类繁多,主要应用于日化和食品行业,其技术、渠道、人才壁垒高筑,中小企业难以入局。目前国际企业香精香料巨头产业逐步向亚非地区转移,给国内香精香料企业带来机遇,公司上延维生素中间体拓展出芳樟醇和柠檬醛系列产品,在产品质量维持国际领先水平的同时能够降低10%-20%的成本,显著的成本优势将助力公司不断拓展市场份额,此外公司还在投建更多香精香料新产品,5000吨薄荷醇项目目前进入试车阶段,公司不断优化产品矩阵,未来市场竞争力有望进一步提高。

加码布局新材料板块,加速实现高端材料自主可控

布局高端新材料多个细分赛道,公司有望抢占先机。高端新材料细分赛道如PPS、PPA、己二腈长期为国外所垄断,随着我国汽车轻量化的快速发展,对以上材料的需求也一直维持高速增长,近几年以公司为代表的国内企业逐步突破技术封锁,国产替代进程加快。PPS方面,公司现已规划报批PPS产能3万吨/年,其中1.5万吨/年生产线已实现正常销售,三期7000吨/年装置进入试车阶段,进展顺利;PPA与己二腈方面,1000吨PPA与110吨己二腈中试线正在建设当中。此外公司还进一步延伸产业链布局了PA66、六亚甲基二异氰酸酯(HDI)、异佛尔酮二胺(IPDA)、异佛尔酮二异氰酸酯(IPDI)等新产品,超前布局有望使公司在市场竞争中抢占先机。

投资建议

预计公司2023-2025年归母净利润分别为42.14亿元、49.01亿元、58.35亿元(原2023年-2024年分别为50.76亿元和60.19亿元),同比增速为16.4%、16.3%、19.1%。对应PE分别为13、11、9倍。维持“买入”评级。

风险提示

(1)宏观经济风险;

(2)原材料价格波动风险;

(3)产能建设不及预期;

(4)汇率及贸易风险。

中心思想

短期业绩承压,多元化布局奠定长期增长基石

新和成公司在2022年及2023年一季度面临业绩短期承压,主要受维生素行业需求疲软、产能过剩及原材料价格上涨等宏观因素影响。然而,公司凭借其在维生素、蛋氨酸、香精香料及高端新材料等多个业务板块的深厚布局和技术优势,展现出强大的长期发展潜力。

核心业务稳固,新材料与特种化学品驱动未来发展

公司通过持续的研发投入和产业链纵深发展,在维生素领域保持领先地位,并积极拓展蛋氨酸、香精香料及高端新材料市场。随着维生素市场景气度有望反转、蛋氨酸项目投产、香精香料成本优势显现以及新材料国产替代加速,公司未来业绩增长动力强劲,有望实现高质量发展。

主要内容

经营现状与财务表现分析

业绩短期承压,但多元业务板块稳健发展

新和成作为国内领先的维生素生产企业,2022年实现营业收入159.34亿元,同比增长6.82%;归母净利润36.20亿元,同比减少16.89%。2023年一季度,公司营业收入为36.12亿元,同比减少16.15%;归母净利润6.43亿元,同比减少46.55%。业绩下滑主要归因于维生素行业需求疲软、产能过剩导致价格处于历史低位(如VA价格较2022年初下降66.9%,VE价格下降10.34%),以及部分原辅材料价格上涨。尽管如此,公司香精香料和新材料板块表现稳健,毛利率分别达到48.97%(同比增长6.84个百分点)和70.79%(同比增长42.26个百分点),为公司业绩贡献了重要支撑。

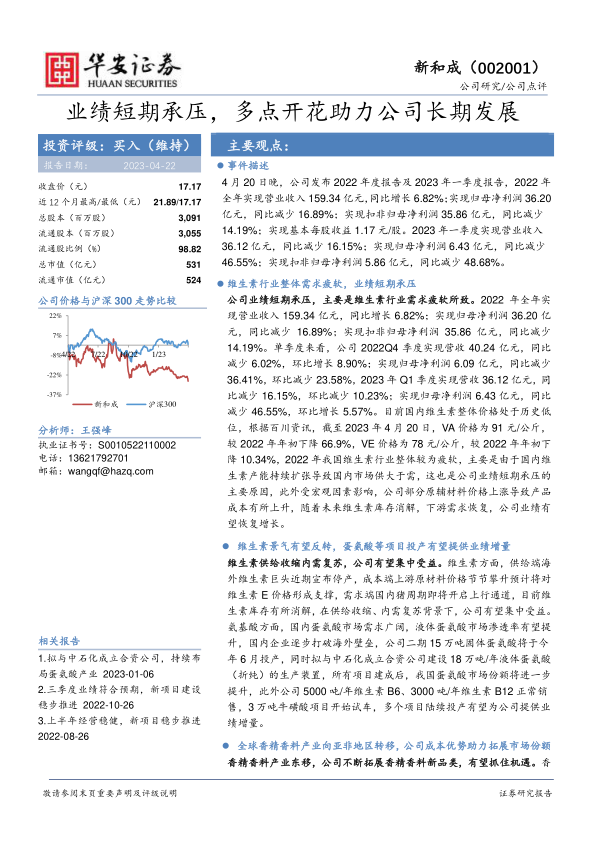

财务结构健康,研发投入持续增长

公司在2022年毛利率为36.94%,净利率为22.83%,均有所下滑。但公司三费管控合理,销售费用率、管理费用率和财务费用率整体呈下降趋势。公司持续重视研发投入,2022年研发费用达8.59亿元,研发费率为5.39%,连续多年保持在5%以上,显示出公司对技术创新和长期发展的承诺。此外,公司现金流水平良好,2022年净现比为1.20;存货周转率维持在合理区间(131.45天);ROE保持在15.36%的较好水平;资产负债率虽略有上升,但整体维持在20%-40%的合理区间(2022年为38.17%)。

多业务板块协同发展与市场机遇

维生素市场景气有望反转,蛋氨酸项目提供业绩增量

维生素:供给收缩叠加需求复苏,景气度有望反转 全球维生素A和维生素E市场呈寡头垄断格局。供给端,海外巨头帝斯曼宣布停产(维生素A产能占全球15%,维生素E产能占全球13%),预计将导致供给进一步收缩。同时,维生素E关键中间体间甲酚进口价格高位运行,对VE价格形成支撑。需求端,维生素A和维生素E主要应用于动物饲料(猪饲料占比VA 40%,VE 47%)。国内猪周期预计将开启上行通道,带动饲料需求增长。此外,2023年全球猪肉产量预计同比增长3.86%(中国增长7.84%),有望带动维生素出口需求恢复。新和成作为行业领导者,维生素A全球市场份额超20%,维生素E超40%,且采用异氟尔酮法生产VE具有成本优势,有望集中受益于市场景气度反转。

蛋氨酸:海外垄断逐步打破,国内市场需求广阔 全球蛋氨酸市场同样呈寡头垄断格局,赢创、安迪苏等四家企业占据超80%份额。国内企业正逐步打破海外技术壁垒,新和成二期15万吨固体蛋氨酸项目将于2023年6月投产,并拟与中石化合资建设18万吨/年液体蛋氨酸生产装置。项目建成后,新和成将成为全球第三大蛋氨酸供应商,我国蛋氨酸市场份额将进一步提升,并有望成为净出口国。蛋氨酸主要应用于禽类饲料(总占比60%),我国是全球第二大鸡肉生产大国。目前我国饲料用蛋氨酸含量(0.14%)低于科学比例(0.25%),市场需求存在78%的提升空间。尽管短期受海外禽流感影响,但禽类补栏周期短,需求有望快速恢复。公司3万吨牛磺酸项目也已开始试车。

香料香精产业重心转移,成本优势助力市场拓展

香料香精主要应用于食品(56%)和日化(44%)行业。2021年全球市场规模达291亿美元,同比增长2.46%,产业重心正逐步向亚洲、非洲等地区转移(亚洲市场占全球约40%)。全球香料香精行业集中度较高,前四大公司占据60%以上市场份额。国内市场分散,但随着环保政策趋严和技术突破,行业集中度有望提升。新和成在芳樟醇和柠檬醛系列产品上拥有显著成本优势(较巴斯夫分别降低16.8%和13.4%),且产品纯度更高、香气品质更优。公司持续优化产品矩阵,大力开拓新产品,有望抓住产业转移机遇,快速拓展市场份额。

高端新材料技术突破,国产替代加速进行

PPS:反倾销助力国产替代进程 聚苯硫醚(PPS)是第六大工程塑料,广泛应用于环保(35%)和汽车(20%)领域。全球PPS市场集中度高,日本企业占据近40%份额。中国PPS市场需求快速增长,2021年需求量达6.99万吨,市场规模31.20亿元。2020年商务部对原产于日本、美国、韩国和马来西亚的进口PPS实施反倾销措施,倾销幅度高达40%-220.9%,有力保障了国内PPS产业发展,加速了国产替代进程。新和成与帝斯曼成立合资公司,已规划报批PPS产能3万吨/年,其中1.5万吨/年生产线已正常销售,7000吨/年装置进入试车阶段。

PPA:国内市场高速发展,自给率逐步提高 高温尼龙(PPA)全球市场规模超15亿美元,产量超16万吨。国际巨头占据全球80%以上市场份额。国内高温尼龙企业较少且产品单一,但金发科技、新和成等企业正有序扩产,预计未来将新增18.5万吨产能,加速国产替代。新和成1000吨PPA中试线正在建设中。

己二腈:关键技术逐渐突破,国内扩产周期将至 己二腈是生产PA66的关键原料,占PA66生产成本的40%-50%。长期以来,己二腈生产技术被少数国际巨头垄断。近年来,我国己二腈技术取得突破性进展,进口依赖程度逐年降低(2021年降至85%)。预计至2025年,国内将新增超130万吨己二腈产能,我国国产替代进程有望加快。新和成110吨己二腈中试线正在建设中。

加码布局新材料板块,加速实现高端材料自主可控 新和成持续布局新材料板块,与帝斯曼合作开发PPS复合物。公司规划建设“高端尼龙和高端光学级材料项目”和“新能源材料和环保新材料项目”,在建PA66、六亚甲基二异氰酸酯(HDI)、异佛尔酮二胺(IPDA)、异佛尔酮二异氰酸酯(IPDI)等新产品,进一步拓展产业链,优化产品矩阵,加速实现高端材料自主可控。

总结

新和成公司在2022年及2023年一季度受维生素市场低迷影响,业绩短期承压。然而,公司作为国内维生素行业的头部企业,通过其在维生素、蛋氨酸、香精香料和高端新材料等多个业务板块的战略布局和技术创新,展现出强大的长期增长潜力。随着维生素市场景气度有望反转、蛋氨酸项目投产带来的业绩增量、香精香料业务凭借成本优势拓展市场,以及高端新材料领域国产替代进程的加速,公司未来业绩有望恢复并实现持续增长。华安证券维持“买入”评级,预计公司2023-2025年归母净利润将分别同比增长16.4%、16.3%和19.1%。公司面临宏观经济、原材料价格波动、产能建设不及预期以及汇率及贸易等风险,但其多元化发展和技术领先优势将助力公司应对挑战,实现长期发展目标。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送