-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

血糖监测龙头,CGM有望开启第二增长曲线

血糖监测龙头,CGM有望开启第二增长曲线

-

下载次数:

2395 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2022-06-13

-

页数:

26页

三诺生物(300298)

投资要点

投资逻辑: 公司是国内血糖监测领域的龙头企业。 1) 2021 年公司在传统血糖监测领域国内市场份额超过 50%, 同时积极拓展海外业务; 2)公司早在 2008 年即开始布局 CGM,采用第三代技术,近期公布的初步临床结果 MARD 值为 7.9%, 处于全球领先水平, 未来有望凭借 BGM的品牌和渠道, 实现快速放量; 3)公司积极布局 iPOCT 业务,已初具成效,未来有望成为公司新增长点。

国内血糖监测领域龙头企业, 海外扩张持续推进: 我国糖尿病患者基数大, 公司是国内传统血糖监测领域的绝对龙头, 2021 年市占率超过 50%。目前血糖监测系统的主要瓶颈是如何实现大规模自动化生产,公司于2015 年收购 Trividia 实现了生产技术及工艺流程的改进、生产线自动化水平的进一步提高, 同时也助力公司海外业务的持续增长,未来随着进口替代的趋势以及海外市场的拓展,公司市场份额有望进一步提升。

聚焦 CGM 领域, 第三代技术助力公司突围: 公司 2008 年即开始布局CGM, 2021 年 CGM 注册检验通过并进入临床,预计 2023 年年初实现国内上市。三诺使用的是第三代传感器。相比第一点及第二代技术,三诺的 CGM 具有低电位、不依赖氧气、干扰物少、更具稳定性和一致性等优点, 2022 年 4 月公布其 CGM 产品 MARD 值为 7.9%,优于一众厂家,公司预计实现 500 万套/年产品的产能。 根据测算, 2025 年中国 CGM市场规模有望达到 58 亿元,其中三诺生物市场份额有望达到 10%,收入达到 5.8 亿元。

加大投入 POCT 领域, 打造新增长点: POCT 是 IVD 行业中增速最快的子领域之一, 2021 年市场规模即达到 176.5 亿元,预计 2022 年达 191.5亿元, 2016-2021 年间复合增长率为 23.35%,远超同期全球 POCT 行业增速( 11.94%)。公司 2016 年收购 PTS 后进入 POCT 领域,随后积极进行拓展布局, 公司的 iPOCT 系统目前已经能够检测 70 多项指标,有望成为公司未来新增长点

盈利预测与投资评级: 考虑到 1、传统血糖监测市场维持快速增长,公司行业龙头地位稳固; 2、公司 CGM 产品有望在 2023 年实现商业化,市场潜力大; 3、 iPOCT 业务有望成为公司新的业绩增长点,我们预计公司 2022-2024 年归母净利润分别为 3.75/3.88/4.72 亿元,当前市值对应PE 分别为 29/28/23 倍;不考虑投资收益,我们预计公司 2022-2024 年归母净利润分别为3.17/3.93/4.77亿元,当前市值对应PE分别为34/28/23倍, 首次覆盖,给予“买入”评级。

风险提示: 产品研发注册不及预期风险,产品推广不及预期风险,海外收入下降风险,市场竞争加剧风险。

中心思想

血糖监测龙头地位稳固,多元业务驱动增长

- 三诺生物作为中国血糖监测领域的绝对龙头企业,2021年国内市场份额超过50%,拥有庞大的用户基础和广泛的渠道覆盖。公司通过收购Trividia等国际企业,显著提升了大规模自动化生产能力和全球竞争力,并持续拓展海外市场。

- 公司积极布局连续血糖监测(CGM)领域,采用第三代传感器技术,初步临床结果显示MARD值为7.9%,处于全球领先水平。CGM产品预计于2023年初在国内上市,有望凭借公司在传统血糖监测领域的品牌和渠道优势实现快速放量,开启第二增长曲线。

- 此外,公司加大投入即时检验(POCT)领域,通过自主研发iPOCT系统和收购PTS公司,已形成涵盖70多项指标的多元化产品线,有望抓住中国POCT市场高速增长的机遇,成为新的业绩增长点。

CGM技术领先,开启业绩新篇章

- 公司在CGM领域深耕多年,其第三代传感器技术具有低电位、不依赖氧气、干扰物少、稳定性和一致性高等显著优势,技术储备已达到行业领先水平。结合公司在血糖监测领域丰富的经验、强大的用户基础和自动化生产能力,预计CGM产品商业化后将迅速抢占市场份额。

- 预计公司CGM产品将于2023年实现商业化,到2025年有望在中国CGM市场达到10%的市场份额,实现5.8亿元的收入。

- 综合传统血糖监测业务的稳固增长、CGM产品的巨大市场潜力以及iPOCT业务的新增长点,公司未来业绩增长可期,首次覆盖给予“买入”评级。

主要内容

市场机遇与公司战略布局

- 1. 三诺生物:国产血糖监测领域深耕者

- 1.1. 专注血糖监测领域多年,铸就国内龙头地位

- 三诺生物成立于2002年,专注于生物传感技术研发、生产和销售慢性疾病快速检测产品。

- 2016年收购Trividia后,公司跻身全球第六大血糖仪企业,构建了以血糖为基础、慢病相关检测为抓手的多指标检测产品体系。

- 公司已形成5个产品线及20余个子品牌,检测指标涵盖血糖、血脂、糖化血红蛋白、尿酸、尿微量白蛋白、炎症、凝血功能、肝功能、肾功能等。

- 根据公司数据,2021年公司在国内血糖仪市场份额超过50%,拥有超过2,000万用户,血糖仪产品覆盖超过180,000家药店。

- 通过与Trividia和PTS公司的全球合作,公司建立了全球销售渠道、供应链和品牌资源。

- 1.2. 血糖监测主营业务稳步发展,毛利率保持稳定

- 自2015年以来,公司营业收入稳步增长,2021年实现营业收入23.61亿元,同比增长17.17%,2015-2021年年均复合增长率为24.1%。

- 2021年归母净利润为1.1亿元,同比下滑42%,主要原因包括对CGM的持续投入、计提古巴应收账款坏账准备及参股子公司心诺健康的亏损。

- 收入结构方面,2021年血糖监测系统收入18.4亿元,占比77.8%;血脂监测系统收入1.8亿元,占比7.8%;糖化血红蛋白检测收入1.3亿元,占比5.6%,多产品线发展初见成效。

- 2021年血糖监测系统毛利润12.08亿元,占整体毛利润的85.29%。

- 公司核心业务血糖监测系统毛利率保持在65%以上,2021年为65.7%,高于整体毛利率的60.0%。

- 公司高度重视研发投入,2021年研发人员758人,占总人员的21.45%;研发投入1.8亿元,占营业总收入的7.73%。

- 1.1. 专注血糖监测领域多年,铸就国内龙头地位

核心业务优势巩固与创新业务拓展

2. 血糖监测领军企业,加速海外市场扩张

- 2.1. 糖尿病患者基数不断扩大,血糖监测市场稳定增长

- 全球糖尿病患病人数从2015年的4.0亿人增长至2021年的5.4亿人,预计2030年达6.4亿人(患病率11.3%),2045年达7.8亿人(患病率12.2%)。

- 中国是世界上糖尿病患者最多的国家,2021年达1.41亿人(患病率13.0%),显著高于世界平均水平;预计2045年达2.6亿人(患病率14.4%)。

- 2021年中国未确诊糖尿病患者达7280万人,未确诊比例51.7%,远高于美国(12.5%),市场潜力巨大。

- 2021年中国人均糖尿病相关支出为1173美元,远低于瑞士(12828美元)、美国(11779美元)和巴西(2732美元),增长空间广阔。

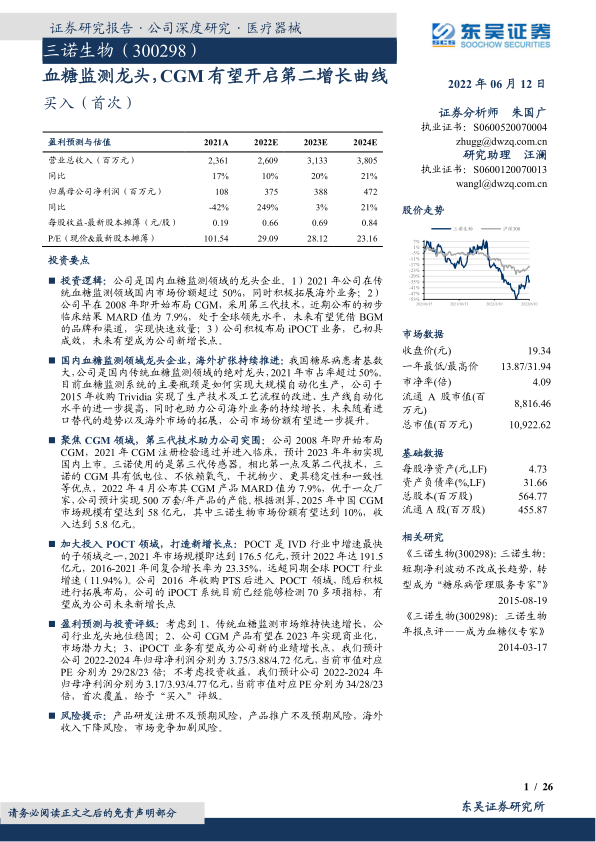

- 全球糖尿病监测医疗器械市场规模2020年为268亿美元,预计2025年达442亿美元,年均复合增长率10.5%。

- 中国糖尿病监测医疗器械市场发展迅速,2015-2020年年均复合增长率22.7%,远高于全球9.0%;预计2025年市场规模达25亿美元。

- 2.2. 大规模自动化生产优势显著,品牌效应助力新一轮发展

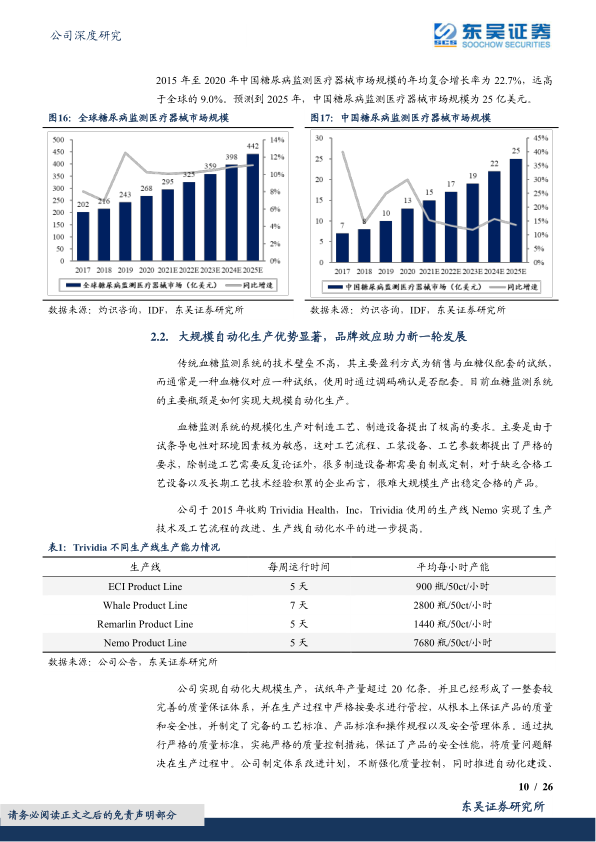

- 血糖监测系统的主要瓶颈在于大规模自动化生产,对制造工艺和设备要求极高。

- 公司于2015年收购Trividia Health, Inc.,其Nemo生产线实现了生产技术和工艺流程的改进,自动化水平显著提高,每周运行5天可实现7680瓶/50ct/小时的产能。

- 公司实现自动化大规模生产后,试纸年产量超过20亿条,极大地提高了盈利能力。血糖监测系统毛利率从2016年的65.0%增至2020年的70.2%,2021年为65.7%。

- 公司作为国内血糖监测领域的龙头企业,2021年1月至12月线上电商渠道市场份额为32.4%。

- 国产器械价格优势明显且性能满足临床需求,进口替代趋势将助力公司新一轮发展。

- 2.3. 收购Trividia提升全球竞争力,海外市场份额有望进一步增加

- 2015年,三诺生物全资子公司收购了Trividia Health, Inc. 100%股权,使公司成为全球第二梯队的血糖监测产品提供商。

- Trividia旗下的真睿(True)系列血糖测试仪采用稀有钯金属电极和TRIPLE SENSE TECHNOLOGY,准确性超过ISO 15197:2013精度标准,99%的结果在规定限值内。

- 近年来,公司海外收入占总营业收入的比例均超过20%。2017年海外收入0.8亿元,2021年达4.9亿元,2018-2021年年均复合增长率为4.7%。

- 美国医保控费政策对公司海外收入影响不大,公司有望继续扩大海外市场占有率。

- 2.4. 加大投入POCT 领域,打造新增长点

- 即时现场检测(POCT)是IVD行业中增速最快的子领域之一。2021年中国POCT市场规模占IVD行业比例约15%,低于发达国家的25%,仍有较大增长空间。

- 全球POCT市场规模2016年为202亿美元,预计2022年达391亿美元,2016-2021年间复合增长率为11.94%。

- 中国POCT市场规模2016年为61.8亿元,2021年达176.5亿元,预计2022年达191.5亿元,2016-2021年间复合增长率为23.35%,远超同期全球增速。

- 公司自主研发的iPOCT系统,如iCARE-2000便携式全自动多功能检测设备,已涵盖常规生化、凝血、同型半胱氨酸、ACR等37项指标,目前已可检测70多项指标。

- 2016年收购美国Polymer Technology Systems, Inc.(PTS),整合PTS、Trividia和公司自有产品线,打造覆盖糖尿病及多种慢性疾病即时检测的产品组合。

- 2.1. 糖尿病患者基数不断扩大,血糖监测市场稳定增长

3. 聚焦 CGM领域,蓝海市场前景广阔

- 3.1. 连续动态血糖监测,三大优势显著

- 连续动态血糖监测(CGM)通过葡萄糖传感器监测皮下组织间液的葡萄糖浓度变化,每隔1-5分钟提供血糖水平数值,提供更全面、持续的血糖信息。

- CGM分为回顾性CGM(盲测)和实时CGM(即时数据、高低血糖报警)。

- 相比传统毛细血管监测,CGM具有三大优势:1)减少指尖采血次数,提高患者依从度(传感器通常使用7-14天);2)无监测盲区,提供连续血糖“线”数据;3)可与胰岛素泵结合成人工胰腺,实现监测和治疗自动化,显著降低低血糖患病率。

- 3.2. CGM市场广阔,国产厂商持续发力

- 全球连续血糖监测系统市场规模由2015年的17亿美元增至2020年的57亿美元,年复合增长率达28.2%;预计2030年增至365亿美元,2020-2030年年复合增长率为20.3%。

- 2021年全球市场竞争格局中,雅培占据超过50%的市场份额,德康占据超过30%。

- CGM产品主要痛点包括使用费用较高(最低年均约1万元,未纳入医保)和传感器使用寿命较短(7-14天)。

- 2020年中国CGM在1型糖尿病、2型糖尿病和妊娠糖尿病患者中渗透率分别为6.9%、1.1%和0.3%。

- 3.3. 两大优势助力公司在一众 CGM企业中突围

- 3.3.1. 研发第三代技术,处于行业领先地位

- CGM电化学葡萄糖传感器技术分为四代。第一代(德康、美敦力)以氧气为电子传递剂,抗干扰性差。第二代(雅培)基于人工电子传递剂,存在泄露或毒性风险。

- 三诺生物采用第三代技术,通过在葡萄糖氧化酶的氧化还原中心与电极表面之间建立电子传输通道,具有低电位、不依赖氧气、干扰物少、更具稳定性和一致性等优点,且工艺更简单,有助于质量控制。

- 2022年4月公布的初步临床结果显示,三诺生物CGM产品MARD值为7.9%,优于一众厂家,表明其测量误差和使用寿命有望达到行业领先水平。

- 3.3.2. 深耕行业多年,经验丰富

- 公司在血糖监测领域深耕多年,拥有超过1800万用户和18万家药店覆盖,为CGM的市场推广提供了强大的用户基础和渠道优势。

- 传统血糖仪的大规模自动化生产经验保障了CGM的产量和成本控制,公司正在扩建CGM生产线,建成后可实现500万套/年产品的产能。

- 公司通过可转债募集资金高额投入CGMS产品研发,在不锈钢硬针开发、单针硬针多电极开发、单针铂铱线电极开发等领域取得重大核心技术突破,并将第三代葡萄糖传感器技术成功应用于CGMS传感器。

- 公司自2008年开始布局CGM,2021年注册检验通过并进入临床,预计2023年初在国内上市,并计划于2023年上半年获得FDA和CE审批认证。

- 预计2025年中国CGM市场规模有望达到58亿元,三诺生物市场份额有望达到10%,收入达到5.8亿元。

- 3.3.1. 研发第三代技术,处于行业领先地位

- 3.1. 连续动态血糖监测,三大优势显著

4. 盈利预测与估值

- 基于传统血糖监测市场快速增长、CGM产品2023年商业化及iPOCT业务成为新增长点,预计公司2022-2024年归母净利润分别为3.75/3.88/4.72亿元。

- 当前市值对应PE分别为29/28/23倍。首次覆盖,给予“买入”评级。

- 可比公司(鱼跃医疗、微泰医疗、万孚生物)2022年平均PE为14倍(剔除负值)。

5. 风险提示

- 产品研发注册不及预期风险。

- 产品推广不及预期风险。

- 海外收入下降风险。

- 市场竞争加剧风险。

总结

三诺生物作为国内血糖监测领域的领军企业,凭借其在传统血糖监测市场超过50%的份额和广泛的渠道优势,奠定了坚实的市场基础。公司通过收购Trividia等国际企业,显著提升了自动化生产能力和全球竞争力,并持续扩大海外市场。面对糖尿病患者基数不断扩大和血糖监测市场稳定增长的机遇,公司积极布局连续血糖监测(CGM)和即时检验(POCT)两大创新业务。

在CGM领域,三诺生物采用领先的第三代传感器技术,初步临床结果显示出优异的准确性,预计将于2023年初实现商业化,有望凭借其技术优势、强大的用户基础和生产能力,在中国CGM市场占据重要份额,开启新的业绩增长曲线。同时,公司在POCT领域通过自主研发和外部并购,已形成涵盖70多项指标的多元化产品线,有望抓住中国POCT市场的高速增长机遇,成为公司新的业绩增长点。

综合来看,公司传统业务稳固增长,CGM和iPOCT业务具备巨大市场潜力,预计公司未来几年归母净利润将实现显著增长。鉴于其行业龙头地位、领先的技术布局和多元化的增长驱动力,公司具备长期投资价值。

-

医药生物行业跟踪周报:2026版基药目录调整在即,利好拟纳入目录的中药标的

-

医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

-

泰格医药:临床CRO龙头,扬帆启航新征程

-

医药生物行业跟踪周报:分子胶海外风起,国内管线蓄势破局

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送