-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

两广分销龙头,全国零售布局,经营潜力持续释放

两广分销龙头,全国零售布局,经营潜力持续释放

-

下载次数:

1068 次

-

发布机构:

华福证券有限责任公司

-

发布日期:

2024-05-15

-

页数:

15页

国药一致(000028)

投资要点:

公司当前位置具有业绩和估值双重提升的逻辑, 1) 业绩方面, 零售业务的盈利能力存在较大的提升潜能, 随着各项毛利改善措施落地, 零售业务的盈利能力有望快速提升, 拉动整体业绩增长。 2) 估值方面, 公司当前估值低于行业平均水平, 随着内在经营效率改善的预期兑现, 估值有望得到持续修复。

医药批发业务深耕两广区域, 增长预期稳健。

公司医药批发业务在两广区域分销业务规模领先, 客户网络布局既广且深,2023 年已覆盖 1110 家二三级医疗机构、 6155 家零售终端机构和 8373 家基层医疗机构, 盈利能力稳健。 随着公司持续完善两个区域的客户网络布局,加快业务数字化、 多元化转型, 公司在两广区域的领先地位将更加稳固,整体维持稳健的增长。

医药零售业务全国连锁布局, 盈利能力释放潜能巨大。

公司医药零售业务以国大药房为主体, 截止 2023 年共拥有药房门店数量10516 家, 其中直营门店 8528 家, 加盟门店 1988 家, 网络遍布 20 个省市自治区, 覆盖国内超过 160 个城市。 国大药房的净利率和毛利率相比同行存在较大提升空间, 而公司多项毛利改善措施已逐步落地, 包括总部管理模式的变化、 毛利提升项目小组(采购、 商品、 自有品牌、 营销、 运营)的成立等, 通过品类结构的调整和采购流程的优化, 零售业务盈利能力有望逐步改善。

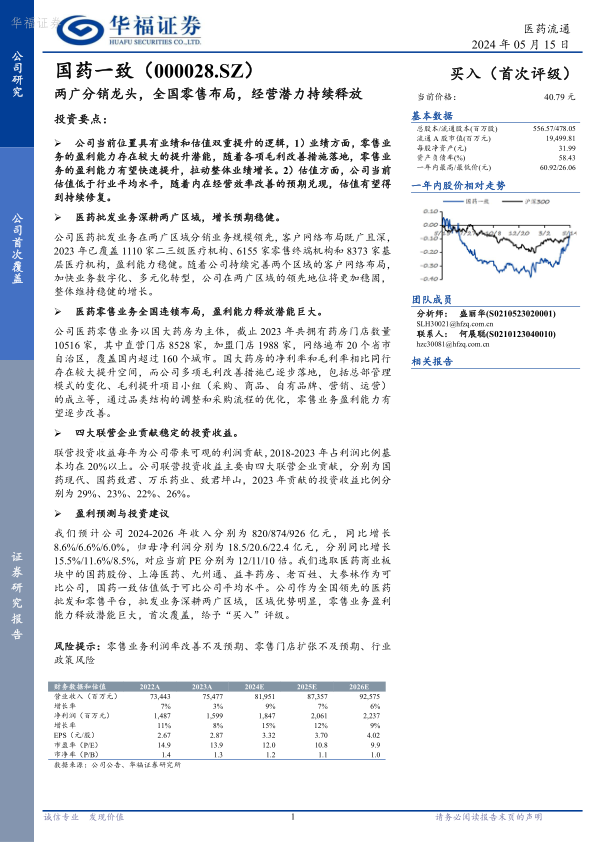

四大联营企业贡献稳定的投资收益。

联营投资收益每年为公司带来可观的利润贡献, 2018-2023 年占利润比例基本均在 20%以上。 公司联营投资收益主要由四大联营企业贡献, 分别为国药现代、 国药致君、 万乐药业、 致君坪山, 2023 年贡献的投资收益比例分别为 29%、 23%、 22%、 26%。

盈利预测与投资建议

我们预计公司 2024-2026 年收入分别为 820/874/926 亿元, 同比增长8.6%/6.6%/6.0%, 归母净利润分别为 18.5/20.6/22.4 亿元, 分别同比增长15.5%/11.6%/8.5%, 对应当前 PE 分别为 12/11/10 倍。 我们选取医药商业板块中的国药股份、 上海医药、 九州通、 益丰药房、 老百姓、 大参林作为可比公司, 国药一致估值低于可比公司平均水平。 公司作为全国领先的医药批发和零售平台, 批发业务深耕两广区域, 区域优势明显, 零售业务盈利能力释放潜能巨大, 首次覆盖, 给予“买入” 评级。

风险提示: 零售业务利润率改善不及预期、 零售门店扩张不及预期、 行业政策风险

中心思想

业绩与估值双重驱动

华福证券首次覆盖国药一致,给予“买入”评级,核心逻辑在于公司具备业绩和估值双重提升潜力。业绩增长主要得益于零售业务盈利能力的显著改善,通过毛利改善措施的落地,零售业务有望快速提升整体业绩。估值方面,公司当前估值低于行业平均水平,随着内在经营效率的提升和预期兑现,估值有望得到持续修复。

多元业务稳健发展

公司作为两广区域的医药批发龙头,其批发业务增长预期稳健,客户网络广而深,盈利能力稳定。同时,公司医药零售业务以国大药房为主体,已形成全国连锁布局的万店规模,盈利能力释放潜能巨大。此外,四大联营企业贡献稳定的投资收益,为公司提供了可观的利润支撑,共同构成了公司稳健发展的多元业务格局。

主要内容

1 国药一致:两广分销龙头,全国零售布局,经营潜力持续释放

1.1 国药集团唯一医药零售整合平台,分销+零售+工业投资全产业链布局

- 国药一致是中国医药集团有限公司、国药控股股份有限公司旗下的综合性医药上市公司,是国药集团全国唯一的医药零售整合平台。

- 公司业务涵盖“药品分销+医药物流+医药零售+工业投资”全产业链条,下属子公司超过140家,员工逾40000人。

- 公司控股股东为国药控股股份有限公司,直接持有56.06%股权,实际控制人为国务院。

- 主要子公司包括国药控股国大药房有限公司(药店零售)、国药控股广西有限公司和国药控股广州有限公司(两广地区药品及器械分销),并参股国药现代、致君坪山、万乐药业、国药致君等工业公司。

1.2 业绩增长稳健,零售业务占比有所提升,盈利能力整体平稳

- 公司整体业绩保持平稳增长:2018年至2023年,营业收入从431亿元增至755亿元,年复合增速达11.8%;归母净利润从12.1亿元增至16亿元,年复合增速为5.7%。

- 2024年第一季度,公司实现营业收入191亿元,同比增长2.2%;实现归母净利润3.9亿元,同比增长7.3%。

- 业务结构方面,医药批发业务贡献主要收入和利润:2023年批发业务收入占比为69%,归母净利润占比为66%。医药零售业务收入占比从2018年的25%提升至2023年的31%,归母净利润占比约14%。联营企业投资收益占比20%。

- 盈利能力稳定:2018年至2023年,公司毛利率从11.8%提升至12%,净利率从3.1%略降至2.6%。2024年第一季度毛利率和净利率分别为10.9%和2.3%。

- 费用率控制得当:销售费用率略有提升,管理费用率有所下降,财务费用率保持平稳。

2 医药批发:深耕两广,盈利能力稳健,回款周期良好

- 公司在医药批发领域长期深耕两广区域,分销业务规模领先,在35个地级以上城市设有子公司,全面覆盖一二三各级医疗机构、小型社会办医和零售连锁单店终端。

- 分销业务业绩增长稳健:2018年至2023年,分销收入从328亿元增至520亿元,年复合增速为9.7%;分销净利润从7.2亿元增至10.6亿元,年复合增速为8.1%。

- 2024年第一季度,分销收入达140亿元,同比增长6.8%;分销净利润2.4亿元,同比增长10.1%。

- 分销业务盈利能力稳定:2018年至2023年,分销业务净利率基本维持在2.0-2.2%。

- 客户覆盖持续扩面和深化:2023年覆盖的二三级医疗机构、零售终端和基层医疗机构数量分别增至1110家、6155家和8373家。

- 两广区域区位优势明显:2017年至2022年,广东和广西地区药品流通行业规模的复合增速均为9.3%左右,显著快于同期全国的6.57%。

- 回款周期良好:2018年至2023年,公司应收账款周转天数均明显低于同行平均水平。

3 医药零售:全国连锁化布局的万店龙头,盈利能力提升值得期待

- 公司医药零售业务主要由子公司国大药房运营,截至2023年底,共拥有药房门店10516家,其中直营门店8528家,加盟门店1988家,网络遍布20个省市自治区,覆盖超过160个城市。

- 零售业务收入快速增长:2018年至2023年,零售业务收入从109亿元增至244亿元,年均复合增速达17.5%。

- 净利润稳健增长:剔除2021年商誉减值影响,2018年至2023年零售业务净利润年均复合增速为11.8%。

- 门店数量稳健增长:2018年至2023年,零售门店数量从4275家增长至10516家,年均复合增速为19.7%。2023年加盟门店增速(26.2%)显著高于直营门店(10.3%),加盟模式有望成为门店扩张新驱动力。

- 盈利能力提升空间大:2021年至2023年,零售业务净利率从0.82%提升至2.16%,但与同行平均5-6%的净利率水平相比,仍有较大提升空间。

- 毛利改善措施持续落地:公司与同行毛利率差异主要源于品类结构(2023年低毛利中西成药占比高,处方药占比57.18%)和商品集中采购比例(2022年公司为46%,老百姓为66%)。公司正通过管理型总部向运营管控型总部转型,并成立毛利提升项目小组,有望释放盈利潜能。

4 联营投资:四大联营企业贡献稳定投资收益

- 联营投资收益每年为公司带来可观的利润贡献:2018年至2023年,公司每年的联营企业投资收益基本维持在3-3.2亿元,占当年归母净利润的比例基本在20%或以上。

- 主要由四大联营企业贡献:2023年,国药现代、国药致君、万乐药业、致君坪山分别贡献了29%、23%、22%、26%的投资收益。

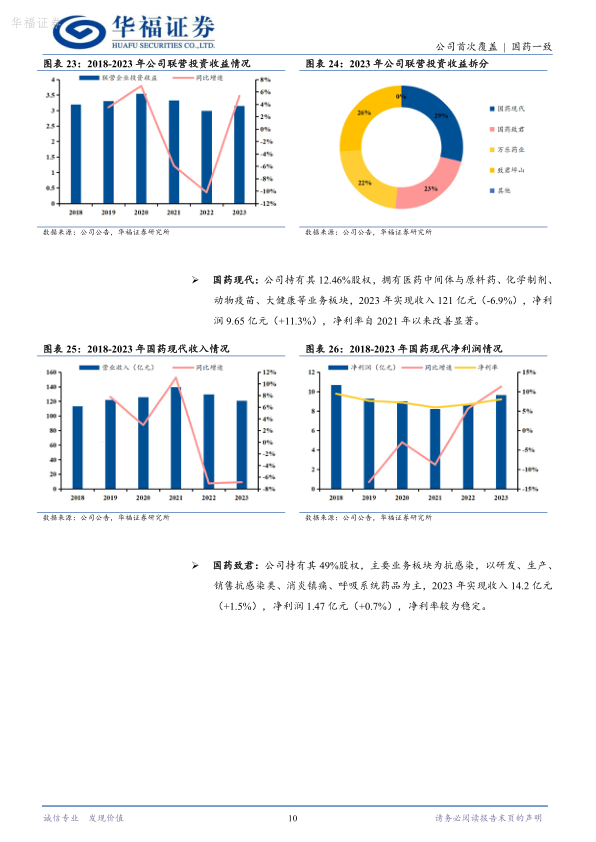

- 国药现代:公司持有12.46%股权,2023年实现收入121亿元(-6.9%),净利润9.65亿元(+11.3%),净利率自2021年以来改善显著。

- 国药致君:公司持有49%股权,2023年实现收入14.2亿元(+1.5%),净利润1.47亿元(+0.7%),净利率较为稳定。

- 万乐药业:公司持有35.19%股权,2023年实现收入9亿元(-5.2%),净利润2.01亿元(-9.08%),净利率近年来略有下滑。

- 致君坪山:公司持有49%股权,2023年实现收入5亿元(+17.1%),净利润1.68亿元(+69.7%),净利率自2021年以来持续提升至2023年的33.1%。

5 盈利预测与投资建议

5.1 盈利预测

- 预计公司2024-2026年营业收入分别为820亿元、874亿元和926亿元,同比增长8.6%、6.6%和6.0%。

- 预计归母净利润分别为18.5亿元、20.6亿元和22.4亿元,分别同比增长15.5%、11.6%和8.5%。

- 医药批发业务收入增速假设为2024-2026年8%/6%/6%,毛利率保持6.2%。

- 医药零售业务收入增速假设为2024-2026年10%/8%/6%,毛利率分别为24.8%/25.1%/25.4%。

5.2 投资建议

- 华福证券首次覆盖国药一致,给予“买入”评级。

- 公司当前PE分别为12倍(2024E)、11倍(2025E)和10倍(2026E),低于可比公司平均水平(2024E平均16.47倍)。

- 公司作为全国领先的医药批发和零售平台,批发业务在两广区域优势明显,零售业务盈利能力释放潜能巨大。

6 风险提示

- 零售业务利润率改善不及预期:若毛利改善措施效果不佳,将影响零售业务利润率及公司整体利润。

- 零售门店扩张不及预期:门店扩张是零售业务增长重要驱动力,若扩张速度放缓,将影响零售业务及整体增速。

- 行业政策风险:带量采购、两票制等政策对医药批发业务盈利能力有较大影响,门诊统筹政策对医药零售业务也有较大影响,若政策大幅收紧,相关业务可能受到冲击。

总结

国药一致作为国药集团唯一的医药零售整合平台,凭借其在两广区域领先的医药批发业务和全国连锁布局的万店规模医药零售业务,展现出稳健的增长态势和巨大的经营潜力。公司整体业绩保持平稳增长,2018-2023年营收年复合增速达11.8%,归母净利润年复合增速5.7%。批发业务深耕两广,盈利能力稳定,回款周期良好。零售业务收入快速增长,门店数量持续扩张,尤其加盟模式成为新的增长驱动力。尽管零售业务净利率目前低于同行,但公司已积极推行多项毛利改善措施,盈利能力释放值得期待。此外,四大联营企业贡献了稳定的投资收益,为公司提供了坚实的利润支撑。华福证券预计公司未来三年收入和归母净利润将持续增长,且当前估值低于行业平均水平,因此首次覆盖并给予“买入”评级,认为公司具备业绩和估值双重提升的逻辑。然而,零售业务利润率改善、门店扩张速度以及行业政策变化是公司未来发展面临的主要风险。

-

2024年报点评:业绩增长稳健,创新业务持续快速增长

-

发布25年股权激励草案,夯实成长确定性

-

2024年年报业绩点评:大鹏体培牛黄持续增长,渠道库存管理下有望焕发新机

-

2024年年报业绩点评:分红持续走高,AD同补深挖中大童市场

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送