-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

Q2快速增长,综合能力进一步提升

Q2快速增长,综合能力进一步提升

-

下载次数:

2838 次

-

发布机构:

平安证券股份有限公司

-

发布日期:

2021-08-02

-

页数:

4页

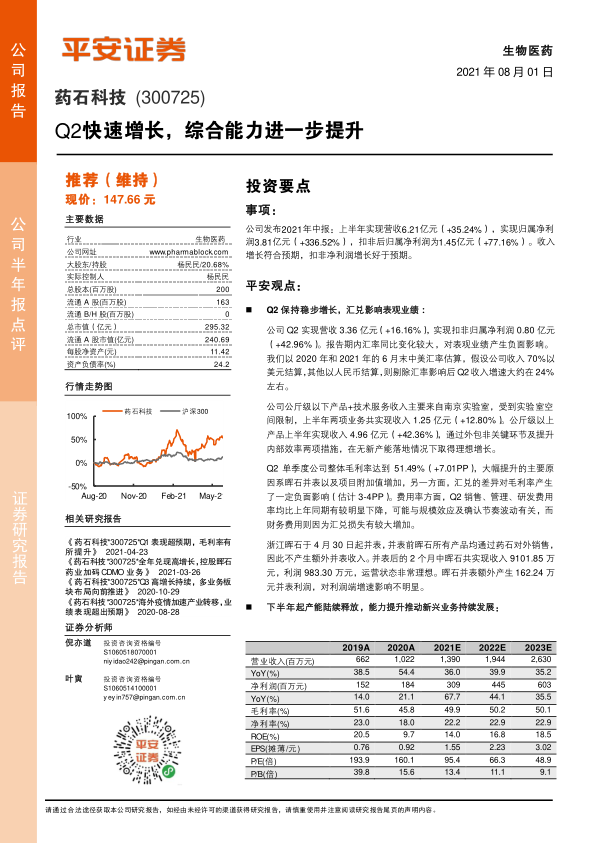

药石科技(300725)

投资要点

事项:

公司发布2021年中报:上半年实现营收6.21亿元(+35.24%),实现归属净利润3.81亿元(+336.52%),扣非后归属净利润为1.45亿元(+77.16%)。收入增长符合预期,扣非净利润增长好于预期。

平安观点:

Q2保持稳步增长,汇兑影响表观业绩:

公司Q2实现营收3.36亿元(+16.16%),实现扣非归属净利润0.80亿元(+42.96%)。报告期内汇率同比变化较大,对表观业绩产生负面影响。我们以2020年和2021年的6月末中美汇率估算,假设公司收入70%以美元结算,其他以人民币结算,则剔除汇率影响后Q2收入增速大约在24%左右。

公司公斤级以下产品+技术服务收入主要来自南京实验室,受到实验室空间限制,上半年两项业务共实现收入1.25亿元(+12.80%)。公斤级以上产品上半年实现收入4.96亿元(+42.36%),通过外包非关键环节及提升内部效率两项措施,在无新产能落地情况下取得理想增长。

Q2单季度公司整体毛利率达到51.49%(+7.01PP),大幅提升的主要原因系晖石并表以及项目附加值增加,另一方面,汇兑的差异对毛利率产生了一定负面影响(估计3-4PP)。费用率方面,Q2销售、管理、研发费用率均比上年同期有较明显下降,可能与规模效应及确认节奏波动有关,而财务费用则因为汇兑损失有较大增加。

浙江晖石于4月30日起并表,并表前晖石所有产品均通过药石对外销售,因此不产生额外并表收入。并表后的2个月中晖石共实现收入9101.85万元,利润983.30万元,运营状态非常理想。晖石并表额外产生162.24万元并表利润,对利润端增速影响不明显。

下半年起产能陆续释放,能力提升推动新兴业务持续发展:

2021下半年公司进入产能释放期。(1)7月下旬公司新研发中心投入使用,公司实验室的容量从400人提升至1000人,新员工正陆续到岗,以满足持续增长的研发需求;(2)晖石的501车间预计能在年底前投入使用,该车间产能163立方,自动化水平较高,单位空间理论产值高于现有车间,此外502、503车间也将于2022年上半年投入使用;(3)山东药石的制剂线已完成建设,预计2021Q4投入试运行;(4)天易生物将于2021Q3开始建设,预计于2023年后陆续达产。持续释放的各类新产能将有助于改善公司产能较为紧张的现状,打开业绩增长空间。

在扩产的同时,公司积极引进新药发现、CMC、生产、质控等领域的高端人才组建团队,推动CDMO和新药筛选两大新兴业务的发展。CDMO领域,公司上半年完成428个项目,其中API项目21个,成功实现由RSM和non-GMP中间体向API延伸;上半年新承接项目中,320余个处于临床前到临床2期,29个处在临床3期到商业化,成功实现中后期项目扩容,初步展现砌块与CDMO业务的协同。新药筛选领域,公司三大化合物库平台容量进一步增长,质量进一步提高。假以时日会有更多项目落地,贡献首付款、里程碑付款甚至销售分成。

维持“推荐”评级:公司在产能受限情况下成功实现业绩快速增长和能力持续提升。随着后续产能陆续释放,我们认为公司未来发展将进一步向好。考虑到公司上半年转增对EPS的稀释,以及后续产能释放节奏及利润改善趋势,调整2021-2023年EPS预测(不考虑晖石价值重估等一次性收益)为1.55、2.23、3.02元(原预测1.81、2.69、3.74元),维持“推荐”评级。

风险提示:1)公司业务可预测性相对较弱,若实际业务发生节奏与公司预测差异较大,可能产生产能与需求不匹配的情况;2)若业务拓展的效果不及预期,可能影响公司发展;3)若客户因价格因素等情况不再续订产品可能影响公司业绩;4)若管理层的管理理念与方法不能随公司发展阶段及时切换,则可能影响公司发展。

中心思想

- 业绩增长与能力提升并重 药石科技在产能受限的情况下,依然实现了业绩的快速增长,同时综合能力也得到了持续提升,展现了公司的强大潜力。

- 产能释放与业务拓展双驱动 随着下半年新产能的陆续释放,以及CDMO和新药筛选等新兴业务的积极拓展,药石科技未来的发展前景将更加广阔。

主要内容

-

公司业绩表现

- 2021年中报显示,公司上半年营收6.21亿元,同比增长35.24%;归属净利润3.81亿元,同比增长336.52%;扣非后归属净利润1.45亿元,同比增长77.16%。

- Q2单季度营收3.36亿元,同比增长16.16%;扣非归属净利润0.80亿元,同比增长42.96%。汇率波动对表观业绩产生一定负面影响。

-

浙江晖石并表

- 浙江晖石于4月30日起并表,并表后的两个月实现收入9101.85万元,利润983.30万元,运营状态良好。

-

产能释放与业务拓展

- 下半年公司进入产能释放期,包括新研发中心投入使用、晖石501车间预计年底前投产、山东药石制剂线预计Q4试运行、天易生物预计Q3开始建设。

- 公司积极引进高端人才,推动CDMO和新药筛选两大新兴业务的发展。CDMO领域,上半年完成428个项目,API项目21个。新药筛选领域,三大化合物库平台容量和质量进一步提高。

-

投资评级与盈利预测

- 维持“推荐”评级。

- 调整2021-2023年EPS预测为1.55、2.23、3.02元。

-

风险提示

- 业务可预测性较弱,可能存在产能与需求不匹配的情况。

- 业务拓展效果不及预期,可能影响公司发展。

- 客户因价格因素等情况不再续订产品可能影响公司业绩。

- 管理层的管理理念与方法不能随公司发展阶段及时切换,则可能影响公司发展。

总结

- 核心业务稳健增长,新兴业务蓄势待发 药石科技2021年上半年业绩表现亮眼,在现有业务稳健增长的同时,积极拓展CDMO和新药筛选等新兴业务,为未来的发展注入了新的动力。

- 产能扩张与人才引进,助力长期发展 随着下半年新产能的陆续释放和高端人才的引进,药石科技有望进一步提升综合实力,打开业绩增长空间,实现长期可持续发展。

-

GLP-1药物未来方向标:减脂增肌、口服剂型、超长效制剂赛道掘金

-

医疗设备招投标数据跟踪:设备更新不断深化,县域医共体持续发力

-

医疗设备招投标数据跟踪:招投标持续恢复,国产替代趋势显著

-

生物医药行业:国产新药闪耀ASCO 2025,关注相关企业投资机遇

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 医药产业研究周报:AI基建大时代,研发转场,医药格局将变

- 公司首次覆盖报告:小分子CDMO龙头,多肽与小核酸共筑新增长极

- 基础化工行业点评报告:水俣公约等多重因素加快氯碱落后产能退出,行业有望迎来历史性新变化

- 医药行业月报2026/01:25Q4医药持仓快速回落,占比创下新低

- 医药日报:罗氏减重疗法CT-388二期临床成功

- 基础化工行业研究:丙烯腈、煤焦油等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 基础化工行业周报:地缘冲突持续,美国天然气、碳酸锂涨幅居前

- 化工行业报告:中国将全面实施碳排放总量和强度双控制度,本周化工板块景气度抬升

- 仿制药基本盘稳健,小核酸打开成长天花板

- 化工行业2026年度策略:行业周期拐点已近,新材料蓄势腾飞

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送