-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

时代热评|九州通花式融资背后:超250亿应收账款压顶,资产负债率近70%

时代热评|九州通花式融资背后:超250亿应收账款压顶,资产负债率近70%

-

下载次数:

2444 次

-

发布机构:

时代商学院

-

发布日期:

2020-04-17

-

页数:

5页

中心思想

九州通面临的挑战与风险

九州通通过多种方式融资的背后,隐藏着其庞大的应收账款和高负债带来的巨大资金压力。报告分析了九州通应收账款过高、财务杠杆高企以及内部管控薄弱等问题,揭示了其潜在的经营风险。

应收账款与财务风险

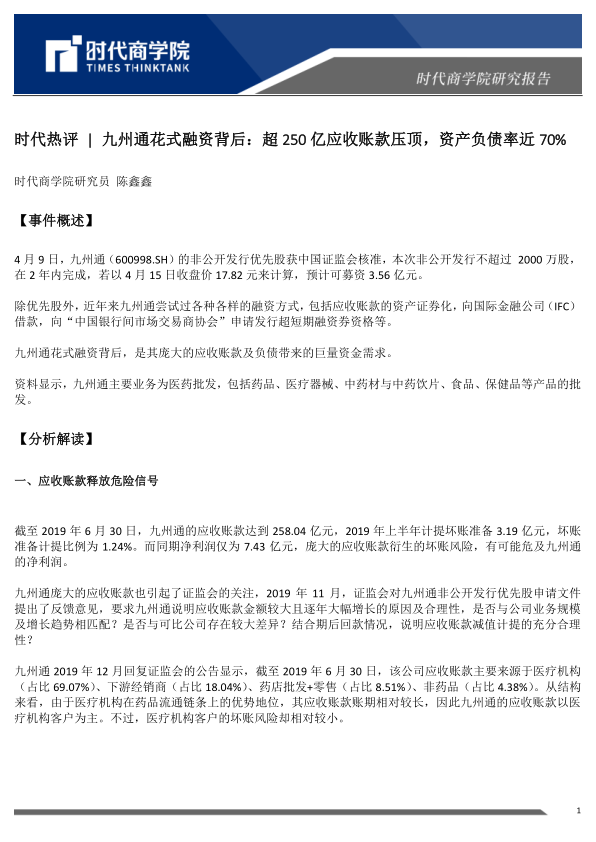

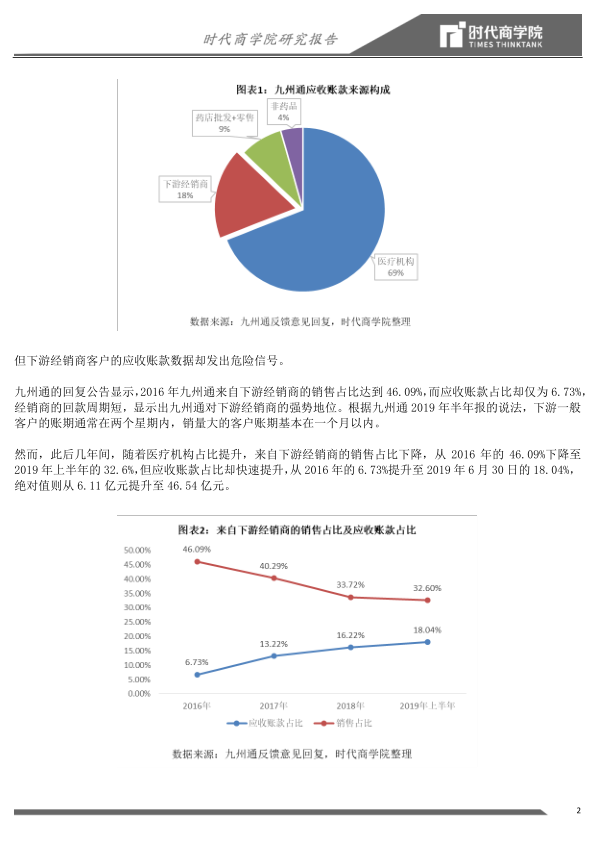

报告指出,九州通的应收账款主要来自医疗机构和下游经销商,其中下游经销商的应收账款占比快速提升,可能预示着经销商付款能力弱化。同时,高企的财务杠杆导致利息支出巨大,挤压了净利润空间。此外,内部管控的不足也导致子公司违规事件频发,进一步增加了经营风险。

主要内容

一、应收账款释放危险信号

下游经销商应收账款风险

九州通的应收账款中,来自下游经销商的应收账款占比快速提升,可能反映出经销商付款能力弱化,增加了坏账风险。两票制的推行可能加剧这一风险,九州通或需考虑增加坏账计提比例。

二、财务杠杆高企

高额利息支出的影响

九州通的资产负债率接近70%,有息负债高达153.29亿元,导致利息费用持续增长,严重影响了盈利能力。同时,大量货币资金的存在也引起了监管部门的关注。

两票制下的资金压力

两票制的推行使得九州通需要向上游预付货款,同时下游回款周期变长,增加了公司的营运资金需求,可能导致经营现金流恶化,需要通过外部融资来改善。

三、内部管控薄弱,子公司频受罚

子公司违规事件频发

九州通旗下子公司众多,内部管控机制薄弱,导致子公司违规事件频发,包括高管挪用资金、医疗器械广告违规、经营劣药等问题。

总结

九州通面临着应收账款高企、财务杠杆过高以及内部管控薄弱等多重挑战。下游经销商应收账款的快速增长预示着潜在的坏账风险,高额的利息支出挤压了盈利空间。两票制的推行进一步加剧了资金压力,可能导致经营现金流恶化。此外,内部管控的不足也增加了经营风险。

-

江中药业“谜题”:主力产品逆势提价,保健品成弃子?

-

艾迪药业IPO观察:大客户依赖症何以破解

-

时代热评:九州通花式融资背后:超250亿应收账款压顶,资产负债率近70%

-

聚焦战“疫”|静丙行业专题报告:5大厂商份额超7成,上市公司驰援抗疫

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送