-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

艾迪药业IPO观察:大客户依赖症何以破解

艾迪药业IPO观察:大客户依赖症何以破解

-

下载次数:

1846 次

-

发布机构:

时代商学院

-

发布日期:

2020-04-24

-

页数:

6页

中心思想

艾迪药业IPO面临的核心挑战与深层风险

艾迪药业在A股IPO过程中面临两大核心挑战:一是其对单一大客户天普生化的高度依赖,这不仅导致公司营收波动剧烈,更因天普生化与艾迪药业实际控制人傅和亮的历史关联而引发市场对其业务独立性和持续盈利能力的深层质疑。二是公司与关联方北京安普的交易价格存在折价,以及主要供应商中出现个体工商户,使得关联交易的公允性及潜在利益输送风险成为监管机构和投资者关注的焦点。这些问题共同构成了艾迪药业成功登陆科创板的潜在障碍。

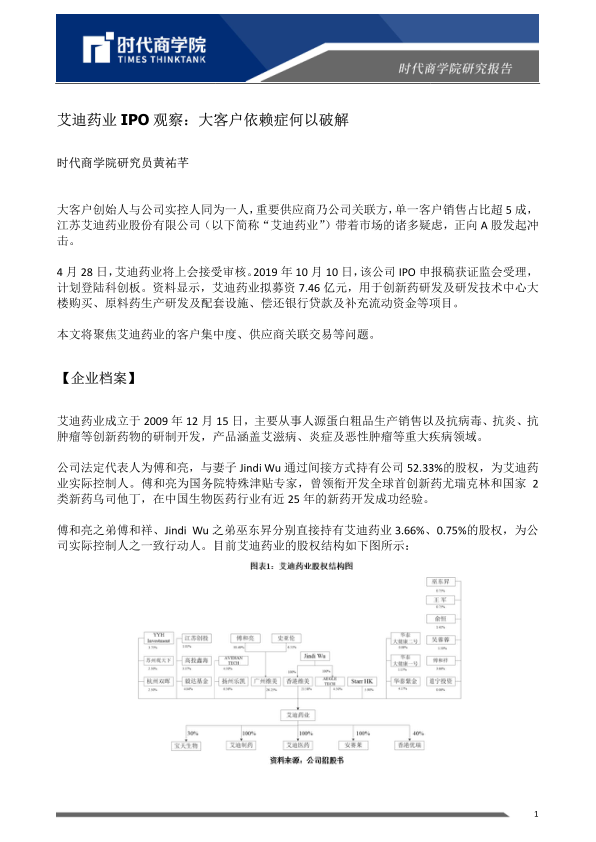

业务独立性与关联交易公允性存疑

报告期内,艾迪药业近八成营收来自人源蛋白业务,主要供应给天普生化,而天普生化曾由艾迪药业实际控制人傅和亮创立,这种深度绑定关系使得公司业务独立性备受考验。尽管公司计划通过IPO募资发展创新药以实现多元化,但新药研发周期漫长,短期内难以摆脱对单一客户的依赖。同时,公司向关联方北京安普采购诊断试剂存在价格折让,且未能充分解释其商业合理性,以及主要供应商为个体工商户,均加剧了市场对其关联交易公允性和财务透明度的担忧,可能影响其上市进程。

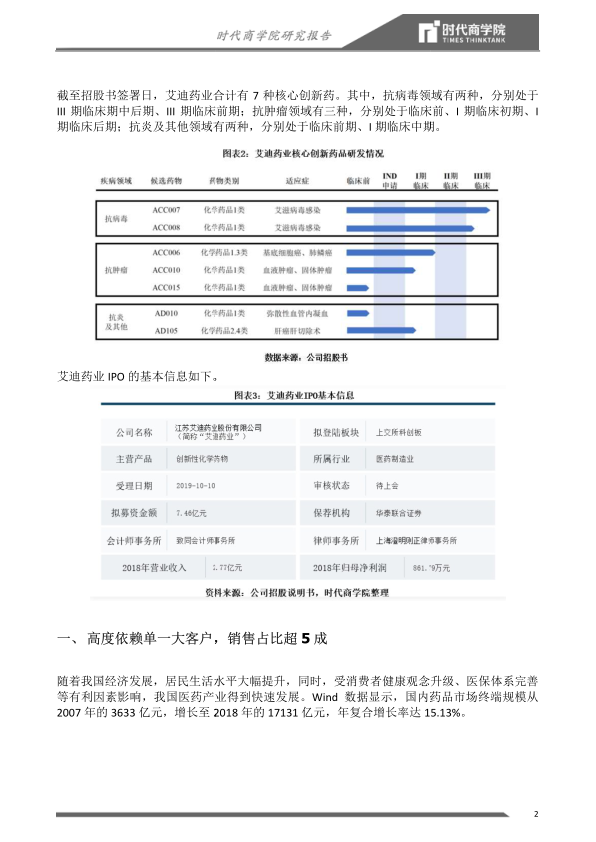

主要内容

高度依赖单一客户:天普生化

行业增长背景下的营收波动与客户集中度

中国药品市场规模在有利因素推动下快速发展,从2007年的3633亿元增长至2018年的17131亿元,年复合增长率达15.13%。然而,艾迪药业的营业收入规模却呈现大幅波动态势。招股书显示,2016年至2019年,公司营收分别为2.58亿元、1.36亿元、2.77亿元和3.45亿元,其中2017年营收同比大幅下滑47.15%。这种剧烈波动与公司对大客户的高度依赖密切相关。

报告期内,艾迪药业向前五名客户的销售金额占当期营业收入的比重分别为93.81%(2016年)、83.96%(2017年)、83.75%(2018年)和80.21%(2019年),客户集中度极高。其中,来自天普生化的销售收入占比尤为显著,分别为90.79%(2016年)、50.64%(2017年)、69.11%(2018年)和63.09%(2019年)。艾迪药业的营收变动趋势与天普生化的采购变动趋势保持高度一致,2017年天普生化向艾迪药业的采购金额急剧减少,是导致艾迪药业当年营收大幅下滑的主要原因。公司对此解释称,主要由于天普生化当时的外资控股股东筹划转让股权,因此调整了内部存货管理。这种极高的客户集中度使得艾迪药业的经营业绩极易受到单一客户采购策略变动的影响,其营收波动性在2017年得到了显著体现,凸显了公司业务抗风险能力的脆弱性。

产品与市场深度绑定及潜在风险

艾迪药业近八成营业收入来自人源蛋白业务,主要产品包括乌司他丁粗品、尤瑞克林粗品、尿激酶粗品和乌司他丁中间体。目前,天普生化是国内独家拥有注射用乌司他丁、注射用尤瑞克林等人源蛋白注射剂品种的生物医药制造企业,因此艾迪药业生产的人源蛋白主要供应给天普生化。尽管艾迪药业声称自身是目前唯一能向天普生化规模化提供乌司他丁粗品的供应商,但未来若出现新的市场进入者,或天普生化通过其参股30%的控股子公司宝天生物自行进行乌司他丁粗品生产,艾迪药业的核心业务将面临被替代的巨大风险,对其业绩构成严重冲击。

实际控制人关联与业务独立性疑虑

天普生化的创始人正是艾迪药业的实际控制人傅和亮。傅和亮于1993年创立天普生化,后于2004年和2010年先后将股权转让给上海实业和奈科明公司,由此退出了天普生化的股东名单。而艾迪药业成立于2009年,从种种迹象来看,该公司的业务发展主要依赖于天普生化。这种历史渊源和业务深度绑定关系,使得市场对艾迪药业的业务独立性和持续盈利能力产生深层担忧。

艾迪药业IPO拟募资7.46亿元,其中近80%将用于创新药、原料药的生产研发等项目,这不排除其目的在于摆脱对天普生化的依赖。然而,新药从研发到上市流通需要经历研发投入、临床试验、上市批文申请等诸多环节,耗时漫长,无法一蹴而就。这也意味着,短期内艾迪药业的业务仍难以摆脱对天普生化的依赖,其业务独立性问题在可预见的未来仍将持续存在。

关联交易价格公允性待考

与北京安普的关联交易及其价格折让

关联交易因极易涉及利益输送问题,一直是监管机构关注的重点。主要判断标准是关联方之间的交易价格是否与市场价格一致,产品定价是否具备公允性。时代商学院翻查资料发现,艾迪药业与关联供应商的交易金额较大,且成交单价略低。

据艾迪药业披露,北京安普为公司实际控制人傅和亮持股5%的企业,系公司关联方。2017年至2019年,艾迪药业向北京安普采购诊断设备及试剂的金额持续攀升,采购金额分别为141.62万元、2496.78万元和3934.04万元,占当期营业成本比重分别为1.49%、15.01%和19.94%。北京安普也因此晋级为艾迪药业前五大供应商之一。

资料显示,北京安普成立于1997年,业务主要集中在食品安全检测、小动物诊疗、分子诊断、输血安全等领域,系3M、雅培公司等多家国际知名企业的中国区代理商。然而,北京安普向其他非关联第三方销售的HIV诊断试剂价格在每人280-300元之间,但提供给艾迪药业的同类产品售价则在每人256-280元之间,存在8%-14%的折价。

艾迪药业对此解释称,公司与北京安普因各自战略发展需求,艾迪药业以二级经销商方式承接北京安普HIV诊断设备及试剂的终端推广销售业务,属于规模化整体批发经销性质,因此定价模式不完全相同。同时,该定价建立在北京安普预留10%经营利润的基础上,已高于该公司报告期内的净利润率(6.14%、9.41%、7.87%),因此该定价具有合理性。

分析师对关联交易公允性的质疑

时代商学院对艾迪药业的解释提出了质疑。分析指出,北京安普在与艾迪药业合作前,主要销售模式包括经销商销售及直接终端销售,两种模式均有固定客户,如合富(中国)医疗科技贸易有限公司、昆明杰贝商贸有限公司、北京市疾病预防控制中心、广州市第八人民医院等等。且目前国内该行业终端市场集中度相对较高,主要为各地疾控中心、HIV定点收治医院等,艾迪药业亦称公司客户与北京安普存在重叠。

若该项业务盈利前景较好,为何北京安普会选择退出,并将其相关产品独家代理给艾迪药业?但若该业务净利润率较低,为何其他原二级经销商愿意支付高于艾迪药业的采购价格?艾迪药业基于预留10%成本加成向北京安普采购产品的真实性如何?由于双方并未公布HIV诊断设备及试剂的净利润率,外界无从得知答案。时代商学院认为,北京安普在拥有成熟销售渠道和客户群的情况下,选择以折价方式将业务独家代理给艾迪药业,其商业逻辑值得推敲,这为潜在的利益输送留下了想象空间,使得该关联交易的公允性难以被充分验证。

个体工商户供应商的合规风险

此外,时代商学院还发现,报告期内艾迪药业的前五大供应商之一——海门市尚连人尿蛋白收购站,注册资本仅为1万元,组织形式为个体工商户,实际控制人为苏振明。一般而言,IPO企业的大供应商为个体工商户的案例并不多见,主要原因是此类企业财务状况、经营情况等不够透明,交易过程中是否存在利益输送问题亦较难查明,容易成为企业上市路上的“绊脚石”。这种供应商结构增加了艾迪药业财务透明度和合规性的风险,可能引发监管机构的进一步问询。

总结

艾迪药业的IPO之路面临多重严峻挑战,核心在于其业务独立性和关联交易的公允性。公司对单一客户天普生化的高度依赖,不仅导致营收波动剧烈,更因实际控制人与天普生化的历史关联而引发市场对其业务可持续性的深层担忧。尽管公司计划通过募资发展创新药以实现多元化,但新药研发的长期性意味着短期内难以摆脱现有依赖,业务独立性问题在可预见的未来仍将持续存在。此外,与关联方北京安普的交易价格折让以及主要供应商为个体工商户等问题,使得关联交易的透明度和公允性受到质疑,这些都可能成为艾迪药业成功登陆科创板的潜在障碍。公司未能对相关问询作出回应,进一步加剧了市场对其信息披露和合规性的疑虑。

-

江中药业“谜题”:主力产品逆势提价,保健品成弃子?

-

时代热评:九州通花式融资背后:超250亿应收账款压顶,资产负债率近70%

-

时代热评|九州通花式融资背后:超250亿应收账款压顶,资产负债率近70%

-

聚焦战“疫”|静丙行业专题报告:5大厂商份额超7成,上市公司驰援抗疫

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送