-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

时代热评:九州通花式融资背后:超250亿应收账款压顶,资产负债率近70%

时代热评:九州通花式融资背后:超250亿应收账款压顶,资产负债率近70%

-

下载次数:

1851 次

-

发布机构:

时代商学院

-

发布日期:

2020-04-20

-

页数:

5页

中心思想

应收账款风险与日俱增

九州通花式融资的背后,是其高达250亿的应收账款和近70%的资产负债率带来的巨大资金压力。报告揭示了九州通应收账款中下游经销商占比提升带来的潜在坏账风险,以及高财务杠杆下利息支出对净利润的侵蚀。

内部管控面临挑战

报告还指出,九州通内部管控存在薄弱环节,子公司违规事件频发,凸显了公司在快速扩张过程中面临的管理难题。

主要内容

一、应收账款释放危险信号

下游经销商应收账款占比提升

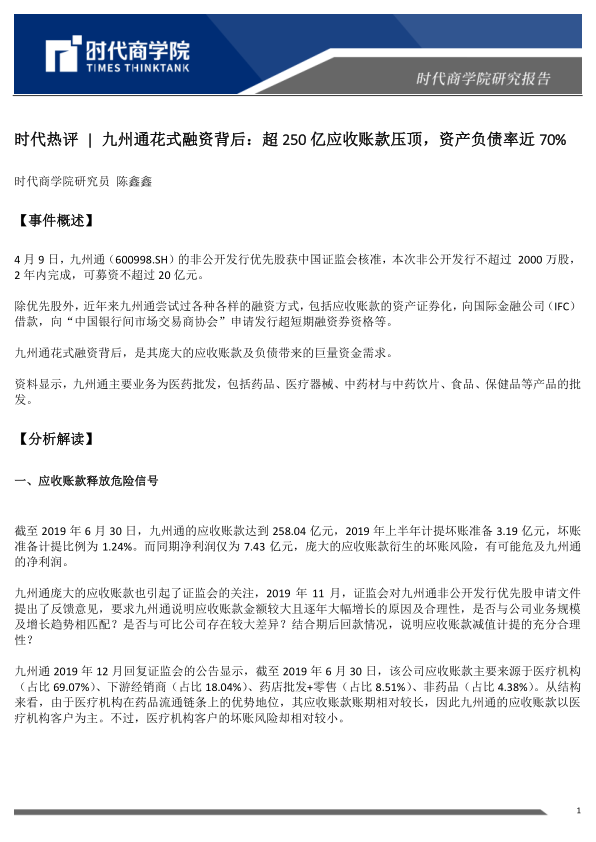

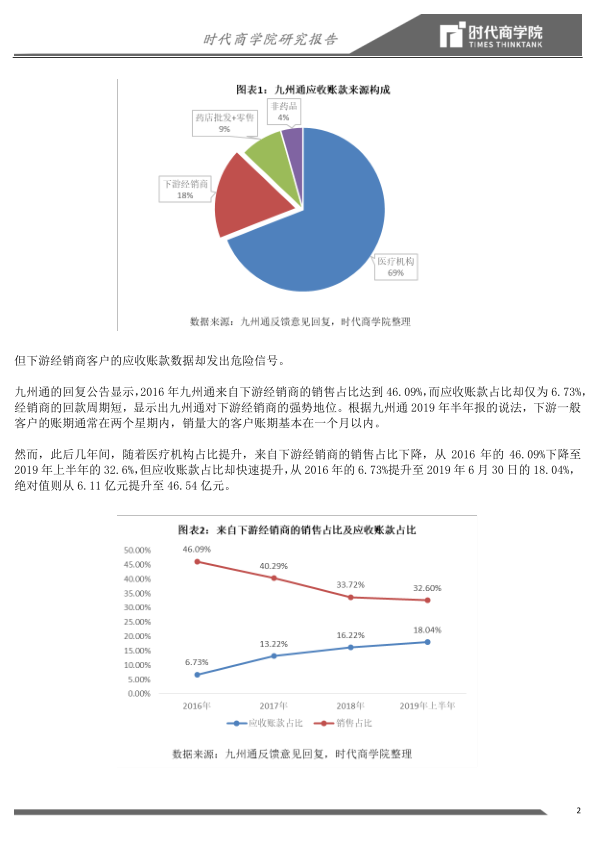

九州通应收账款高达258.04亿元,坏账准备计提比例为1.24%。证监会也关注到其应收账款金额较大且逐年大幅增长的问题。虽然医疗机构客户占比较高,但下游经销商客户的应收账款占比快速提升,从2016年的6.73%提升至2019年上半年的18.04%,绝对值从6.11亿元提升至46.54亿元,这可能反映出经销商付款能力弱化,坏账风险增加。

“两票制”加剧坏账风险

“两票制”的推行使得医药经销商经营状况恶化,付款能力变差,导致九州通来自下游经销商的应收账款坏账风险增加。

二、财务杠杆高企

高额利息支出侵蚀利润

截至2019年9月30日,九州通的资产负债率为69.83%,有息负债合计153.29亿元,导致2019年前三季度利息费用高达9.38亿元,接近同期净利润。

营运资金需求增加

受“两票制”影响,九州通上游供应商逐步转变为生产企业,需要预付、现款结算,同时下游回款周期变长,增加了公司对营运资金的需求,经营现金流易受外部环境影响。

三、内部管控薄弱,子公司频受罚

子公司违规事件频发

九州通旗下控股参股子公司高达407家,内部管控机制薄弱,导致子公司违规事件频发。例如,子公司高管挪用资金,北京好药师大药房多次因医疗器械广告违规等问题被行政处罚。

内部管理亟待加强

多家子公司因经营劣药等原因被行政处罚,以及在飞行检查中发现仓库管理等缺陷,表明九州通内部管理亟待加强。

总结

九州通通过多种方式融资以应对其庞大的应收账款和高负债带来的资金压力。然而,下游经销商应收账款占比提升、高财务杠杆以及内部管控薄弱等问题,都对其盈利能力和偿债能力构成潜在威胁。随着“两票制”的深入推进,九州通面临的财务风险可能进一步加剧,需要加强应收账款管理,优化财务结构,并提升内部管控水平。

-

江中药业“谜题”:主力产品逆势提价,保健品成弃子?

-

艾迪药业IPO观察:大客户依赖症何以破解

-

时代热评|九州通花式融资背后:超250亿应收账款压顶,资产负债率近70%

-

聚焦战“疫”|静丙行业专题报告:5大厂商份额超7成,上市公司驰援抗疫

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送