-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

2020年报点评:公司业绩符合预期,研发管线快速推进

2020年报点评:公司业绩符合预期,研发管线快速推进

-

下载次数:

2449 次

-

发布机构:

平安证券股份有限公司

-

发布日期:

2021-03-31

-

页数:

4页

微芯生物(688321)

事项:

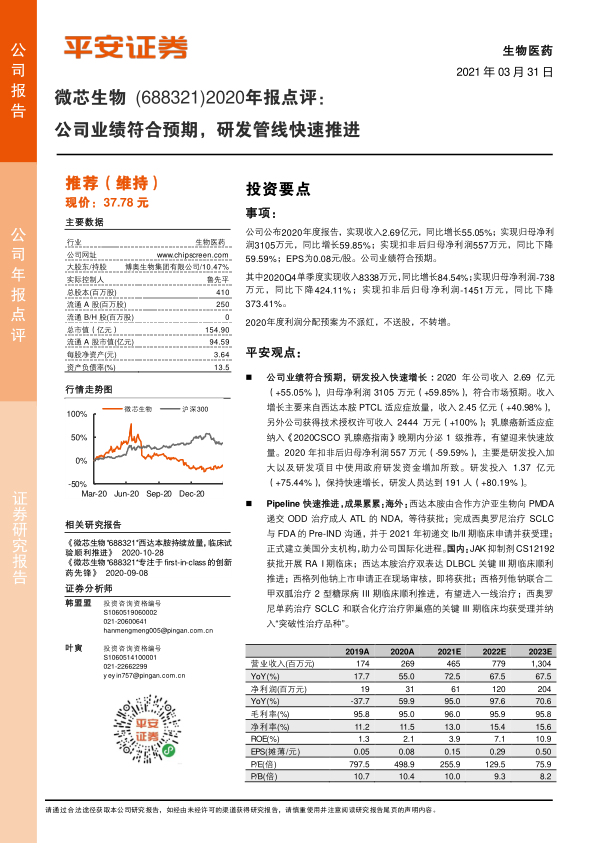

公司公布2020年度报告,实现收入2.69亿元,同比增长55.05%;实现归母净利润3105万元,同比增长59.85%;实现扣非后归母净利润557万元,同比下降59.59%; EPS为0.08元/股。公司业绩符合预期。

其中2020Q4单季度实现收入8338万元,同比增长84.54%;实现归母净利润-738万元,同比下 降424.11%;实现扣非后归母 净利润-1451万元,同比 下降373.41%。

2020年度利润分配预案为不派红,不送股,不转增。

平安观点:

公司业绩符合预期,研发投入快速增长:2020 年公司收入 2.69 亿元(+55.05%),归母净利润 3105 万元(+59.85%),符合市场预期。 收入增长主要来自西达本胺 PTCL 适应症放量,收入 2.45 亿元(+40.98%),另外公司获得技术授权许可收入 2444 万元(+100%);乳腺癌新适应症纳入《2020CSCO 乳腺癌指南》晚期内分泌 1 级推荐,有望迎来快速放量。 2020 年扣非后归母净利润 557 万元(-59.59%),主要是研发投入加大以及研发项目中使用政府研发资金增加所致。研发投入 1.37 亿元(+75.44%),保持快速增长,研发人员达到 191 人(+80.19%) 。

Pipeline 快速推进,成果累累:海外:西达本胺由合作方沪亚生物向 PMDA递交 ODD 治疗成人 ATL 的 NDA,等待获批;完成西奥罗尼治疗 SCLC与 FDA 的 Pre-IND 沟通,并于 2021 年初递交 Ib/II 期临床申请并获受理;正式建立美国分支机构,助力公司国际化进程。国内:JAK 抑制剂 CS12192获批开展 RA I 期临床;西达本胺治疗双表达 DLBCL 关键 III 期临床顺利推进;西格列他钠上市申请正在现场审核,即将获批;西格列他钠联合二甲双胍治疗 2 型糖尿病 III 期临床顺利推进,有望进入一线治疗;西奥罗尼单药治疗 SCLC 和联合化疗治疗卵巢癌的关键 III 期临床均获受理并纳入突破性治疗品种

盈利预测与投资评级: 与国内大多数医药企业以仿制药或 me-too 类新药开发为主不同,微芯生物主攻 first-in-class 级的新分子实体原创药。 3 大核心品种西达本胺、西格列他钠、西奥罗尼市场空间广阔。公司在国际上率先构建了基于化学基因组学的集成式药物创新和早期评价技术平台,能够提供源源不断的创新活水。我们维持公司 2021-2022 年净利润分别为 0.61 亿和 1.20 亿元的预测,预计2023 年为 2.04 亿元。 当前股价对应 2021 年 PE 为 256 倍。从绝对估值角度看我们认为公司 3 大核心品种合计估值超过 200 亿元,考虑海外权益和技术平台,当前价值存在低估。维持推荐评级。

风险提示: 1)技术平台迭代风险:生物医药行业发展迅速,若公司未能保持先进性,则将对公司未来经营产生不利影响; 2)研发失败风险:创新药研发具有高投入、高风险特征,因此公司在研品种存在研发失败或未被批准上市的可能; 3)行业竞争风险:在 PTCL、 2 型糖尿病等适应症中,有多个在研品种处于研发过程中,现在或未来都可能会面临激烈的市场竞争,对公司造成不利影响。

中心思想

业绩稳健增长与研发投入加速

微芯生物2020年业绩符合市场预期,营业收入和归母净利润均实现高速增长,分别达到2.69亿元(同比增长55.05%)和3105万元(同比增长59.85%)。公司持续加大研发投入,全年研发费用达1.37亿元(同比增长75.44%),为未来创新发展奠定坚实基础。

创新管线持续突破与国际化布局

公司核心产品西达本胺、西格列他钠和西奥罗尼的研发管线快速推进,多项临床试验取得重要进展,并获得“突破性治疗品种”认定。同时,公司积极拓展国际市场,设立美国分支机构,推动产品海外注册与临床开发,加速全球化布局。

主要内容

2020年度业绩回顾

收入与利润表现

2020年,微芯生物实现营业收入2.69亿元,同比增长55.05%;实现归母净利润3105万元,同比增长59.85%。其中,2020年第四季度单季实现收入8338万元,同比增长84.54%。扣除非经常性损益后归母净利润为557万元,同比下降59.59%,主要系研发投入大幅增加所致。

核心产品驱动与研发投入

收入增长主要得益于核心产品西达本胺PTCL(外周T细胞淋巴瘤)适应症的放量,该产品贡献收入2.45亿元,同比增长40.98%。此外,公司获得技术授权许可收入2444万元,实现100%增长。西达本胺乳腺癌新适应症已纳入《2020CSCO乳腺癌指南》晚期内分泌1级推荐,有望迎来快速放量。公司持续加大研发投入,研发费用同比增长75.44%至1.37亿元,研发人员数量增长80.19%至191人。

研发管线进展与战略布局

海外市场拓展

在海外市场,西达本胺治疗成人ATL(成人T细胞白血病)的NDA(新药申请)已由合作方沪亚生物向日本PMDA递交,目前正等待获批。西奥罗尼治疗SCLC(小细胞肺癌)已完成与FDA的Pre-IND沟通,并于2021年初递交Ib/II期临床申请并获受理。公司已正式建立美国分支机构,以助力其国际化进程。

国内临床试验突破

在国内市场,JAK抑制剂CS12192获批开展RA(类风湿关节炎)I期临床试验。西达本胺治疗双表达DLBCL(弥漫大B细胞淋巴瘤)的关键III期临床顺利推进。西格列他钠的上市申请正在现场审核,即将获批;其联合二甲双胍治疗2型糖尿病的III期临床顺利推进,有望进入一线治疗。西奥罗尼单药治疗SCLC和联合化疗治疗卵巢癌的关键III期临床均获受理并纳入“突破性治疗品种”。

盈利预测与投资评级

未来业绩展望

报告维持对微芯生物2021-2022年净利润分别为0.61亿元和1.20亿元的预测,并预计2023年净利润将达到2.04亿元。公司专注于first-in-class(全球首创)的新分子实体原创药开发,其三大核心品种西达本胺、西格列他钠、西奥罗尼具有广阔的市场空间。公司在国际上率先构建了基于化学基因组学的集成式药物创新和早期评价技术平台,为持续创新提供了源泉。

估值分析与风险提示

当前股价对应2021年PE为256倍。从绝对估值角度看,报告认为公司三大核心品种合计估值超过200亿元,考虑海外权益和技术平台,当前价值存在低估,因此维持“推荐”评级。同时,报告提示了技术平台迭代风险、研发失败风险以及行业竞争风险,强调创新药研发的高投入和高风险特性。

总结

微芯生物2020年业绩表现符合预期,营收和归母净利润均实现显著增长,主要得益于核心产品西达本胺的放量和技术授权收入的增加。公司持续高强度研发投入,推动多条创新药管线快速进展,国内外临床试验成果丰硕,并积极拓展国际市场。尽管面临研发高风险和市场竞争,但公司凭借其first-in-class的创新药战略和化学基因组学技术平台,未来增长潜力巨大,报告维持“推荐”评级。

-

GLP-1药物未来方向标:减脂增肌、口服剂型、超长效制剂赛道掘金

-

医疗设备招投标数据跟踪:设备更新不断深化,县域医共体持续发力

-

医疗设备招投标数据跟踪:招投标持续恢复,国产替代趋势显著

-

生物医药行业:国产新药闪耀ASCO 2025,关注相关企业投资机遇

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 医药产业研究周报:AI基建大时代,研发转场,医药格局将变

- 公司首次覆盖报告:小分子CDMO龙头,多肽与小核酸共筑新增长极

- 基础化工行业点评报告:水俣公约等多重因素加快氯碱落后产能退出,行业有望迎来历史性新变化

- 医药行业月报2026/01:25Q4医药持仓快速回落,占比创下新低

- 医药日报:罗氏减重疗法CT-388二期临床成功

- 基础化工行业研究:丙烯腈、煤焦油等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 基础化工行业周报:地缘冲突持续,美国天然气、碳酸锂涨幅居前

- 化工行业报告:中国将全面实施碳排放总量和强度双控制度,本周化工板块景气度抬升

- 仿制药基本盘稳健,小核酸打开成长天花板

- 化工行业2026年度策略:行业周期拐点已近,新材料蓄势腾飞

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送