-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

杭口品牌日久弥新,区域集团模式扩张

杭口品牌日久弥新,区域集团模式扩张

-

下载次数:

1925 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2024-05-31

-

页数:

30页

通策医疗(600763)

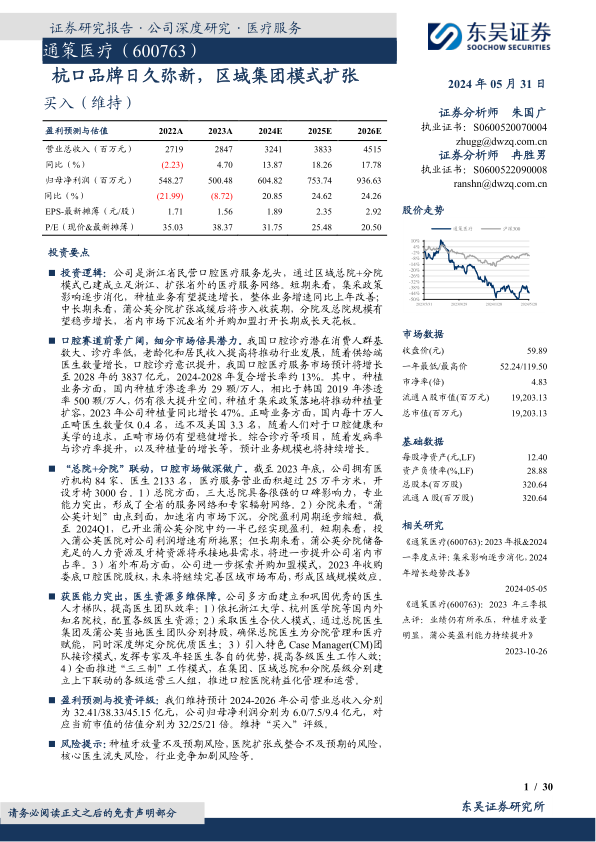

投资逻辑:公司是浙江省民营口腔医疗服务龙头,通过区域总院+分院模式已建成立足浙江、扩张省外的医疗服务网络。短期来看,集采政策影响逐步消化,种植业务有望提速增长,整体业务增速同比上年改善;中长期来看,蒲公英分院扩张减缓后将步入收获期,分院及总院规模有望稳步增长,省内市场下沉&省外并购加盟打开长期成长天花板。

口腔赛道前景广阔,细分市场倍具潜力。我国口腔诊疗潜在消费人群基数大、诊疗率低,老龄化和居民收入提高将推动行业发展,随着供给端医生数量增长,口腔诊疗意识提升,我国口腔医疗服务市场预计将增长至2028年的3837亿元,2024-2028年复合增长率约13%。其中,种植业务方面,国内种植牙渗透率为29颗/万人,相比于韩国2019年渗透率500颗/万人,仍有很大提升空间,种植牙集采政策落地将推动种植量扩容,2023年公司种植量同比增长47%。正畸业务方面,国内每十万人正畸医生数量仅0.4名,远不及美国3.3名,随着人们对于口腔健康和美学的追求,正畸市场仍有望稳健增长。综合诊疗等项目,随着发病率与诊疗率提升,以及种植量的增长等,预计业务规模也将持续增长。

“总院+分院”联动,口腔市场做深做广。截至2023年底,公司拥有医疗机构84家、医生2133名,医疗服务营业面积超过25万平方米,开设牙椅3000台。1)总院方面,三大总院具备很强的口碑影响力,专业能力突出,形成了全省的服务网络和专家辐射网络。2)分院来看,“蒲公英计划”由点到面,加速省内市场下沉,分院盈利周期逐步缩短。截至2024Q1,已开业蒲公英分院中约一半已经实现盈利。短期来看,投入蒲公英医院对公司利润增速有所拖累;但长期来看,蒲公英分院储备充足的人力资源及牙椅资源将承接地县需求,将进一步提升公司省内市占率。3)省外布局方面,公司进一步探索并购加盟模式,2023年收购娄底口腔医院股权,未来将继续完善区域市场布局,形成区域规模效应。

获医能力突出,医生资源多维保障。公司多方面建立和巩固优秀的医生人才梯队,提高医生团队效率:1)依托浙江大学、杭州医学院等国内外知名院校,配置各级医生资源;2)采取医生合伙人模式,通过总院医生集团及蒲公英当地医生团队分别持股,确保总院医生为分院管理和医疗赋能,同时深度绑定分院优质医生;3)引入特色CaseManager(CM)团队接诊模式,发挥专家及年轻医生各自的优势,提高各级医生工作人效;4)全面推进“三三制”工作模式,在集团、区域总院和分院层级分别建立上下联动的各级运营三人组,推进口腔医院精益化管理和运营。

盈利预测与投资评级:我们维持预计2024-2026年公司营业总收入分别为32.41/38.33/45.15亿元,公司归母净利润分别为6.0/7.5/9.4亿元,对应当前市值的估值分别为32/25/21倍。维持“买入”评级。

风险提示:种植牙放量不及预期风险,医院扩张或整合不及预期的风险,核心医生流失风险,行业竞争加剧风险等。

中心思想

浙江口腔医疗龙头,战略扩张驱动长期增长

通策医疗(600763)作为浙江省民营口腔医疗服务的领军企业,凭借其独特的“区域总院+分院”模式,已成功构建起立足浙江、辐射省外的医疗服务网络。尽管短期内受到种植牙集采政策和宏观经济环境的影响,公司业绩增速有所承压,但集采政策的逐步消化预计将推动种植业务提速增长,整体业务增速有望改善。公司通过“蒲公英计划”深化省内市场下沉,并积极探索省外并购加盟模式,为长期成长打开了新的天花板。同时,公司在医生人才培养、激励及运营管理模式上的创新,为其持续发展提供了坚实保障。

市场潜力巨大,公司盈利能力领先同业

中国口腔医疗服务市场前景广阔,受益于人口老龄化、居民收入提升及口腔健康意识增强等多重因素,预计到2028年市场规模将增长至3837亿元,2024-2028年复合增长率约13%。种植牙和正畸等细分市场渗透率低,增长潜力巨大。通策医疗凭借其规模效应和品牌影响力,实现了远高于行业平均水平的盈利能力,销售费用率和管理费用率显著低于同业公司。随着各项战略的深入推进,公司有望在口腔医疗这一蓬勃发展的赛道中持续巩固其领先地位,并实现稳健的业绩增长。

主要内容

稳固的市场地位与领先的盈利能力

- 1. 浙江省民营口腔医疗服务龙头,行业地位稳固

- 1.1. 由杭口启航,发展为民营口腔医疗集团龙头

- 通策医疗于2006年收购杭州口腔医院(杭口),并于2007年借壳上市,逐步发展成为浙江省乃至全国领先的综合口腔医疗平台。

- 公司业务涵盖种植、正畸、儿童口腔、修复及综合等。截至2023年底,公司拥有84家医疗机构,医疗服务营业面积超25万平方米,牙椅3000台,口腔医院门诊量达335.33万人次。

- 2024年第一季度,公司实现营收7.08亿元,同比增长5.03%;归母净利润1.73亿元,同比增长2.51%,业务增势回暖。

- 公司股权结构稳定,实际控制人为吕建明,核心管理层均为口腔领域专家,专业性强。

- 1.2. 规模不断扩大,浙江省内市场“做大做深”

- 2023年,受消费降级及种植牙集采政策影响,公司营业收入28.46亿元,同比上升4.7%;归母净利润约5亿元,同比下降8.72%。这主要系公司逆势扩张战略下,大量人力和分院建设成本短期内拖累了利润,但为未来高速增长奠定了基础。

- 公司口腔医疗服务规模持续扩张,2023年牙椅数量达3000台,同比增长11.1%。

- 分业务看,2016-2021年公司正畸与种植业务营收复合年增长率(CAGR)分别为28.5%和26.0%,远高于行业平均水平。2023年平均客单价下滑至802元,同比下滑8%;单台牙椅产值从2021年的117万元降至2023年的90万元。

- 分地区看,浙江省内市场仍是收入增长的主要驱动,2023年省内收入占比维持90%以上,实现收入25.7亿元,与2022年持平。省外毛利率从2017年的19.6%提升至2023年的24.8%,显示出省外市场的成长潜力。

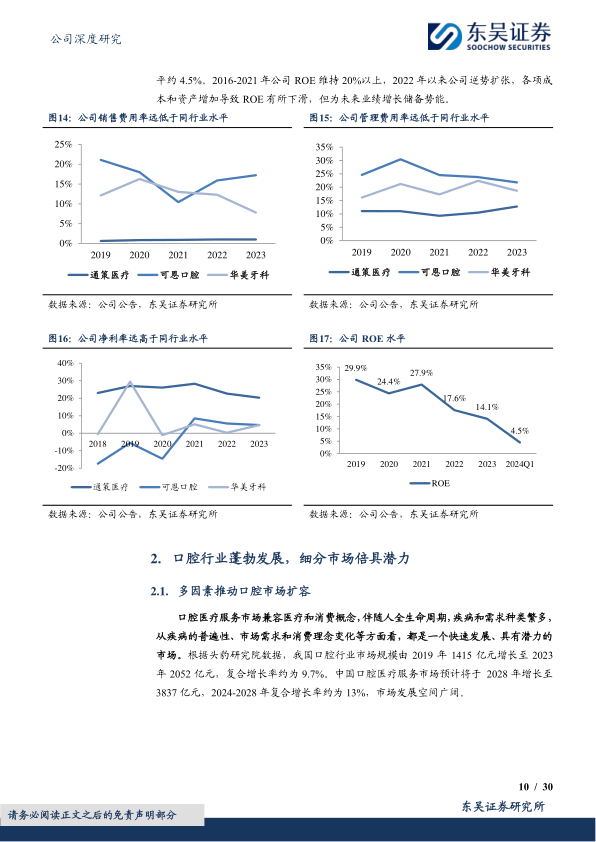

- 1.3. 规模效应降低成本,盈利能力高于行业平均水平

- 公司通过集中采购和优化库存管理,有效降低了药品和耗材成本,医疗材料成本在总成本中的占比从2016年的29.5%降至2023年的23.58%。

- 受种植牙集采影响,2023年公司毛利率下降至39%。但得益于品牌效应和规模效应,公司销售费用率和管理费用率远低于同行业公司水平,2023年分别为1%和10.9%。

- 2023年公司净利率为20.32%,显著高于同行业公司。2024年第一季度,公司期间费用率继续下降,净利率达28.79%,加权平均净资产收益率(ROE)约4.5%。

- 1.1. 由杭口启航,发展为民营口腔医疗集团龙头

口腔市场潜力与公司扩张策略

- 2. 口腔行业蓬勃发展,细分市场倍具潜力

- 2.1. 多因素推动口腔市场扩容

- 中国口腔医疗服务市场规模从2019年的1415亿元增长至2023年的2052亿元,复合增长率约9.7%。预计到2028年将增长至3837亿元,2024-2028年复合增长率约13%。

- 人口老龄化加速,中老年牙周健康问题显著,推动种植和义齿等服务需求扩大。

- 龋病患病率高但就诊率低,2015年我国5岁及12岁儿童龋病患病率较2005年分别上升6%和10%,3-5岁及35-74岁人群患龋率均超50%,修复率不足30%,基础治疗需求空间广阔。

- 口腔诊疗人次与日俱增,2014-2021年口腔专科医院门急诊人次复合增速8%,综合医院口腔门急诊人次复合增速10%。

- 居民人均可支配收入提升带动消费升级,2013-2023年中国居民医疗保健人均支出复合增长率达10.43%,为口腔医疗服务发展提供支撑。

- 2.2. 需求带动种植市场发展迅速,集采政策有望实现快速放量

- 2.2.1. 口腔种植市场增速快、渗透率低,有较大发展前景

- 我国种植牙数量从2011年的13万颗增长至2020年的406万颗,复合增长率达46.58%。

- 中国种植牙渗透率为29颗/万人,远低于韩国(500颗/万人),提升空间巨大。

- 中老年各年龄段缺牙数多,种植牙率低,需求强劲。

- 2.2.2. 种植牙政策助力行业渗透率提升,看好“以价换量”空间

- 2022年9月国家医保局发布政策,对口腔种植医疗服务收费和耗材价格进行专项治理,旨在调控高价、规范收费。

- 服务价格方面,三级公立医院种植牙医疗服务部分价格调控目标为4500元,部分省市降幅达50%。政策允许经济发达地区或国家级专科机构适当放宽调控目标,最高可达6300元。

- 耗材方面,集采落地后,口腔种植体产品均价降至900余元,降幅达55%。

- 集采政策落地后,预计将推动种植量扩容,提升种植牙渗透率。

- 2.2.3. 公司执行种植牙集采,量增效果显著

- 通策医疗于2023年4月率先落实种植牙集采政策,推出低价种植业务,提升市场占有率。

- 2023年公司种植牙数量达5.3万多颗,同比增长47%;种植牙收入4.79亿元,同比增长6.95%。

- 种植客流量的提升也带动了修复及大综合业务的增长,2023年收入分别提升6.72%和8.34%。

- 2.2.1. 口腔种植市场增速快、渗透率低,有较大发展前景

- 2.3. 正畸市场快速发展,双需求蕴含市场潜力

- 中国错颌畸形患病率高达74%(约10.4亿人),其中II、III级错颌患病率达49%,远高于美国(23%)。

- 功能性需求和美容需求叠加推动正畸市场扩容,中国正畸市场稳定增长。

- 中国隐形矫治市场已成为世界第二大市场,但渗透率仍较低。

- 医生供给方面,中国每10万人中仅有0.4名正畸医生,远不及美国的3.3名,正畸服务存在较大成长空间。

- 正畸项目对医生技术依赖程度高,个性化治疗和长期复诊决定了其服务价值,耗材集采对下游服务价格影响预计较小。

- 2.4. 儿童口腔诊疗意识提升,专业化儿科口腔服务发展机会大

- 儿牙市场处于发展初期,专业机构体量不大,但儿童口腔问题发病率高(0-14岁人口2.5亿,错颌畸形发病率超70%)。

- 年轻一代家长对儿童口腔健康意识提升,为孩子投入意愿更强。

- 专业的儿童口腔医生和机构资源短缺是发展瓶颈,市场竞争不充分,存在增量机会。

- 2.1. 多因素推动口腔市场扩容

- 3. “总院+分院”联动,获医能力突出,口腔市场做深做广

- 3.1. “总院+分院”联动成长,省内市场不断做深

- 公司自建“总院+分院”模式,总院提供技术、经验和医生支持,打造品牌效应;分院推广品牌影响力,加速市场扩张。

- 3.1.1. 三大总院夯实业绩基础,力争单牙椅产出最大化

- 杭州口腔医院平海院区、城西院区和宁波口腔医院是公司三大总院,2017-2023年贡献公司超85%的净利润。

- 杭口平海院区是公司成立最早、单体面积最大、营收最高的医院,是人才培养基地。2022-2023年营收和净利润有所下滑,主要受医生分流、疫情及集采政策影响,但品牌强大,患者量将逐步恢复。

- 杭口城西院区是公司单张牙椅产出最高、单体营收规模第二的医院,2017-2021年营收复合增长25%,利润复合增长49%。

- 宁波口腔医院于2020年投入新院区,拥有超185张综合治疗椅位,并配置核磁共振,通过引入外部专家提升学术影响力。

- 3.1.2. 模式逐渐成熟,分院盈利周期逐步缩短

- 区域分院规模逐步扩大,净利率逐步提升至20%以上。诸暨口腔医院2023年营收1.23亿元,同比增长4%,净利率24%。衢州口腔医院2023年营收超4000万元,同比增长17%,净利率大幅提升。

- 随着经验积累和品牌强大,省内已盈利分院的盈利周期已从最初的3-4年缩短至1-2年。

- 3.1.3. “蒲公英计划”由点到面,加速省内市场下沉

- 公司于2018年12月启动“蒲公英计划”,旨在将医疗人才和机构下沉至浙江全省基层县。

- 蒲公英医院投入相对小(1500-2000万元/院),培育期短,见效快,每家规模30-50张牙椅。

- 采取医生合伙人模式,公司、总院医生集团和当地医生团队共同持股,确保总院赋能并深度绑定当地优质医生。

- 截至2024年第一季度,已开业蒲公英分院中约一半已实现盈利。2023年蒲公英医院营收5.9亿元,同比增长46%。

- 短期内投入对利润有所拖累(2022年新增蒲公英分院净利率仅1.15%),但长期看,其储备的人力资源和牙椅资源将为公司承接省内牙科患者提供保障,成熟门店净利率有望达25%。预计蒲公英分院收入将从2023年的5.9亿元增长至2030年的15亿元。

- 3.2. 省外扩张:“存济基金”+“三叶儿童口腔”做广省外市场,进一步探索优质标的并购与加盟

- 2020年收购海骏科技下属三叶口腔诊所,打开高端儿科口腔新市场。上海三叶儿童口腔医院利润稳步提升,2023年实现净利润759.64万元,较2022年提升5.9%。

- 2023年12月,通策医疗以3247.76万元收购娄底口腔医院56.28%股权,并委派经营管理层。娄底口腔医院承诺2024-2026年净利润分别不低于400万、500万、600万元。

- 此次收购是公司全国扩张策略的又一尝试,通过并购加盟模式完善区域市场布局,形成规模效应,提升竞争优势。

- 3.3. 获医能力突出,医生资源多维保障

- 公司建立了完善的人才引进、培养、激励体系。2017-2023年期间,医生和护士数量实现翻倍增长,硕博士及以上学历人才、本科学历人才分别实现9%和18%的年复合增长。

- 通过“医生集团”模式,给予医生参股机会,激发工作积极性,保持人才吸附力。

- 引入特色Case Manager(CM)团队接诊模式,组建跨学科团队,提供一站式诊疗服务。专家医生负责高附加值诊疗,年轻医生负责基础治疗,提高效率并为年轻医生提供实践机会。杭口城西院区实行CM模式后,成为集团内部单张牙椅产出最高的院区。

- 建立通策商学院与牙学院,为院内人才提供高质量培养平台,并与国内外高校合作,通过产教融合提升行业影响力。

- 全面推进“三三制”工作模式,在集团、区域总院和分院三个层级建立运营三人组、营销三人组和CM三人组,推进精益化管理和运营。

- 3.1. “总院+分院”联动成长,省内市场不断做深

总结

通策医疗作为浙江省民营口腔医疗服务的龙头企业,通过其“总院+分院”的区域集团模式,已成功构建了覆盖浙江并向省外拓展的医疗服务网络。尽管2023年业绩受到种植牙集采政策和宏观经济环境的短期影响,但公司积极应对,种植业务量增效果显著,并持续深化“蒲公英计划”以加速省内市场下沉,同时通过并购加盟模式探索省外扩张。公司在医生人才培养、激励机制(如医生合伙人、CM团队模式)以及精益化运营管理(“三三制”工作模式)方面的创新,为其长期发展奠定了坚实基础。

展望未来,中国口腔医疗服务市场潜力巨大,受益于人口老龄化、居民收入提升和健康意识增强,预计将保持高速增长。种植牙和正畸等细分市场渗透率低,为公司提供了广阔的增长空间。通策医疗凭借其强大的品牌效应、规模优势和领先的盈利能力,有望在集采影响逐步消化后,于2024年下半年实现业绩提速。根据盈利预测,公司未来三年的估值水平低于可比公司均值,维持“买入”评级,显示出其在口腔医疗赛道中的投资价值和成长潜力。然而,投资者仍需关注种植牙放量不及预期、医院扩张整合风险、核心医生流失以及行业竞争加剧等潜在风险。

-

医药生物行业跟踪周报:2026版基药目录调整在即,利好拟纳入目录的中药标的

-

医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

-

泰格医药:临床CRO龙头,扬帆启航新征程

-

医药生物行业跟踪周报:分子胶海外风起,国内管线蓄势破局

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送