-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

业绩符合预期,新活素上半年收入翻倍

业绩符合预期,新活素上半年收入翻倍

-

下载次数:

2292 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2021-08-19

-

页数:

4页

西藏药业(600211)

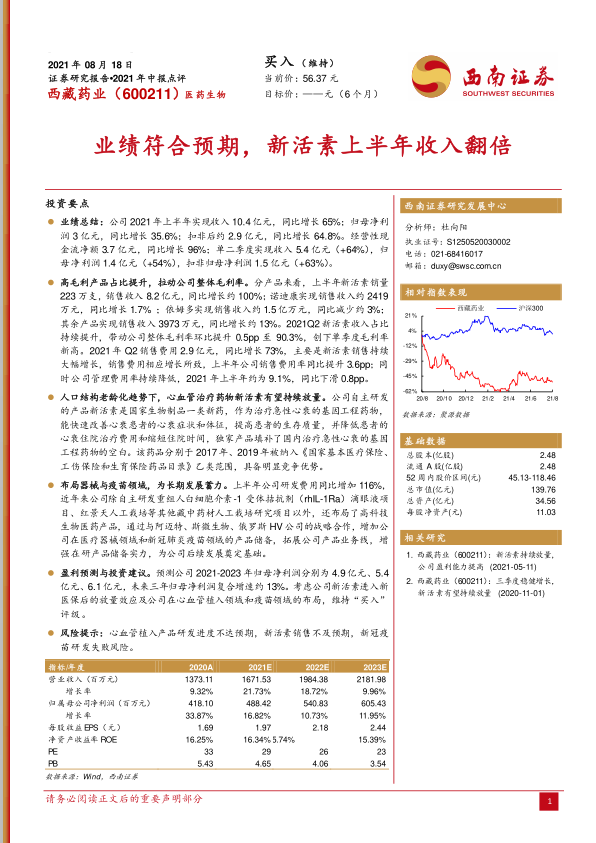

业绩总结:公司2021年上半年实现收入10.4亿元,同比增长65%;归母净利润3亿元,同比增长35.6%;扣非后约2.9亿元,同比增长64.8%。经营性现金流净额3.7亿元,同比增长96%;单二季度实现收入5.4亿元(+64%),归母净利润1.4亿元(+54%),扣非归母净利润1.5亿元(+63%)。

高毛利产品占比提升,拉动公司整体毛利率。分产品来看,上半年新活素销量223万支,销售收入8.2亿元,同比增长约100%;诺迪康实现销售收入约2419万元,同比增长1.7%;依姆多实现销售收入约1.5亿万元,同比减少约3%;其余产品实现销售收入3973万元,同比增长约13%。2021Q2新活素收入占比持续提升,带动公司整体毛利率环比提升0.5pp至90.3%,创下单季度毛利率新高。2021年Q2销售费用2.9亿元,同比增长73%,主要是新活素销售持续大幅增长,销售费用相应增长所致,上半年公司销售费用率同比提升3.6pp;同时公司管理费用率持续降低,2021年上半年约为9.1%,同比下滑0.8pp。

人口结构老龄化趋势下,心血管治疗药物新活素有望持续放量。公司自主研发的产品新活素是国家生物制品一类新药,作为治疗急性心衰的基因工程药物,能快速改善心衰患者的心衰症状和体征,提高患者的生存质量,并降低患者的心衰住院治疗费用和缩短住院时间,独家产品填补了国内治疗急性心衰的基因工程药物的空白。该药品分别于2017年、2019年被纳入《国家基本医疗保险、工伤保险和生育保险药品目录》乙类范围,具备明显竞争优势。

布局器械与疫苗领域,为长期发展蓄力。上半年公司研发费用同比增加116%,近年来公司除自主研发重组人白细胞介素-1受体拮抗剂(rhIL-1Ra)滴眼液项目、红景天人工栽培等其他藏中药材人工栽培研究项目以外,还布局了高科技生物医药产品,通过与阿迈特、斯微生物、俄罗斯HV公司的战略合作,增加公司在医疗器械领域和新冠肺炎疫苗领域的产品储备,拓展公司产品业务线,增强在研产品储备实力,为公司后续发展奠定基础。

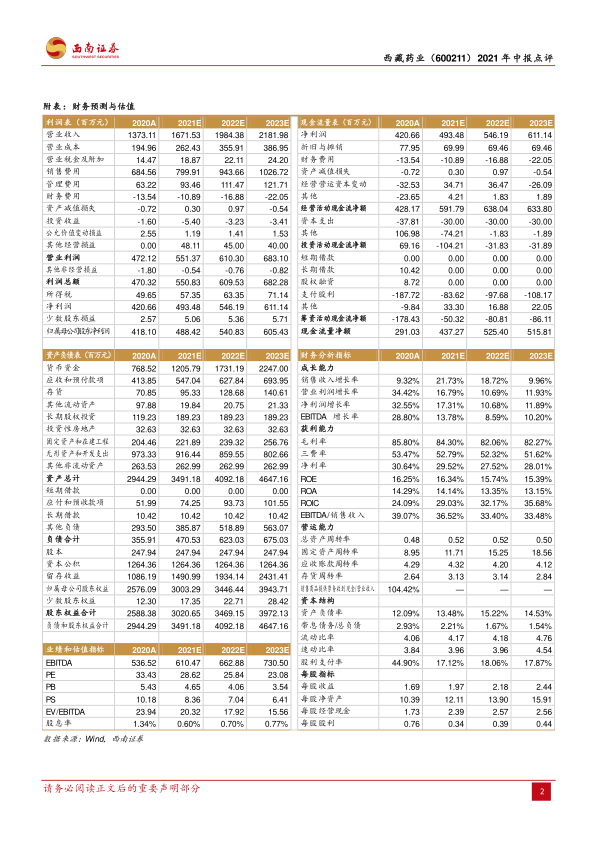

盈利预测与投资建议。预测公司2021-2023年归母净利润分别为4.9亿元、5.4亿元、6.1亿元,未来三年归母净利润复合增速约13%。考虑公司新活素进入新医保后的放量效应及公司在心血管植入领域和疫苗领域的布局,维持“买入”评级。

风险提示:心血管植入产品研发进度不达预期,新活素销售不及预期,新冠疫苗研发失败风险。

中心思想

本报告对西藏药业(600211)2021年中报进行了深入分析,核心观点如下:

- 业绩增长与盈利能力提升: 公司上半年业绩符合预期,收入和利润均实现显著增长,其中新活素收入翻倍,高毛利产品占比提升,拉动整体毛利率。

- 新活素市场潜力巨大: 随着人口老龄化趋势,心血管治疗药物新活素有望持续放量,其独家产品地位和医保优势将进一步巩固市场份额。

- 多元化布局增强长期发展动力: 公司积极布局器械与疫苗领域,通过战略合作增加产品储备,拓展业务线,为长期发展奠定基础。

业绩增长与盈利能力提升

新活素市场潜力巨大

主要内容

-

公司业绩总结:

2021年上半年,西藏药业实现营业收入10.4亿元,同比增长65%;归母净利润3亿元,同比增长35.6%;扣非后净利润约2.9亿元,同比增长64.8%。经营性现金流净额3.7亿元,同比增长96%。单二季度实现收入5.4亿元(+64%),归母净利润1.4亿元(+54%),扣非归母净利润1.5亿元(+63%)。

-

产品销售分析:

上半年新活素销量223万支,销售收入8.2亿元,同比增长约100%;诺迪康实现销售收入约2419万元,同比增长1.7%;依姆多实现销售收入约1.5亿万元,同比减少约3%;其余产品实现销售收入3973万元,同比增长约13%。

-

盈利预测与投资建议:

预测公司2021-2023年归母净利润分别为4.9亿元、5.4亿元、6.1亿元,未来三年归母净利润复合增速约13%。考虑公司新活素进入新医保后的放量效应及公司在心血管植入领域和疫苗领域的布局,维持“买入”评级。

总结

本报告通过对西藏药业2021年中报的详细解读,认为公司业绩符合预期,新活素销售强劲,盈利能力持续提升。同时,公司积极布局多元化业务,为长期发展注入动力。维持“买入”评级,但需关注心血管植入产品研发进度、新活素销售情况以及新冠疫苗研发风险。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送