-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

首次覆盖报告:雏形渐显的国产平台型分子试剂龙头企业

首次覆盖报告:雏形渐显的国产平台型分子试剂龙头企业

-

下载次数:

2782 次

-

发布机构:

东亚前海证券有限责任公司

-

发布日期:

2022-11-07

-

页数:

44页

诺唯赞(688105)

核心观点

公司是平台型的国产分子试剂龙头,底层技术扎实,跨赛道拓展能力强。诺唯赞是兼具底层技术和原料开发能力以及终端产品拓展潜能的平台型生命科学上游企业。公司掌握关键共性技术平台,已经形成蛋白质定向改造与进化、基于单B细胞的高性能抗体发现、规模化多系统重组蛋白制备及量子点修饰偶联与多指标联检四大核心技术平台,是公司技术创新的源头和起点。基于扎实的底层技术积累,公司具有较强的跨赛道布局能力,先后进入生命科学、体外诊断和生物医药三大应用领域,拥有200余种酶和1000余种抗原抗体原料,1000多个终端产品,广泛应用于科学研究、高通量测序、体外诊断、医药及疫苗研发和动物检疫等领域,服务了1000多家科研院所、1600多家工业企业以及2200多家医疗机构。

生命科学:“基本盘”业务,竞争力强。公司从成立初就进入该领域向科研用户提供生物试剂,目前涉及科研试剂、测序试剂和诊断原料试剂三大领域,形成PCR、qPCR、分子克隆等多个产品系列。在该领域,公司具有较好客户基础,通过向科研用户提供直销服务以及借助新冠诊断原料进入工业客户供应链,公司有望实现常规试剂产品在科研端和工业端的双增长;其次公司产品性价比较高,性能与进口产品类似的情况下价格更低;公司横向拓展能力强,不断推进新产品开发和原有产品更新升级,动检和NGS测序等新领域将为公司带来增量。

体外诊断:正值成长期,手握原料优势,试剂+仪器协同发展。公司聚焦POCT诊断,基于自主开发的三大技术平台,开发出心脑血管、炎症感染、呼吸道等八个系列试剂产品及配套的诊断仪器,获得证书超百项。公司POCT试剂核心原料自产率超过95%,不仅实现供应链自主可控还能提前自主开发稀缺指标检测试剂。疫情期间,公司新冠检测产品在海内外多个市场实现销售,并带动板块销售收入爆发式增长。随着公司POCT试剂种类不断丰富以及销售渠道拓展,常规POCT诊断试剂有望保持稳定增长。

生物医药:布局新药/疫苗研发和mRNA等多个领域,潜力巨大。生物医药事业部拥有新药/疫苗研发试剂、疫苗临床CRO服务和疫苗原料三大产品线,公司提供的疫苗免疫原性评价服务拥有对mRNA、DNA、灭活等多个技术路线的评价经验,业务逐渐拓展至常规疫苗项目。此外公司能够提供mRNA疫苗生产的主要酶原料,目前主要应用于客户研发阶段,公司已经建立符合GMP标准的生产工厂,随着相关项目进入临床后期,对于公司原料需求将持续变大。

厚积薄发,未来增长空间广阔。新冠疫情期间,公司通过提供检测用原料及试剂盒产品实现销售收入快速增长,2020和2021年,来自于新冠业务的收入达到11.8和11.5亿元,为拓展新业务、招募人才奠定坚实基础。我们可以看到,2022年公司陆续成立多家子公司完善产业布局,进入了数字微流控、动保、新型膜材料、合成生物学、一次性耗材等领域,逐渐形成平台化的产业布局。此外公司更是加大对研发和销售人员的招募,Q3单季度新增人员超千人,为未来发展储备人才资源。2022前三季度,公司销售费用和研发费用分别为3.45/2.70亿元,同比增长71.5%/82.4%,主要是职工薪酬的提高。借助销售新冠产品带来的现金流,公司从产品和人才多个维度布局后疫情时代的发展,虽然短期业绩有所影响,但厚积薄发,未来成长空间广阔。

投资建议

我们预计2022-2024年公司将实现营业收入31.39/29.28/31.20亿元,同比变化68.0%/-6.7%/6.6%,归母净利润9.85/8.84/9.77亿元,同比变化45.2%/-10.3%/10.5%,对应EPS为2.46/2.21/2.44元。公司是国内领先的平台型分子试剂龙头企业,上游底层技术和下游产品协同布局,是优质且稀缺的生命科学上游标的,我们给予一定估值溢价。根据2022年11月4日收盘价,对应公司PE为28/32/29倍,首次覆盖,给予公司“强烈推荐”评级。

风险提示

新冠疫情变动风险,研发失败风险,市场竞争加剧风险等。

中心思想

平台型分子试剂龙头,技术驱动多元发展

诺唯赞(688105.SH)作为一家平台型的国产分子试剂龙头企业,凭借其扎实的底层技术积累和强大的跨赛道拓展能力,已在生命科学、体外诊断和生物医药三大应用领域构建起全面的业务布局。公司掌握蛋白质定向改造与进化、基于单B细胞的高性能抗体发现、规模化多系统重组蛋白制备及量子点修饰偶联与多指标联检四大核心技术平台,这些技术是其持续创新的源泉和业务多元化的基石。通过自主研发的200余种酶和1000余种抗原抗体原料,以及1000多个终端产品,诺唯赞广泛服务于科研院所、工业企业和医疗机构,展现出强大的市场竞争力和国产替代潜力。

疫情红利奠基,后疫情时代加速布局

新冠疫情期间,诺唯赞通过提供检测用原料及试剂盒产品实现了销售收入的爆发式增长,2020年和2021年新冠业务收入分别达到11.8亿元和11.5亿元,为公司积累了雄厚的现金流和人才资源。在后疫情时代,公司并未止步于此,而是积极将疫情带来的红利转化为长期发展的动力,通过成立多家子公司,进入数字微流控、动保、新型膜材料、合成生物学、一次性耗材等新兴领域,并大幅增加研发和销售人员投入,加速完善平台化产业布局。尽管短期内业绩可能受到投入增加的影响,但这种厚积薄发的战略将为公司未来的广阔增长空间奠定坚实基础。

主要内容

1. 诺唯赞:技术突出,业务多元的国产分子试剂龙头

1.1. 底层技术扎实,上游原料+下游产品协同发展

诺唯赞是一家围绕酶、抗原、抗体等功能性蛋白及高分子有机材料产业链上下游进行产品开发的生物技术企业。公司成立于2012年,依托自主可控的关键共性技术平台,成功进入生命科学、体外诊断和生物医药三大应用领域。公司已形成蛋白质定向改造与进化、基于单B细胞的高性能抗体发现、规模化多系统重组蛋白制备及量子点修饰偶联与多指标联检四大核心技术平台,这些平台是公司技术创新的源头和起点。基于这些扎实的底层技术积累,公司已拥有200余种酶和1000余种抗原抗体原料,以及1000多个终端产品,广泛应用于科学研究、高通量测序、体外诊断、医药及疫苗研发和动物检疫等领域,服务了1000多家科研院所、1600多家工业企业以及2200多家医疗机构,展现出强大的上游原料开发能力和下游产品拓展潜能。

公司组织架构清晰,采用“一院三部”模式提升业务协同性。基础科学研究院负责底层技术开发,为三大事业部提供技术和原料支持。

- 生命科学事业部:作为公司的“基石业务”,提供科研试剂、测序试剂和诊断原料试剂三大产品线,已开发超800种生物试剂,形成PCR、qPCR、分子克隆等多个产品系列,服务广泛的科研和工业客户。

- 体外诊断事业部:利用生物试剂开发中形成的技术和原料优势,聚焦POCT诊断技术,拥有心脑血管、炎症感染等八个系列试剂产品及配套诊断仪器,获得证书超百项,覆盖超过2200家医院及第三方检验中心。

- 生物医药事业部:作为公司2019年成立的新业务线,建立了新药/疫苗研发试剂、疫苗临床CRO服务和疫苗原料三大产品线,产品包括细胞活力检测、荧光素酶系列、mRNA疫苗核心酶原料等,核心客户包括生物医药/疫苗企业、科研机构/医院、CRO/CDMO企业等,市场潜力巨大。

1.2. 股权结构清晰,核心团队从业经验丰富

公司实际控制人为曹林、段颖夫妇,截至2022年6月30日,两人合计拥有公司54.56%的股份表决权,通过一致行动协议,实际控制人控制公司表决权比例为58.03%,股权结构稳定。公司设立了诺泰投资、唯赞投资和博英唯投资等员工持股平台,覆盖公司主要高级管理人员及核心员工,有效维持了核心团队的稳定。公司核心技术人员具有深厚的专业背景和数十年的生物医药行业从业经验,如创始人曹林博士负责总体项目研发及战略制定,联合创始人张力军、唐波和徐晓昱分别分管生命科学、体外诊断和生物医药三大事业部,分工明确,为公司持续发展提供了重要保障。

基于在酶、抗原、抗体以及各类试剂中积累的底层技术优势,公司具有较强的跨赛道布局能力。2021年投资液滴逻辑进入数字微流控系统开发领域,2022年更是陆续设立了新材料、动保、检测和健康科技等多家子公司,分别开展生物科技上游新型材料与耗材、兽医诊断制品、疫苗临床前及临床生物样本检测服务,以及日化、食品、保健品和医美领域的合成生物学原料开发等业务,有效提升了公司的综合竞争力。

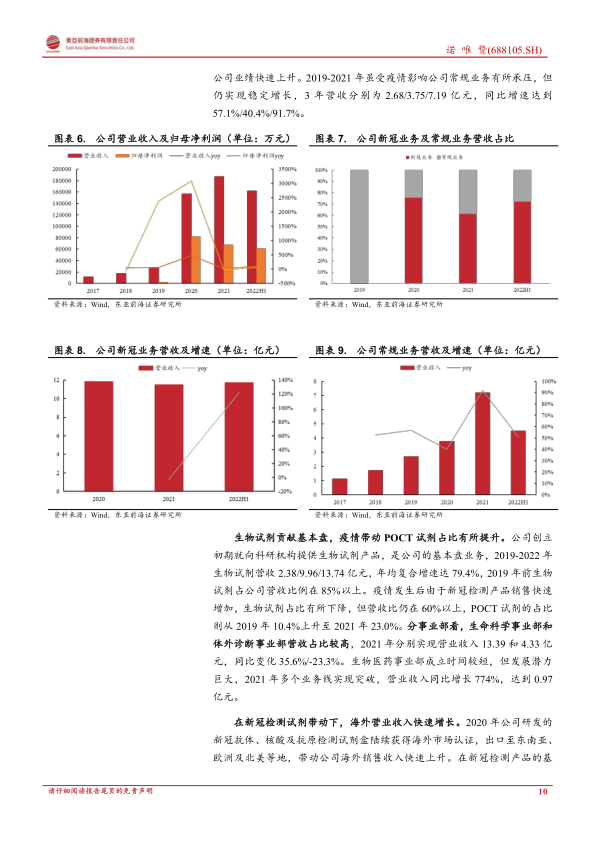

1.3. 常规业务稳定增长,新冠产品带来额外增量

2019-2021年,诺唯赞的营业收入从2.68亿元增长至18.69亿元,年均复合增速高达57.1%/482.9%/19.4%,归母净利润从0.26亿元增长至6.78亿元,呈现爆发式增长。这主要得益于疫情爆发初期,公司集中研发力量推出抗原、抗体及核酸检测试剂盒及原料产品,并在海内外市场实现销售。2020年和2021年,新冠业务收入分别达到11.8亿元和11.5亿元。尽管受疫情影响,公司常规业务在2019-2021年仍保持稳定增长,营收分别为2.68亿元、3.75亿元和7.19亿元,同比增速分别为57.1%、40.4%和91.7%。

从业务结构看,生物试剂作为公司的基本盘业务,2019-2022年营收年均复合增速达79.4%,2021年营收达到13.39亿元。疫情发生后,POCT试剂的营收占比从2019年的10.4%上升至2021年的23.0%。生命科学事业部和体外诊断事业部营收占比较高,2021年分别实现营业收入13.39亿元和4.33亿元。生物医药事业部虽然成立时间较短,但发展潜力巨大,2021年营业收入同比增长774%,达到0.97亿元。

在新冠检测试剂的带动下,公司海外营业收入快速增长。2020年,公司研发的新冠抗体、核酸及抗原检测试剂盒陆续获得海外市场认证,出口至东南亚、欧洲及北美等地。在此基础上,公司重点推动常规产品出海销售,截至2022年上半年,在东南亚及欧美等地员工数量已超过150名,海外市场有望成为公司业绩增长的另一重要引擎。

公司毛利率受新冠业务影响有所波动,2019年-2022年上半年分别为84.3%、91.5%、81.2%和74.1%。2020年毛利率较高的新冠检测原料产品销售量快速扩大,规模效应使得毛利率有所提高;2021年毛利率下降则主要受新冠检测试剂集采降价以及毛利率较低的抗原检测试剂盒销售占比提高影响。扣除新冠业务影响后,公司主营业务毛利率保持稳定在84.8%-87.7%之间。随着公司营收规模扩大,销售费用、管理费用和研发费用三费费率呈下降趋势,公司盈利能力有望得到提升。

作为研发驱动型企业,公司持续加大研发投入并扩充研发团队。2022年上半年研发费用支出1.57亿元,同比增长85.7%,研发人员数量达到748名,同比增长71.6%,占员工总人数的24.5%,并预计到年底扩充研发团队人数至1000人。在高强度研发下,公司累计取得知识产权167个,获得海内外医疗器械认证141项,并有多款核心产品在研。公司最初深耕高校及科研机构市场,组建了一支覆盖范围广、战斗力强的销售团队,截至2021年末销售人员数量为972名,为公司拓展工业端客户奠定了坚实基础。

2. 生物试剂:行业景气度高,公司领跑国内市场

2.1. 生物试剂应用广泛,国产替代正当时

生物试剂是重要的生命科学研究工具,广泛应用于生物医药、体外诊断和基础科研等领域。分子类试剂在生物试剂中占比最大,2019年我国分子类试剂市场规模占整体市场的50.9%。根据Frost&Sullivan预测,2022年国内分子试剂市场规模将达到101亿元,并将以12.3%的年均复合增速增长至2024年的124亿元。

全球生命科学领域发展迅速,研究投入资金稳步增长,从2016年的1247亿美元增长至2020年的1576亿美元,年均复合增速为6%。中国对生命科学基础研究的重视程度不断提高,研发投入由2016年的496亿美元增长至2020年的978亿美元,年均复合增速高达18.5%,远高于全球平均增速。在生命科学研究投入中,约10%-15%的资金用于生物试剂,因此全球生命科学研发投入的增加直接带动了生物试剂需求的上升。以中国市场为例,2020年中国生物试剂市场规模为151亿元,预计2025年将增长至346亿元,年均复合增速将达到18.1%。

国产分子类生物试剂市占率目前仍较低,进口替代空间巨大。赛默飞、凯杰等进口企业在品牌声誉和产品多样性上具有优势,2020年赛默飞、凯杰、宝生物和BioRad四家进口企业合计占国内分子试剂市场份额超40%。诺唯赞以4%的市场份额排名第五,但在国内厂商中排名第一,显示出巨大的进口替代潜力。疫情发生后,为降低国内生物医药产业链对外依赖度,各级政府出台多项鼓励性政策支持提高生物试剂等上游产品国产化率。在性价比、交货周期和服务方面更具优势的国产产品,有望迎来窗口性发展机会。

2.2. 三大业务并驾齐驱,助力公司业务多向拓展

诺唯赞从成立之初就专注于生物试剂业务,布局科研试剂、测序试剂和诊断原料试剂三大细分领域,形成了业务纵向拓展的基石。公司通过自主开发的蛋白质定向改造与进化平台,已完成200多种酶的改造和1000余种高性能抗原和抗体等关键原料的开发,拥有超800种生物试剂,形成了PCR系列、qPCR系列、分子克隆系列、逆转录系列、基因测序系列等多个产品系列,为公司向下游应用领域拓展提供了关键技术和原料储备。

在生物试剂领域,公司采用直销为主、经销为辅的销售模式。公司生命科学事业部销售团队近600人,在全国20多个科研用户集中的地区设有直销办事处,覆盖了北大、清华和中科院等1000多所科研院所,华大基因、贝瑞基因等700多家高通量测序服务企业,圣湘生物、艾德生物等700多家分子诊断试剂企业以及药明康德、恒瑞医药、百济神州等200多家制药企业及CRO公司。2021年,公司在中国生物试剂科研机构市场、分子诊断原料酶市场、高通量测序文库构建原料酶及试剂市场中的市占率分别为24.2%、20.52%和16.82%,均位列国产厂商第一。

科研用试剂及测序用试剂是公司生物试剂的基本盘业务,2018-2019年合计

-

医药生物行业上市公司2022年年报及2023年一季报总结

-

化工行业22年及23年一季度业绩综述:行业整体估值处于低位,轮胎及烧碱行业业绩可期

-

光伏胶膜2022年年报及2023Q1业绩综述:需求保持高增,盈利有望修复

-

2022年年报&2023年一季报点评:投入期业绩有所扰动,关注长期经营效率提升

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工:2026年“两会”召开,重点关注“反内卷”、新质生产力、碳排放双控等议题

- 医药行业研究:靶蛋白降解:下一代颠覆性治疗范式迎来商业化元年

- 中国兽药产业全景透视:政策演进研发流程与市场格局

- 化工行业2月月报:中东局势升级

- 基础化工:天然气、甲醇等原料价格大涨,赢创调涨蛋氨酸价格

- 基础化工行业周报:地缘冲突扰动全球能化供应链,看好中国化工稳定供应全球

- 蛋氨酸行业快评:能源价格大幅推高成本,中国蛋氨酸竞争力凸显

- 医药行业周报:预期修正,关注长期价值

- 医药生物行业深度报告:投融资与出海双轮驱动,CXO迎来景气度修复与全球化新周期

- 新兴生物技术专题报告:小核酸药物方兴未艾,海外创新与国内崛起共振

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送