-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

业绩拐点到来,迈入“创新国际化”成长新阶段

业绩拐点到来,迈入“创新国际化”成长新阶段

-

下载次数:

2778 次

-

发布机构:

华福证券有限责任公司

-

发布日期:

2024-07-21

-

页数:

25页

亿帆医药(002019)

投资要点:

两大创新药进入医保放量元年,创新驱动公司成长:2023年公司获批了两大预期销售峰值超20亿元的创新药亿立舒和丁甘交联玻璃酸钠,并于2023年成功纳入医保,2024年为商业化元年。(1)亿立舒:依靠“非格司亭的优效数据和培非格司亭的非劣数据+正大天晴强大销售能力”,我们认为该品种有望在长效升白针领域实现市占率的快速提升,参考国内已上市企业齐鲁制药和石药集团的相关产品目前销售额已经突破20亿,亿立舒凭借其有效性优势和安全性优势,国内销售峰值有望超20亿元;海外市场,我们认为随着美国、欧盟、日本等市场逐步开拓,长期有望贡献较大业绩增量;(2)丁甘交联玻璃酸钠:产品适应人群为骨关节炎患者,国内患者人群约4800万人,丁甘相较于竞品具有依从性、价格和疗效优势,通过玻璃酸钠渗透率假设和丁甘市占率假设,我们假设丁甘远期覆盖人群达到216万人,价格为1126元/支,整体产品销售峰值有望达到24.4亿元。

2024年重塑国内药品“研产销”体系,传统制剂业务有望稳健增长:公司2024年合并国内中药化药事业部,销售端有望改善。(1)在化药领域,公司具有众多差异化和竞争格局较好的品种,比如氯法拉滨、乳果糖口服液、长春新碱注射液以及去甲/去氧肾上腺素注射液、多巴胺注射液等急抢急救品种,此外引进品种罗氏希罗达有望在24年贡献增量,后续每年有望获批数个制剂产品,提供长期增长动力;(2)在中药领域,公司共有108个中药品种,涵盖14个独家中药医保品种和6个基药目录品种,核心品种包括复方黄黛片、复方银花解毒颗粒等。

原料药业务处于底部区间,有望企稳:根据wind数据库显示,目前泛酸钙价格约为53元/kg,我们查询了近10年泛酸钙价格走势,发现目前泛酸钙处于历史底部价格区间,后续价格再下降的风险较低。随着泛酸钙价格企稳,以及需求端的相对稳定,我们认为公司原料药的负面影响将逐步削弱。

盈利预测与投资建议

我们预计公司2024-2026年收入增速分别为35%/19%/20%,归母净利润增速分别为200%/32%/31%,EPS分别为0.45/0.59/0.78元。采用可比公司估值法,24年可比公司平均PE倍数为33倍。我们认为公司目前处于相对低估位置,且公司产品管线处于快速放量期,首次覆盖,给予“买入”评级。

风险提示

产品销售不及预期的风险、行业政策不及预期的风险、药品研发创新、仿制药研发及一致性评价的风险

中心思想

创新药驱动业绩增长

亿帆医药正迈入“创新国际化”成长新阶段,其两大核心创新药——亿立舒(第三代G-CSF)和丁甘交联玻璃酸钠,在2023年成功纳入医保,并于2024年进入商业化元年,预计将成为公司业绩增长的核心驱动力。亿立舒凭借其优效性和安全性优势,在国内长效升白针市场有望实现超20亿元的销售峰值,并具备广阔的海外市场潜力。丁甘交联玻璃酸钠则瞄准国内庞大的骨关节炎(OA)患者群体,预计销售峰值可达24.4亿元,为公司带来显著的业绩新增量。

传统业务稳健发展与估值优势

公司通过在2024年重塑国内药品“研产销”体系,有望改善传统制剂业务的销售表现,包括差异化布局的化药产品线和丰富的独家、基药中药品种,为公司奠定稳健的增长基础。此外,作为主要原料药的泛酸钙价格已处于历史底部区间,下行风险较低,预计将企稳并逐步削弱对公司业绩的负面影响。报告认为,亿帆医药当前估值相对低估(2024年PE为27倍,低于可比公司平均33倍),且产品管线正处于快速放量期,具备显著的投资价值,首次覆盖给予“买入”评级。

主要内容

1 亿帆医药:老牌药企华丽转型,创新管线进入放量期

1.1 亿帆医药:老牌药企收购之王,迈入创新国际化新篇章

亿帆医药成立于2003年,2014年借壳上市,通过一系列战略性投资并购,如2016年收购健能隆进入生物创新药领域,逐步从传统药企转型为专注于医药健康事业的创新型研发生产企业。公司已初步形成涵盖大分子、小分子、合成生物、特色中药四大核心业务的多元化产品研发管线,现有近50个在研产品,致力于满足临床需求并实现商业价值。

1.2 2024年业绩拐点出现,创新药品有望带来业绩新增量

亿帆医药在2018-2020年业绩稳定增长,但2021年以来受疫情、维生素行业产能过剩及国际局势等因素影响,营收和归母净利润出现大幅下降,2023年归母净利润为-5.5亿元。然而,2024年第一季度公司业绩显著回升,实现营收13.3亿元(同比增长41.3%),归母净利润1.5亿元(同比增长125.6%),显示出业绩拐点。医药自有产品(含进口)是公司主要营收和毛利来源,2023年实现收入24.3亿元,同比增长19.7%,占总营收的59.7%。

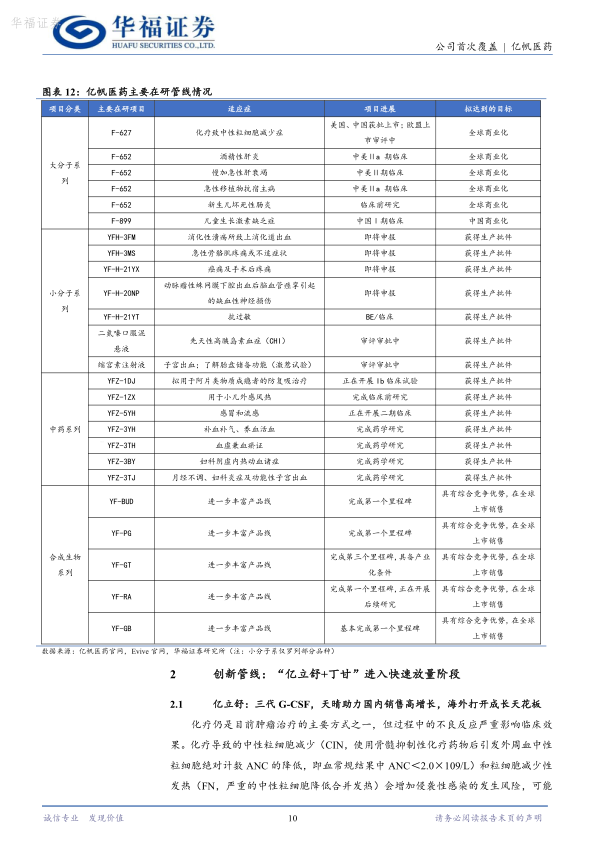

1.3 公司产品集群丰富,研发创新持续加码

亿帆医药的产品线涵盖中成药、化药、生物药和原料药。中药板块拥有108个品种,包括14个独家医保品种和6个基药目录品种,其中复方黄黛片是少数列入世界卫生组织基本药物标准清单的中药产品。化药板块聚焦“小、尖、特”差异化产品链。生物药方面,公司自主研发的创新药亿立舒已成功上市。在原料药领域,维生素B5及原B5产品全球市场占有率领先。公司研发投入持续高位,2023年研发人员达801人(占总人数18.9%),研发投入5.3亿元(占营收12.9%),形成了大分子生物药创新平台、化学合成平台、中药研发平台和合成生物平台四大研发平台,拥有多项在研管线。

2 创新管线:“亿立舒+丁甘”进入快速放量阶段

2.1 亿立舒:三代G-CSF,天晴助力国内销售高增长,海外打开成长天花板

亿立舒(F-627,商品名Ryzneuta)是基于公司Di-KineTM双分子技术平台开发的第三代G-CSF创新生物制品,采用Fc融合蛋白技术,具有长效、强效、不易致敏的生物学特点。该产品主要用于预防和治疗肿瘤化疗引起的中性粒细胞减少症。国内长效G-CSF市场规模预计到2030年将突破135亿元。亿立舒凭借其优异的安全性(不易致敏)和有效性(显著降低中重度中性粒细胞减少发生率,且持续有效),以及与正大天晴的国内商业化合作,有望在国内市场实现超20亿元的销售峰值。该产品已在中美欧获批上市,并与Acrotech、实力药企在海外市场达成合作,全球市场潜力巨大。

2.2 丁甘交联玻璃酸钠:定位庞大OA患者,潜在空间巨大

丁甘交联玻璃酸钠注射液适用于膝骨关节炎(OA)成人患者,该产品是LG Chem公司的原研产品,亿帆医药拥有其中国境内和澳大利亚的独家进口经销权。中国45岁及以上人群症状性膝关节OA患病率为8.1%,约有4800万患者。丁甘交联玻璃酸钠相较于同类产品,具有单疗程仅需注射一次的依从性优势、1129元/支的支付价格优势以及显著的疗效优势(Ⅲ期临床显示其疼痛评分改善显著优于对照组)。通过对玻璃酸钠治疗渗透率和丁甘市场占有率的敏感性分析,中性测算下,丁甘交联玻璃酸钠的潜在市场空间有望达到24.4亿元。

3 传统制剂:中药品种丰富,化药差异化布局,奠定稳健增长基础

3.1 中药:独家、基药品种丰富,市场潜力巨大

公司中药产品矩阵完善,拥有108个中药品种,包括14个独家医保品种和6个基药目录品种。核心产品复方黄黛片是治疗急性早幼粒细胞白血病(APL)的特效药,曾获得国家科技进步二等奖,并在《新英格兰医学》杂志上发表研究成果,被列入WHO基本药物标准清单。复方银花解毒颗粒(国家中成药三类新药、国家中药二级保护品种)已在新加坡获得上市许可,并完成了儿童流行性感冒(风热证)II期临床试验。除湿止痒软膏作为独家中药产品,适用于全年龄段湿疹患者,并已进入国家医保和基药目录。

3.2 化药:差异化布局,品种梯队完善

亿帆医药化药业务以特色原料和高端辅料为基础,聚焦“小、尖、特”差异化产品链,拥有通过FDA、EMA等多国监管机构认证的小容量注射剂生产线。2023年,公司化药研发迎来收获期,获批9个产品上市,包括硫酸长春新碱注射液和氯法拉滨注射液等首仿产品,并引入罗氏希罗达(卡培他滨片),有望为2024年业绩带来新增量。2024年,公司将国内中药和化药事业部合并,旨在提高运营效率,并计划每年获批3-6个制剂产品,逐步形成合理的产品梯队。

4 原料药:泛酸钙价格处于底部区间,向下风险较低

公司原料药主要产品为维生素B5及原B5,全球市场占有率高。2023年原料药业务实现收入8.0亿元,同比增长1.6%。尽管受维生素行业供需和价格低位震荡影响,但泛酸钙价格目前约53元/kg,处于近10年历史底部区间,预计后续价格下降风险较低。随着泛酸钙价格企稳和需求端相对稳定,原料药业务对公司的负面影响将逐步削弱。

5 盈利预测与估值

5.1 盈利预测

华福证券预计亿帆医药2024-2026年营业总收入分别为54.9亿元、65.5亿元和78.3亿元,同比增长34.9%、19.3%和19.7%。归母净利润分别为5.5亿元、7.3亿元和9.5亿元,同比增长200%、32%和31%。其中,医药自有产品(含进口)板块受益于创新药放量,预计2024-2026年收入增速分别为61.1%、28.6%和26.5%,毛利率将随高毛利创新品种的放量而上升。

5.2 投资建议

报告选取恒瑞医药、科伦药业、信立泰、丽珠集团作为可比公司,其2024年平均PE估值为33倍。亿帆医药当前估值(2024年PE为27倍)处于相对低估位置,且公司产品管线正处于快速放量期,具备显著的成长潜力。基于此,华福证券首次覆盖亿帆医药,并给予“买入”评级。

6 风险提示

主要风险包括产品销售不及预期的风险(市场竞争加剧、产品降价、终端需求变化)、行业政策不及预期的风险(如集采政策对经营的冲击),以及药品研发创新、仿制药研发及一致性评价的风险(研发投入大、周期长、高风险,存在失败或周期延长的可能)。

总结

亿帆医药正经历从传统药企向“创新国际化”转型的关键时期,其两大创新药——亿立舒和丁甘交联玻璃酸钠在2024年进入商业化元年,预计将成为公司业绩爆发式增长的核心驱动力,带来数十亿级的销售峰值。同时,公司通过整合国内“研产销”体系,确保传统中药和差异化化药业务的稳健增长,并受益于原料药泛酸钙价格触底企稳。尽管面临市场竞争、政策变化和研发风险,但凭借丰富且不断放大的产品管线、持续的研发投入以及当前相对低估的估值,亿帆医药展现出显著的投资价值和未来强劲的成长潜力。

-

2024年报点评:业绩增长稳健,创新业务持续快速增长

-

发布25年股权激励草案,夯实成长确定性

-

2024年年报业绩点评:大鹏体培牛黄持续增长,渠道库存管理下有望焕发新机

-

2024年年报业绩点评:分红持续走高,AD同补深挖中大童市场

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送