-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

2022年中报点评:业绩增长符合预期,产业链布局构筑竞争壁垒

2022年中报点评:业绩增长符合预期,产业链布局构筑竞争壁垒

-

下载次数:

2899 次

-

发布机构:

民生证券股份有限公司

-

发布日期:

2022-08-16

-

页数:

3页

纳微科技(688690)

事件概述:公司于 8 月 14 日发布 2022 年中报,公司 2022H1 实现营业收入 2.93 亿元左右,同比增加 77.41%左右;实现归母净利润 1.65 亿元左右,同比增加 153.73%左右;实现扣非归母净利润 1.02 亿元,同比增加 69.73%。

公司业绩增速符合预期,增长趋势依旧向好。公司业绩增长持续加速,单看Q2 业绩,公司营收为 1.52 亿元,同比增长 54.39%;Q2 归母净利润同比增长142.19%,在剔除收购赛谱仪器产生的投资收益后,同比增长 22.33%;由于公司在 2022 年 4 月进行了股权激励,故 2022H1 增加了 841.44 万的股份支付费用,若剔除相关费用后,扣非归母净利润在上半年同期增长为 77.40%,与营收增长基本一致。

技术创新持续加速,新产品逐步落地。公司作为国产填料龙头企业,在技术研发上大力投入, 2022H1 研发费用投入为 0.39 亿元,同比增加 97.79%。研发人员为 185,同比增长 65.51%。凭借充足的经费与人才支持,公司持续规划和开发新产品,其中重点包括同时具备软硬胶优势的 Protein A 亲和层析介质UniMab® EXE,专注于 mNRA 分离的亲和层析介质 NanoGel dT20,100nm羧基乳胶微球以及 200nm 时间分辨荧光微球的放大转产。公司产品管线借此实现横向及纵向的二维突破,一方面在抗体药物领域不断推成出新,突破硬胶填料的应用极限,另一方面不断扩展新型品类,积极拓展核酸药物,IVD 检测等新兴使用场景。

大力布局纯化全产业链,打造行业竞争壁垒。 公司在 2022H1 先后收购英菲尼、RILAS 和赛谱仪器等三家公司。其中 RILAS 位于美国波士顿,主要提供色谱分离纯化外包服务,本次携手有助于拓展公司产品快速渗透进入美国生物分子分离纯化领域。赛谱仪器业务聚焦于打造国产纯化设备,本次合作一方面补足公司在纯化仪器端的产品线,有助于打造“设备-耗材”闭环产品结构;另一方面可提高公司产品在高校端的渠道渗透率,相互促进和拉动双方产品在既有医药客户的应用。综合来看,公司在仪器设备以及后端应用大力布局,配合公司在填料技术上的不断进步有望进一步加强行业竞争优势。

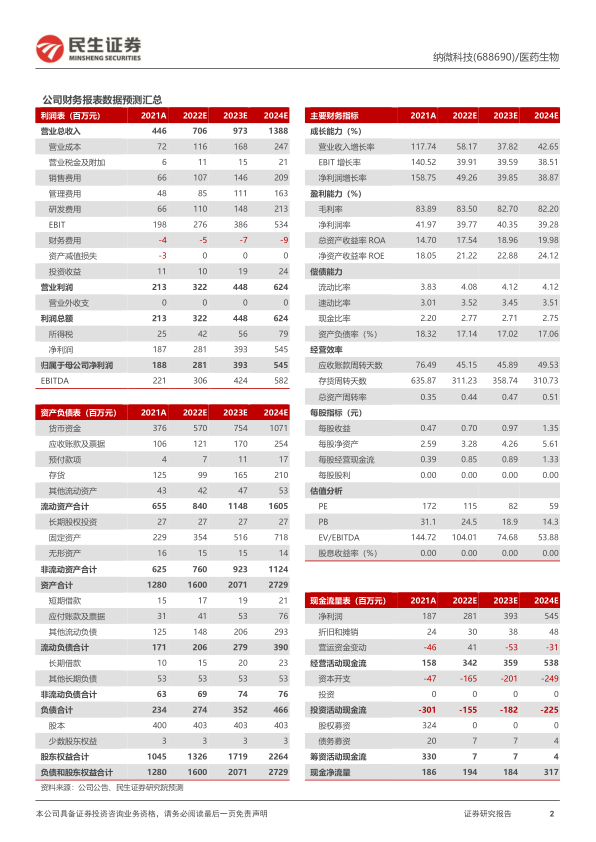

投资建议:公司所处行业增长快速,长期空间明确,公司具有先发优势,作为龙头地位稳固。随着公司研发项目的不断落地和产品结构的优化,预计 2022-2024 年,归母净利润分别为 2.81、 3.93 及 5.45 亿元,同比增长 49.3%, 39.8%,38.9%,EPS 分别为 0.70、0.97 及 1.35 元,PE 分别为 115、82 及 59,维持“推荐”评级。

风险提示:业绩不及预期的风险、新业务投资风险、固定资产投资风险。

纳微科技(688690.SH)2022年中报点评:业绩增长符合预期,产业链布局构筑竞争壁垒

中心思想

本报告分析了纳微科技2022年中报,核心观点如下:

- 业绩增长稳健: 公司业绩增速符合预期,增长趋势良好,营收和利润均实现显著增长。

- 技术创新驱动: 公司持续加大研发投入,新产品逐步落地,为未来发展提供动力。

- 产业链布局强化竞争优势: 通过收购等方式,公司积极布局纯化全产业链,打造行业竞争壁垒。

主要内容

1. 事件概述

公司发布2022年中报,营收和归母净利润同比大幅增长。

2. 公司业绩增速符合预期,增长趋势依旧向好

- 业绩增长加速: 公司业绩持续加速增长,Q2营收和归母净利润均实现显著增长。

- 剔除股权激励影响: 剔除股权激励费用后,扣非归母净利润增速与营收增速基本一致。

3. 技术创新持续加速,新产品逐步落地

公司加大研发投入,持续推出新产品,拓展产品管线。重点产品包括:

- UniMab® EXE:同时具备软硬胶优势的 Protein A 亲和层析介质。

- NanoGel dT20:专注于mRNA分离的亲和层析介质。

- 100nm羧基乳胶微球以及200nm时间分辨荧光微球的放大转产。

4. 大力布局纯化全产业链,打造行业竞争壁垒

公司通过收购英菲尼、RILAS和赛谱仪器等公司,积极布局纯化全产业链。

- 拓展海外市场: 携手RILAS有助于拓展公司产品快速渗透进入美国生物分子分离纯化领域。

- 完善产品线: 与赛谱仪器合作补足公司在纯化仪器端的产品线,打造“设备-耗材”闭环产品结构。

5. 投资建议

公司所处行业增长快速,长期空间明确,公司具有先发优势,龙头地位稳固。维持“推荐”评级。

6. 风险提示

提示了业绩不及预期的风险、新业务投资风险、固定资产投资风险。

总结

纳微科技2022年中报显示公司业绩增长符合预期,技术创新和产业链布局是公司发展的两大驱动力。公司通过加大研发投入,不断推出新产品,拓展产品管线;同时,通过收购等方式,积极布局纯化全产业链,打造行业竞争壁垒。维持“推荐”评级,但需关注相关风险。

-

2025年三季报点评:海外延续增势,毛利表现亮眼

-

2025年三季报点评:Q3利润高增,下游回暖,解决方案业务助增长

-

2025年三季报点评:竞争加剧致使业绩承压,期待增量品种逐步兑现

-

2025年三季报点评:抗生素淡季业绩承压筑底,合成生物产能稳步爬坡

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 医药日报:阿斯利康Datroway获FDA优先审评资格

- 基础化工行业周报:原油、涤纶长丝价格上涨,关注地缘局势

- 医疗卫生行业:新冠肺炎全球风险评估-第9版

- 医药日报:诺华司库奇尤单抗新适应症在华获批

- 医药生物行业周报:诺华siRNA降脂药物在华获批新适应症,关注PCSK9及小核酸赛道

- 农化行业:2026年1月月度观察:钾肥合同价上涨,储能拉动磷矿需求,草铵膦将取消出口退税

- 医药日报:Lirafugratinib向FDA递交NDA

- 2025年中国生物创新药市场跟踪报告:司美格鲁肽2025年第一季度市场回顾

- 医药产业研究第9期:AlphaGenome首次揭开基因“暗物质”;中美创新药,监管比拼“全球首发”

- 医药生物行业周报:多家公司业绩预喜,创新药进入盈利兑现期

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送