-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

2022年三季报点评:Q3业绩不及预期,疫情扰动不改公司长期增长逻辑

2022年三季报点评:Q3业绩不及预期,疫情扰动不改公司长期增长逻辑

-

下载次数:

2586 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2022-11-02

-

页数:

3页

纳微科技(688690)

投资要点

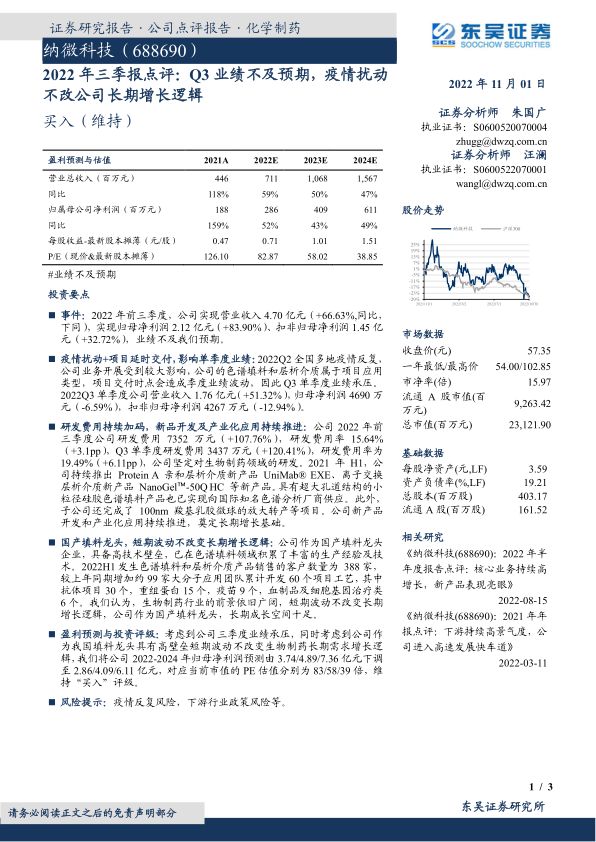

事件:2022 年前三季度,公司实现营业收入 4.70 亿元(+66.63%,同比,下同),实现归母净利润 2.12 亿元(+83.90%)、扣非归母净利润 1.45 亿元(+32.72%),业绩不及我们预期。

疫情扰动+项目延时交付, 影响单季度业绩: 2022Q2 全国多地疫情反复,公司业务开展受到较大影响, 公司的色谱填料和层析介质属于项目应用类型,项目交付时点会造成季度业绩波动,因此 Q3 单季度业绩承压。2022Q3 单季度公司营业收入 1.76 亿元(+51.32%) , 归母净利润 4690 万元(-6.59%),扣非归母净利润 4267 万元(-12.94%) 。

研发费用持续加码,新品开发及产业化应用持续推进:公司 2022 年前三季度公司研发费用 7352 万元(+107.76%),研发费用率 15.64%(+3.1pp), Q3 单季度研发费用 3437 万元(+120.41%),研发费用率为19.49% (+6.11pp),公司坚定对生物制药领域的研发。2021 年 H1,公司持续推出 Protein A 亲和层析介质新产品 UniMab® EXE、离子交换层析介质新产品 NanoGel™-50Q HC 等新产品。具有超大孔道结构的小粒径硅胶色谱填料产品也已实现向国际知名色谱分析厂商供应。此外,子公司还完成了 100nm 羧基乳胶微球的放大转产等项目。公司新产品开发和产业化应用持续推进,奠定长期增长基础。

国产填料龙头, 短期波动不改变长期增长逻辑: 公司作为国产填料龙头企业,具备高技术壁垒,已在色谱填料领域积累了丰富的生产经验及技术。2022H1 发生色谱填料和层析介质产品销售的客户数量为 388 家,较上年同期增加约 99 家大分子应用团队累计开发 60 个项目工艺,其中抗体项目 30 个,重组蛋白 15 个,疫苗 9 个,血制品及细胞基因治疗类6 个。我们认为,生物制药行业的前景依旧广阔,短期波动不改变长期增长逻辑,公司作为国产填料龙头,长期成长空间十足。

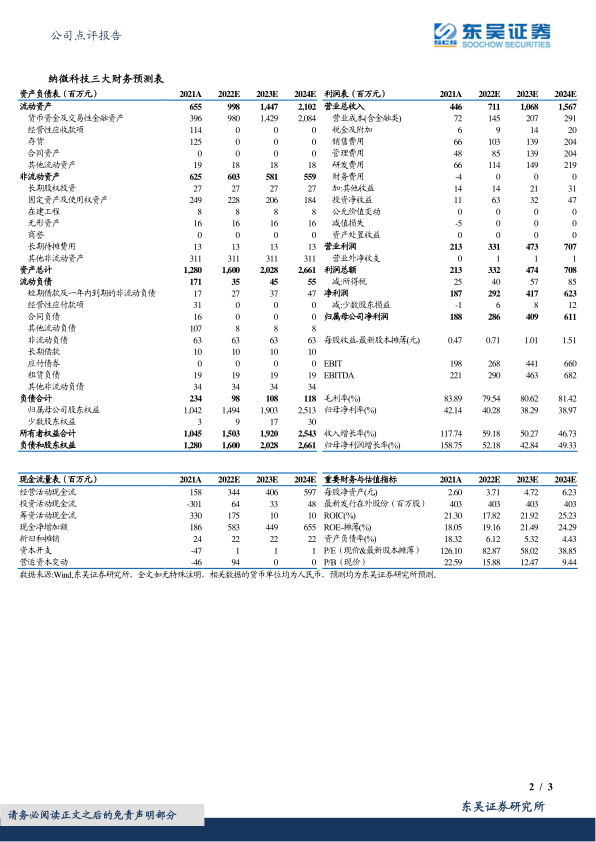

盈利预测与投资评级: 考虑到公司三季度业绩承压, 同时考虑到公司作为我国填料龙头具有高壁垒短期波动不改变生物制药长期需求增长逻辑, 我们将公司 2022-2024 年归母净利润预测由 3.74/4.89/7.36 亿元下调至 2.86/4.09/6.11 亿元,对应当前市值的 PE 估值分别为 83/58/39 倍,维持“买入”评级。

风险提示:疫情反复风险,下游行业政策风险等。

中心思想

短期业绩承压,长期增长逻辑稳固

纳微科技2022年第三季度业绩表现不及预期,主要受全国多地疫情反复导致的业务扰动以及项目交付延时影响,导致单季度归母净利润同比出现下滑。然而,报告强调,尽管面临短期业绩压力,公司作为国产填料领域的龙头企业,凭借其深厚的技术壁垒、持续的研发投入和在生物制药领域的广阔应用前景,其长期增长逻辑保持不变。

研发投入持续加码,奠定未来发展基石

公司坚定地对生物制药领域进行研发投入,2022年前三季度及Q3单季度的研发费用均实现大幅增长,研发费用率显著提升。通过不断推出创新产品并推进产业化应用,纳微科技持续巩固其技术领先地位,为未来的市场扩张和业绩增长奠定了坚实的基础。

主要内容

2022年前三季度及Q3业绩分析

- 整体业绩表现: 2022年前三季度,纳微科技实现营业收入4.70亿元,同比增长66.63%;归母净利润2.12亿元,同比增长83.90%;扣非归母净利润1.45亿元,同比增长32.72%。这表明公司在面临挑战的同时,仍保持了整体业务的强劲增长势头。

- Q3单季度业绩承压: 2022年第三季度,公司实现营业收入1.76亿元,同比增长51.32%;但归母净利润为4690万元,同比下降6.59%;扣非归母净利润为4267万元,同比下降12.94%。业绩不及预期主要归因于2022年Q2全国多地疫情反复对公司业务开展造成较大影响,以及色谱填料和层析介质作为项目应用类型,其交付时点造成的季度性业绩波动。

核心业务发展与未来展望

- 研发投入与新产品进展: 公司持续加大研发投入,2022年前三季度研发费用达7352万元,同比增长107.76%,研发费用率提升至15.64%(同比增加3.1pp)。其中,Q3单季度研发费用为3437万元,同比增长120.41%,研发费用率高达19.49%(同比增加6.11pp),彰显公司对生物制药领域研发的坚定决心。公司持续推出Protein A亲和层析介质新产品UniMab® EXE、离子交换层析介质新产品NanoGel™-50Q HC等,并成功实现具有超大孔道结构的小粒径硅胶色谱填料产品向国际知名色谱分析厂商的供应,同时完成了100nm羧基乳胶微球的放大转产等项目,新产品开发和产业化应用持续推进。

- 国产填料龙头地位与市场拓展: 纳微科技作为国产填料龙头企业,具备高技术壁垒和丰富的生产经验。2022年上半年,公司色谱填料和层析介质产品销售的客户数量达到388家,较上年同期增加约99家。大分子应用团队累计开发60个项目工艺,其中包括30个抗体项目、15个重组蛋白项目、9个疫苗项目以及6个血制品及细胞基因治疗类项目,显示出其在生物制药领域的广泛应用和市场渗透能力。报告认为,生物制药行业前景广阔,公司作为国产填料龙头,短期波动不改变其长期增长逻辑,成长空间十足。

- 盈利预测与投资评级: 考虑到公司三季度业绩承压,分析师将公司2022-2024年归母净利润预测由3.74/4.89/7.36亿元下调至2.86/4.09/6.11亿元,对应当前市值的PE估值分别为83/58/39倍。尽管预测下调,但鉴于公司作为我国填料龙头的高壁垒地位以及生物制药长期需求增长的逻辑,维持“买入”评级。

- 风险提示: 报告提示了疫情反复风险和下游行业政策风险,这些因素可能对公司的运营和市场需求产生影响。

总结

纳微科技2022年第三季度业绩因疫情扰动和项目交付延时而低于预期,导致单季度归母净利润同比下滑。然而,公司前三季度整体营收和净利润仍保持了显著增长。报告强调,纳微科技作为国产填料龙头企业,其高技术壁垒和持续加码的研发投入是其长期增长的核心驱动力。公司不断推出新产品并拓展市场应用,巩固了其在生物制药领域的领先地位。尽管短期盈利预测有所下调,但分析师认为,生物制药行业的广阔前景和公司稳固的龙头地位,使得其长期增长逻辑保持不变。因此,报告维持了对纳微科技的“买入”评级,并提示了疫情反复和下游政策风险。

-

医药生物行业跟踪周报:2026版基药目录调整在即,利好拟纳入目录的中药标的

-

医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

-

泰格医药:临床CRO龙头,扬帆启航新征程

-

医药生物行业跟踪周报:分子胶海外风起,国内管线蓄势破局

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送