-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

血凝酶迎手术量恢复+医保解限,KC1036针对食管鳞癌显潜力

血凝酶迎手术量恢复+医保解限,KC1036针对食管鳞癌显潜力

-

下载次数:

1596 次

-

发布机构:

太平洋证券股份有限公司

-

发布日期:

2023-04-04

-

页数:

24页

康辰药业(603590)

康辰药业是涉足多个领域的创新药企,管线同时覆盖止血创新药、骨质疏松用药、宠物创新药、中药创新药、抗癌创新药、止血类生物药,管线中苏灵(尖吻蝮蛇血凝酶,用于外科手术止血)、密盖息(鲑降钙素,用于治疗骨质疏松)已商业化,AH1001(兽用尖吻蝮蛇血凝酶,用于犬外科手术止血)、ZY5301(金草片,用于治疗盆腔炎性疾病后遗症慢性盆腔痛)处在临床研究后期,KC1036(AXL、VEGFR2、FLT3多激酶抑制剂,用于治疗食管鳞癌等肿瘤)已有三个适应症进入临床II期。

大单品血凝酶受益手术量恢复和医保续约后在支付终端的价格优势,销量有望在今年明显反弹。血凝酶(苏灵)于今年医保成功续约且取消“预防使用不予支付”、“二线用药”的限制,而其他血凝酶产品仍保留医保支付限制,苏灵今年有望在医院手术量恢复+单个患者平均用量增加+相对竞品质优价廉的三重因素下,销售额快速反转。

KC1036近期针对二线及以上晚期食管鳞癌数据读出,估测市场空间可观。自研创新药KC1036(主要作用于AXL受体酪氨酸激酶、VEGFR2、FLT-3)为多靶点TKI,属FIC品种,具有靶点新颖、抗肿瘤作用显著、毒性小等特点,近期读了截至2022年12月的Ib/II期临床试验数据:ORR为29.6%、DCR为85.2%。考虑到彼时入组患者中二线及以上治疗失败受试者偏多,通过KC1036针对二线及以上食管鳞癌的早期临床试验数据,KC1036已显现在国内主要在研方案中有效性占优的潜力。PD-1单抗治疗一线食管鳞癌进展后患者人群较多,针对此部分人群尚缺乏有效方案的充分研究。根据WHO数据显示,2020年中国食管癌新发病例、死亡病例分别为32.4万、30.1万例,根据《中国食管鳞癌癌前状态及癌前病变诊治策略专家共识》,我国约90%食管癌患者是食管鳞癌,假设KC1036上市销售时主要针对免疫经治人群,可得KC1036在二线及以上食管鳞癌患者中销售峰值高达27亿元。

盈利预测与评级:我们预计公司2022/2023/2024/2025年扣非归母净利润分别为0.95/1.30/1.62/2.01亿元,同比增长-16.94%/37.09%/24.93%/23.76%。采用分部估值法,公司在2023年目标市值为77.5亿元,首次覆盖,给予“买入评级”

风险提示:其他类型止血药的竞争;公司抗肿瘤创新药研发进度不达预期;公司推出新产品后销售能力不及预期

中心思想

创新管线驱动增长,核心产品迎来反转机遇

康辰药业作为一家多领域创新药企,其核心竞争力在于多元化的创新药管线布局。报告核心观点指出,公司两大增长引擎——止血生物药苏灵和抗癌创新药KC1036——正迎来重要的发展机遇。苏灵受益于手术量恢复和医保政策限制解除,预计销量将实现显著反弹。同时,KC1036在食管鳞癌治疗中展现出优异的早期临床数据,预示着巨大的市场潜力。

财务筑底完成,未来业绩增长可期

报告分析认为,康辰药业的财务状况已完成筑底,多重积极因素预示着未来业绩的快速增长。医保政策的优化、疫情后医疗活动的恢复以及创新药管线的逐步商业化,将共同推动公司营收和净利润的持续提升。分部估值法显示,公司具备显著的投资价值,首次覆盖即给予“买入”评级。

主要内容

一、公司概况:血凝酶龙头,多领域创新布局

(一) 管线概览:多领域布局,在研品种创新性极强

康辰药业是一家专注于创新药研发的多元化企业,其管线涵盖止血创新药、骨质疏松用药、宠物创新药、中药创新药、抗癌创新药及止血类生物药。目前,苏灵(尖吻蝮蛇血凝酶)和密盖息(鲑降钙素)已实现商业化。在研产品中,AH1001(兽用尖吻蝮蛇血凝酶)和ZY5301(金草片)处于临床研究后期,而KC1036(AXL、VEGFR2、FLT3多激酶抑制剂)已有三个适应症进入临床II期。这些在研品种均针对当前缺乏理想治疗方案的适应症,有望上市后快速获得市场认可。

(二) 股权及董事:股权集中度适中,董事及高管行业经验丰富

公司股权结构适中,刘建华和王锡娟为实际控制人,分别直接或间接持有公司股份。这种结构有利于管理层高效决策,同时具备良好的制衡机制。董事及高管团队拥有丰富的行业经验,部分董事具备海外药学和化学领域的学术或产业背景,能够为公司新药研发提供国际化专业意见。

(三) 财务简况:完成筑底的确定性强,具有多重反转因素

公司收入规模在2020年后受医保降价及疫情影响出现下滑,但目前已完成筑底。2017-2021年及2022年前三季度营收分别为5.91亿、10.22亿、10.66亿、8.09亿、8.10亿和5.88亿人民币。归母净利润在2017-2021年及2022年前三季度分别为4.79亿、2.64亿、2.66亿、1.83亿、1.48亿和1.04亿人民币。2018年净利润下滑主要受“两票制”影响导致销售费用率大幅提升。随着2022年末国内疫情管控放开,手术量快速恢复,以及苏灵医保支付限制的解除和密盖息的并表,公司收入和利润有望明显反弹。密盖息在2021年营收占比达28.5%(注射液4.6%、鼻喷剂9.5%、渠道库存14.4%),毛利占比达25.5%(注射液4.4%、鼻喷剂8.9%、渠道库存12.2%),有效降低了公司对单一产品和政策的敏感性。

二、苏灵:血凝酶龙头品种,近期销售有望快速反转

(一) 血凝酶行业:属手术止血药,规模对政策及疫情冲击敏感

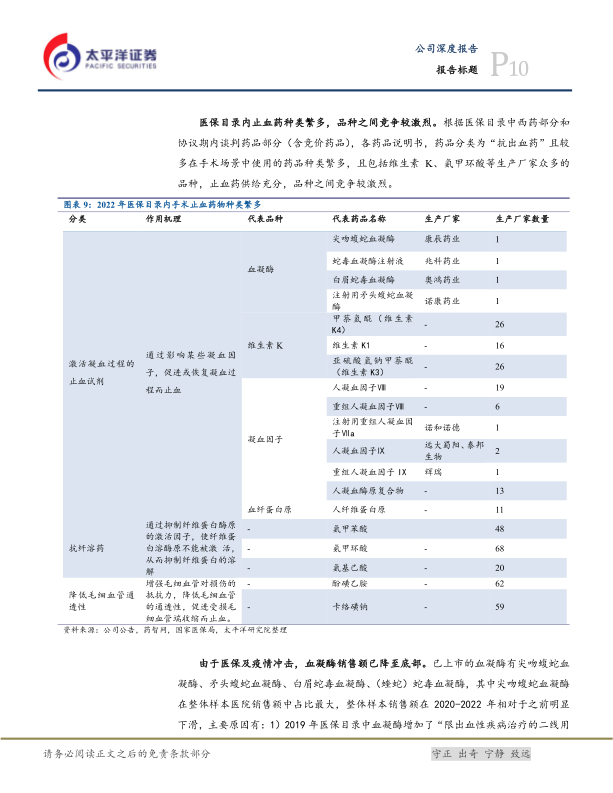

血凝酶作为手术止血药,广泛应用于外科、内科、妇产科等多个科室。医保目录内止血药种类繁多,竞争激烈。受2019年医保目录新增“限出血性疾病治疗的二线用药;预防使用不予支付”限制、2020年医保谈判降价(中标价从92.83元/单位降至62.2元/单位)以及疫情导致手术量下滑等多重因素影响,血凝酶整体样本医院销售额在2020-2022年明显下降,医院病床使用率在2020年也显著下滑。

(二) 苏灵:市场地位高+安全性高+医保解限,销量有望高增

苏灵是国内唯一一款一类新药血凝酶,自2009年上市以来,凭借高市场关注度迅速推广,并自2012年起长期占据血凝酶市场最大份额,目前市场份额接近一半。其高有效性和安全性得益于:1)作为高纯度尖吻蝮蛇血凝酶(纯度99%),是国内唯一完成氨基酸全序列和蛋白质三维空间结构测定的蛇毒血凝酶制剂,质量易于控制;2)作为单一组分丝氨酸蛋白酶,不含凝血酶原激活物,引起血栓的风险低,体外/体内研究显示其凝块溶解率远高于同类产品“立止血”。

报告预计苏灵销量将在近几年大幅增长,主要基于三重因素:1)国内手术量将逐步恢复至疫情前水平,预计医院病床使用率将从2022年9月的73.8%提升至80%-90%;2)2022年医保目录中“限出血性疾病治疗的二线用药”限制解除,预计带来1.2-1.4倍的人群覆盖提升;3)“预防使用不予支付”限制解除,预计每台手术用量放大1.5-2倍。综合测算,苏灵稳态销量相比2022年有望提升95%至241%。长期来看,苏灵的研发生产壁垒高,其原创的分段直线混合洗脱离子交换层析专利技术使其短期内难以被仿制。

三、KC1036:高效治疗二线及以上食管鳞癌的FIC品种

(一) 主要靶向AXL、VEGFR,有协同增效、广谱抗癌潜力

KC1036是公司自主研发的FIC(First-in-Class)多靶点受体酪氨酸激酶抑制剂,主要抑制AXL、VEGFR、FLT3,同时对MET、RET、PDGFR-β显示出强抑制活性。其靶点设计的先进性体现在:1)抑制AXL具有潜在的广谱抗癌效果,AXL在多种肿瘤中高表达和活化,靶向AXL可治疗乳腺癌、NSCLC、胰腺癌、食管癌等多种恶性肿瘤;2)同时抑制AXL与VEGF具有协同增效潜力,AXL是抗VEGF抑制剂耐药的重要因素,且对VEGF激活PI3K/Akt通路至关重要,两者协同抑制有望增强抗血管生成作用。全球AXL靶向药研究进展迅速,已有卡博替尼、吉瑞替尼上市,证实了该靶点的潜力。

(二) 二线及以上食管鳞癌读出数据优秀,估测市场空间可观

KC1036针对二线及以上食管鳞癌的Ib/II期临床试验数据显示出优异疗效:截至2022年12月,客观缓解率(ORR)为29.6%,疾病控制率(DCR)为85.2%。考虑到入组患者中二线及以上治疗失败受试者偏多,这些数据表明KC1036在国内主要在研方案中具有有效性优势,并支持其开展注册性III期临床。

目前,PD-1单抗在食管鳞癌治疗中已向一线移动,但即使在一线治疗,大部分患者仍会在一年内进展(12月PFS率均不到30%)。针对二线及以上食管鳞癌,尤其是免疫经治人群,尚缺乏有效方案。根据WHO数据,2020年中国食管癌新发病例32.4万,死亡病例30.1万,其中约90%为食管鳞癌。报告估测每年晚期食管鳞癌患者约27万人。假设KC1036上市后主要针对免疫经治人群,预计其在二线及以上食管鳞癌患者中的销售峰值可达27亿元人民币。

四、盈利预测及估值

(一) 盈利预测

报告预计公司2022/2023/2024/2025年扣非归母净利润分别为0.95/1.30/1.62/2.01亿元,同比增长-16.94%/37.09%/24.93%/23.76%。关键假设包括:苏灵销量在2023/2024/2025年分别提升40%/20%/10%,医保续约价格降幅10%;宠物用苏灵预计2024年上市,渗透率0.3%/2.8%,每台手术花费400元;密盖息凭借原研地位稳步渗透;金草片预计2025年上市,首年渗透率0.3%,年治疗费用700元。毛利率预计在2022-2025年基本稳定,净利率小幅提升。

(二) 投资建议:给予“买入”评级

采用分部估值法,主业部分(2022-2025年扣非归母净利润CAGR为28.5%)给予PEG为1,2023年合理市值为37亿元。抗肿瘤创新药部分,仅考虑KC1036二线及以上食管鳞癌适应症,销售峰值27亿元,给予1.5倍峰值PS,创新药部分市值为40.5亿元。综上,公司2023年整体目标市值为77.5亿元,对应46%的上涨空间,首次覆盖给予“买入”评级。

五、风险提示

主要风险包括:其他类型止血药的竞争;公司抗肿瘤创新药研发进度不达预期;公司推出新产品后销售能力不及预期。

总结

康辰药业作为一家创新驱动型药企,其核心产品苏灵和创新药KC1036是未来业绩增长的关键驱动力。苏灵受益于医保政策的优化和疫情后手术量的恢复,预计销量将实现95%至241%的显著增长。同时,KC1036在二线及以上食管鳞癌治疗中展现出优异的早期临床数据,其多靶点抑制机制具有广谱抗癌潜力,预计销售峰值可达27亿元。公司财务状况已完成筑底,多元化产品管线降低了对单一品种的依赖。基于分部估值法,公司2023年目标市值为77.5亿元,具备46%的上涨空间,因此给予“买入”评级。尽管面临止血药市场竞争、研发进度不确定性及新产品销售能力等风险,但公司凭借其创新能力和市场机遇,未来发展前景广阔。

-

基础化工:2026年“两会”召开,重点关注“反内卷”、新质生产力、碳排放双控等议题

-

基础化工:天然气、甲醇等原料价格大涨,赢创调涨蛋氨酸价格

-

医药日报:FDA授予Sutacimig突破性疗法认定

-

医药日报:FDA授予Brepocitinib优先审评资格

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工:2026年“两会”召开,重点关注“反内卷”、新质生产力、碳排放双控等议题

- 医药行业研究:靶蛋白降解:下一代颠覆性治疗范式迎来商业化元年

- 中国兽药产业全景透视:政策演进研发流程与市场格局

- 化工行业2月月报:中东局势升级

- 基础化工:天然气、甲醇等原料价格大涨,赢创调涨蛋氨酸价格

- 基础化工行业周报:地缘冲突扰动全球能化供应链,看好中国化工稳定供应全球

- 蛋氨酸行业快评:能源价格大幅推高成本,中国蛋氨酸竞争力凸显

- 医药行业周报:预期修正,关注长期价值

- 医药生物行业深度报告:投融资与出海双轮驱动,CXO迎来景气度修复与全球化新周期

- 新兴生物技术专题报告:小核酸药物方兴未艾,海外创新与国内崛起共振

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送