-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

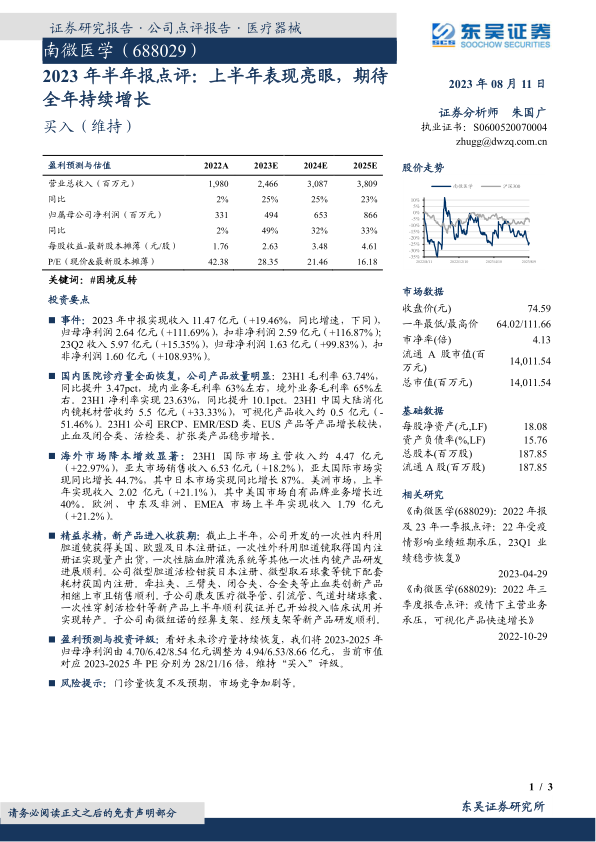

2023年半年报点评:上半年表现亮眼,期待全年持续增长

2023年半年报点评:上半年表现亮眼,期待全年持续增长

-

下载次数:

2398 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2023-08-13

-

页数:

3页

南微医学(688029)

投资要点

事件:2023年中报实现收入11.47亿元(+19.46%,同比增速,下同),归母净利润2.64亿元(+111.69%),扣非净利润2.59亿元(+116.87%);23Q2收入5.97亿元(+15.35%),归母净利润1.63亿元(+99.83%),扣非净利润1.60亿元(+108.93%)。

国内医院诊疗量全面恢复,公司产品放量明显:23H1毛利率63.74%,同比提升3.47pct,境内业务毛利率63%左右,境外业务毛利率65%左右。23H1净利率实现23.63%,同比提升10.1pct。23H1中国大陆消化内镜耗材营收约5.5亿元(+33.33%),可视化产品收入约0.5亿元(-51.46%)。23H1公司ERCP、EMR/ESD类、EUS产品等产品增长较快,止血及闭合类、活检类、扩张类产品稳步增长。

海外市场降本增效显著:23H1国际市场主营收入约4.47亿元(+22.97%),亚太市场销售收入6.53亿元(+18.2%),亚太国际市场实现同比增长44.7%,其中日本市场实现同比增长87%。美洲市场,上半年实现收入2.02亿元(+21.1%),其中美国市场自有品牌业务增长近40%。欧洲、中东及非洲、EMEA市场上半年实现收入1.79亿元(+21.2%)。

精益求精,新产品进入收获期:截止上半年,公司开发的一次性内科用胆道镜获得美国、欧盟及日本注册证,一次性外科用胆道镜取得国内注册证实现量产出货,一次性脑血肿灌洗系统等其他一次性内镜产品研发进展顺利。公司微型胆道活检钳获日本注册、微型取石球囊等镜下配套耗材获国内注册。牵拉夹、三臂夹、闭合夹、合金夹等止血类创新产品相继上市且销售顺利。子公司康友医疗微导管、引流管、气道封堵球囊、一次性穿刺活检针等新产品上半年顺利获证并已开始投入临床试用并实现转产。子公司南微纽诺的经鼻支架、经颅支架等新产品研发顺利。

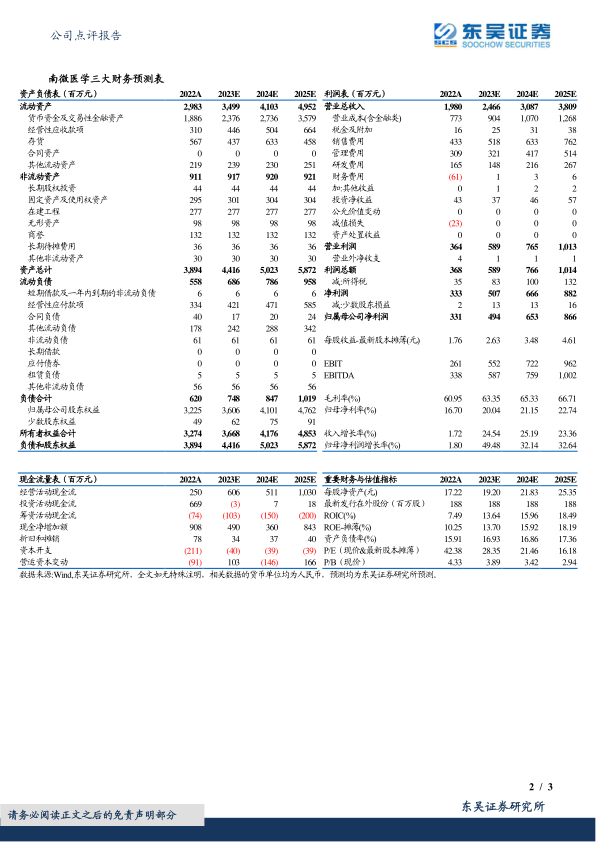

盈利预测与投资评级:看好未来诊疗量持续恢复,我们将2023-2025年归母净利润由4.70/6.42/8.54亿元调整为4.94/6.53/8.66亿元,当前市值对应2023-2025年PE分别为28/21/16倍,维持“买入”评级。

风险提示:门诊量恢复不及预期,市场竞争加剧等。

中心思想

业绩增长与市场恢复

南微医学2023年半年报表现亮眼,主要受益于国内医院诊疗量全面恢复和海外市场降本增效。公司在消化内镜耗材、ERCP、EMR/ESD等产品线上均实现快速增长,同时新产品进入收获期,为未来增长提供动力。

盈利预测与投资评级

报告上调了对南微医学2023-2025年的盈利预测,维持“买入”评级,看好公司未来发展前景。

主要内容

1. 事件概述

2023年中报显示,南微医学实现收入11.47亿元,同比增长19.46%;归母净利润2.64亿元,同比增长111.69%;扣非净利润2.59亿元,同比增长116.87%。23Q2收入5.97亿元,同比增长15.35%;归母净利润1.63亿元,同比增长99.83%;扣非净利润1.60亿元,同比增长108.93%。

2. 国内市场分析

23H1中国大陆消化内镜耗材营收约5.5亿元,同比增长33.33%。ERCP、EMR/ESD类、EUS产品等产品增长较快,止血及闭合类、活检类、扩张类产品稳步增长。

3. 海外市场分析

23H1国际市场主营收入约4.47亿元,同比增长22.97%。亚太市场销售收入6.53亿元,同比增长18.2%,其中日本市场同比增长87%。美洲市场实现收入2.02亿元,同比增长21.1%,其中美国市场自有品牌业务增长近40%。欧洲、中东及非洲、EMEA市场上半年实现收入1.79亿元,同比增长21.2%。

4. 新产品进展

公司开发的一次性内科用胆道镜获得美国、欧盟及日本注册证,一次性外科用胆道镜取得国内注册证实现量产出货,一次性脑血肿灌洗系统等其他一次性内镜产品研发进展顺利。公司微型胆道活检钳获日本注册、微型取石球囊等镜下配套耗材获国内注册。牵拉夹、三臂夹、闭合夹、合金夹等止血类创新产品相继上市且销售顺利。子公司康友医疗微导管、引流管、气道封堵球囊、一次性穿刺活检针等新产品上半年顺利获证并已开始投入临床试用并实现转产。子公司南微纽诺的经鼻支架、经颅支架等新产品研发顺利。

5. 盈利预测与投资评级

将2023-2025年归母净利润由4.70/6.42/8.54亿元调整为4.94/6.53/8.66亿元,当前市值对应2023-2025年PE分别为28/21/16倍,维持“买入”评级。

6. 风险提示

门诊量恢复不及预期,市场竞争加剧等。

总结

业绩驱动与未来展望

南微医学2023年上半年业绩表现出色,得益于国内外市场诊疗量的恢复和公司新产品的不断推出。海外市场降本增效显著,进一步提升了盈利能力。

投资建议与风险提示

维持“买入”评级,但需关注门诊量恢复情况和市场竞争风险。

-

医药生物行业跟踪周报:2026版基药目录调整在即,利好拟纳入目录的中药标的

-

医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

-

泰格医药:临床CRO龙头,扬帆启航新征程

-

医药生物行业跟踪周报:分子胶海外风起,国内管线蓄势破局

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送