-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

在研管线丰富,医药和医美业务稳步推进

在研管线丰富,医药和医美业务稳步推进

-

下载次数:

684 次

-

发布机构:

华福证券有限责任公司

-

发布日期:

2023-08-21

-

页数:

3页

华东医药(000963)

投资要点:

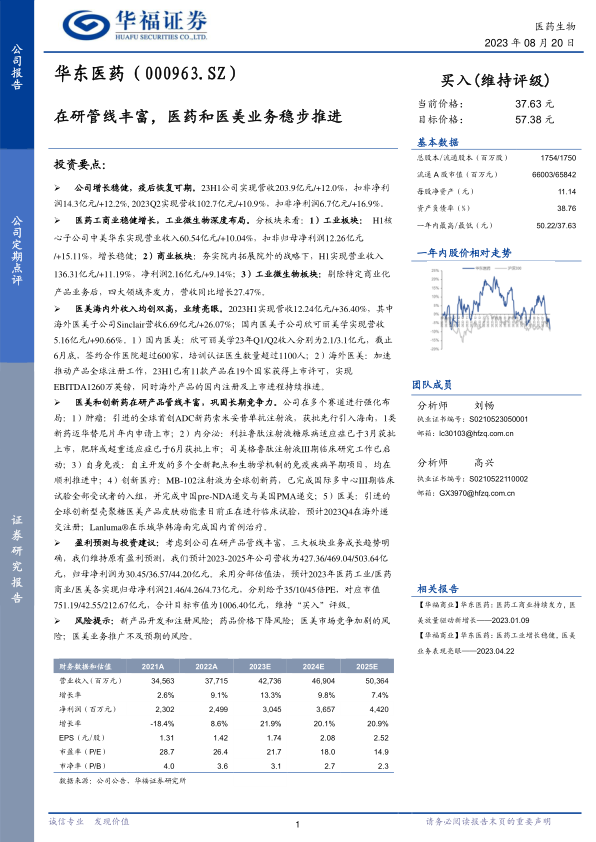

公司增长稳健,疫后恢复可期。23H1公司实现营收203.9亿元/+12.0%,扣非净利润14.3亿元/+12.2%,2023Q2实现营收102.7亿元/+10.9%,扣非净利润6.7亿元/+16.9%。

医药工商业稳健增长,工业微生物深度布局。分板块来看:1)工业板块:H1核心子公司中美华东实现营业收入60.54亿元/+10.04%,扣非归母净利润12.26亿元/+15.11%,增长稳健;2)商业板块:夯实院内拓展院外的战略下,H1实现营业收入136.31亿元/+11.19%,净利润2.16亿元/+9.14%;3)工业微生物板块:剔除特定商业化产品业务后,四大领域齐发力,营收同比增长27.47%。

医美海内外收入均创双高,业绩亮眼。2023H1实现营收12.24亿元/+36.40%,其中海外医美子公司Sinclair营收6.69亿元/+26.07%;国内医美子公司欣可丽美学实现营收5.16亿元/+90.66%。1)国内医美:欣可丽美学23年Q1/Q2收入分别为2.1/3.1亿元,截止6月底,签约合作医院超过600家,培训认证医生数量超过1100人;2)海外医美:加速推动产品全球注册工作,23H1已有11款产品在19个国家获得上市许可,实现EBITDA1260万英镑,同时海外产品的国内注册及上市进程持续推进。

医美和创新药在研产品管线丰富,巩固长期竞争力。公司在多个赛道进行强化布局:1)肿瘤:引进的全球首创ADC新药索米妥昔单抗注射液,获批先行引入海南,1类新药迈华替尼片年内申请上市;2)内分泌:利拉鲁肽注射液糖尿病适应症已于3月获批上市,肥胖或超重适应症已于6月获批上市;司美格鲁肽注射液Ⅲ期临床研究工作已启动;3)自身免疫:自主开发的多个全新靶点和生物学机制的免疫疾病早期项目,均在顺利推进中;4)创新医疗:MB-102注射液为全球创新药,已完成国际多中心III期临床试验全部受试者的入组,并完成中国pre-NDA递交与美国PMA递交;5)医美:引进的全球创新型壳聚糖医美产品皮肤动能素目前正在进行临床试验,预计2023Q4在海外递交注册;Lanluma®在乐城华韩海南完成国内首例治疗。

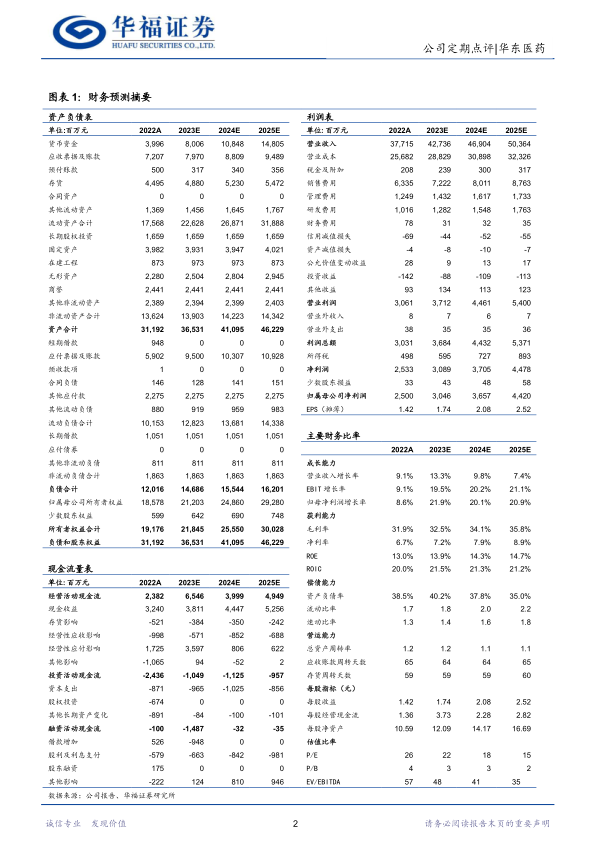

盈利预测与投资建议:考虑到公司在研产品管线丰富,三大板块业务成长趋势明确,我们维持原有盈利预测,我们预计2023-2025年公司营收为427.36/469.04/503.64亿元,归母净利润为30.45/36.57/44.20亿元。采用分部估值法,预计2023年医药工业/医药商业/医美各实现归母净利润21.46/4.26/4.73亿元,分别给予35/10/45倍PE,对应市值751.19/42.55/212.67亿元,合计目标市值为1006.40亿元,维持“买入”评级。

风险提示:新产品开发和注册风险;药品价格下降风险;医美市场竞争加剧的风险;医美业务推广不及预期的风险。

中心思想

- 公司增长稳健,未来可期: 华东医药2023年上半年营收和扣非净利润均实现稳健增长,医药工商业板块表现稳定,工业微生物板块深度布局,医美业务海内外收入创新高,业绩亮眼。

- 研发管线丰富,巩固长期竞争力: 公司在肿瘤、内分泌、自身免疫、创新医疗和医美等多个赛道强化布局,拥有丰富的在研产品管线,有望巩固长期竞争力。

主要内容

公司基本面分析

- 业绩增长稳健: 2023H1公司实现营收203.9亿元,同比增长12.0%,扣非净利润14.3亿元,同比增长12.2%。

-

分板块业务表现:

- 工业板块:核心子公司中美华东实现营业收入60.54亿元,同比增长10.04%,扣非归母净利润12.26亿元,同比增长15.11%。

- 商业板块:实现营业收入136.31亿元,同比增长11.19%,净利润2.16亿元,同比增长9.14%。

- 工业微生物板块:剔除特定商业化产品业务后,四大领域齐发力,营收同比增长27.47%。

- 医美板块:实现营收12.24亿元,同比增长36.40%,其中海外医美子公司Sinclair营收6.69亿元,同比增长26.07%;国内医美子公司欣可丽美学实现营收5.16亿元,同比增长90.66%。

医美业务分析

- 国内医美: 欣可丽美学23年Q1/Q2收入分别为2.1/3.1亿元,截止6月底,签约合作医院超过600家,培训认证医生数量超过1100人。

- 海外医美: 加速推动产品全球注册工作,23H1已有11款产品在19个国家获得上市许可,实现EBITDA1260万英镑,同时海外产品的国内注册及上市进程持续推进。

研发管线分析

- 肿瘤领域: 引进的全球首创ADC新药索米妥昔单抗注射液获批先行引入海南,1类新药迈华替尼片年内申请上市。

- 内分泌领域: 利拉鲁肽注射液糖尿病适应症已于3月获批上市,肥胖或超重适应症已于6月获批上市;司美格鲁肽注射液Ⅲ期临床研究工作已启动。

- 自身免疫领域: 自主开发的多个全新靶点和生物学机制的免疫疾病早期项目均在顺利推进中。

- 创新医疗领域: MB-102注射液为全球创新药,已完成国际多中心III期临床试验全部受试者的入组,并完成中国pre-NDA递交与美国PMA递交。

- 医美领域: 引进的全球创新型壳聚糖医美产品皮肤动能素目前正在进行临床试验,预计2023Q4在海外递交注册;Lanluma®在乐城华韩海南完成国内首例治疗。

盈利预测与投资建议

- 盈利预测: 预计2023-2025年公司营收为427.36/469.04/503.64亿元,归母净利润为30.45/36.57/44.20亿元。

- 投资建议: 采用分部估值法,预计2023年医药工业/医药商业/医美各实现归母净利润21.46/4.26/4.73亿元,分别给予35/10/45倍PE,对应市值751.19/42.55/212.67亿元,合计目标市值为1006.40亿元,维持“买入”评级。

风险提示

- 新产品开发和注册风险

- 药品价格下降风险

- 医美市场竞争加剧的风险

- 医美业务推广不及预期的风险

总结

- 核心业务稳健增长,医美业务亮眼: 华东医药在医药工商业、工业微生物和医美等领域均表现出良好的增长势头,尤其医美业务成为新的增长点。

- 研发投入和管线布局增强长期竞争力: 公司持续加大研发投入,积极布局创新药和医美产品管线,有望在未来保持竞争优势。

- 维持“买入”评级: 综合考虑公司业务发展和盈利能力,维持“买入”评级,目标市值1006.40亿元。

-

2024年报点评:业绩增长稳健,创新业务持续快速增长

-

发布25年股权激励草案,夯实成长确定性

-

2024年年报业绩点评:大鹏体培牛黄持续增长,渠道库存管理下有望焕发新机

-

2024年年报业绩点评:分红持续走高,AD同补深挖中大童市场

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送