-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

公司信息更新报告:营收环比稳健增长,TIDES等新业务领域快速发展

公司信息更新报告:营收环比稳健增长,TIDES等新业务领域快速发展

-

下载次数:

2737 次

-

发布机构:

开源证券股份有限公司

-

发布日期:

2024-10-31

-

页数:

4页

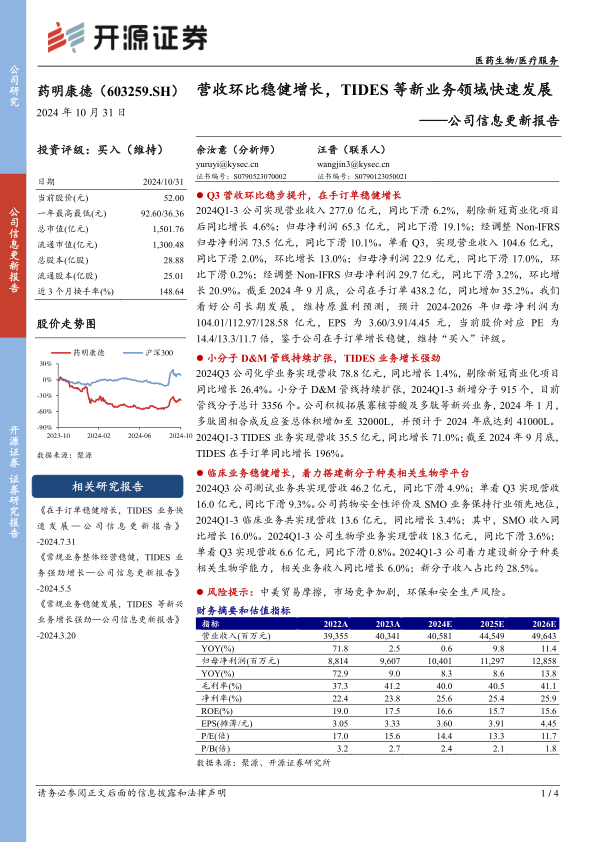

药明康德(603259)

Q3营收环比稳步提升,在手订单稳健增长

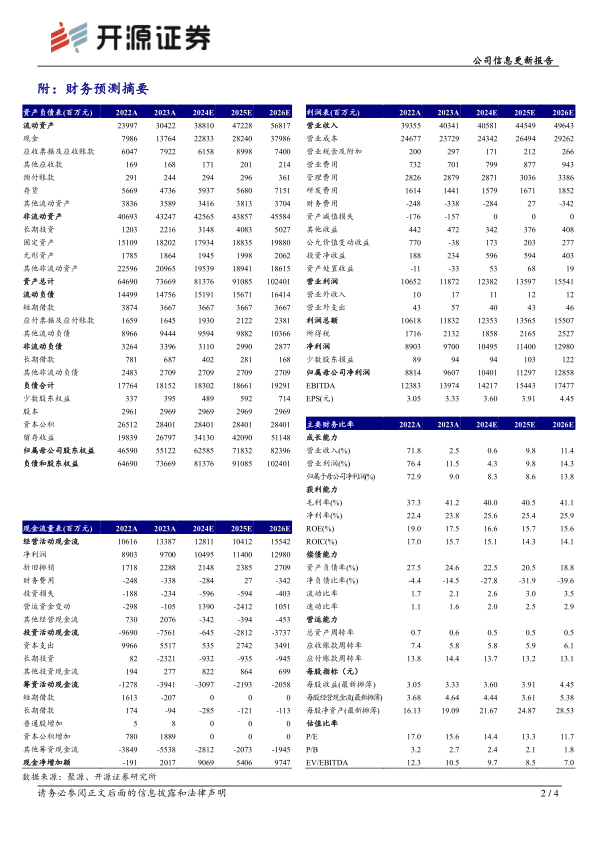

2024Q1-3公司实现营业收入277.0亿元,同比下滑6.2%,剔除新冠商业化项目后同比增长4.6%;归母净利润65.3亿元,同比下滑19.1%;经调整Non-IFRS归母净利润73.5亿元,同比下滑10.1%。单看Q3,实现营业收入104.6亿元,同比下滑2.0%,环比增长13.0%;归母净利润22.9亿元,同比下滑17.0%,环比下滑0.2%;经调整Non-IFRS归母净利润29.7亿元,同比下滑3.2%,环比增长20.9%。截至2024年9月底,公司在手订单438.2亿,同比增加35.2%。我们看好公司长期发展,维持原盈利预测,预计2024-2026年归母净利润为104.01/112.97/128.58亿元,EPS为3.60/3.91/4.45元,当前股价对应PE为14.4/13.3/11.7倍,鉴于公司在手订单增长稳健,维持“买入”评级。

小分子D&M管线持续扩张,TIDES业务增长强劲

2024Q3公司化学业务实现营收78.8亿元,同比增长1.4%,剔除新冠商业化项目同比增长26.4%。小分子D&M管线持续扩张,2024Q1-3新增分子915个,目前管线分子总计3356个。公司积极拓展寡核苷酸及多肽等新兴业务,2024年1月,多肽固相合成反应釜总体积增加至32000L,并预计于2024年底达到41000L。2024Q1-3TIDES业务实现营收35.5亿元,同比增长71.0%;截至2024年9月底,TIDES在手订单同比增长196%。

临床业务稳健增长,着力搭建新分子种类相关生物学平台

2024Q3公司测试业务共实现营收46.2亿元,同比下滑4.9%;单看Q3实现营收16.0亿元,同比下滑9.3%。公司药物安全性评价及SMO业务保持行业领先地位,2024Q1-3临床业务共实现营收13.6亿元,同比增长3.4%;其中,SMO收入同比增长16.0%。2024Q1-3公司生物学业务实现营收18.3亿元,同比下滑3.6%;单看Q3实现营收6.6亿元,同比下滑0.8%。2024Q1-3公司着力建设新分子种类相关生物学能力,相关业务收入同比增长6.0%;新分子收入占比约28.5%。

风险提示:中美贸易摩擦,市场竞争加剧,环保和安全生产风险。

中心思想

稳健的财务表现与增长动力

药明康德在2024年第三季度展现出稳健的环比营收增长,剔除新冠商业化项目影响后,前三季度营收实现正向增长。公司在手订单持续强劲增长,特别是TIDES(寡核苷酸及多肽)等新兴业务领域表现突出,成为驱动公司业绩增长的关键动力。尽管部分财务指标受新冠商业化项目退出影响同比有所下滑,但核心业务的扩张和新业务的快速发展支撑了公司的长期增长潜力。

新兴业务驱动与未来展望

公司积极拓展小分子D&M管线,并大力投入新分子种类相关生物学平台建设,其中TIDES业务的营收和在手订单均实现高速增长,显示出公司在创新药研发服务领域的战略前瞻性和执行力。分析师维持“买入”评级,并对公司未来三年的归母净利润给出积极预测,反映了市场对药明康德在手订单增长稳健以及新兴业务快速发展的信心。

主要内容

Q3营收环比稳步提升,在手订单稳健增长

整体财务表现

- 22024年前三季度(Q1-3):公司实现营业收入277.0亿元,同比下滑6.2%。若剔除新冠商业化项目,营收同比增长4.6%。归母净利润为65.3亿元,同比下滑19.1%。经调整Non-IFRS归母净利润为73.5亿元,同比下滑10.1%。

- 2024年第三季度(Q3)单季:实现营业收入104.6亿元,同比下滑2.0%,但环比增长13.0%。归母净利润为22.9亿元,同比下滑17.0%,环比下滑0.2%。经调整Non-IFRS归母净利润为29.7亿元,同比下滑3.2%,环比增长20.9%。

订单增长情况

- 截至2024年9月底,公司在手订单总额达到438.2亿元,同比大幅增加35.2%,显示出强劲的业务需求和未来增长潜力。

盈利预测与评级

- 分析师维持公司“买入”评级,并预计2024-2026年归母净利润分别为104.01亿元、112.97亿元和128.58亿元。

- 对应的每股收益(EPS)预测为3.60元、3.91元和4.45元。

- 当前股价对应的市盈率(PE)分别为14.4倍、13.3倍和11.7倍。

小分子D&M管线持续扩张,TIDES业务增长强劲

化学业务发展

- 2024年第三季度(Q3):公司化学业务实现营收78.8亿元,同比增长1.4%。剔除新冠商业化项目后,化学业务营收同比增长26.4%。

- 小分子D&M管线扩张:2024年前三季度新增分子915个,目前管线分子总计达到3356个,表明公司在小分子药物发现与开发(D&M)领域的持续投入和业务拓展。

TIDES新兴业务表现

- TIDES业务营收:2024年前三季度,TIDES业务实现营收35.5亿元,同比增长高达71.0%,成为公司重要的增长引擎。

- TIDES在手订单:截至2024年9月底,TIDES在手订单同比增长196%,预示着该业务未来将继续保持高速增长。

- 产能扩张:公司积极拓展寡核苷酸及多肽等新兴业务,2024年1月多肽固相合成反应釜总体积已增加至32000L,并预计于2024年底达到41000L,为TIDES业务的快速发展提供产能保障。

临床业务稳健增长,着力搭建新分子种类相关生物学平台

测试业务概况

- 2024年第三季度(Q3):公司测试业务共实现营收46.2亿元,同比下滑4.9%。单看Q3,实现营收16.0亿元,同比下滑9.3%。

- 公司药物安全性评价及SMO(临床研究组织)业务保持行业领先地位。

临床与生物学业务进展

- 临床业务:2024年前三季度,临床业务共实现营收13.6亿元,同比增长3.4%。其中,SMO收入同比增长16.0%。

- 生物学业务:2024年前三季度,生物学业务实现营收18.3亿元,同比下滑3.6%。单看Q3,实现营收6.6亿元,同比下滑0.8%。

新分子种类平台建设

- 能力建设:2024年前三季度,公司着力建设新分子种类相关生物学能力,相关业务收入同比增长6.0%。

- 收入占比:新分子种类业务收入占比约28.5%,显示公司在生物学领域向新兴技术和平台转型的努力。

风险提示

宏观经济与市场风险

- 中美贸易摩擦可能对公司业务造成不利影响。

- 市场竞争加剧可能导致公司盈利能力承压。

运营风险

- 环保和安全生产风险是公司运营中需要持续关注的方面。

总结

药明康德在2024年第三季度展现出强劲的业务韧性和增长潜力。尽管受到新冠商业化项目退出的影响,公司整体营收同比有所下滑,但剔除该因素后,核心业务仍保持稳健增长。特别是第三季度营收环比显著提升13.0%,且经调整Non-IFRS归母净利润环比增长20.9%,表明公司经营效率和盈利能力正在改善。

公司在手订单高达438.2亿元,同比大幅增长35.2%,为未来业绩提供了坚实保障。其中,TIDES(寡核苷酸及多肽)新兴业务表现尤为亮眼,前三季度营收同比增长71.0%,在手订单同比增长196%,显示出公司在创新药研发服务前沿领域的强大竞争力。此外,小分子D&M管线持续扩张,新增分子数量可观,以及公司在临床业务和新分子种类相关生物学平台建设方面的投入,都将进一步巩固其市场地位。

综合来看,药明康德凭借其多元化的业务布局、持续的研发投入和对新兴技术领域的战略聚焦,有望在复杂的市场环境中实现长期可持续发展。分析师维持“买入”评级,反映了市场对其未来增长的积极预期。

-

公司信息更新报告:2025年业绩高增,“深耕+出海+授权”驱动成长

-

北交所信息更新:仿制药糖尿病、高血压类稳增,DYX116(降糖)I期完成在即

-

基础化工行业周报:地缘冲突扰动全球能化供应链,看好中国化工稳定供应全球

-

医药生物行业周报:签单加速增长,继续推荐国内临床前CRO板块

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 2026政府工作报告首提“未来能源”,氢能行业如何抢占先机?

- 农化行业:2026年2月月度观察:钾肥价格平稳上涨,储能拉动磷矿需求,草甘膦快速涨价

- 公司信息更新报告:2025年业绩高增,“深耕+出海+授权”驱动成长

- 创新药进入收获期,仿制药CRO/CDMO困境反转

- 产品结构优化和自动化等提升毛利率,静待需求恢复

- 化工行业周报:两会关注化工反内卷&高能耗,地缘溢价助推化工品进入普涨窗口

- 基础化工行业周报:中东局势推涨原油价格,化工品价格全面上涨

- 基础化工行业研究:国际柴油、燃料油等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 医药生物行业周报:罗伐昔替尼达成高额独家授权协议,创新药BD交易持续活跃

- 公司事件点评报告:核心品种APL-1702获批上市,公司发展迈入新阶段

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送