-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

“原研”为核心驱动力,国产整机厂商蓄势待发

“原研”为核心驱动力,国产整机厂商蓄势待发

-

下载次数:

1495 次

-

发布机构:

华福证券有限责任公司

-

发布日期:

2023-10-15

-

页数:

33页

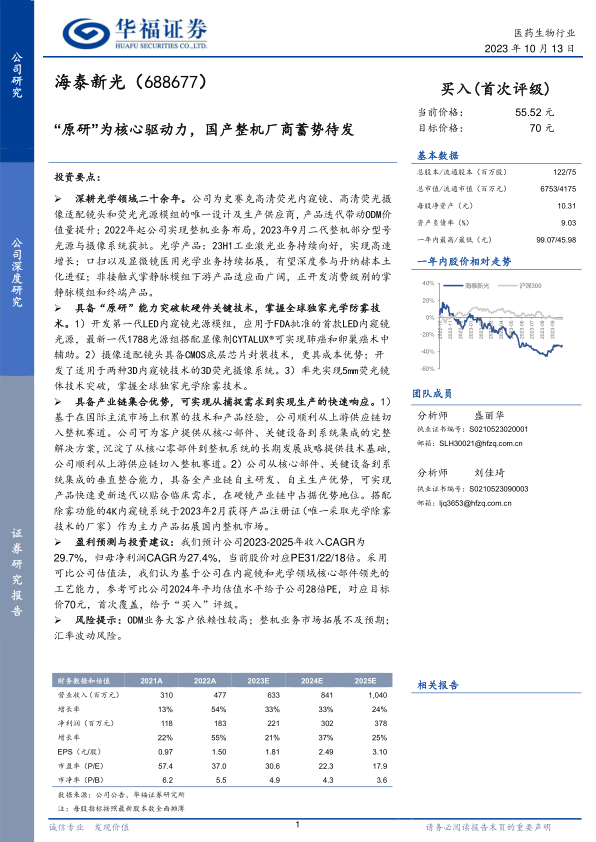

海泰新光(688677)

深耕光学领域二十余年。公司为史赛克高清荧光内窥镜、高清荧光摄像适配镜头和荧光光源模组的唯一设计及生产供应商,产品迭代带动ODM价值量提升;2022年起公司实现整机业务布局,2023年9月二代整机部分型号光源与摄像系统获批。光学产品:23H1工业激光业务持续向好,实现高速增长;口扫以及显微镜医用光学业务持续拓展,有望深度参与丹纳赫本土化进程;非接触式掌静脉模组下游产品适应面广阔,正开发消费级别的掌静脉模组和终端产品。

具备“原研”能力突破软硬件关键技术,掌握全球独家光学防雾技术。1)开发第一代LED内窥镜光源模组,应用于FDA批准的首款LED内窥镜光源,最新一代1788光源组搭配显像剂CYTALUX®可实现肺癌和卵巢癌术中辅助。2)摄像适配镜头具备CMOS底层芯片封装技术,更具成本优势;开发了适用于两种3D内窥镜技术的3D荧光摄像系统。3)率先实现5mm荧光镜体技术突破,掌握全球独家光学除雾技术。

具备产业链集合优势,可实现从捕捉需求到实现生产的快速响应。1)基于在国际主流市场上积累的技术和产品经验,公司顺利从上游供应链切入整机赛道。公司可为客户提供从核心部件、关键设备到系统集成的完整解决方案,沉淀了从核心零部件到整机系统的长期发展战略提供技术基础,公司顺利从上游供应链切入整机赛道。2)公司从核心部件、关键设备到系统集成的垂直整合能力,具备全产业链自主研发、自主生产优势,可实现产品快速更新迭代以贴合临床需求,在硬镜产业链中占据优势地位。搭配除雾功能的4K内窥镜系统于2023年2月获得产品注册证(唯一采取光学除雾技术的厂家)作为主力产品拓展国内整机市场。

盈利预测与投资建议:我们预计公司2023-2025年收入CAGR为29.7%,归母净利润CAGR为27.4%,当前股价对应PE31/22/18倍。采用可比公司估值法,我们认为基于公司在内窥镜和光学领域核心部件领先的工艺能力,参考可比公司2024年平均估值水平给予公司28倍PE,对应目标价70元,首次覆盖,给予“买入”评级。

风险提示:ODM业务大客户依赖性较高;整机业务市场拓展不及预期;汇率波动风险。

中心思想

核心驱动与市场机遇

- 海泰新光(688677)凭借其深耕光学领域二十余年的“原研”能力,在医用内窥镜和光学产品市场中占据领先地位。公司成功突破软硬件关键技术,掌握全球独家光学防雾技术,并具备从需求捕捉到生产实现的产业链集合优势,是其业绩高速增长的核心驱动力。

- 中国硬镜市场目前由外资主导,但随着微创手术渗透率的不断提高和国家政策对国产化率的强力支持,国产替代空间巨大。海泰新光通过ODM业务与国际巨头史赛克深度合作,持续提升产品价值量,同时积极布局自主品牌整机业务,并通过多渠道建设(自有渠道、与国药器械合资、与中国史赛克战略合作)实现成长空间扩容。

增长潜力与投资价值

- 公司业务多元化发展,医用光学产品(显微镜、口扫、医美)、工业激光产品(激光镜头)和生物识别产品(掌静脉模组)均展现出多点开花的潜力,有望贡献营收增量。

- 基于公司在内窥镜和光学领域核心部件的领先工艺能力,以及国产替代的巨大市场机遇,预计2023-2025年收入CAGR为29.7%,归母净利润CAGR为27.4%。首次覆盖给予“买入”评级,目标价格70元。

主要内容

技术创新与市场拓展

底层光学技术支撑公司医用内窥镜与光学产品业绩高成长性

- 公司发展历程与业务模式演变: 海泰新光成立于2003年,深耕光学领域20年,初期以光学器件OEM为主。2008年,公司LED内窥镜光源模组获FDA批准,率先进入医用内窥镜“LED时代”,并凭借技术优势切入全球硬镜巨头史赛克的供应链,业务模式从OEM转向ODM。2015年,公司成功研发高清荧光腹腔镜等产品,技术储备多样化。2018年起,公司布局自主品牌高清腹腔内窥镜、超高清内窥镜等,目前已形成多层次整机系统产品矩阵,并已获证自主品牌内窥镜光源、1080P摄像系统、4K荧光摄像系统、4K除雾内窥镜系统等。

- 业绩表现与业务结构: 公司2017-2022年营收CAGR为21.4%,归母净利润CAGR为29.0%。2022年营收达4.77亿元(同比+54.0%),归母净利润1.83亿元(同比+55.1%)。2023H1营收2.68亿元(同比+36.5%),归母净利润0.89亿元(同比+11.9%)。主营业务分为医疗器件和光学器件,其中医疗器件(以内窥镜产品为主,高清荧光内窥镜器械占比约61%)是主要收入来源,2022H1营收占比中超过60%。光学器件业务持续增长,2022H1医用光学产品营收增长约10%,激光光学产品增长约38%,生物识别产品增长约44%。公司销售模式以ODM为主,2022年ODM业务收入3.25亿元(同比+56.4%),占营收比重达70%,主要来自史赛克。2022年对史赛克销售收入达2.95亿元(同比+67.4%),占营收比重达62%。公司积极开拓国内市场,2023H1境内收入0.78亿元(同比+64.4%),占比达29.3%。毛利率保持稳定,2022年为64.3%,2023H1为64.1%。净利率受股权支付和对外投资损益影响波动。

- 研发实力与成长性: 公司核心高管团队具备深厚光学器件背景和丰富行业经验,董事长郑安民先生带领团队率先将LED光源应用于内窥镜系统,并实现全球首支齐焦高清荧光内窥镜。公司重视研发投入,近五年研发费用率保持10%以上,2022年研发费用5990万元(同比+44.9%),2023H1为3447万元(同比+43.2%),研发人员达131人。公司已形成“光学技术、精密机械技术、电子技术及数字图像技术”四大技术平台。2022年股权激励计划设定了2022-2024年营业收入或净利润目标增长率分别为40%、70%及110%,彰显公司对未来业绩的信心。

硬镜市场外资主导,国产替代空间大

- 市场格局与荧光硬镜趋势: 医用内窥镜市场中硬镜占比约22%,临床应用广泛,腹腔镜占比最大(29%)。荧光硬镜具备宽光谱成像优势,能同时展现人体组织表层及以下组织的荧光显影,对术中精准定位和降低手术风险至关重要。弗若斯特沙利文预测,全球荧光硬镜市场规模将从2019年的13.1亿美元增至2024年的38.7亿美元,占比从22.9%提升至53.5%。我国荧光硬镜市场起步较晚,2019年市场规模仅1.1亿元,占比1.7%,预计到2024年将迅速提升至35.2亿元,占比提高至32%。2021年我国硬式内窥镜中标品牌中,卡尔史托斯(34.5%)、奥林巴斯(17%)等外资品牌占据主导,国产厂商迈瑞、欧谱曼迪及锐适医疗共占11.4%市场份额,国产替代空间广阔。

- 微创手术渗透率提升: 微创手术具有创伤小、恢复快等优势。国家卫健委要求公立医院逐步提高微创手术占比,2021年全国三级公立医院出院手术患者微创手术占比为19.92%,二级医院为14.41%,均呈上升趋势。与美国(2019年渗透率80.1%)相比,我国微创外科手术渗透率(2019年38.1%)仍有较大提升空间。“千县工程”和《县级综合医院设备配置标准》将推动优质医疗资源下沉,提升县域医疗机构的硬式内窥镜系统设备配置。

- 政策支持国产化: “十四五”国家临床专科能力建设规划支持微创技术发展和县域全覆盖。《政府采购进口产品审核指导标准》(2021年版)明确规定了国产医疗器械采购比例,如胆道镜、3D腹腔镜等要求100%采购国产,胸腔镜75%采购国产,宫腔镜及关节镜50%采购国产。弗若斯特沙利文测算,我国医用内窥镜市场国产渗透率将从2021年的6.9%提升至2025年的18.3%,2030年预计达到35.2%。

业务多元化与国产替代

海泰新光:“原研”能力铸就高技术高壁垒

- 核心技术突破: 公司在硬镜系统的光源模组、摄像适配镜头和内窥镜镜体三大核心组件方面具备“原研”能力。

- 光源模组: 2008年率先将LED光源应用于内窥镜系统,成为史赛克LED内窥镜光源模组供应商。医用LED光源相比氙灯具有冷光源照明、体积小、成本低、寿命长、亮度高、环保节能等优势。最新一代1788光源模组搭配显像剂CYTALUX®(已获美国FDA批准用于肺癌和卵巢癌手术)可实现术中分子成像,增加辅助诊断功能,已获史赛克约7000万元订单。

- 摄像适配镜头: 具备CMOS底层芯片封装技术,较外采芯片模组更具成本优势。已在第二代4K摄像系统中采用自主封装的两芯片模组,并持续研究三芯片、四芯片封装技术。开发了适用于双光路和单光路光瞳切割两种3D内窥镜技术的3D荧光摄像系统,采用双CMOS技术方案,结合FPGA高速数据传输和图像处理平台,实现更佳白光和荧光图像效果。2023年7月,子公司青岛奥美克医疗科技的4K三维腹腔内窥镜900系列获批上市,标志公司向“4K+荧光+3D”复合功能型硬镜迈出重要一步。

- 镜体: 率先实现5mm荧光镜体技术突破,成为史赛克荧光硬镜的唯一供应商,2015年实现全球首支齐焦高清荧光内窥镜。5mm镜体顺应单孔腹腔镜手术趋势,可减小通道空间和操作阻挡。掌握全球独家光学除雾技术,4K除雾内窥镜系统于2023年2月获得产品注册证,作为唯一采取光学除雾技术的厂家,通过光热效应实现除雾,安全性更高。公司白光硬镜关键技术指标(分辨率、畸变、图像跳动等)处于行业先进水平,荧光内窥镜光谱比值均达90%以上,离焦量绝对值小于0.025mm,竞争优势明显。

- 研发储备与产业链优势: 公司已建立“光学技术、精密机械技术、电子技术及数字图像技术”四大技术平台,掌握多项核心技术。研发项目分为“转化一代、研发一代、储备一代”三个层级,覆盖小儿腹腔镜、4K超高清荧光胸腔镜/关节镜/宫腔镜、自动除雾内窥镜系统、3D腹腔镜、非接触式掌静脉模组、多片式CMOS模组、窄带成像技术(NBI)、自动调焦技术等,应用前景广阔。公司具备从核心部件到整机系统的垂直整合能力,可实现产品快速更新迭代。共聚焦显微仪等复合化产品提供补充诊断方案,避免同质化竞争。

- 核心技术突破: 公司在硬镜系统的光源模组、摄像适配镜头和内窥镜镜体三大核心组件方面具备“原研”能力。

ODM业务价值量持续提升,整机业务多渠道布局实现成长空间扩容

- ODM业务与史赛克深度合作: 公司作为史赛克唯一的荧光内窥镜供应商,双方合作粘性强。公司代工部分价值量占比已从2017年的1.1%提升至2022年的1.75%。2022年,公司为美国市场开发的12款新型4K荧光腹腔镜顺利量产,逐步实现SPY镜体替换AIM镜体,带动代工价值量提升。新款光源模组、膀胱镜、宫腔镜等预计陆续推向市场,支持史赛克1788系统放量。截至2023年8月底,公司与史赛克在手订单超过2亿元。

- 整机业务多渠道布局: 公司将整机销售作为新的增长点。

- 自有渠道建设: 在山东区域建成7个营销网络中心,覆盖省内大部分地市级和区县医疗机构。采用直销加经销模式,在省外建立省级代理商。产品矩阵针对不同等级医院投放:1080P系统针对远程门诊,4K荧光系统针对基层医院,4K除雾内窥镜系统针对三甲医院。

- 与国药器械合资: 2022年3月,与国药器械合资成立国药新光医疗科技有限公司(公司持股49%),利用国药器械广泛的医疗机构资源和销售渠道,加速提升整机业务收入。2023年10月9日,国药新光4K超高清内窥镜系统已获批;其4K除雾内窥镜系统已进入注册检验阶段,预计2024年获批上市。

- 与中国史赛克战略合作: 与美国史赛克、中国史赛克达成战略合作协议,由史赛克中国销售定制整机,发挥史赛克品牌优势。2022年进博会史赛克首展了与海泰新光合作开发的“赛镜”内窥镜解决方案,预计2023年下半年第二代产品将获证。

光学业务深入研发,多点开花成为可能性

- 医用光学产品: 主要应用于体外诊断、口腔医学及医学美容领域。

- 体外诊断: 与丹纳赫等大型跨国医药企业合作,业务从光学器件拓展至显微镜整机代工,2023年开始出货第一代标准显微镜,第二代荧光显微镜通过验收后将贡献增量。

- 口腔医学: 提供口扫光学模组产品及解决方案,应用于口腔和齿科三维扫描和建模。尽管2023H1口扫业务受终端影响略有下滑,但种植牙集采落地后,中长期国内口扫市场有望恢复高速发展。

- 医学美容: 生产美容机滤光片,配套脱毛、光子嫩肤等设备,主要客户为Sony、CyDen等。中国非外科手术类医疗美容市场规模从2017年的401亿元增长至2021年的977亿元,CAGR达24.9%,预计到2030年将达4157亿元,CAGR约17.5%,增长潜力较大。

- 工业激光产品: 激光镜头业务近年实现高速增长。公司凭借精密光学加工和强激光镀膜技术优势,生产高功率光学器件、光学模组。在原有业务基础上,开发了激光焊接等工业应用专用镜头(如扫描场镜),2022年开始向激光行业客户提供正式产品。受益于新能源行业发展,激光镜头业务有望延续高速增长。2021年全球激光器市场规模约185亿美元,我国激光器市场规模达129亿美元,光纤激光器市场规模达122.6亿元。

- 生物识别产品: 积极开拓掌纹静脉产品下游应用领域。主要产品为指纹仪、掌纹仪、非接触掌静脉仪。2020-2021年受疫情影响,接触式产品收入下降。2021年实现非接触式掌静脉模组量产,2022年通过公安部检测,掌静脉终端进入试生产阶段。公司掌握掌静脉识别技术整套图像处理技术,拒真率(FRR)<0.01%,认假率(FAR)<0.00001%,准确性极高。中国生物识别市场规模从2015年的106亿元增长至2019年的224亿元,CAGR为20.6%,预计2024年将增长至600亿元,CAGR为22.6%。

- 医用光学产品: 主要应用于体外诊断、口腔医学及医学美容领域。

盈利预测与估值

- 盈利预测: 预计2023-2025年医疗器件营收同比增速分别为34%、35%、23%,毛利率分别为71%、72%、72%。光学器件营收同比增速分别为29%、27%、25%,毛利率分别为46%、46%、47%。

- 估值: 采用可比公司估值法,选取迈瑞医疗、开立医疗、澳华内镜、美好医疗作为可比公司。参考可比公司2024年平均估值水平给予公司28倍PE,对应目标价70元,首次覆盖给予“买入”评级。

风险提示: ODM业务大客户依赖性较高;整机业务市场拓展不及预期;汇率波动风险。

总结

海泰新光凭借其二十余年深耕光学领域的“原研”能力,在医用内窥镜和光学产品市场中展现出强大的竞争优势和高成长性。公司在光源模组、摄像适配镜头和内窥镜镜体等核心组件方面实现了关键技术突破,特别是全球独家的光学防雾技术和“4K+荧光+3D”复合功能型硬镜的研发,为其构建了高技术壁垒。面对国内硬镜市场外资主导、国产替代空间巨大的机遇,公司通过与史赛克的ODM深度合作持续提升价值量,并积极布局自主品牌整机业务,通过自有渠道建设、与国药器械合资以及与中国史赛克战略合作等多渠道拓展市场。此外,公司在医用光学(显微镜、口扫、医美)、工业激光和生物识别等多元化光学业务领域也展现出显著增长潜力。综合来看,海泰新光凭借其技术创新、市场拓展和业务多元化战略,有望在国产替代浪潮中实现持续高速增长,具备显著的投资价值。

-

2024年报点评:业绩增长稳健,创新业务持续快速增长

-

发布25年股权激励草案,夯实成长确定性

-

2024年年报业绩点评:大鹏体培牛黄持续增长,渠道库存管理下有望焕发新机

-

2024年年报业绩点评:分红持续走高,AD同补深挖中大童市场

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送