-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

光学技术集大成者,掌握底层技术,下游应用广泛,横向拓展空间大

光学技术集大成者,掌握底层技术,下游应用广泛,横向拓展空间大

-

下载次数:

571 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2023-07-17

-

页数:

24页

海泰新光(688677)

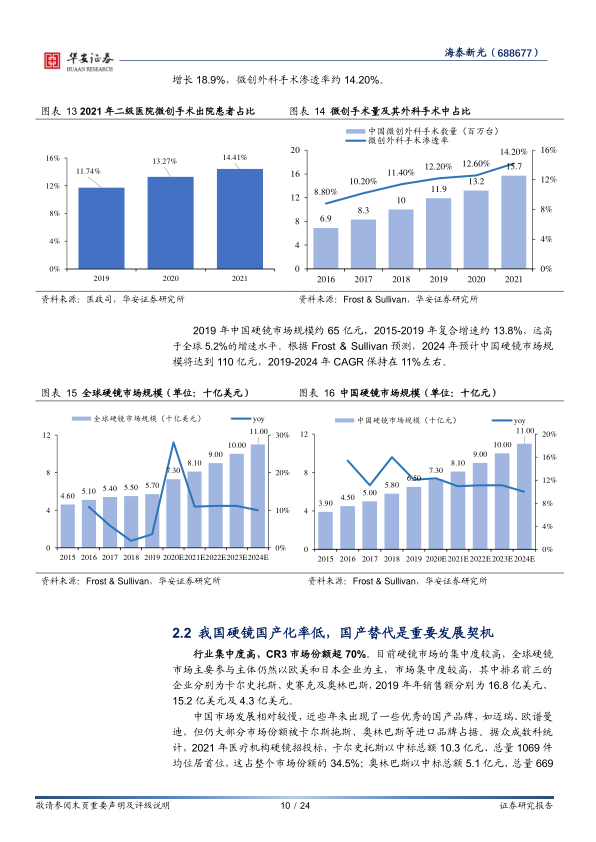

微创外科手术渗透率持续提升,推动硬镜行业保持较高的景气度临床上微创手术的占比越来越高,对腹腔镜、胸腔镜等硬镜的需求越来越高。根据Frost&Sullivan,2021年中国微创外科手术数量达15.7百万台,同比增长18.9%,微创外科手术渗透率约14.20%,还有较高增长的空间。

硬镜行业国产化率低,进口替代空间大

2019年中国硬镜市场规模约65亿元,2015-2019年复合增速约13.8%。根据Frost&Sullivan预测,2024年预计中国硬镜市场规模将达到110亿元,2019-2024年CAGR保持在11%左右。当前中国硬镜行业尚处于蓝海阶段,尚未有大型的龙头公司,国产化率在10-15%之间,随着公立医院对国产品牌的认可度提升,以及国产品牌的不断迭代,国产品牌未来将占据更大的市场份额。海泰新光利用自身底层技术优势和零部件生产线占据先发优势,整合全产业链,入局整机市场,在未来广阔的国产替代空间中也将分得一席之地。

海泰新光拥有扎实的光学技术,从硬镜零部件切入整机系统,价值链实现跃迁,ODM业务为公司贡献稳定的业务增长,整机逐渐放量为公司提供业绩增长弹性,未来成长轨迹可见性高

(1)公司ODM业务与大客户史赛克保持紧密合作,深度参与了2008年以后史赛克各代机型的迭代,目前正在参与1788系列相关部件的研发。公司与史赛克之间的收入也从2013年的0.22亿元,增长到2022年的2.95亿元,2013-2022年复合增速达到33.43%。随着更多新产品的落地,我们预计公司未来在史赛克的供应链体系中也将占据更大的份额。

(2)公司入局整机业务,凭借扎实的进口品牌供应链品质和公司强大的创新基因,公司在差异化功能上独具特色,光学除雾的功能设计以及共聚焦显微内镜增强公司产品的竞争力。而且在渠道方面,公司搭建三类渠道来推广公司整机系统,2024年公司自主品牌的整机系统将在全国范围内销售,增长可期。

(3)公司底层光学技术扎实,横向拓展能力强,下游光学应用场景多元,包括医美设备、IVD设备、工业焊接环节、生物识别设备等,广阔的下游应用也有利于公司保持快速成长,持续增强在光学领域的竞争力。

投资建议

我们预计公司2023-2025年收入端有望分别实现6.57亿元、8.91亿元、11.56亿元,收入同比增速分别为37.8%、35.6%和29.7%,归母净利润预计2023-2025年分别实现2.27亿元、3.27亿元和4.24亿元,利润同比增速分别为24.5%、43.9%和29.7%。2023-2025年对应的EPS分别约1.87元、2.69元和3.49元,对应的PE估值分别为29倍、20倍和15倍,考虑到公司硬镜产品行业领先,在光学技术积累深厚,从零部件进军整机系统,未来在国产替代浪潮中有望取得一定市场份额,首次覆盖,买入评级。

风险提示

整机商业化推进不及预期风险。

与大客户史赛克的订单金额波动风险。

中心思想

医用光学技术领导者与市场机遇

海泰新光(688677)作为医用光学技术领域的领导者,凭借其深厚的技术积累和创新能力,在中国微创外科硬镜市场中占据核心地位。公司与全球硬镜龙头史赛克保持长期稳固的ODM合作,确保了稳定的收入增长,并在此基础上积极拓展自主品牌整机业务,以抓住中国硬镜市场巨大的国产替代机遇。

业务转型与多元化增长引擎

公司正通过持续的技术创新,实现从硬镜零部件供应商向整机系统制造商的价值链跃迁,自主品牌整机业务有望成为其第二增长曲线。同时,海泰新光积极将光学技术应用于工业激光、生物识别等多元下游场景,进一步拓宽了公司的成长边界。基于其强大的技术实力、明确的市场战略和广阔的成长前景,本报告首次覆盖并给予“买入”评级,预计公司未来业绩将保持高速增长。

主要内容

医用光学技术深耕与业务升级

- 1.1 成立近二十载,深耕医用光学领域

- 公司概况与发展历程: 青岛海泰新光科技股份有限公司成立于2003年,专注于医用光学成像器械的研发、制造、销售和服务。公司初期以光学器件代工为主,于2004年至2007年间陆续建立了光学镀膜、光学冷加工、光学滤光片和高能激光光学器件生产线。

- 业务转型与技术突破: 2009年,公司建立了医用LED光源模组产线,业务从光学器件拓展至模组集成,并成功跻身全球硬镜龙头史赛克的重要供应商,实现了从OEM到ODM的业务升级。2012年,公司建立了CCD/CMOS成像镜头产线。2015年底,公司自主研发的荧光腹腔镜器械被史赛克采用于其全球首款高清荧光腹腔镜整机系统。

- 自主品牌战略: 2018年,公司自主品牌的腹腔镜获得NMPA上市许可。2022年,公司推出自主品牌整机系统,并加强与国药器械、中国区史赛克公司的合作,拓展整机业务销售模式。2023年,公司加速推进整机系统的临床试用,预计4K自动除雾内窥镜将于2024年开启公司整机系统销售的元年。

- 股权结构与管理团队: 截至2023年6月15日,公司实际控制人为董事长郑安民,直接持有12.09%股份。总经理郑耀拥有丰富的产业经验。

- 股权激励机制: 公司于2022年9月23日向123名激励对象授予127.00万股限制性股票,设定2022-2024年以2021年营业收入或净利润为基数的复合年均增长率(CAGR)达到28%的考核目标,有效绑定了员工利益。

- **1.2 深度

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送