-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

整机放量增长,受降库影响,业绩阶段性承压

整机放量增长,受降库影响,业绩阶段性承压

-

下载次数:

2060 次

-

发布机构:

信达证券股份有限公司

-

发布日期:

2024-08-22

-

页数:

5页

海泰新光(688677)

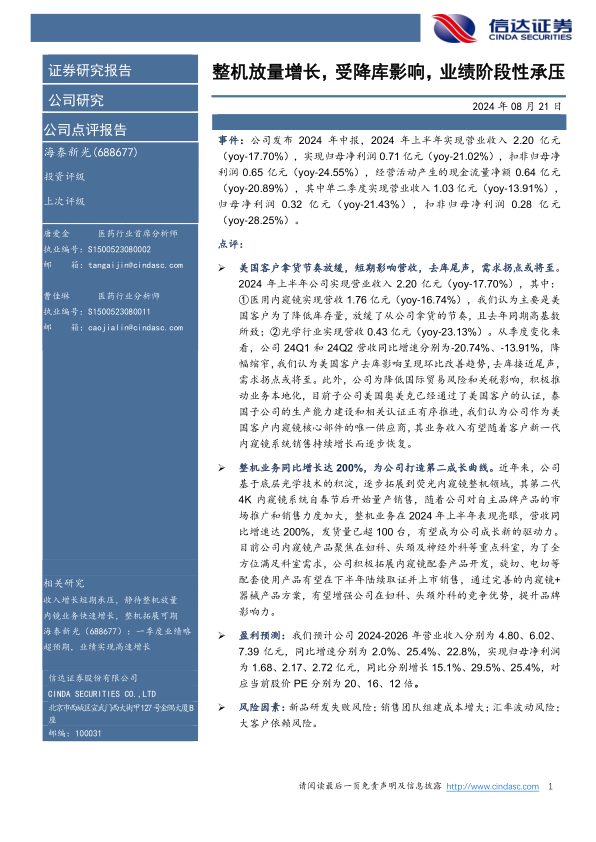

事件:公司发布2024年中报,2024年上半年实现营业收入2.20亿元(yoy-17.70%),实现归母净利润0.71亿元(yoy-21.02%),扣非归母净利润0.65亿元(yoy-24.55%),经营活动产生的现金流量净额0.64亿元(yoy-20.89%),其中单二季度实现营业收入1.03亿元(yoy-13.91%),归母净利润0.32亿元(yoy-21.43%),扣非归母净利润0.28亿元(yoy-28.25%)。

点评:

美国客户拿货节奏放缓,短期影响营收,去库尾声,需求拐点或将至。2024年上半年公司实现营业收入2.20亿元(yoy-17.70%),其中:①医用内窥镜实现营收1.76亿元(yoy-16.74%),我们认为主要是美国客户为了降低库存量,放缓了从公司拿货的节奏,且去年同期高基数所致;②光学行业实现营收0.43亿元(yoy-23.13%)。从季度变化来看,公司24Q1和24Q2营收同比增速分别为-20.74%、-13.91%,降幅缩窄,我们认为美国客户去库影响呈现环比改善趋势,去库接近尾声,需求拐点或将至。此外,公司为降低国际贸易风险和关税影响,积极推动业务本地化,目前子公司美国奥美克已经通过了美国客户的认证,泰国子公司的生产能力建设和相关认证正有序推进,我们认为公司作为美国客户内窥镜核心部件的唯一供应商,其业务收入有望随着客户新一代内窥镜系统销售持续增长而逐步恢复。

整机业务同比增长达200%,为公司打造第二成长曲线。近年来,公司基于底层光学技术的积淀,逐步拓展到荧光内窥镜整机领域,其第二代4K内窥镜系统自春节后开始量产销售,随着公司对自主品牌产品的市场推广和销售力度加大,整机业务在2024年上半年表现亮眼,营收同比增速达200%,发货量已超100台,有望成为公司成长新的驱动力。目前公司内窥镜产品聚焦在妇科、头颈及神经外科等重点科室,为了全方位满足科室需求,公司积极拓展内窥镜配套产品开发,旋切、电切等配套使用产品有望在下半年陆续取证并上市销售,通过完善的内窥镜+器械产品方案,有望增强公司在妇科、头颈外科的竞争优势,提升品牌影响力。

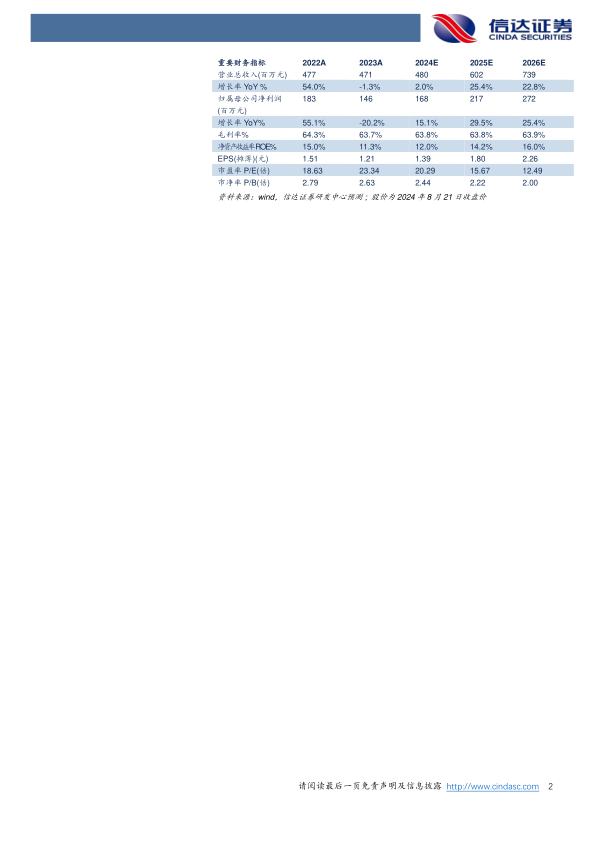

盈利预测:我们预计公司2024-2026年营业收入分别为4.80、6.02、7.39亿元,同比增速分别为2.0%、25.4%、22.8%,实现归母净利润为1.68、2.17、2.72亿元,同比分别增长15.1%、29.5%、25.4%,对应当前股价PE分别为20、16、12倍。

风险因素:新品研发失败风险;销售团队组建成本增大;汇率波动风险;大客户依赖风险。

中心思想

美国客户去库影响减弱,需求拐点或将到来

海泰新光2024年中报显示,公司营收和利润同比下降,主要受美国客户降低库存影响。但季度数据显示,营收降幅收窄,表明去库影响减弱,需求拐点或将到来。

整机业务高速增长,有望成为第二增长曲线

公司整机业务同比增长达200%,发货量已超100台,成为公司新的增长点。公司积极拓展内窥镜配套产品,完善产品方案,有望增强市场竞争力。

主要内容

事件概述

公司发布2024年中报,上半年实现营业收入2.20亿元(同比-17.70%),归母净利润0.71亿元(同比-21.02%),扣非归母净利润0.65亿元(同比-24.55%),经营活动产生的现金流量净额0.64亿元(同比-20.89%)。单二季度实现营业收入1.03亿元(同比-13.91%),归母净利润0.32亿元(同比-21.43%),扣非归母净利润0.28亿元(同比-28.25%)。

美国客户拿货节奏放缓,短期影响营收,去库尾声,需求拐点或将至

2024年上半年公司实现营业收入2.20亿元(yoy-17.70%),其中: ①医用内窥镜实现营收1.76亿元(yoy-16.74%),我们认为主要是美国客户为了降低库存量,放缓了从公司拿货的节奏,且去年同期高基数所致; ②光学行业实现营收0.43亿元(yoy-23.13%)。从季度变化来看,公司24Q1和24Q2营收同比增速分别为-20.74%、-13.91%,降幅缩窄,我们认为美国客户去库影响呈现环比改善趋势,去库接近尾声,需求拐点或将至。此外,公司为降低国际贸易风险和关税影响,积极推动业务本地化,目前子公司美国奥美克已经通过了美国客户的认证,泰国子公司的生产能力建设和相关认证正有序推进,我们认为公司作为美国客户内窥镜核心部件的唯一供应商,其业务收入有望随着客户新一代内窥镜系统销售持续增长而逐步恢复。

整机业务同比增长达200%,为公司打造第二成长曲线

近年来,公司基于底层光学技术的积淀,逐步拓展到荧光内窥镜整机领域,其第二代4K内窥镜系统自春节后开始量产销售,随着公司对自主品牌产品的市场推广和销售力度加大,整机业务在2024年上半年表现亮眼,营收同比增长达200%,发货量已超100台,有望成为公司成长新的驱动力。目前公司内窥镜产品聚焦在妇科、头颈及神经外科等重点科室,为了全方位满足科室需求,公司积极拓展内窥镜配套产品开发,旋切、电切等相关配套使用产品有望在下半年陆续取证并上市销售,通过完善的内窥镜+器械产品方案,有望增强公司在妇科、头颈外科的竞争优势,提升品牌影响力。

盈利预测

我们预计公司2024-2026年营业收入分别为4.80、6.02、7.39亿元,同比增速分别为2.0%、25.4%、22.8%,实现归母净利润为1.68、2.17、2.72亿元,同比分别增长15.1%、29.5%、25.4%,对应当前股价PE分别为20、16、12倍。

风险因素

新品研发失败风险;销售团队组建成本增大;汇率波动风险;大客户依赖风险。

总结

海泰新光2024年中报显示,受美国客户去库存影响,公司业绩短期承压。但随着去库接近尾声,需求拐点或将到来。同时,公司整机业务高速增长,有望成为第二增长曲线。预计公司2024-2026年营业收入将稳步增长,归母净利润也将持续提升。需关注新品研发、销售团队建设、汇率波动和大客户依赖等风险因素。

-

医药生物行业深度报告:“政策引导&技术支持”助力AI医疗崛起,蚂蚁阿福或成C端应用范例

-

公司深度报告:深耕血液净化黄金赛道,内生外延构建长期成长曲线

-

CXO行业跟踪报告:高景气度有望持续,JPM大会更新要点解读

-

RAY1225成功授权,国内商业化前景可期

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送